Декларирование доходов физических лиц реферат

Обновлено: 03.07.2024

Наиболее распространенными видами дохода от источников за пределами РФ являются:

Налоговые последствия

В случае, если налоговый резидент РФ получает доход от источников за пределами РФ (зарубежный доход), то он обязан самостоятельно в срок до 30 апреля (см. наш Налоговый календарь) каждого года задекларировать такой доход, исчислить и уплатить с него налог - НДФЛ. Ставка НДФЛ, применяемая для резидентов - 13%.

Обращаю внимание, что обязанность по декларированию и уплате налога с зарубежного дохода в РФ лежит только на налоговых резидентах РФ, т.е. лицах, которые по итогам конкретного отчетного налогового периода (год) находились в РФ более 183 дней (при этом, неважно, когда именно лицо стало "набирать" указанные 183 дня, главное, что в отчетном году лицо суммарно в течение 12 следующих друг за другом месяцев находилось на территории РФ).

Избежание двойного налогообложения. Зачет налога, уплаченного в иностранном государстве

В случае, если с полученного за рубежом дохода иностранное государство удерживает налог (например, такое чаще всего происходит, например, при получении дохода от сдачи в аренду недвижимости), то Вы вправе зачесть сумму налога, уплаченного в иностранном государстве по соответствующей ставке с налогом, подлежащим уплате в РФ по ставке 13%. Если сумма уплаченного за рубежом налога - выше 13%, то в РФ ничего платить не нужно (но и возврата налога - также не предусмотрено), в случае же, если сумма уплаченного за рубежом налога - меньше 13%, то в РФ необходимо доплатить до 13%. В ФНС, при этом, необходимо предоставить документ из компетентного органа иностранного государства (иностранная ФНС), подтверждающий факт и размер уплаченного в иностранном государстве налога.

Обращаю Ваше внимание, что очень часто в некоторых странах при расчете базы возможно принимать к вычету некоторые связанные с доходом расходы - например, при получении за рубежом арендных платежей в некоторых странах возможно принять в расходы коммунальные платежи, платежи, связанные с недвижимостью и т.д. Таким образом, даже если ставка в такой стране будет выше 13%, то фактически уплаченная сумма налога может оказаться меньшей, чем 13% с общей суммы дохода (т.к. в РФ базой будет являться вся сумма дохода, без каких-либо расходов). Таким образом для верного расчета рекомендую именно сравнить две суммы - сумму дохода, полученного в иностранном государстве и сумму налога, уплаченного в иностранном государстве - и оценить, составляет ли сумма налога больше либо меньше 13%.

Если сумма уплаченного за рубежом налога - выше 13%, то формально в РФ необходимо заполнить и подать 3-НДФЛ, с указанием в ней суммы дохода и суммы налога, уплаченных в иностранном государстве и кода, указывающего на отсутствие налога к уплате. Однако, за непредставление такой декларации возможно применение штрафа только в размере 1 000 руб. - ст.119 НК РФ (ввиду отсутствия неплаченного налога).

Место уплаты налога по разным видам дохода, а также ставки налога регулируются соглашениями об избежании двойного налогообложения с конкретными государствами. Возможность зачета уплаченного налога также возможна только в случае наличия такого соглашения между РФ и страной, где Вы заплатили налог. В случае, если такое соглашение не заключено или не ратифицировано (напр., с Эстонией), то налог возможно будет необходимо заплатить дважды - в стране - источнике выплаты и в стране налогового резидентства получателя дохода.

Ответственность за неуплату налога

1) ст. 119 НК РФ - непредставление декларации - штраф 5% от суммы неуплаченного налога за каждый полный и неполный месяц просрочки (начиная с 01 мая), но не более 30% и не менее 1 000 руб.

Срок давности - 3 года с 01 мая года, в котором необходимо было подать Декларацию 3-НДФЛ

Если прибыль была получена налогоплательщиком в 2014 г., то декларация 3-НДФЛ должна быть подана до 30 апреля 2015 г.

Срок давности истекает: 01.05.2015 г.+ 3 года = 01.05.2018 г.

2) ст.122 НК РФ - Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога - 20% от суммы неуплаченного налога (40% - если будет доказан умысле на неуплату налога)

Срок давности - 3 года с 01 января года следующего за годом, в котором необходимо было уплатить НДФЛ в бюджет.

В 2019 г. проводится камеральная проверка за 3 предыдущих отчетных года - 2016, 2017, 2018. Если прибыль была получена налогоплательщиком в 2014 г., то налог с нее должен быть заплачен до 15 июля 2015 г.

Срок давности истекает: 01.01.2016 г.+ 3 года = 01.01.2019 г.

Налогоплательщик освобождается от ответственности за данное правонарушение, если им самостоятельно исчислен и уплачен в бюджет налог ДО того, как ФНС направило налогоплательщику соответствующее предписание.

3) пени в размере 1/300 ставки рефинансирования ЦБ за каждый день просрочки (начиная с 15 июля)

4) ст.ст. 198 УК РФ - уклонение от уплаты налогов в особо крупном размере.

Срок давности - 2 года

Валютное регулирование и валютный контроль

Как правило, в большинстве случаев зарубежный доход зачисляется на зарубежный счет, открытый российским налоговым резидентом в иностранном банке. В этой связи, если российский налоговый резидент является также и российским валютным резидентом, то он обязан:

При этом статусы налогового и валютного резидента РФ соотносятся следующим образом:

- налоговые резиденты - п.2 ст.207 НК РФ - лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Указанный период не прерывается на периоды выезда лица за пределы РФ на срок менее шести месяцев для лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья;

- валютные резиденты - ст.1 ФЗ-173 "О валютном регулировании и валютном контроле" - граждане РФ и иностранные граждане, имеющие российский ВНЖ.

Валютное законодательство РФ - ФЗ-173 "О валютном регулировании и валютном контроле" - устанавливает, что с 2020 года зачисление валютными резидентами РФ денежных средств от валютных нерезидентов на их зарубежные банковские счета возможно по любым основаниям, при условии, что такой банковский счет открыт в стране, с которой у России имеется соглашение об автоматическом обмене финансовой информацией или в стране ЕАЭС - п.5.2. ст. 12 ФЗ 173 "О валютном регулировании и валютном контроле".

Ответственность за нарушение валютного законодательства

Напоминаю, что штраф за совершение незаконных валютных операций по зарубежному счету составляет от 75% до 100% от суммы незаконной валютной операции - ст.15.25 КоАП РФ.

Как ФНС может узнать о наличии у лица дохода за рубежом

Информация о наличии у российского налогового резидента иностранного счета, а также данные об остатках на начало и конец отчетного периода, а также суммы всех поступлений и списаний по счету будет передана в РФ в рамках автоматического обмена налоговой информацией, который впервые состоялся в сентябре 2018 года за 2017 год. Передача информации в дальнейшем будет осуществляться в сентябре каждого года за прошедший год.

Декларация о доходах является обязательным документом для подачи в налоговую службу. Это правило относится к физлицам, которые получили доход сверх того, по которому уже оплачен налог. Речь идет о налоге на доход физического лица от любого вида деятельности. Заполненная декларация подается в налоговый орган по месту регистрации.

Что такое З-НДФЛ, как рассчитывается сумма налога, как получить декларацию и как правильно представлять документы в налоговую службу?

Содержание:

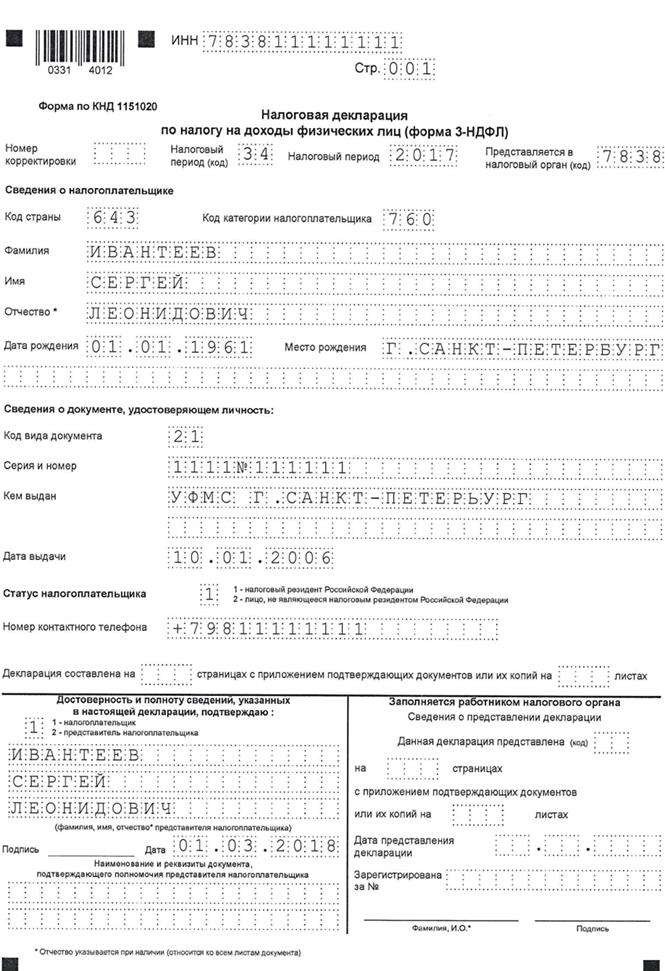

Декларация 3-НДФЛ

Справка 3-НДФЛ - это декларация, которая подается в налоговую инспекцию по регистрационному месту для того, чтобы предоставить отчет о собственной прибыли и расходах.

Такая обязанность возлагается на человека, который продал имущество или сдает в аренду жилье, оформлен как ЧП (частный предприниматель) или ИП (индивидуальный предприниматель), осуществляет деятельность как нотариус или адвокат.

Налоги взимаются за все, где есть доходы: с заработных плат и премиальных, с продажи имущества, с гонораров за интеллектуальную деятельность, за подарки или призы, выигрыши и т.д.

Главное преимущество подоходного налога то, что он наиболее логично сообразуется с платежеспособностью физического или юридического лица. В истории налога было много перипетий: чтобы привить населению подоходную ответственность, понадобилось ни одно десятилетие.

Впервые подоходный налог в России появился в 1916 году во время Первой мировой войны, и отчислениями облагались все предприятия, поставки и подряды, граждане, получающие доходы. Позже эти законы видоизменялись советским правительством, и дошли в современную экономику в полноценном, доработанном виде.

Сегодня список налогоплательщиков, налоговые ставки и базу определяют статьи НК РФ. С 2010 года было принято решение, что нельзя поднимать ставку выше 13%, так как имеющие неплохое состояние люди найдут лазейки для ухода от налогообложения.

Образец З-НДФЛ

Для чего нужна декларация 3-НДФЛ?

Обязанность задекларировать свои доходы возникает при получении средств не от налоговых агентов в случаях: дохода от сдачи недвижимости в аренду, получения наследства, подарков и т.д. К примеру, это аннулирование кредита заемщика банком вследствие признания лица банкротом.

Многие налогоплательщики не знают о возможности применения налоговых вычетов. Налоговым вычетом называют государственную льготу, которая предназначена для возврата налогов с определенных трат налогоплательщика. Необходимо в документах указывать все расходы, ведь с незаявленных растрат налоги не будут пересчитаны.

Как получить справку 3-НДФЛ?

Существует два варианта и оба варианта подходят для всех граждан.

Получить 3-НДФЛ онлайн

Заполнить документы на доходы физического лица можно через сайт налоговой службы. В дополнениях к декларации необходимо передавать договор – оферту о выполненных работах и указанных услугах. В личном кабинете пользователя можно делать формулировку актов за отчетные периоды и скачивать их архивами.

Получить 3-НДФЛ лично

Если вы решили подавать налоговую отчетность с посещением соответствующего учреждения – есть несколько вариантов. Можете самостоятельно распечатать З-НДФЛ с любого интернет-ресурса и заполнить образец прежде, чем отнести в налоговую службу. Также можно получить документ в налоговой инспекции, в которую будете относить отчетность – там сотрудник вам распечатает бланк и поможет с заполнением.

Как заполнить декларацию 3-НДФЛ

Оплатить налоги намного проще, чем получить вычет. Для оплаты налогов все реализовано максимально просто: достаточно воспользоваться услугами онлайн-портала и внести необходимую сумму. А вот получить налоговый вычет по 3-НДФЛ намного сложнее.

Как заполнить самостоятельно бесплатно?

Заполнить отчетность самостоятельно могут те физические лица, которые намерены получить вычеты по имущественным или социальным направлениям. Декларацию следует подавать посредством использования личного кабинета налогоплательщика.

Видео "Как заполнить декларацию 3-НДФЛ самостоятельно в личном кабинете"

Как заполнить платно?

Можно поручить процесс заполнения документов специализированной конторе, которая за указанную сумму возьмет выполнение всех процессов на себя. Стоимость услуг устанавливается в индивидуальном порядке, а со стороны заказчика необходимо предоставить личные данные.

Когда нужно и не нужно подавать 3-НДФЛ

Когда нужна декларация 3-НДФЛ

Предоставить данную декларацию необходимо в ряде случаев:

- во время получения доходов от продажи имущества;

- при получении недвижимого имущества, странспортного средства, доли или акций от людей, которые не входят в число близких родственников;

- при получении денежных средств от заключенных договоров между физическими лицами;

- при получении выигрыша от азартных игр и тотализаторов;

- от доходов с источников, которые расположены за пределами РФ.

Можно вернуть сумму налогового вычета по ипотеке. Пример вычетов можно рассмотреть в следующей таблице:

Налог на доходы физических лиц, как правило, уплачивается автоматически – он удерживается с заработной платы. Но в некоторых случаях рассчитать сумму налога и подать декларацию в налоговый орган необходимо самостоятельно.

Это относится к случаям, если вы получили доход:

- от продажи недвижимости (с учетом особенностей, установленных Налоговым кодексом РФ);

- от физических лиц по договорам гражданско-правового характера, в том числе по договорам найма (аренды) имущества;

- в виде выигрышей, если сумма каждого выигрыша не превышает 15 000 рублей;

- как наследники (правопреемники) авторов произведений науки, литературы, искусства, изобретений, полезных моделей и промышленных образцов;

- в порядке дарения недвижимости, транспортных средств, акций, долей, паев не от близких родственников или членов семьи;

- от источников за пределами РФ (для налоговых резидентов РФ);

- с которого налоговыми агентами не был удержан налог и не представлены сведения о невозможности удержания налога;

- в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций, за исключением случаев, обозначенных в п. 52 ст. 217 НК РФ;

- в виде прибыли/фиксированной прибыли контролируемой иностранной компании.

Сроки

Представить декларацию о полученных в 2021 году доходах необходимо до 4 мая 2022 года. Срок уплаты самостоятельно исчисленного налога – не позднее 15 июля 2022 года.

Форма декларации

Форма налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) утверждена приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. Ее можно заполнить как от руки, так и в электронном виде.

Заполнить декларацию в электронной форме можно:

Подать заполненную декларацию необходимо в налоговый орган по месту жительства. Сделать это можно следующими способами:

Ответственность за нарушения

Непредставление налоговой декларации в установленный законодательством срок влечет взыскание штрафа в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ).

При непредставлении декларации по доходам, полученным от продажи и в порядке дарения недвижимости, налоговый орган проводит проверку и начисляет налог на основании имеющейся информации (п. 1.2 ст. 88 НК РФ).

Налоговый вычет

Подать декларацию с целью получения налоговых вычетов можно в любое время в течение года.

Подробную информацию о порядке декларирования доходов и возможности получения налоговых вычетов можно найти на сайте ФНС России.

Налог на доходы физических лиц (далее — НДФЛ) — один из важнейших налогов, так как именно он формирует существенную часть бюджетов страны — федерального, регионального и местных. НДФЛ установлен главой 23 Налогового Кодекса РФ.

Содержание

1. Налог на доходы физических лиц

1.1 Понятие и характеристика налога на доходы физических лиц

1.2 Специфика обложения результатов интеллектуальной деятельности налогом на доход физических лиц

2. Единый социальный налог

Список использованных источников

Нужна помощь в написании реферата?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Ранее на территории России, помимо НДФЛ действовал единый социальный налог (далее — ЕСН). Как и НДФЛ, ЕСН являлся федеральным налогом, то есть, действовал на территории всей страны.

Целью данного реферата является изучение сущности налога на доходы физических лиц, в том числе в аспекте интеллектуальной собственности, а также рассмотрение единого социального налога, который, на сегодняшний день упразднен и заменен страховыми взносами.

Для достижения поставленных целей в работе решаются следующие задачи:

- дается характеристика налогу на доходы физических лиц и определяются размеры ставки налога;

- определяются особенности обложения налогов на доходы физических лиц результатов интеллектуальной деятельности;

- рассматривается единый социальный налог — его суть, причины отмены и страховые взносы, которыми он был заменен.

1. Налог на доходы физических лиц

1.1 Понятие и характеристика налога на доходы физических лиц

Налог на доходы физических лиц представляет собой прямой федеральный налог, установленный главой 23 Налогового кодекса Российской Федерации (далее — НК РФ). Плательщики — физические лица, резиденты Российской Федерации и нерезиденты, которые получают доход от источников в Российской Федерации. Объекты налогообложения — это доходы, которые были получены в Российской Федерации и доходы, которые были получены гражданами РФ за пределами страны. НДФЛ выражается в денежной, натуральной формах и в форме материальной выгоды. [3, c.445]

В зависимости от вида дохода устанавливаются следующие ставки по налогу: 35%; 30 %; 9%; 13%.

Нужна помощь в написании реферата?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

По НДФЛ налоговый период — календарный год, по истечении которого сдается декларация в налоговый орган. Налог исчисляется как соответствующая налоговой ставке налоговая база. Налоговая база уменьшается на налоговые вычеты, которые представляют собой уменьшенную сумму облагаемого налогом дохода. При определении размера налоговой базы налогоплательщик имеет право на получение стандартных, социальных (расходы на лечение, обучение, благотворительность), имущественных (выплаты, вычитаемые из денежных средств, полученных от продажи имущества) и профессиональных налоговых вычетов (право на них имеют индивидуальные предприниматели, адвокаты, нотариусы и иные лица, занимающиеся частной практикой). [7, c.23]

Вычет предоставляется в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

1.2 Специфика обложения результатов интеллектуальной деятельности налогом на доход физических лиц

К доходам физических лиц, получаемых из различных источников, относятся доходы, полученные от использования в России и за ее пределами имущественных прав на различные виды охраняемых результатов интеллектуальной деятельности и приравненных к ним средств индивидуализации. [1, ст. 208] Налоговые обязанности по НДФЛ возникают у граждан в связи с использованием и оборотом имущественных прав на объекты интеллектуальной собственности, которые принадлежат физическим лицам или передаются ими. [1, ст.23] Источник доходов — плата работодателей авторам объектов интеллектуальной собственности, выплаты от передачи правообладателем принадлежащих ему исключительных прав иному лицу в полном объеме или в объеме, определяемом содержанием лицензионного договора. [7, c.49]

Налогоплательщикам предоставляется право корректировать свои налоговые обязанности по НДФЛ посредством налоговых вычетов, установленных в НК РФ. Расходы на обеспечение творческой деятельности авторов объектов интеллектуальной собственности, работающих по трудовому договору, несет работодатель. [1, п.3 ст.22]

Если автор служебного изобретения или промышленного образца является одновременно патентообладателем и получает от работодателя выплаты за использование работодателем данной разработки, то он не имеет права на получение профессиональных налоговых вычетов. [1, п.3 ч.1 ст.221]

Патентообладатели реализуют принадлежащие им имущественные права на объекты интеллектуальной собственности, уплачивая с вырученных сумм подоходный налог (НДФЛ) в размере 13% полученных доходов. НДФЛ в данном случае взимается независимо от того, является приобретатель резидентом или нерезидентом РФ. Физические лица, получающие авторские вознаграждения за публикацию научных статей, имеют право на профессиональные налоговые вычеты в сумме фактически произведенных и документально подтвержденных расходов (для неподтвержденных расходов — по нормативу 20%).

Физические лица, получающие вознаграждения за созданные программы для ЭВМ, имеют право на профессиональный вычет — 20% начисленного дохода. Если автор создал изобретение или иной объект промышленной собственности и не намерен оформлять на него патент, то объект имеет качество неохраняемого и охраняется режимом коммерческой тайны. Если таким объектом владеет частный предприниматель, он обязан осуществить его оценку и оформить как единицу учета (для налогообложения).

Нужна помощь в написании реферата?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

2. Единый социальный налог

Единый социальный налог (далее — ЕСН) — это налог, который заменял страховые взносы во все внебюджетные фонды: пенсионный фонд (ПФР), фонд социального страхования (за исключением взносов на страхование от несчастных случаев), фонд обязательного медицинского страхования (ФОМС). [4, c.127]

ЕСН был введен в России в 2001 году и отменен с 2010 года. Для отмены ЕСН существовало несколько причин. Во — первых, не был достигнут ожидаемый эффект повышения зарплат, который должен был возникнуть в связи с введением регрессивной шкалы ставок для взносов. Во-вторых, взносы утратили сущность страховых платежей, которые следует привязывать к каждому конкретному работнику (привязка позволяет индивидуально определять размер социальных выплат). В-третьих, после введения увеличилась нагрузка на налоговые органы, а фонды утратили контроль над средствами, поступающими в них, и не могли больше влиять на процесс поступления средств. [7, c.1]

Заключение

Налог на доходы физических лиц — это федеральный прямой налог. По своей сути НДФЛ является частью дохода физического лица, который изымается в пользу государства для выполнения его функций. Он играет значительную роль в формировании бюджета страны. Налог на доходы физических лиц установлен главой 23 Налогового кодекса РФ с 01.01.2001 г. Плательщиками налога являются физические лица — резиденты и нерезиденты, получающие доход от источников в РФ. Объектом обложения является доход, полученный физическим лицом, а базой — доход, выраженный в денежной, натуральной форме, а также в форме материальной выгоды. Налоговая ставка является фиксированной и составляет 13, 30, 35 и 9 процентов.

Существует четыре основных вида налоговых вычетов — стандартные, социальные, имущественные и профессиональные налоговые вычеты.

При использовании интеллектуальных продуктов в отношении владельцев исключительных прав на объекты интеллектуальной собственности существует определенная специфика применения норм главы 23 НК РФ.

Нужна помощь в написании реферата?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Налоговые обязанности по НДФЛ возникают у граждан в связи с использованием и оборотом имущественных прав на объекты интеллектуальной собственности, принадлежащих или передаваемых физическими лицами. Источник доходов физических лиц в этом случае — вознаграждения работодателей авторам объектов интеллектуальной собственности, выплаты от передачи правообладателем принадлежащих ему исключительных прав иному лицу в полном объеме или в объеме, определяемом содержанием лицензионного договора. В целом, по данному виду налогообложения правовые основания обложения физических лиц изложены в главе 23 НК РФ достаточно ясно, а основные затруднения налогоплательщиков связаны преимущественно с налоговыми вычетами. Для корректировки налоговых обязанностей на объекты интеллектуальной собственности чаще всего используются профессиональные налоговые вычеты. [4, c.129]

До 2010 года в России существовал единый социальный налог, суть которого заключалась в замене одним налогом отчислений во все внебюджетные фонды. ЕСН был отменен, так как не решил задач, для которых он был введен. После упразднения ЕСН был осуществлен переход к уплате страховых взносов, в результате чего были существенно увеличены все параметры, определяющие размер платежей в фонды: налоговая база, ставки, круг плательщиков. С 2017 года страховые взносы передаются под контроль налоговых органов.

налог доход физическое лицо

Список использованных источников

2. Пансков В.Г. Налоги и налогообложение в РФ (учебник по экономическим специальностям и направлениям. — М: МЦФЭР, 2012 г. — 680 с.

3. Черник Д.Г. Налоги и сборы в РФ. — М: МЦФЭР, 2010 г. — 363 с.

Нужна помощь в написании реферата?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

5. Смирнова Е.Е. Особенности исчисления налога на доходы физических лиц по гражданско-правовым договорам // Налоговый вестник. 2005. N 9. С.23

Читайте также: