Банк это кратко и понятно

Обновлено: 04.07.2024

Понятие банка происходит из итальянского языка, и в переводе означает лавка, стол. Банкьери – так называли менял и ростовщиков в средневековой Италии.

Банк – это финансовый институт, который производит разнообразные виды операций с деньгами и ценными бумагами. Банки – это финансово-кредитные учреждения, которые оказывают финансовые услуги правительству, физическим и юридическим лицам. Свойства банков:

- извлечение прибыли;

- осуществление банковских операций;

- открытие и ведение банковских счетов физических и юридических лиц;

- деятельность на основании лицензии государства;

- отсутствие прав на совершение торговой, производственной или страховой деятельности.

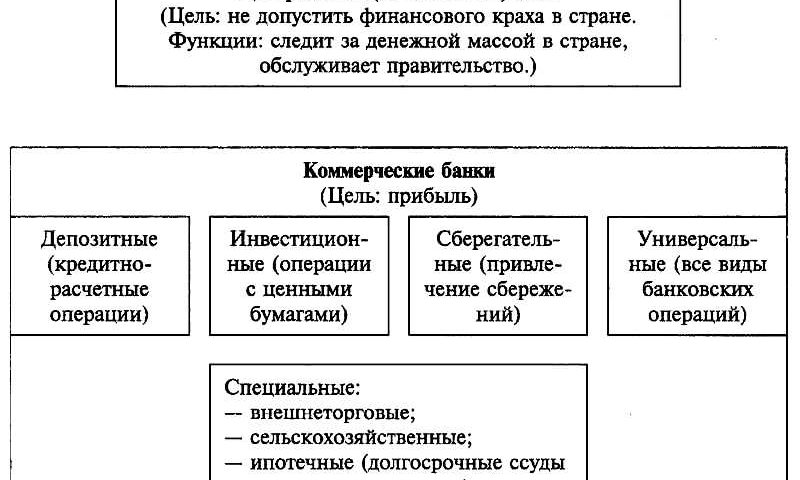

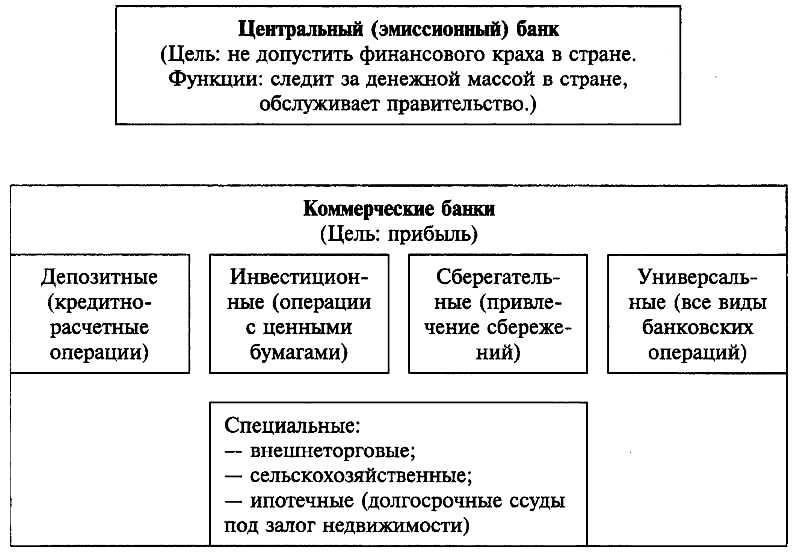

Виды банков не многочисленны: центральные банки и коммерческие. Центральные банки – регулируют банковскую систему на государственном уровне, в том числе выпуск национальной валюты. Коммерческие банки ведут предпринимательскую деятельность в банковской системе.

Коммерческие банки бывают трех типов:

- инвестиционные банки (инвестиции, ценные бумаги);

- сберегательные банки (вклады, депозиты);

- универсальные (все виды банковской деятельности).

Функции банков.

- Хранение денег клиента: первая исторически, и до сих пор одна из основных функций банка.

- Перевод денег от одного клиента другому безналичным расчетом (путем изменения соответствующих записей).

- Кредиты (кредиты имеют стимулирующее воздействие на производственную сферу экономики и на предпринимательство; кроме того, еще один положительный момент этой функции – создание дополнительной денежной массы).

- В ресурсах банков привлеченный и заемный капитал преобладает над собственным, что влечет за собой повышенную ответственность перед клиентами-вкладчиками и кредиторами.

- Одновременная работа с клиентами из разных сфер деятельности, в том числе с противниками (конкурентами).

Ресурсы банков состоят из собственного капитала и привлеченных средств. Собственный капитал – это резервный фонд банка, средство защиты в случае потери банком ликвидности и необходимости возврата вкладов. Собственный капитал состоит из:

- уставного капитала (минимальный размер имущества банка);

- фонды за счет прибыли;

- добавочный капитал (доход на продаже ценных бумаг, на курсовой разнице и разнице при переоценке основных средств).

Привлечение средства в ресурсах банка – это:

- депозиты физических и юридических лиц; ;

- векселя и облигации банка.

Банковская система.

Банковская система – это комплекс всех видов национальных банков и кредитных учреждений. Структура банковской системы состоит из двух уровней.

На верхнем уровне центральный или эмиссионный банк, который регулирует деятельность всей системы. На нижнем уровне коммерческие банки (универсальные и специализированные – инвестиционные, сберегательные, ипотечные, кредитные и т.д.).

Главные элементы в инфраструктуре банковской системы:

- законодательные нормы;

- регламент совершения операций;

- учет, отчетность и обработка баз данных;

- структура аппарата управления (руководства).

Банковская инфраструктура – это то, без чего не может нормально развиваться система банков; она представляет для банков такой же регулятор поведения, как для человека – моральные и правовые нормы.

Говоря о банках и системе банков, нельзя не упомянуть о понятии банковской тайны – своего рода кодекса чести банка. В некоторых странах всем сотрудникам банка запрещено распространять информацию о клиентах, их счетах и перемещениях средств.

Банковская система

Раздел ЕГЭ: 2.6. Финансовые институты. Банковская система

Определение банка

Основные экономические отношения на денежном рынке регулируются банками.

Банк — финансовый институт (финансово-кредитная организация), занимающийся различными операциями со временно свободными деньгами предприятий и граждан, которые впоследствии предоставляет в долг на условиях определённой платы. Банк — это юридическое лицо, которое производит разнообразные виды операций с деньгами и ценными бумагами, оказывает финансовые услуги правительству, юридическим и физическим лицам. Имеет право осуществлять банковские операции; имеет исключительное право на привлечение денежных средств, а также на открытие и ведение банковских счетов; действует на основании специального разрешения (лицензии), не имеет права осуществлять производственную, торговую, страховую деятельность.

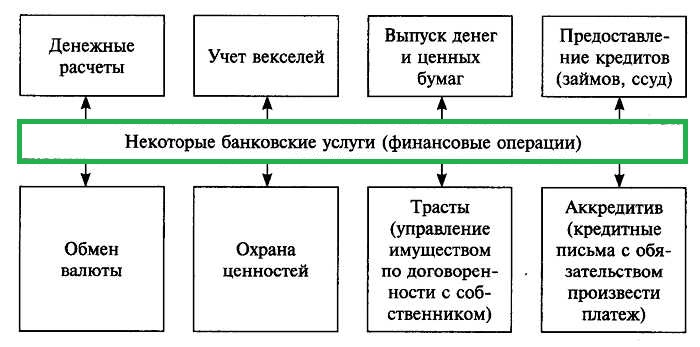

Существование банков важно для экономики, поскольку они выполняют ряд важных функций, связанных с денежными средствами, таких как:

- взятие на хранение вкладов и депозитов;

- произведение расчётов между клиентами;

- выдача кредитов за счёт свободных денег;

- покупка и продажа валюты и ценных бумаг.

ВИДЫ БАНКОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ

По организационно-правовой форме:

- публичные акционерные общества;

- непубличные акционерные общества.

По форме собственности:

- частные (принадлежат одному лицу);

- акционерные (принадлежат ряду лиц — владельцев акций);

По территории охвата:

- местные;

- региональные;

- национальные;

- международные.

По типу деятельности:

- сберегательные (сохраняют денежные средства населения при условии выдачи фиксированных процентов);

- инвестиционные (финансируют и кредитуют производителей);

- ипотечные (кредитуют население при условии залога недвижимости);

- инновационные (обеспечивают кредитование нововведений, касающихся достижений науки и техники).

По специфике работы:

- универсальные (оказывают различные виды услуг);

- специализированные (кредитуют только в определённой сфере).

ЦЕНТРАЛЬНЫЕ БАНКИ

Центральный банк — организация, отвечающая за денежно-кредитную политику и обеспечение работы платёжной системы, а также в ряде случаев за регулирование и надзор в финансовом секторе в национальной экономике или группе стран. (Примечание: институционального определения центрального банка не существует, все определения являются функциональными, то есть описывающими центральный банк через выполняемые им функции.)

Различаются несколько первичных целей центрального банка:

- ценовая стабильность,

- содействие сбалансированному экономическому росту,

- сохранение устойчивого валютного курса,

- финансовая стабильность.

Например, цель деятельности Европейского Центробанка: поддержание ценовой стабильности, а также без ущерба для её достижения проведение экономической политики, ориентированной на достижение целей валютного союза: полная занятость и сбалансированный экономический рост, поддержание покупательной способности евро.

ЦЕНТРАЛЬНЫЙ БАНК РОССИИ (ЦБ РФ)

Регулирует государственную денежную политику Российской Федерации главный банк страны — Центральный банк РФ (Банк России). Цель деятельности ЦБ РФ: защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста.

ФУНКЦИИ ЦЕНТРОБАНКА РФ

- Выпуск новых денег (эмиссия) с целью регулирования денежного обращения;

- проведение всех денежных операций государства (бюджет, займы);

- выдача кредитов коммерческим банкам;

- сохранение валютного и золотого запасов страны;

- предоставление лицензий коммерческим организациям.

КОММЕРЧЕСКИЕ БАНКИ РФ

Коммерческий банк — это кредитное учреждение, осуществляющее банковские операции для юридических и физических лиц (расчётные, платёжные операции, привлечение вкладов, предоставление ссуд, а также операции на рынке ценных бумаг и посреднические операции).

Рыночные отношения возникли вместе с человеком много веков назад. Со временем появилась необходимость расширять финансовую сферу деятельности, что привело к созданию организации, хранящей деньги и выдающей кредиты под залог имущества. Банк — это финансово-кредитная организация, оказывающая услуги юридическим и физическим лицам, как кратко характеризует понятие Википедия.

Банки в истории

Рассматривая историю древности, можно увидеть, что первые люди, оказывающие услуги по займу средств под проценты, или ростовщики существовали в VIII веке до нашей эры. Летописи повествуют о гуду или банковских билетах Вавилона, о трапезитах Древней Греции и менсариях и аргентариях Древнего Рима.

Древние банкиры, так можно назвать людей, занимавшихся финансами, выполняли функции банков современности. У них можно было:

- хранить деньги, драгоценности и ценные бумаги;

- брать ссуды под залог или процент;

- переводить финансы из одного города в другой.

Деньги и средневековье

Понятие менял распространилось в Средние века. Произошло это из-за разнообразия государственных валют различных стран и необходимости их обмена. Истории средневековья известно много случаев, когда короли и императоры настолько быстро проматывали своё состояние, что жили за счёт постоянных ссуд банков, становясь фактически их заложниками.

Банкиры Нового времени

В настоящее время продолжают работать банки, созданные в XV—XVII вв. Среди них:

- Monte dei Pashi di Siena (Италия);

- Berenberg Bank (Германия);

- Sveriges Riksbank (Швеция);

- C. Hoare & Co (Великобритания);

- Barclays Bank (Великобритания);

- Sumitomo Mitsui (Япония).

Современный валютный рынок

Расплачиваться в магазинах, ресторанах, транспорте и интернете можно при помощи банковской карты, специально выпускаемой по заказу клиента. Этот пластиковый инструмент, по сути, является ключом к персональному банковскому счёту с безналичными деньгами. Известно, что первая пластиковая карта, как подтверждение сделки между человеком и организацией, вышла в США.

Проверенными временем старинными и до сих пор действующими финансовыми кредитующими организациями в России являются:

Центробанк и другие организации

Государственным банком России, имеющим право эмиссии денежных средств, является Центробанк. Его деятельность определяется федеральным законом, регламентирующим полномочия главной национальной некоммерческой организации. Функции Центрального банка на законодательном уровне состоят в том, что он уполномочен регулировать работу других кредитно-финансовых компаний страны. В его обязанности входит хранить национальную валюту и золотой запас.

- коммерческие (универсальные, специализированные, сберегательные);

- инвестиционные;

- ритейловые или розничные;

- карманные или кэптивные.

Первый тип финансовых организаций, обслуживающих население и крупные компании, широко представлен во многих странах мира и является универсальным. Коммерческие банки выдают кредиты, принимают депозиты и производят другие расчётно-кассовые операции.

Инвестиционные организации специализируются на вкладах, а основной сферой деятельности являются ценные бумаги. Розничные организации, попадающие под определение кодекса о банках, занимаются работой с частными клиентами, а карманные являются дочерней финансовой организацией крупных предприятий и обслуживают только её сотрудников.

Полномочия банков

Если перечислять современные обязанности банков, то они состоят в хранении денег, переводе финансов, обслуживании счетов клиентов, продаже золота и других драгоценных банковских металлов, что сложилось исторически в ходе их развития. За вековую историю схема кредитно-дебитной системы банков не поменялась. Денежные структуры зависимы от состояния политического климата на международных рынках валюты и ценных бумаг.

Если устроить пристальное изучение того, откуда у структур, дающих взаймы, берутся деньги, то можно увидеть, что банковский капитал состоит из совокупности активов и пассивов или ресурсов. Собственный капитал, являющийся неотъемлемой частью возникновения любого банка, специалисты делят на уставной капитал, прибыль прошлых лет и эмиссионный доход.

В ресурсы финансовой организации входят и привлечённые средства, которые включают в себя депозиты и кредиты, а также межбанковские векселя. Как у любой организации, у банка есть доходы, которые подразделяются на процентные и непроцентные, и расходы.

Внешняя структура

Чаще остальных в городах встречаются филиалы. Обычно такие офисы не считаются отдельным юридическим лицом и имеют делегированные основной организацией полномочия, от представительств они отличаются тем, что имеют свой счёт и баланс.

Отдельной темой для рассмотрения является банковская тайна, которая бывает предметом интереса различных лиц. Какую роль это понятие играет в кодексе банков, понять несложно, — очень важную, потому что информация содержит данные о сделках и денежных переводах клиентов. Подписывая договора о сотрудничестве, менеджеры банка налагают на себя обязательства не распространяться о происходящем на клиентских счетах.

Финансовые организации, предоставляющие гражданам функциональный перечень банковских услуг, являются интересной темой для глубокого изучения и рассмотрения.

Придуманная в древности и дожившая до наших дней система, облегчает жизнь человека, позволяя не привязываться к месту, и жить, где захочется, подключив необходимые услуги.

Сегодня мы поговорим про то, что это такое, какие функции выполняют банки, с чего получают доход и какие несут издержки и риски. Не переключайтесь, будет интересно.

Банк — это.

Банком называется кредитно-финансовая организация, осуществляющая разнообразные операции с деньгами, ценными бумагами, драгметаллами.

В России деятельность всей банковской системы регулируется Центральным банком (Центробанком), который выдаёт коммерческим банкам лицензию (что это?) на проведение операций.

Банк оказывает физическим и юридическим лицам различные финансовые услуги, например, ответственно хранить их средства, кредитовать, осуществлять переводы денег.

Заниматься не связанной с финансовыми услугами деятельностью, например, торговать, заниматься страхованием, открывать производство, банки, согласно законодательству, не имеют права.

В зависимости от конкретной деятельности коммерческого банка описать понятие можно сразу с нескольких сторон.

- Банк – это торговое предприятие, занимающееся обменом. Они покупают ресурсы, а затем сохраняют их, обменивают, перепродают. К деятельности банков относится обмен валюты, продажа и покупка золота по курсу.

- Банк – это кредитная организация, предлагающая кредиты. При этом банк является посредником или непосредственным кредитором.

Задачи банка остаются постоянными уже на протяжении длительного исторического периода.

- безопасное хранение денежных средств, а также драгметаллов и ценных бумаг;

- выдача кредитов, и дальнейшее сопровождение процесса его выплаты в течение всего времени действия кредитного договора;

- безналичные расчёты и переводы;

- управление биржевыми торгами ценными бумагами;

- консультативная деятельность относительно финансов;

- торговля валютой и драгметаллам – покупка, продажа, обмен.

Многие услуги оказываются не только в офисах банка, но и удалённо, через интернет в режиме онлайн.

Банки и их основные функции

Банк является посредником между теми лицами, у кого есть деньги, и которые готовы сделать вклад, и теми, кто нуждается в средствах.

Он привлекает вкладчиков интересными и выгодными программами, кредитует на различные нужды как юридические, так и физические лица. Кредитование при этом производится в нескольких форматах: выдаются кредитные карты, автокредиты, ипотека (что это?).

Банки могут кредитовать и друг друга, выдавая при необходимости деньги под процент. В их функции входят также зарплатные проекты, то есть открытие обычных дебетовых счетов на физические лица, которые пополняются организацией – работодателем.

Все банки в РФ, за исключением Центрального банка, являются коммерческими, приносящими доход своим учредителям.

В некоторых из них часть акций принадлежит государству, но при этом они продолжают оставаться коммерческими структурами. Так государству принадлежит 51% акций сбербанка, 100% акций Россельхозбанка и Росэксимбанка.

Коммерческие банки различаются по основным направлениям деятельности (основным функциям):

- Инвестиционные — привлекают инвестиции, которые затем вкладывают в акции, или другие ценные бумаги.

- Специализированные — занимаются только одним видом деятельности, например, кредитованием, или даже одним видом кредитования, например, ипотечным. К специализированным относятся и экспортно-импортные банки, кредитующие внешнеторговые операции.

- Сберегательные — сохраняют деньги клиентов на депозитах и вкладах.

- Универсальные — осуществляют все возможные направления деятельности. Таких банков в РФ – подавляющее большинство.

Как банки получают доход

Основной доход – это кредиты и вклады, поэтому основной задачей является привлечение как вкладчиков, так и заёмщиков. Так как проценты по вкладам существенно меньше, чем проценты по кредитам, разница и является прибылью банка.

Также банки оказывают и дополнительные услуги, за которые берут комиссионные сборы. К таким услугам относится обмен валюты, аренда банковских ячеек, в которых можно хранить любые ценности. Такую услугу предоставляет только Сбербанк.

Штрафы за не сделанный вовремя платёж по кредиту – тоже можно отнести к доходам банков. В список можно внести доходы от инкассации, различных поручительств, предоставления информационных и консультационных услуг.

Расходы и риски

Может возникнуть такая ситуация, когда вкладчиков будет много, а привлечь заёмщиков для выдачи им кредитов — не удастся. Заёмщики могут оказаться несознательными, и не возвращать кредит вовремя. Такая ситуация также является риском для банка и источником расходов.

Могут возникнуть и общеэкономические проблемы, например, резкий рост курса иностранной валюты, или взлёт инфляции.

Заключение

Пора начать итожить говоренное, как выразился один из политиков в лихие 90-е.

Учитывая всё вышесказанное, можно сделать вывод, что банк — это финансовое учреждение, специализирующиеся на работе с операциями с деньгами, а также драгметаллами и ценными бумагами.

Эта статья относится к рубрикам:

Комментарии и отзывы (2)

Вроде подумаешь, банк — это что-то серьёзное, без чего общество не может существовать. А государство сразу развалится. Не зря Ленин и большевики во время революции захватили все банки. Тем самым лишили царя и правительство денег. Империя тут же развалилась. Но, в тоже время без банковской системы страна просуществовала более семидесяти лет. И как только стали организовывать в 1991-м году банки, СССР сразу прекратил существование.

Наши вклады для банка — это привлечённые инвестиции, но нам, как инвесторам, банк начисляет совершенно мизерные проценты, которые едва покрывают инфляцию. В общем, банк — это возьми дёшево, а продай дорого.

Читайте также: