Реферат на тему денежный мультипликатор

Обновлено: 05.07.2024

Денежный мультипликатор – это коэффициент, который дает возможность охарактеризовать способность экономии делать больше денежную массу в обороте, при помощи резервирования части денежных средств на специальных счетах Центрального Банка, как депозиты. Денежный мультипликатор – это величина, пропорциональная обратно уровню резервных требований.

Денежный мультипликатор (от лат. multiplicare — увеличивать, приумножать, множить) — экономический коэффициент, который равняется отношению денежной массы к денежной базе и демонстрирующий возможную теоретически степень увеличения денежной массы за счёт депозитных и кредитных банковских операций.

Понятие банковского мультипликатора не является описанием создания денег и реального процесса выдачи займов. Норма резервирования в современной экономике не является единственным фактором, который ограничивает выдачу кредитов. В Великобритании, к примеру, вообще нет обязательной нормы резервирования для коммерческих банков. Центральные банки для управления кредитования используют активно ставку рефинансирования и разные нормативы для оценки платёжеспособности заёмщика.

Сущность кредитного мультипликатора в том, что мультипликация может производиться лишь в итоге кредитования хозяйства, то есть кредитный мультипликатор являет собой двигатель мультипликации. Выдавая кредиты, банки получают прибыль. Процесс получения прибыли благодаря вложенным клиентами средствами называется кредитным увеличением или кредитной мультипликацией. Когда клиент снимает со своего счёта деньги и величина депозитов снижается, то произойдёт противоположный процесс — это кредитное сжатие.

Депозитный мультипликатор в свою очередь отображает объект мультипликации — деньги на депозитных счетах коммерческих банков.

Описание действия банковского мультипликатора

Допустим, что в стране есть лишь один банк и лишь 100 рублей имеются в обращении и все владельцы данных денег положили собственные средства на счета в данном банке. Положенные в сейф и полученные от вкладчиков и наличные деньги в сумме 100 рублей — это денежная база банка, средства на счетах, открытых банком, равные 100 рублей являются депозитными деньгами, а сумма денег, которая находится в обращении, и остатков на счетах в стране, равная также 100 рублей, является денежной массой.

Допустим, что какой-то клиент обратился за ссудой в 10 рублей и банк ему открыл счёт на данную сумму. Что поменялось? Денежная база равна по-прежнему 100 рублей, а у заёмщика появилось добавочно 10 рублей на его счёте. То есть вначале на 10 рублей увеличился объём депозитных денег, а потом и суммарная денежная масса увеличилась и равняется (100+10)=110 рублям. Когда в банк обратятся прочие люди, то общая сумма выданных кредитов может стать больше, что вызовет увеличение денежной массы. До тех пор, пока деньги расположены на счетах в банке денежная база не изменяется, а денежная масса способна бесконечно увеличиваться. Но когда заёмщики или вкладчики попросят выдать им наличными деньги, то окажется, что можно выдать суммарно лишь 100 рублей независимо от общей суммы кредитов.

Чем больше развита система безналичных платежей, тем большая часть полученных кредитов в масштабах экономики всегда будут оставаться в безналичном виде, переходя со счёта на счёт разных клиентов. Чтобы не нарушать денежное обращение, за каждым счётом необходимо зарезервировать право получить определенную сумму наличными. Сумма возможных кредитов при введении резервирования меняется, так как кредитовать возможно будет только в размере, обратном к доле резерва. Теоретически, процесс предоставления новых кредитов может на шаге кредитования не останавливаться, а продолжаться. Если это математически выразить, то возможно определить самое возможное увеличение денежной базы. Когда кредитование будет продолжаться, денежную массу в результате можно выразить в качестве суммы бесконечно убывающей геометрической прогрессии.

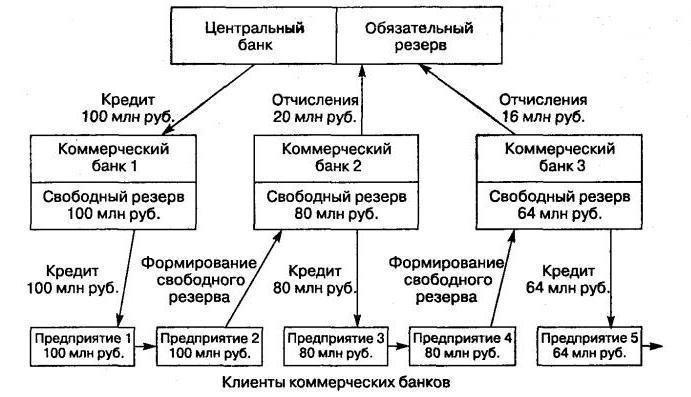

Современная банковская система состоит из центрального банка, который контролирует процесс коммерческих банков и денежной мультипликации, с помощью которых и действует механизм мультипликации.

Величина коэффициента мультипликации, являющаяся отношением образовавшейся денежной массы на депозитных счетах к величине стартового депозита, обратно пропорциональна норме отчислений банков в централизованный резерв.

Величина, обратная норме резервирования, является теоретическим значением банковского мультипликатора. Оно показывает, во сколько раз банки могут увеличить финансовую базу. Так, Центральный банк, увеличивая или уменьшая норму резервирования, расширяет или сужает эмиссионные возможности коммерческих банков, исполняя тем самым одну из главных функций — функцию к денежного кредитного регулирования.

В реальности банковский мультипликатор намного ниже, нежели своё наиболее возможное значение. Так, в России в 2012 году нормативы обязательных резервов составляли

- 5,5 % — по обязательствам кредитных организаций перед юридическими лицами-нерезидентами;

- 4,0 % — по обязательствам кредитных организаций перед физическими лицами и по другим обязательствам.

Это значит, что наиболее возможный мультипликатор находился в границах от 18.2 до 25. В действительности мультипликатор (отношение агрегата М2 к денежной базе) по данным статистики равнялся 2,86.

Понятие денежного мультипликатора

В условиях кредитно-банковской системы и развитого рынка денежная эмиссия подвергается эффекту денежного мультипликатора, то есть увеличению денег в ритме действия конкретного коэффициента.

При банковской эмиссии могут появиться ситуации большого увеличения денежной массы в сравнении с ее изначальным увеличением (первичной эмиссией). К примеру, центральный банк покупает на 10 тысяч рублей ценных бумаг и, расплачиваясь с их продавцом, выпускает на данную сумму банкноты (деньги). Продавец же может положить полученные деньги на собственный счет в коммерческий банк, который ввиду увеличения собственных активов может в свою очередь выдать кредитов на 10 тысяч рублей, проводя тем самым новую кредитную эмиссию и увеличивая денежную массу. Возможны и такие этапы перемещения денег и их увеличения. Данный эффект назвали денежным мультипликатором.

Денежный мульпликатор

Для управления денежной массой можно рассчитать показатель денежного мультипликатора.

Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различная в различных странах). В развитых странах величина денежного мультипликатора может быть в 2-3 раза больше, чем величина начальной эмиссии. При регулировании центральным банком размера денежного мультипликатора (k) появляется понятие денежной базы, в основании которой лежат наличные деньги как депозиты коммерческих банков (обязательные) и самые ликвидные в центральном банке.

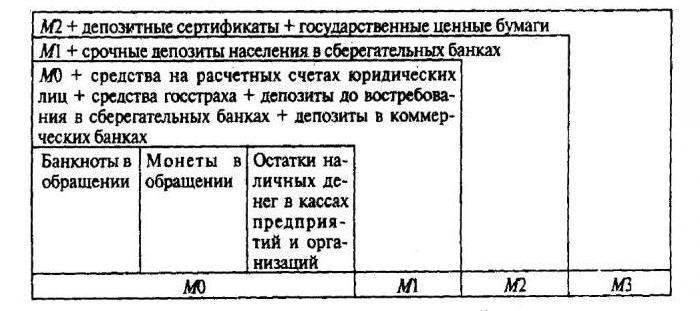

Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база указывает, какой величиной денежной массы могут оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная масса) / Денежная база.

Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора есть пропорциональная обратно зависимость.

Чем больше норма обязательных резервов коммерческих банков в центральном, тем меньше величина денежного мультипликатора.

Если денежный мультипликатор высокий, проходит увеличение безналичного оборота в сравнении с наличным, так как увеличение денежного мультипликатора зависит всегда от увеличения наличных денег и остатка в ЦБ РФ на корреспондентских счетах.

Механизм и сущность банковской мультипликации и его роль в контроле денежного оборота

Механизм эмиссии денег по-различному осуществляется в странах с-распределительной командной и рыночной экономикой. Эмиссия денег в первом случае происходит на основании директивных планов. Во втором случае есть двухуровневая банковская система в виде коммерческих и центрального банков. Тут механизм эмиссии строится на основании депозитной, банковской, кредитной мультипликации.

Центральный банк, контролируя механизмом мультипликации, ссужает или расширяет эмиссионные возможности коммерческих банков.

Мультипликатор в экономической науке обозначает коэффициент изменения совокупного выпуска на одну денежную единицу прироста совокупного спроса. Под денежной мультипликацией подразумевается процесс эмиссии платежных средств участниками хозяйственного оборота при увеличении денежной базы (денег центрального банка) на одну денежную единицу.

Денежный мультипликатор — это количественный коэффициент, который показывает, во сколько раз сократится или возрастет денежное предложение в итоге увеличения или уменьшения вкладов в денежную кредитную систему на одну денежную единицу, и определяемый в качестве отношения денежной массы (агрегат ) к узкой денежной базе.

Денежная база (в узком смысле) включает в себя наличные деньги в обращении вне Центрального банка РФ и обязательные резервы кредитных организаций в национальной валюте по привлеченным средствам. Денежная база в широком смысле включает наличные деньги в обращении вне Центрального банка РФ. обязательные резервы кредитных организаций по привлеченным средствам в иностранной и национальной валютах, средства кредитных организаций на депозитных и корреспондентских счетах в Банке России, обязательства его по обратному выкупу ценных бумаг и облигациям Банка России и резервные средства по валютным операциям, которые внесены в Банк России.

Банковский мультипликатор

В экономической современной литературе помимо понятия денежного мультипликатора дают понятие банковского мультипликатора, функционально и содержательно представлен механизм банковской мультипликации.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах коммерческого банка при их передвижении от одного коммерческого банка к другому.

Механизм банковскою мультипликатора можно задействовать не лишь при предоставлении банковских кредитов, но и тогда, когда центральный банк у коммерческих банков покупает валюту или ценные бумаги. В итоге этого снижаются ресурсы банков, которые вложены в активные операции, и становятся больше свободные резервы данных банков, применяяемые для кредитных операций, т.е. включается механизм банковской мультипликации. Включить данный механизм центральный банк может и тогда, когда он снижает норму отчислений обязательных резервов. В данной ситуации тоже увеличивается свободный резерв коммерческих банков, что вызовет увеличение кредитования и включению банковского мультипликатора.

Контроль механизмом банковского мультипликатора, а соответственно, эмиссией безналичных денег производится исключительно центральным банком, в то время как эмиссия проводится системой коммерческих банков. Поэтому центральный банк исполняет собственную функцию кредитного денежного регулирования путем сжатия или расширения эмиссионных возможностей коммерческих банков.

Таким образом, банковская мультипликация является процессом мультипликативного (многократного) уменьшения (увеличения) денег в качестве бессрочных депозитов в коммерческих банках в итоге уменьшения (увеличения) банковских резервов при проведении коммерческими банками расчетных и кредитно-депозитных операций в границах банковской системы.

Мультипликативным может являться, как сужение, так и расширение денежной массы. В экономической литературе самое большое внимание уделяется процессам многократного увеличения денег, так как от этого зависят во многом уровень инфляции и устойчивость денежной системы. Банковская мультипликация являет собой комбинацию процессов кредитного и депозитного увеличения. Кроме того, один процесс не может изолированно существовать от другого. Их связывает общая природа денег жирооборота: денег на резервном счете (денег центрального банка) и денег на депозитных счетах клиента (денег коммерческого банка). Деньги на резервном счете являют собой обязательства центратьного банка и наряду с этим активы коммерческого банка.

Пример. Хозяйствующий субъект, который обслуживается в банке А, продал экспортную выручку при непосредственном участии банка на валютной межбанковской бирже на сумму 5000 руб., которая зачислена была на корреспондентский счет банка РКЦ ЦБ РФ. Банк А на расчетный счет (депозит до востребования) зачислил сумму. Часть данной суммы должна быть размещена на специальном счете, как обязательные минимальные резервы. По нынешним нормативным документам норма обязательных резервов (R) составляет 2,5%; сумма резерва составит 119 руб.

У коммерческого банка таким образом, останется 4881 руб.. которые могут быть применены в дальнейшей деятельности. Эта сумма являет собой так называемые избыточные резервы коммерческого банка. Банк благодаря данным средствам может предоставить кредит другому клиенту. Второму клиенту предоставляют кредит в сумме 4881 руб., в итоге этого происходит уменьшение избыточного резерва с 4881 руб. до нуля при увеличении одновременно банковских депозитов на такую же сумму. Затем, клиент расплатится средствами с депозита за оборудование и всю сумму перечислит в банк Б своему контрагенту. В итоге этой операции банк Б на свой счет получит в Центральном банке РФ 4881 руб. и увеличит собственные резервы, потом данная сумма зачислится на расчетный счет клиента. Этот банк от суммы депозита сформирует резерв в сумме 122 руб. и на резервный счет перечислит в ЦБ РФ. Разницу меж суммой обязательного резерва и резерва (4881-122 = 4759 руб.) банк Б трансформирует в кредит.

Поэтому мы получаем в дополнение к существующим уже кредитам и депозитам новый депозит 48 810 руб. и кредит 4759 руб.

Следовательно, проводится процесс последовательного возникновения новых депозитов в коммерческих банках (эмиссия денег жирооборота) в итоге увеличения кредитов на основании многократного перемещения избыточных резервов в границах банковской системы. В итоге возникновения новых депозитов образуется обязательный резерв в ЦБ РФ, возникают новые кредиты и избыточный резерв.

Банковский мультипликатор являет собой числовую оценку процесса мультипликации денег на депозитных счетах коммерческих банков.

Механизм банковской мультипликации сможет работать лишь в рамках банковской двухуровневой системы: центральный банк (первый уровень) управляет данным механизмом, коммерческие банки (второй уровень) заставляют его автоматически действовать, вне зависимости от желания руководителей отдельных банков. Один банк не может деньги мультиплицировать, их мультиплицирует система коммерческих банков. При уменьшении нормы минимальных обязательных резервов центрального банка у коммерческих банков станет больше свободный резерв, что вызовет увеличение объема кредитования и включение механизма банковской мультипликации.

Из всех вложений коммерческих банков в активные операции лишь кредитные вложения образовывают новые депозиты, т.е. Дают возможность исполнять эмиссионную функцию банковской системы страны. Чем большей является доля кредитов в ее активах, тем больше объем эмиссионной деятельности.

Так как банковский мультипликатор основывается на депозитно-кредитных операциях коммерческих банков, то часто в экономической литературе его можно увидеть, как дспозитно-кредитный. Нужно уточнить эти понятия. Банковский мультипликатор характеризует процесс мультипликации со стороны субъекта, т.е. дают ответ на вопрос, кто мультиплицирует деньги; кредитный мультипликатор указывает двигатель мультипликации, а именно то, что мультипликация может проводиться при кредитовании хозяйства.

Кредитный мультипликатор — это соотношение динамики объема кредитования, котооый осуществляется группой однородных кредитных организаций, к динамике активов в резерве, вызвавшей изменение объема кредитов. Другими словами, кредитный мультипликатор являет собой соотношение изменения банковских депозитных обязательств, которое вызвано расширением кредитов, к начальному увеличению резервных активов.

Депозитный мультипликатор отображает объект мультипликации, т.е. деньги на депозитных счетах коммерческих банков (они получаются больше в процессе мультипликации).

Мы коротко рассмотрели денежный мультипликатор: виды, описание действия, понятие, механизм. Оставляйте свои комментарии или дополнения к материалу

Понравилось это определение бизнес термина? Теперь Вы знаете, что это такое - Мультипликатор денежный, поделитесь в соц. сетях и расскажите друзьям - это лучшая благодарность нам! Поставьте свою оценку этому описанию бизнес термина, ПРОГОЛОСУЙТЕ за полезность - это анонимно и всем видно.

Вообще, мультипликатор – механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение. Рассматривая эффект мультипликации, нужно иметь в виду в первую очередь расходы из государственного бюджета, в том числе на общественные работы.

1. Понятие мультипликатора

Мультипликатор (Multiplier) - числовой коэффициент, показывающий, во сколько раз сумма прироста/сокращения национального продукта, дохода или денежного обращения превышает инициирующую такое изменение сумму инвестиций, правительственных расходов, налоговых отчислений или вкладов в финансово-кредитные учреждения.

- мультипликатор денежного предложения;

- мультипликатор инвестиционных расходов;

- мультипликатор правительственных расходов;

- мультипликатор потребительских расходов;

Инвестиционный мультипликатор - коэффициент, определяющий влияние небольших по объему инвестиций на увеличение суммарного дохода.

Мультипликатор расходов(Expenditure multiplier) - числовой коэффициент, показывающий, во сколько раз сумма прироста либо сокращения планируемых расходов. В закрытой экономике

Мультипликатор расходов = 1 / Предельная склонность к сбережениям.

Мультипликатор чистых налогов (Net tax multiplier) - числовой коэффициент, показывающий во сколько раз конечная сумма прироста/сокращения планируемых расходов, образующих национальный продукт, превысит первоначальную сумму изменения чистых налогов. Сокращение чистых налогов означает либо сокращение налоговых поступлений, либо увеличение трансфертных платежей населению.

Мультипликатор чистых налогов = мультипликатор расходов - 1.

Мультипликатор автономных налогов. Поскольку в простой кейнсианской модели предполагается, что налоги взимаются только с домохозяйств, т.е. оказывают влияние на величину потребительских расходов, то с включением в наш анализ налогов меняется функция потребления, принимая вид:

Изменение налогов ведет к изменению величины располагаемого дохода.

Рост налогов сокращает располагаемый доход, а сокращение налогов - увеличивает располагаемый доход. Если, например, налоги сокращаются на 100$, то располагаемый доход увеличивается на 100$. Но располагаемый доход делится на потребление (С) и сбережения (S). Если мрc = 0.8, то при увеличении располагаемого дохода на 100$ потребление увеличивается на 80$ (100 х 0.8= 80), а поскольку мультипликатор расходов в этом случае равен 5 (1/(1 – 0.8) = 1/0.2 = 5), то прирост совокупного дохода в результате изменения налогов на 100$ С х 1/(1- мрc) = 80 х 5 = 400), а не 500$, как в случаеDY = Dсоставит 400$ ( изменения государственных закупок на те же 100$, т.е. мультипликативный эффект меньше. Т.е. мультипликатор начинает действовать как бы со второй ступени (первым членом геометрической прогрессии будет не 100, а 80).

Определим теперь величину мультипликатора налогов. Налоги действуют на совокупный спрос через изменение потребительских расходов. Поскольку (1)

при этом, а то (2) Подставив формулу

в формулу (1) и несколько перегруппировав, получим:

Величина и есть мультипликатор налогов. А поскольку (1 – mрc) есть не что иное, как mрs (предельная склонность к сбережению), то мультипликатор налогов можно записать и как (-mрc / mрs). В нашем примере он равен (- 4) (- 0.8 / (1 - 0.8) = - 0.8 / 0.2 = - 4).

На величину предложения денег всегда влияют несколько факторов. Во-первых, это поведение фирм, работающих в небанковском секторе и сфере домашних хозяйств. Во-вторых, коммерческие банки, которые располагают возможностью пользоваться кредитными средствами не полностью, то есть, не выдавая их в виде кредитов, а оставляя получившиеся избыточные резервы у себя. В этом случае изменение объемов депозитов будет сопровождаться мультипликативным эффектом. Попробуем рассчитать денежный мультипликатор.

Основные понятия

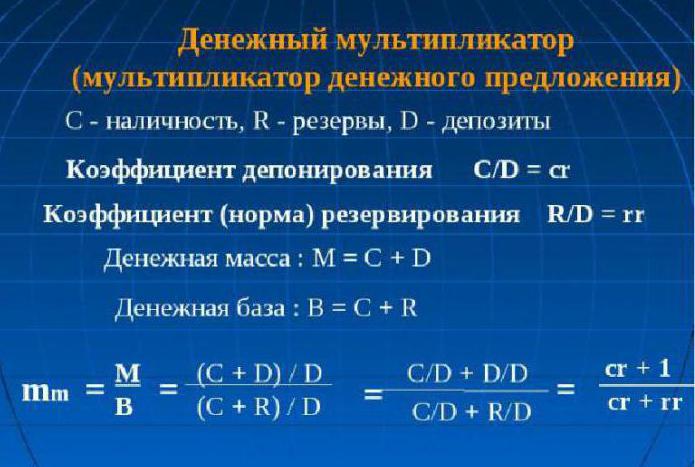

Для того чтобы разобраться, в чем состоит суть понятия "денежный мультипликатор", нужно иметь понятие о двух нормах: резервирования и депонирования.

Норма резервирования показывает отношение объёмов резервов к доле депозитов, хранимых в банке в качестве резервных сумм, или величине депозитов:

Норма депонирования определяется как отношение наличности к депозитам:

Она показывает, к чему население склоняется больше: хранить свои сбережения в наличных деньгах или на депозитах.

Отсюда следует, что денежный мультипликатор, или, как его называют экономисты, мультипликатор денежной базы – это коэффициент, указывающий на то, во сколько раз будут увеличены (сокращены) денежные объемы при увеличении (сокращении) массы денег на единицу.

Как любой экономический мультипликатор, денежный тоже может работать в обе стороны. Если Центробанк страны планирует увеличить денежные объемы, то он будет увеличивать денежную базу, в противном случае - уменьшать.

Мультипликатор денежного предложения находится в зависимости от описанных выше норм. Если растет норма депонирования, то, соответственно, уменьшается величина мультипликатора. С другой стороны, рост нормы резервирования (то есть прирост доли депозита в банке, в виде резерва) уменьшает значение мультипликатора.

Теоретически

Экономическая теория определяет, что денежный мультипликатор равен величине обратной ставки резервов коммерческих кредитных учреждений для обязательного хранения в Центробанке. Практически же он рассчитывается как частное от денежного агрегата М2 к денежной базе. Изучать динамику мультипликатора денежной базы необходимо для контроля над денежной массой и инфляционными процессами в стране. Именно денежный мультипликатор способен показать возможный рост денежной массы без негативных последствий в виде роста потребительских цен и инфляции. Формула для расчета денежного мультипликатора проста, он всегда больше единицы.

Практически

Вывести выражение для расчета мультипликатора можно с помощью нормы резервирования: rr = R / D и нормы депонирования: cr = C / D.

Так как С = cr х D, а R = rr х D, то получаются равенства:

М = C + D = cr х D + D = (cr + 1) х D

Н = C + R = cr х D + rr х D = (cr + rr) х D.

Теперь разделим первое равенство на второе:

М / Н = ((cr + 1) х D (cr + 1)) / (cr + rr) х D (cr + rr) = (cr + 1) / (cr + rr)

Получаем равенство: M = ((cr + 1) / (cr + rr)) х Н,

М = multден х H multден = (cr + 1) / (cr + rr).

Денежный мультипликатор - это выражение (cr + 1) / (cr + rr).

Если предположить, что C = 0 (то есть отсутствуют наличные деньги), и не выходя из банковской системы вращается денежная масса, мультипликатор превращается в банковский: multD = 1 / rr. Возможно, поэтому банковский мультипликатор прозвали простым денежным мультипликатором.

Сущность денежного мультипликатора

Заключается в механизме увеличения денежных объемов за счет открываемых клиентами депозитов в банках, проходящем в процессе движения безналичных средств через систему негосударственных банков.

Этот механизм создается при условии наличия банковской системы двух уровней. В этом случае эмиссионный процесс проходит между Центробанком (эмиссия наличных денежных объемов) и системой банков коммерческих (эмиссия безналичных средств).

Увеличение объемов денежной массы, находящейся в межбанковском обороте (процесс денежной мультипликации), проходит по причине выдачи банками в виде кредитов, привлечённых на депозитные счета средств своих клиентов, которые они используют, проводя различные платежи и расчетные операции. С другой стороны, клиенты банков-заемщиков могут открывать депозиты в сторонних банках. Следовательно, общий объем депозитов по всей банковской системе практически всегда превышает сумму изначально созданного депозита.

Принцип мультипликации

Свои особенности в распределительных банковских механизмах есть у каждой страны. Например, в государствах с командно-распределительной экономикой, эмиссия осуществляется по спускаемой сверху директиве. В странах с обычном рыночным механизмом банковская система работает на двух уровнях: Центральный банк и пласт коммерческих банков. Поэтому эмиссия при такой системе обладает кредитной мультипликацией.

Проводя грамотное управление этим механизмом, Центробанк имеет возможность расширять или сужать эмиссионные процессы всего института коммерческих банков. Экономическая теория дает понять, что коэффициент роста (снижения) совокупного производства на прирост массы денег (точнее, ее единицу) и есть мультипликатор. Эта величина показывает, во сколько раз может измениться (возрасти или снизиться) предложение после прироста или сокращения объема депозитов в финансово-кредитную сферу.

Денежная база - не что иное, как резервы, обязательные к выплате коммерческими банками, и наличные деньги, находящиеся в обращении у населения вне контроля Центробанка. Рассматривая коэффициент денежного мультипликатора в описанных аспектах, можно вывести формулу:

M = (1 + c) / (r + e + c).

Здесь под "с" понимается отношение наличности ко всем депозитам, находящимся в банковской системе страны, "r" – характеризует обязательное резервирование, а "е" – показывает отношение свободных банковских резервов к депозитам.

Значение показателя

Регулирует механизм увеличения (уменьшения) денежного объема Центральный банк путем обязательных резервных накоплений у себя от каждого коммерческого банка. Величина денежного мультипликатора не стоит на месте. Она колеблется не только в пространстве и времени, но и от страны к стране. В странах с развитой экономикой эта величина может превышать величину первой эмиссии более чем в два раза.

Выводим формулу

Денежный мультипликатор (формула описана ниже) легко поддается расчёту:

m = Денежная масса / Денежная база = M / Б.

Процесс регулирования Центробанком величины денежного мультипликатора (k) влечет за собой возникновение понятия денежной базы. Ее основу составляют те самые депозиты коммерческих банков, которые держит Центральный, и наиболее ликвидные деньги – наличные.

Денежная база = М0 + денежная масса обязательных резервов (ЦБ) + денежная масса на корреспондентских счетах в Центробанке сети коммерческих финансовых учреждений.

Денежная масса показывает объем денежных средств, которой может оперировать Центробанк страны:

Денежная масса = база • мультипликатор.

Исходя из этой формулы, можно определить денежный мультипликатор: это отношение денежной массы (М2) к денежной базе.

Обратно пропорциональная зависимость существует между объемом обязательных резервов от коммерческих институтов финансово-кредитной сферы на счетах Центробанка и величиной денежного мультипликатора. И если снижается денежный мультипликатор, норма обязательных резервов, заложенных коммерческими банками, становится выше. Если же растет денежный мультипликатор, то следом увеличивается безналичный оборот (по сравнению с наличными), ибо рост мультипликатора денежной базы напрямую связан с ростом наличной массы и остатками на корреспондентских счетах в Центробанке.

Зависимость денежного мультипликатора

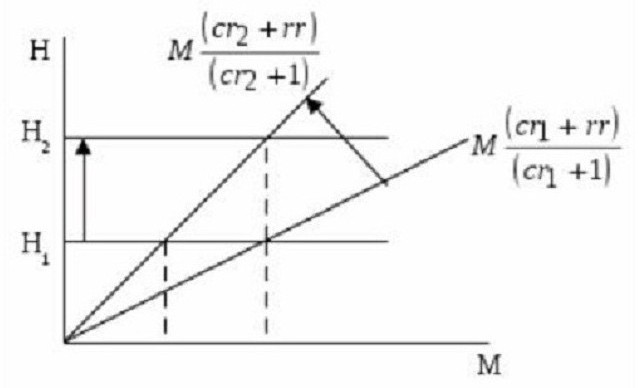

Как уже писалось, размер денежного мультипликатора находится в зависимости от норм резервирования и депонирования. Чем они выше, тем большие объемы резервов хранятся нетронутыми. Чем выше доля наличности в массах, которую население не спешит вложить в депозиты, тем меньше значение мультипликатора. Это хорошо видно на графике.

На нем отражены соотношения денежной базы (Н) через денежную сумму (М) и мультипликатор, который равен (cr + 1) / (cr + rr). Отсюда видно, что тангенс угла наклона равен отношению (cr + rr) / (cr + 1).

Если Н1 (величина денежной базы) не изменяется, то норма депонирования при росте от r1 до cr2 сокращает число денежного мультипликатора и одновременно увеличивает наклон кривой, отражающей денежную массу (или предложения денег). Как следствие, это самое предложение сокращается от М1 до М2. Если надо, чтобы денежная масса (или предложение) не изменялась при снижении величины денежного мультипликатора, а находилась в стабильном состоянии на уровне М1, Центробанк должен нарастить денежную базу до Н2.

Из вышесказанного понятно: рост нормы депонирования понижает значение денежного мультипликатора. С другой стороны, можно увидеть рост нормы резервирования (прирост доли депозитов, хранящихся в виде резервных запасов). То есть, с увеличением избыточных банковских резервов (не выдаваемых в виде ссуды клиентам) уменьшается значение денежного мультипликатора.

Денежно-кредитный мультипликатор

Это экономический коэффициент, характеризующий увеличение (или сокращение) банковских резервов, находящихся в избытке. Он образуется в результате создания новых депозитов (безналичных денег). Они появляются в процессе выдачи клиентам кредитов из дополнительных свободных резервов, поступившим в банк извне.

Отсюда становится понятно: кредитные ресурсы, которые покинули один коммерческий банк в виде выданных кредитов, становятся собственностью другого банка. И уже он, в свою очередь, предоставляет своим клиентам эти деньги, только в безналичной форме. То есть, выпускаемая одним коммерческим финансово-кредитным учреждением денежная единица создает другому банку кредитные резервы.

Резервные нормы коммерческих банков

Возможность банка создавать резервы в избыточной форме ограничивается функцией формирования обязательных резервов структурой коммерческих банков. Их объемы определяются резервной нормой, регламент которой определен законодательно. Рассчитывает их Центробанк в процентном выражении к банковским пассивам. Эти резервы помогают банковской системе страны обеспечить ликвидность в неблагоприятные периоды и регулировать денежную массу, находящуюся в обращении:

М = 1/Рн, где Рн – норма резерва.

Для того чтобы рассчитать всю массу денег, которая может быть создана одной денежной единицей избыточных резервов при заданной резервной норме, определяют денежно-кредитный мультипликатор:

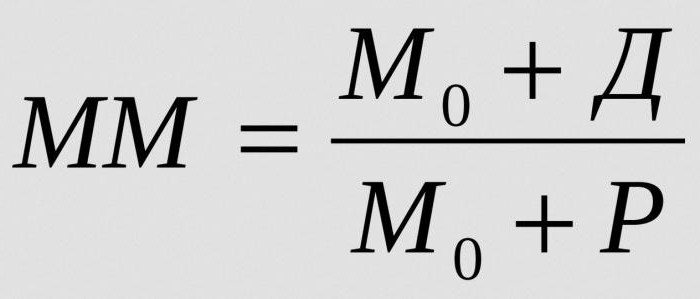

- ММ – денежно-кредитный мультипликатор в заданный временной промежуток;

- М0 – денежная масса вне банковского обращения;

- Д – денежные объемы, хранящиеся на депозитах коммерческих банков;

- Р – резервы коммерческих банков, хранящиеся на корреспондентских счетах и в кассах.

Устойчивое равновесие на денежном рынке может поколебать повышенный денежный мультипликатор. И даже спровоцировать инфляцию.

От чего зависит банковский мультипликатор

Величина денежно-кредитного мультипликатора находится в зависимости от следующих факторов:

![Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014гг. [02.05.16]](https://studrb.ru/files/works_screen/2/98/79.jpg)

Тема: Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014гг.

Тип: Курсовая работа | Размер: 111.76K | Скачано: 161 | Добавлен 02.05.16 в 13:46 | Рейтинг: -1 | Еще Курсовые работы

Вуз: Российский государственный гуманитарный университет

СОДЕРЖАНИЕ

1. ТЕОРИТИЧЕСКИЕ ОСНОВЫ. КРЕДИТНО-ДЕНЕЖНАЯ СИСТЕМА 7

1.1 Банковская система 7

1.2 Специализированные кредитно-финансовые институты 10

1.3 Предложение денег 10

2. МУЛЬТИПЛИКАТОР ДЕНЕЖНОГО ПРЕДЛОЖЕНИЯ 16

2.1 Денежный мультипликатор 16

2.2 Динамика денежного мультипликатора и предложения денег в россии 2004-2014г 18

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ 25

ВВЕДЕНИЕ

Тема курсовой работы " Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014г

". В макроэкономике исследуются и анализируются последствия и результаты экономической деятельности всех участников народного хозяйства единовременно. Многие показатели функционирования экономики оказываются в центре внимания, при этом один из важнейших макроэкономических показателей — это предложение денег и денежный мультипликатор

Актуальность данной темы заключается в следующем: Деньги являются неотъемлемым элементом современной жизни. Рыночная экономика невозможна без денежного обращения. Современная кредитно-денежная система представляет собой результат длительного исторического развития и приспособления кредитных институтов, являющихся основными источниками предложения денег, к потребностям развития рыночной экономики.

Актуальность данной темы обусловливается тем, что кредитно-денежная система, являющаяся одним из важнейших атрибутов рыночной экономики, выступает своего рода генератором, создающим финансовые средства и снабжающим ими государство и всех членов общества.

Важную роль при рассмотрении предложения денег кредитными учреждениями также играет концепция денежного мультипликатора, так как теория денежного мультипликатора объясняет механизм создания финансовых средств банковской системой. На учете мультипликационных эффектов строится кредитно-денежная политика государства, принимаются решения по регулированию экономической жизни, именно поэтому эта тема актуальна для рассмотрения.

Объект изучения данной темы – экономические отношения возникающие, в процессе функционирования денежного рынка.

Предмет исследования - Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014г

Цель работы состоит в изучении предложения денег и теории денежного мультипликатора, их взаимодействии, а так же их совместное влияние на динамику РФ в определенный период.

В связи с поставленной целью можно поставить следующие задачи:

— охарактеризовать понятие предложения денег и выявить его структуру;

— выявить факторы, оказывающие влияние на предложение денег;

— рассмотреть аналитическое значение денежного мультипликатора

—проанализировать причины и проблемы денежного мультипликатора в РФ;

— рассмотреть совершенствование динамики мультипликатора в России

При написании данной работы использовались следующие методы:

Структура работы состоит из введения, двух глав, заключения, списка использованных источников и литературы. Актуальность темы, цели и задачи представлены во введении. В первой главе рассмотрены теоретические основы предложения денег, его понятие, сущность, факторы и аналитическое значение ПБ. Во второй главе, рассмотрены теоретические и статистические значения денежного мультипликатора. В написании данной работы мне помогла следующая литература:

1. Учебник, Берзона Н. в котором, освещаются вопросы принципов инвестирования свободных средств на финансовом рынке, деятельность финансовых институтов. Рассматривает денежный мультипликатор, его расходы и доходы. Особое место уделено сущности и функция финансов.

2. Ивашковский С.Н. Макроэкономика, рассматривается международная валютно-финансовая система, предложение денег, средства внешнеторгового регулирования теория внешней торговли.

3. В учебнике Колесова В. П., Кулакова М. В. "Международная экономика" рассмотрены вопросы предложения денег, взаимодействия внешнего и внутреннего макроэкономического равновесия в условиях открытой экономики, валютного курса и валютной политики, теории международной торговли, торговой политики.

4. В книге Киселева Е.А. Макроэкономикаанализируется деятельность мировых рынков валют, ценных бумаг, золота, ссудных капиталов, а также международных финансовых институтов. Обобщен мировой опыт, теоретические и практические аспекты международных валютно-кредитных и финансовых отношений в условиях глобализации экономики и финансов.

5. Мэнкью Н.Г. Принципы макроэкономики представлено систематизированное изложение основ теории и практики международной торговли, мобильности факторов производства, международной экономической интеграции. С позиций макроэкономического анализа рассмотрены такие актуальные для российской экономики проблемы, как денежный мультипликатор страны, валютные отношения между странами, а также вопросы оптимизации экономической политики в условиях открытой экономики.

6. В учебнике Тарасевич Л.С. Макроэкономика представлено систематизированное изложение основ теории и практики международной торговли, мобильности факторов производства, международной экономической интеграции. С позиций макроэкономического анализа рассмотрены такие актуальные для российской экономики проблемы, как платёжный баланс страны, валютные отношения между странами, а также вопросы оптимизации экономической политики в условиях открытой экономики.

Также теоретической базой данной работы выступили учебные пособия таких авторов как Камаев В.Д., Николаева И.П., Нуралиев С.У. Поляк Г.Б., и другие литературные источники, затрагивающие вопросы предложения денег и денежного мультипликатора и его макроэкономического равновесия.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

- О банках и банковской деятельности: [федер. закон от 02.декабря 1900 г. № 395-I]

- О Центральном банке Российской Федерации [федер. закон от 10.июля 2002 г. № 86-ФЗ]

- Берзон Н.Финансы. – М.: Юрайт, 2013. 592 с.

- Борисов Е.Ф. Экономическая теория. – М.: Юрайт. 2012. 231 с.

- Демин Ю. Все о кредитах. – СПб.: Питер. 2012 г. 208 с.

- Дробозина Л.А. Финансы. Денежное обращение. – М.: Финансы, 2011.

- Ивашковский С.Н. Макроэкономика: учебник / МГИМО(У) МИД РФ. -3-е изд., испр. - М.: Дело, 2012.

- Киселева И.А. Коммерческие банки: модели и информационные технологии в процедурах принятия решений.– М.: Едиториал , 2012. 400 с.

- Моисеев С. Возникновение и становление центральных банков. – М.: КноРус, 2013. 312 с.

- Мэнкью Н.Г. Принципы макроэкономики: пер. с англ. - 2-е изд. - СПб.: ПИТЕР, 2013.

- Свиридов О.Ю. Деньги, кредит, банки. – Феникс, 2010. 448 с.

- Станковская И.К. Экономическая теория: учебник. - М.: ЭКСМО: Мирбис, 2011.300с

- Тарасевич Л.С. Макроэкономика: учебник для вузов / С.-Петерб. гос. ун-т экономики и финансов. - 5-е изд., испр. и доп. - М.: Юрайт, 2012.250с

- Туманова Е.А. Макроэкономика. Элементы продвинутого подхода: учебник для вузов. - М.: ИНФРА-М, 2012.300с

- Чепурин М.Н., Киселева Е.А. Курс экономической теории: учебник для вузов - 6-е изд., доп. и перераб. - Киров: АСА, 2011.400с

- Федякина Л.Н. Международные финансы —СПб.: Питер, 2010, 560с.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Читайте также: