Процедура выпуска облигаций кратко

Обновлено: 02.07.2024

Облигации являются инструментом привлечения финансирования для предприятий, муниципальных образований и даже государств. Осуществляя выпуск облигаций, организация привлекает деньги по ставке ниже кредитных ставок большинства банков. При выпуске облигаций, в отличие от выпуска акций, предприятие не впускает третьих лиц в органы управления, что является дополнительным преимуществом.

В данной статье мы расскажем, что собой представляет процесс эмиссии и какие этапы он в себя включает, а также о понятиях проспекта эмиссии и решения о выпуске (основные документы эмиссии).

Характеристика эмиссии облигаций

Если говорить о корпоративных облигациях, то инициатором размещения выступает компания (будущий эмитент). Облигации выпускаются не только акционерными обществами (не всегда публичными), но и обществами с ограниченной ответственностью. Решение о выпуске принимается советом директоров или собранием общества (для ООО). Однако не все компании имеют право выпускать облигации. Для осуществления выпуска необходимо иметь полностью оплаченный уставный капитал, а размер выпуска не должен превышать его размер по стоимости. Также компания должна существовать хотя бы три года, а также предоставить в ЦБ и обнародовать свою отчётность за последние два года.

Что касается самого выпуска, то он делится на несколько этапов:

-

решение о выпуске и определение основных параметров выпуска, формирование решения о выпуске облигации (документа);

Основными документами являются решение о выпуске и проспект эмиссии облигаций.

Средний выпуск корпоративных облигаций имеет объём от 50 млн до 10 млрд руб. (одна бумага стоит, как правило, 1 000 руб. и торгуется лотом в одну бумагу). Срок погашения облигаций в среднем составляет от двух до пяти лет.

Таким образом, облигации привлекают ликвидность в достаточно большом объёме под определяемый организацией процент, который обычно ниже ставки банковского кредита. Однако эмиссия облигаций обходится эмитенту недёшево, и в большинстве случаев выпускать облигации менее чем на 300–500 млн руб. попросту нецелесообразно.

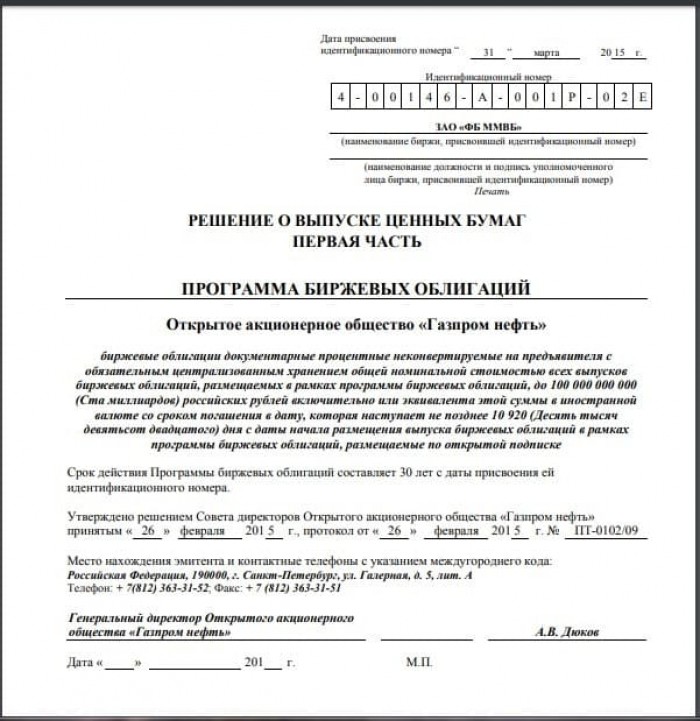

Решение о выпуске

Решение о выпуске должно содержать:

- вид облигаций (купонные или дисконтные);

- их номинальную стоимость и планируемый объём выпуска (облигаций можно выпустить меньше, но не больше);

- сроки размещения;

- срок облигаций;

- способ размещения (облигации размещаются не только на биржевых торгах, но и по закрытой подписке);

- цену размещения или специфику её определения (цена может быть как фиксированная, так и определяться в результате аукциона);

- специфику выплаты процентов (периодика и определение размера выплат).

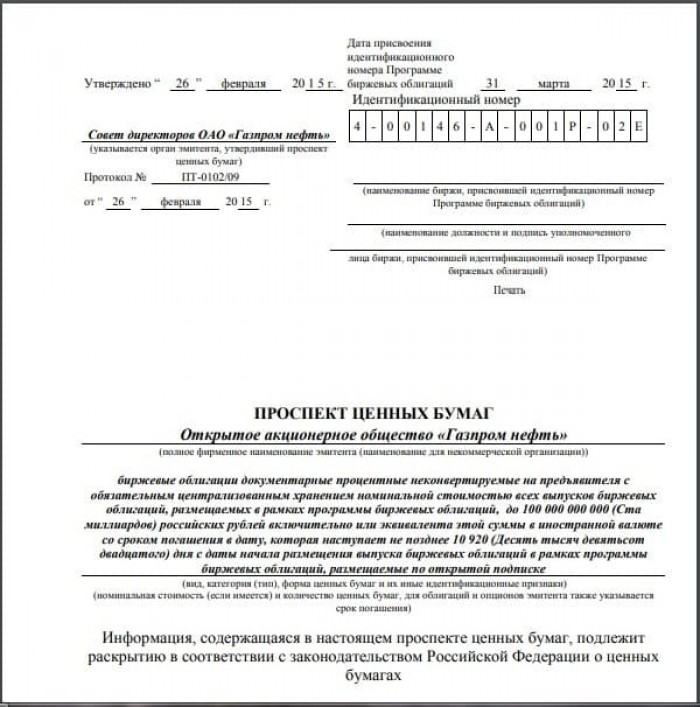

Проспект эмиссии

Следует утвердить выпуск проспекта эмиссии ценных бумаг на собрании акционеров или членов общества, а также зарегистрировать его в ЦБ.

Проспект эмиссии содержит следующие обязательные разделы:

- наименование организации;

- дата её регистрации;

- данные об учредителях и смежных организациях;

- состав руководителей;

- виды деятельности по ОКВЭД;

- анализ отрасли и конкурентов;

- позиция компании на рынке;

- финансовая отчётность общества за последние два года;

- данные о предыдущих выпусках ценных бумаг;

- данные об андеррайтере;

- гарантии (если имеются).

Проспект эмиссии и решение о выпуске всегда тщательно изучаются ЦБ на предмет достоверности представленной информации для обеспечения должной безопасности инвесторов, а также самими инвесторами — для принятия решения о целесообразности приобретения конкретных ценных бумаг.

Далее компания-эмитент нанимает организаторов размещения, встречается с инвесторами и создает пул покупателей её ценных бумаг, так как ключевой вопрос — это поиск инвесторов, а регистрация и осуществление выпуска — больше техническая задача. Общество договаривается с биржей и депозитарием об обслуживании своего выпуска и осуществляет его, отчитываясь о результатах перед ЦБ. Далее компания может принять меры по поддержанию ликвидности своих ценных бумаг (если сочтёт нужным), что поспособствует формированию положительного отношения инвесторов к дальнейшим выпускам и дальнейшему привлечению средств уже под меньший процент. Чтобы сократить расходы, компания должна проявлять заботу об инвесторах и своевременно обслуживать свои облигационные выпуски.

Эмиссия облигации — весьма эффективный способ привлечения финансирования с низкой ценой обслуживания для реализации текущих проектов. Однако выпуск облигаций является весьма дорогим по стоимости его осуществления. Это обуславливает определённый порог целесообразности выпуска и ограничивает компании в возможностях.

ГЛАВА 1. КОРПОРАТИВНЫЕ И БИРЖЕВЫЕ ОБЛИГАЦИИ. ПРОГРАММЫ БИРЖЕВЫХ ОБЛИГАЦИЙ

1. Базовые требования, участники процесса и направления работ

ПРОЦЕСС ПОДГОТОВКИ ЭМИССИИ ОБЛИГАЦИЙ

Первыми шагами в подготовительной работе являются проверка соответствия эмитента и будущего инструмента базовым требованиям нормативного регулирования (схема 1), анализ факторов инвестиционной привлекательности инструмента и выработка возможных мер по ее повышению. Закон позволяет размещать облигации без регистрации проспекта, базовые требования в этом случае имеют особенности[1].

Схема 1. Базовые требования для допуска облигаций к размещению

С проспектом или без ?

Схема 2. Проспект не требуется:

* в данном материале рассматриваются только выпуски с обращением на организованных торгах биржи, выпуски коммерческих облигаций с регистрацией в НРД и внебиржевым обращением не рассматриваются.

Последний вариант означает, что проспект регистрируется одновременно с Программой. Таким образом, он распространяется на все выпуски, размещаемые в рамках программы в течение года, и регистрировать с каждым выпуском его не надо.

- срок существования эмитента не менее 3 лет;

- в отношении эмитента не введена процедура банкротства;

- эмитент в течение последних 3 лет разместил не менее трех выпусков облигаций с проспектом (кроме субординированных);

- лицо, подписавшее проспект ЕИО или уполномоченное лицо), не привлекалось к уголовной ответственности.

Это относится к эмитентам, уже имеющим опыт размещения облигаций, поэтому далее в данном материале этот случай подробно не рассматривается.

Биржевые VS корпоративные облигации

Для ряда инструментов, таких как, структурные, субординированные, бессрочные облигации, облигации СФО и СОПФ , облигации, предназначенные только для квалифицированных инвесторов, регистрация выпуска/Программы возможна только в Банке России. Если речь не идет о подобных инструментах, при прочих равных условиях стоит делать выбор в пользу биржевых облигаций , подготовка которых проще, быстрее и дешевле.

Выпуск в рамках Программы или без нее?

Единичные выпуски в настоящее время осуществляются при размещении в основном инструментов с особенностями (структурных, субординированных и т.д.), либо в каких-то частных случаях. Подавляющее большинство стандартных сделок на рынке осуществляется в рамках Программ облигаций.

Вывод:

Таким образом, если эмитент предполагает активное длительное присутствие на публичном долговом рынке, оптимальным вариантом для него является регистрация Программы биржевых облигаций с проспектом и размещение выпусков в рамках нее. На схеме 3 представлены участники процесса подготовки и размещения облигаций, а также их основные функции.

Схема 3. Участники процесса и направления работ при подготовке выпуска облигаций

2. Эмиссионные документы для облигаций

Действующее законодательство предусматривает различные конфигурации эмиссионной документации в зависимости от того, сопровождается ли эмиссия регистрацией Проспекта и на каком этапе, осуществляется ли эмиссия в рамках Программы или нет.

Схема 4. Конфигурации эмиссионной документации

Наиболее удобным и распространенным вариантом на рынке является первая конфигурация. Появление такого инструмента, как Программа облигаций, в свое время было прорывом на рынке долгового капитала. Программа позволяет использовать более гибкий подход к привлечению финансирования путем размещения облигаций. Инструмент заработал в 2015 году и сразу приобрел широкую популярность среди эмитентов.

Базовая конфигурация эмиссионной документации представлена на схеме 5.

Схема 5. Эмиссионные документы - базовая конфигурация

Сведения, которые указываются по усмотрению эмитента, и могут быть отнесены на решение о выпуске:

- права владельцев облигаций;

- порядок и условия погашения;

- порядок и условия выплаты дохода;

- порядок и условия досрочного погашения;

- сведения о приобретении размещенных облигаций эмитентом.

- идентификационные признаки облигаций;

- номинальная стоимость облигаций;

- права владельцев облигаций;

- порядок определения дохода;

- порядок выплаты купонов и сумм погашения;

- порядок досрочного погашения;

- порядок приобретения облигаций эмитентом;

- информацию о наличии обеспечения, поручителе и условиях поручительства, если оно предусмотрено;

- иные необходимые сведения.

- количество (примерное количество) размещаемых облигаций;

- сведения об андеррайтере;

- сроки размещения;

- цену размещения или порядок ее определения;

- порядок размещения;

- сведения о Бирже и депозитарии.

- цели эмиссии;

- банковские счета, аудиторы, оценщики, финансовые консультанты;

- финансовое состояние: кредитная история, заемные средства, кредиторская и дебиторская задолженность, основные средства, нематериальные активы, финансовые вложения, предоставленные обеспечения, капитал и оборотные средства, экспорт, финансовый анализ;

- хозяйственная деятельность: выручка, себестоимость, поставщики материалов, рынки сбыта;

- отчетность по РСБУ и МСФО, учетная политика;

- анализ рисков;

- анализ тенденций в отрасли;

- реквизиты эмитента, лицензии, история создания и развития;

- участие в существенных судебных процессах;

- корпоративная информация: структура, компетенция, персональный состав органов управления и контроля, сведения об основных акционерах/участниках и об изменении их состава, информация об изменении уставного капитала;

- дочерние, зависимые общества, подконтрольные организации, иные коммерческие организации с долей участия эмитента 5 процентов и более;

- существенные сделки и сделки, в совершении которых имелась заинтересованность;

- кредитные рейтинги;

- сведения об акциях и предыдущих выпусках облигаций, выплатах доходов по ним;

- сведения о поручителе (практически в таком же объеме, что и по эмитенту, за исключением поручителей, раскрывающих отчеты эмитента);

- прочие сведения.

Сведения, содержащиеся в Проспекте ценных бумаг, должны отражать все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении облигаций. Ответственность за их полноту и достоверность несет эмитент.

3. Краткое описание процесса эмиссии облигаций

Этапы эмиссии в соответствии с законом[9]

I Принятие решения о размещении. Решение о размещении может предусматривать размещение нескольких выпусков в рамках программы (решение об утверждении программы)

Схема 6. Этапы эмиссии на практике

Процесс сделки по размещению биржевых облигаций в рамках программы

Ниже рассмотрены основные фазы сделки в случае применения базового варианта – регистрации программы биржевых облигаций одновременно с проспектом и последующем размещении выпусков в рамках программы.

1. Подготовительная фаза

Для дебютного эмитента это самый трудоемкий и длительный этап.

Эмитент осуществляет выбор организаторов и распределение между ними ролей, а в случае более сложных сделок - также выбор юридического консультанта. Затем совместно определяется базовая структура сделки и параметры программы.

Зачастую на подготовительном этапе эмитенту помогает один организатор, а синдикат организаторов формируется после регистрации программы на этапе подготовки отдельного выпуска.

Для допуска на Биржу эмитенту предстоит пройти процедуру KYC с представлением презентации, а также других документов по требованию биржи и проведением интервью.

Параллельно с этим начинается подготовка программы и проспекта. Основные усилия здесь требуются для сбора информации внутри компании для формирования документов.

На данном этапе осуществляется подготовка аудированной МСФО за 3 года + 6 месяцев (в случае ее отсутствия) для включения ее в проспект, а также аудит РСБУ за 3 года (в случае отсутствия).

Параллельно с этим осуществляются следующие процессы:

- заключение договоров с центральным депозитарием - НРД ;

- подключение необходимых личных кабинетов и настройка ЭДО ;

- приведение корпоративного управления в соответствие с требованиями для котировального списка 1 уровня, в случае намерения включить облигации в него;

- подготовка к приобретению статуса инсайдера (подготовка соответствующих положений, настройка внутренних процессов);

- получение рейтинга (в случае его отсутствия).

После подготовки программы и проспекта, принимаются корпоративные решения по их утверждению уполномоченным органом – СД , ОСА или ОСУ , в зависимости от организационно-правовой формы и компетенции в соответствии с уставом.

На данной стадии целесообразно также получить согласие на совершение крупных сделок СД / ОСА / ОСУ по размещению облигаций (если требуется). Закон позволяет также принимать решение о последующим одобрении (после совершения крупных сделок).

Программа и проспект подписываются ЕИО или уполномоченным должностным лицом (по доверенности).

После этого программа и проспект подаются на регистрацию на Биржу . Нормативный срок регистрации – 20 рабочих дней.

Пока документы находятся на регистрации завершаются подготовительные процессы по заключению договоров с НРД , получению рейтинга и т.д.

Включение выпуска в котировальный список позволяет расширить круг потенциальных инвесторов. Существует ряд регуляторных требований относительно инвестирования в облигации, включенные в КС , определенными категориями инвесторов. Например, управляющие средствами военной ипотеки, банки с базовой лицензией. Для банков с универсальной лицензией инвестирование в облигации, включенные в КС, может быть более привлекательным с точки зрения меньшего давления на капитал. Кроме того, у инвесторов могут быть собственные внутренние требования по размещению средств, предусматривающие обязательное наличие ценных бумаг в КС . Таким образом, нахождение облигаций в КС является дополнительным фактором инвестиционной привлекательности. Включение в КС осуществляется одновременно с регистрацией отдельного выпуска в рамках программы. Поэтому на подготовительном этапе необходимо проанализировать соответствие требованиям и при необходимости доработать необходимые позиции.

Подготовительный этап может занимать от полутора-двух до нескольких месяцев в зависимости от стартовых условий.

2. Активная фаза сделки

Совместно с организаторами определяются предварительные параметры выпуска и запускается road-show (премаркетинг, презентация, встречи с инвесторами), которое для дебютного размещения требует примерно 3-4 недели.

По окончании road-show назначается дата книги. В дату книги инвесторы заявляют намерения об участии в размещении по приемлемой для них ставке купона и объему. В этот момент достигаются договоренности между рынком и эмитентом, денежные расчеты еще не происходят. По итогам закрытия книги в зависимости от спроса и потребностей эмитента определяется ставка купона, а также финализируется объем выпуска.

Количество (примерное количество[11]) размещаемых облигаций указывается в ДСУР , который может раскрываться эмитентом до или после открытия книги (в зависимости от обстоятельств). ДСУР не требует регистрации, однако проект должен быть согласован с Биржей .

Корпоративные решения во время активной фазы:

Решение о выпуске и ДСУР не требуют утверждения, подписываются ЕИО или уполномоченным должностным лицом.

Решения о формате размещения, дате книги, дате размещения, ставке купона и др. принимаются ЕИО или уполномоченным должностным лицом.

Таким образом, пройдя длительную подготовительную фазу, эмитент после регистрации программы получает:

На определенном этапе развития перед каждой компанией встает вопрос о необходимости и способе привлечение дополнительного капитала. Большинство компаний обращаются к кредитным и финансовым учреждениям с целью получения средств, не думая о возможных рисках. Однако есть надежные и альтернативные варианты привлечения дополнительной прибыли, которые станут большим стратегическим шагом для будущего роста компании.

Кредиты и займы предполагают сильную зависимость от одного кредитора и невысокую мобильность в принятии решений по параметрам финансирования. В данном случае, при привлечении заемных средств у банков либо частных фондов основные условия займа, такие как объём, срок, величина процентной ставки определяются кредитором. В связи с чем, данное финансирование предоставляется компаниям, подтвердившим свою платежеспособность и предоставившим необходимое обеспечение, стоимость которого больше суммы займа.

После того, как Банк России за последние несколько лет начал ужесточать требования к банкам по выдаче кредитов для малого и среднего бизнеса (МСБ), получить финансирование в банке им стало намного сложнее. Одной из таких причин заключается в том, что в целом ряде случаев банки не могут удовлетворить требования компаний МСБ с точки зрения объема привлекаемых ресурсов и срока, на который их можно предоставить. Небольшие предприятия стали искать альтернативные источники финансирования. К этому времени на фондовом рынке появилась инфраструктура для размещения облигаций таких компаний. Кроме того, на публичный долговой рынок в массовом порядке вышли инвесторы-физлица в поиске более высоких доходностей чем ставки по депозитам.

По состоянию на конец 2018 года объем выпущенных российскими компаниями облигаций относительно небольшой и составляет около 21% ВВП. В первую очередь это связано с исторически сложившимися высокими процентными ставками, которые не позволяли различным видам долговых отношений активно развиваться и с многолетней историей банковского кредитования и долевого финансирования компаний, которые до недавнего времени были ментально ближе многим компаниям как способ привлечения дополнительных средств.

В настоящий момент имеется устойчивый рост облигационных выпусков российскими компаниями, так как, в сравнении с предыдущими периодами, низкая инфляция позволяет компаниям и инвесторам прогнозировать привлечение инвестиций и вложение денежных средств на более длительный период.

Частично рост рынка связан с государственной поддержкой отдельных отраслей экономики. Санкции США и Европейских стран, хотя и направленны на внешний долг российских компаний, вместе с тем они оказывают дополнительный стимулирующий эффект для роста российского внутреннего рынка облигаций. Мажоритарными владельцами облигаций российских компаний являются банки и инвестиционные компании, но при этом на фондовом рынке наблюдается активный спрос и рост новых инвесторов-физических лиц.

Большая часть облигационных выпусков в России обращается на фондовом рынке. Начиная с 2014 года по объему размещений 80 — 85% новых выпусков облигаций приходится на биржевые облигации. Данный факт только подтверждает вытеснение классических корпоративных облигаций, выпускаемых компаниями и связано с более комфортной и упрощенной процедурой их регистрации на Бирже. Коммерческие облигации — новый вид внебиржевых — высокодоходных облигаций (ВДО), выпускаемых компаниями, не имеющими кредитного рейтинга, которые являются альтернативой вексельного финансирования и в обозримом будущем заменят его.

Все вышеуказанное свидетельствует о постепенном замещении вексельного рынка, банковского кредитования и иных классических способов финансирования облигационными займами.

Заимствования на публичном финансовом рынке лишены большинства недостатков банковского и иных способов кредитования, но вместе с тем накладывают ряд обязательств, исходящих как раз из публичности этого рынка (необходимая степень прозрачности, обязательства по раскрытию информации, внятная стратегия поведения на рынке и т.д.), при этом обеспечивая при финансировании долгосрочных программ целый ряд преимуществ:

- Более крупный объем займа и длительный срок привлечения;

- Возможность снижения ставки займа при последующих размещения (удешевление);

- Беззалоговое финансирование;

- Широкий круг инвесторов;

- Возможность гибкого управления долгом.

Первый выпуск биржевых облигаций состоялся в 2008 году. Основные параметры предъявляемыми к выпуску биржевых облигаций:

- идентификационный номер выпуску облигации? присваивается Биржей;

- не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости или номинальной стоимости и процента от номинальной стоимости;

- выпускаются в документарной форме на предъявителя с обязательным централизованным хранением;

- выплата номинальной стоимости и процентов осуществляется только денежными средствами;

- владельцы биржевых облигаций вправе предъявить их к досрочному погашению в случае делистинга биржевых облигаций на всех биржах, осуществивших их допуск к организованным торгам;

- выпускаются без залогового обеспечения;

- размещаются путем открытой или закрытой подписки;

- без регистрации Проспекта ценных бумаг (зависит от условий выпуска);

- возможно размещение в рамках Программы.

- Идентификационный номер выпуску облигации? присваивается Центральным депозитарием (НКО АО НРД);

- размещаются путем закрытой подписки;

- без регистрации Проспекта ценных бумаг.

Ориентировочные параметры, предъявляемые к новым компаниям, планирующим выпустить облигации на Московской бирже:

- Минимальный размер выручки — 120 млн. руб.

- Минимальный объем выпуска — 50 млн. руб.

- Чистый долг / EBIT (операционная прибыль) менее 3x или объем выпуска не более ½ от объема выручки или валюты баланса.

- Отчетность МСФО за последний отчетный год (если эмитент входит в группу компаний).

- Структура выпуска облигаций соответствует реальному периметру бизнеса.

- Компания имеет высокие стандарты корпоративного управления и устойчивые рыночные позиции и перспективы развития.

- Средний темп прироста выручки (CAGR) не менее 10% за последние 3 года.

- Сумма определяется уровнем спроса на долг эмитента. Должна быть соразмерна и вписываться в финансовую модель компании.

- Валюта — рубли/иностранная валюта (определение рублевой суммы выплаты с привязкой к курсу определенной валюты).

- Номинальная стоимость — стандартные лоты — 1000 рублей. Размещение по номинальной стоимости или с дисконтом/премией.

- Процентная ставка (купон) — фиксированная/плавающая (есть ограничения для определенных групп инвесторов). Должна вписываться в финансовую модель эмитента.

- Срок обращения зависит от рыночной конъюнктуры.

Отрасли новых Эмитентов разместившие небольшие объемы облигации в 2018 году — транспортные услуги, производство строительных материалов, производство пищевой промышленности, ломбарды, компании, оказывающие микрофинансовые услуги (МФО), лизинговые компании, а также строительство и девелопмент, информационные технологии, и фитнес-индустрия.

Практические аспекты подготовки компании к выпуску облигаций.

- Срок существования эмитента и/или поручителей не менее 2 — 3 лет.

- Коммерческая деятельность Эмитента является доходной, стабильной и понятной для инвестора.

- Эмитент имеет эффективную бизнес-модель и разумную долговую нагрузку.

- Эмитент имеет понятную структуру собственников (бенефициаров).

- Работники Эмитента — команда профессионалов, способная достигать стратегических целей и показывать ежегодный рост выручки компании.

- Эмитент — работает в сегменте B2C, если круг потенциальных инвесторов физ. лица и B2В, если круг потенциальных инвесторов юр. лица.

Дополнительные требованиям к Эмитенту при выпуске биржевых облигаций зависят от условий выпуска и уровня листинга Эмитента на Московской Бирже (1-й, 2-й или 3-й уровень).

Условия выпуска облигаций содержат стандартные параметры для среднесрочных и долгосрочных облигаций.

Раскрытие информации осуществляется согласно требованиям Положения Банка России от 30 декабря 2014 г. N 454-П и Правил листинга Московской биржи. Цель и условия выпуска облигаций проста и понятна, целевое или проектное заимствование (развитие существующего бизнеса или финансирование отдельного проекта), а условия выпуска содержат стандартные параметры для облигаций.

Подготовка Эмитента к размещению облигаций занимает от 2 до 6 месяцев и включает следующие этапы:

- Поиск Консультанта и Организатора размещения.

- Определения условий предстоящего размещения — разовое размещение или в рамках Программы, с Проспектом или без.

- Прохождение процедуры KYC (подтверждения необходимости привлечения финансирования с помощью выпуска облигаций) на Бирже или в НРД.

- Взаимодействие с акционерами и менеджментом Эмитента.

- Составление презентации (коммерческие облигации) и инвестиционного меморандума (биржевые облигации).

- Составление эмиссионной документации (Решение о выпуске, Программа облигаций и Проспект ценных бумаг).

- Поиск Инвесторов.

- Взаимодействие с Биржей и НРД.

Консультант — оказывает услуги по подготовке компании к выпуску облигаций, консультирует компанию по выбору оптимальных условий размещения, подготовке документов для Биржи, а также помогает компании после размещения облигаций и до момента их погашения. Стоимость услуг фиксированная и меньше чем 0,01% от суммы займа.

- Организатор — занимается поиском и проведением встреч с Инвесторами, Биржей, Андеррайтером, составлением инвестиционных меморандумов, а также занимается маркетинговыми мероприятиями. Стоимость услуг от 0,5% от суммы займа.

- Андеррайтер — занимается размещением облигаций и является гарантом на размещение всего или части облигационного займа. Стоимость услуг от 0,2% от суммы займа.

- Биржа — оказывает услуги по включению и поддержанию облигаций компании в котировальный список. Стоимость услуг фиксированная и не превышает 0,1% от суммы займа.

- Депозитарий (НРД) -— в течение всего срока выпуска облигаций ведет учет данных и регистрирует изменения. Стоимость услуг фиксированная и меньше чем 0,1% от суммы займа.

- Госпошлина — составляет 0,2 от объема выпуска, но не более 200 000 рублей.

Учитывая тенденцию увеличения в облигационных займах инвесторов — физических лиц, при облигационном займе компания получает широкий круг инвесторов.

Данный фактор является безусловным достоинством — когда у тебя много владельцев облигаций. Ввиду отсутствия концентрации кредитных ресурсов в одних руках и в случае изменения экономической ситуации в компании или в условиях снижения ставок заимствования денежных средств и инфляции, а также наличие в соответствии с условиями выпуска Представителя владельцев облигаций (ПВО) компании намного проще договориться с инвесторами о выкупе долга, доразмещении или внесении изменений в условия облигационного займа.

Благоприятная экономическая ситуация в России для размещений облигационных выпусков российских компаний, совершенствование законодательной базы, проведение мероприятий по повышению финансовой грамотности населения и упрощение порядка доступа новых компаний для выхода на фондовый рынок, все это будет в среднесрочной перспективе способствовать росту фондового рынка и увеличения количества новых Эмитентов, испытывающих потребность в привлечении финансирования с помощью выпусков облигаций.

Кирилл Гришин, заместитель директора департамента лицензирования и выпуска ценных бумаг юридической фирмы Клифф

Зачем компании выпускают коммерческие облигации, в чем особенность таких бумаг, кто может их приобрести и какие налоги необходимо платить инвесторам, купившим коммерческие облигации.

Что такое коммерческие облигации

За счет экономии на инфраструктурных расходах коммерческие облигации требуют от эмитентов гораздо меньше затрат на подготовку и размещение в отличие от традиционных облигаций. Процедура подготовки выпуска коммерческих облигаций не требует проходить листинг на бирже и регистрировать проспект ценных бумаг. Присвоение регистрационного номера программ/выпусков занимает 1-2 дня, а срок подготовки и размещения равен 1-1,5 месяцам.

Характеристики коммерческих облигаций:

Коммерческие облигации на практике обращаются на внебиржевом рынке.

Закон не устанавливает ограничений, касающихся валюты номинала коммерческих облигаций и валюты выплачиваемого дохода по ним. При этом необходимо принимать во внимание ограничения, накладываемые на расчеты в иностранной валюте законодательством РФ. Однако есть ограничение по объему выпуска коммерческих облигаций с поручительством: стоимость чистых активов поручителя должна превосходить размер поручительства.

Ограничения по поручительству не касаются только:

- ценных бумаг с ипотечным покрытием;

- компаний, ценные бумаги которых прошли процедуру листинга на бирже;

- компаний, имеющих рейтинг (или выпустивших облигации, имеющие соответствующие рейтинги);

- облигаций для квалифицированных инвесторов.

Выпуск коммерческих облигаций

Этап 1: определение потенциальных инвесторов

Коммерческие облигации размещаются путем закрытой подписки среди заранее определенного круга потенциальных приобретателей. Их количество без учета квалицированных инвесторов не может превышать 150 человек. На практике эмитент либо имеет договоренности с потенциальными инвесторами, либо привлекает профессионального участника рынка ценных бумаг для поиска инвесторов.

Этап 2: принятие решения о размещении коммерческих облигаций, утверждение программы коммерческих облигаций

Уполномоченный орган управления эмитента (совет директоров, общее собрание участников) принимает решение о размещении коммерческих облигаций или об утверждении программы коммерческих облигаций.

Этап 3: заключение договоров с НРД

Эмитент должен предоставить в НРД комплект следующих документов:

- договор эмиссионного счета;

- договор казначейского счета депо;

- заявление о присоединении к договору об обмене электронными документами;

- заявление о присоединении к договору об оказании услуг по регистрации выпусков коммерческих облигаций.

Этап 4: присвоение регистрационного номера программе/ решению о выпуске коммерческих облигаций

Эмитент направляет НРД заявление о регистрации выпуска/программы коммерческих облигаций и необходимый комплект документов, затем НРД передает эмитенту решение о выпуске/ программе коммерческих облигаций с присвоенным регистрационным номером.

Налогообложение коммерческих облигаций

Какой налог на доход с коммерческих облигаций должен платить инвестор

Если под инвестором мы понимаем физическое лицо, то полученный им доход облагается по общей ставке 13%. Однако при получении дохода свыше 5 млн. руб. в год с суммы превышения налог исчисляется по ставке 15%. При этом ставка налога на доходы физических лиц не зависит от того, является ли инвестор профессионалом или частным инвестором. Важно помнить, что инвестор – физическое лицо, как правило, самостоятельно не уплачивает налог с дохода, полученного от операций с ценными бумагами. За него такой налог уплачивает налоговый агент – профессиональный участник рынка ценных бумаг (брокер, доверительный управляющий, депозитарий). Разница в налогообложении существует только для юридических лиц, которые по доходам от операций с ценными бумагами платят налог на прибыль организаций в размере 20%, который они уплачивают самостоятельно.

Кто и когда удерживает налог

Как было указано выше, по доходам физических лиц от операций с ценными бумагами, включая облигации, налог исчисляется и уплачивается налоговыми агентами. Обязанность по исчислению налога от операций с ценными бумагами возникает в трех случаях:

- прекращение договора (брокерского обслуживания, доверительного управления);

- выплата денежных средств (передача ценных бумаг);

- окончание налогового периода;

Таким образом, если вы купили облигации и в течение года получали купонный доход и продавали облигации, но не выводили денежные средства и не расторгали договор, то налог с полученных вами доходов будет исчислен и удержан налоговым агентом лишь по окончании года. В те даты, когда по облигациям получался купонный доход, когда облигации продавались, исчисляться налог не должен. Происходит своего рода отсрочка в его уплате. Исчисленный и удержанный налоговым агентом налог должен быть уплачен в бюджет в течение одного месяца, отсчитываемого с даты одного из вышеуказанных случаев.

Новые правила в 2021 году

С начала 2021 года отменены налоговые льготы в виде освобождения от налогообложения купонных выплат как в отношении государственных облигаций, так и в отношении коммерческих облигаций. Соответственно, привлекательность для инвесторов таких облигаций понизилась. На мой взгляд, отмена налоговых льгот в отношении купонного дохода подталкивает инвесторов к более рискованным и более доходным активам – акциям.

Раньше у инвестора был выбор. Первый вариант: он мог вложиться в низкорисковые облигации и получать невысокий купонный доход, который не облагается налогом. Второй вариант: вложиться в более рисковые активы – акции, получая дивиденды, облагаемые налогом, и возможный доход от роста стоимости самих акций. Сейчас с отменой налоговых льгот облигации утратили те немногие плюсы для инвестора, которыми обладали.

Для многих инвесторов первостепенное значение имеют налоговые льготы, которые они могут получить в отношении доходов от операций с ценными бумагами. Сейчас таких льгот стало меньше.

Потенциальному инвестору следует обратить внимание на следующее:

- Вычеты по индивидуальному инвестиционному счету (вычет на сумму взносов на ИИС либо вычет на финансовый результат).

- Отсутствие валютной переоценки по гособлигациям. При продаже ЦБ валютная переоценка не облагается налогом (цена как покупки, так и продажи ЦБ рассчитывается по курсу на одну дату – дату продажи ЦБ).

- Не облагается прибыль от продажи акций как российских, так и иностранных эмитентов (как обращаемых, так и не обращаемых), если такие бумаги находились в собственности инвестора свыше пяти лет.

Эмитенты коммерческих облигаций

Причины, по которым компании решаются на выпуск коммерческих облигаций, могут быть абсолютно разными. Зачастую это может зависеть от размера компании и масштаба ее бизнеса. Эмитентом коммерческих облигаций может являться юридическое лицо – резидент РФ при наличии и условии полной оплаты уставного капитала.

Крупные игроки

Например, влиятельные игроки могут выпускать коммерческие облигации, чтобы оперативно решить вопросы разрыва ликвидности, для сложных сделок по обмену активами или M&A, предложить своему клиенту индивидуальные финансовые условия или произвести внутригрупповые расчеты. Но, невзирая на привлекательность и возможную выгоду от данного инструмента, он пока не стал популярным у крупнейших отечественных организаций. Стоит отметить, что на волне интереса к технологии распределённого реестра несколько крупных компаний воспользовались возможностью выпустить коммерческие облигации на базе блокчейн-технологии.

В обеих случаях проекты реализовывались на базе блокчейн-платформы НРД.

Игроки поменьше и новички на рынке

Однако у такого интересного и перспективного инструмента, как коммерческие облигации, появилась своя аудитория, благодаря чему бумагам удалось занять свою нишу на рынке. Размещение коммерческих облигаций — это наиболее доступный способ выйти на потенциальных инвесторов. Таким образом новички пытаются занять у инвесторов недостающие средства для масштабирования своей деятельности. Зачастую объем такого выпуска равен не более 100 млн руб., ставки привлечения варьируются от 14 до 20% годовых, а потенциальными покупателями таких бумаг становятся в первую очередь частные инвесторы. С перечнем коммерческих облигаций, доступных частному инвестору, можно ознакомиться по ссылке согласно данным из реестра МСП. Но стоит помнить, что вложение денег в коммерческие облигации малых компаний может быть связано повышенным риском, так как такие эмитенты не имеют кредитных рейтингов и МСФО.

Читайте также: