От чего зависят цены на акции кратко

Обновлено: 30.06.2024

Биржи как институт совершения сделок появились в XII-XV веках. Главной функцией биржи стало свободное определение цены актива. Первоначально на биржах торговали векселями и государственными займами. Постепенно расширялся список инструментов, по которым проводились торги. Однако неизменной оставалась главная функция определения справедливой цены актива. Биржа предоставляет условия и правила проведения торгов, чтобы участники могли осуществлять торг и сами сделки. Современная биржа — это в большей степени виртуальное пространство, в котором ведутся торги из любой точки мира, а брокерские компании предоставляют инструменты для работы на бирже, а также технические и информационные услуги для повышения эффективности участников торгов.

Как меняется цена акций?

Первую оценку своей стоимости акция получает при создании акционерного общества. Вложенный капитал разделяется на акции, которые имеют свою номинальную, то есть первоначально назначенную стоимость. Затем акционерное общество может провести первичное размещение, реализовав часть акций на свободном рынке для финансирования своей деятельности. На этом этапе в полной мере проявляется функция биржи как инструмента определения справедливой цены. Участники торгов определяют перспективы бизнеса и в соответствии со своими убеждениями выставляют цену покупки. Чаще всего она бывает выше номинальной, но могут быть и случаи, когда первичное размещение оценивает акции ниже номинала. После этого акции находятся на рынке и могут изменять свою стоимость в реальном времени.

Что изменяет цену акций?

Как определить время покупки или продажи акции?

Технический анализ

В целом есть два основных подхода, чтобы определить время и цену покупки или продажи ценных бумаг. Наиболее популярным методом в наше время является технический анализ. С помощью технического анализа участники торгов изучают график изменения цены. Для торговли внутри дня могут применяться графики из минутных, пятиминутных и пятнадцатиминутных интервалов. Для определения более долгосрочной тенденции уже используют дневные, недельные и даже месячные графики. Основным постулатом технического анализа является то, что изучение истории графика позволяет выявить закономерности и на основе их предсказывать будущее движение цены. Двойные вершины и впадины, голова и плечи, флаги, золотой и смертельный кресты — всё это названия событий, которые отражены в графике цены. Существует множество различных методик технического анализа, которыми пользуются участники торгов. Естественно, нет какого-то одного универсального инструмента на все случаи жизни. Однако стоит отметить, что старшие графики, т.е. дневные и недельные, более правдивы для определения больших тенденций. Кроме того, чем сложнее система технического анализа, тем выше вероятность ошибки интерпретации. Также отметим то, что сам технический анализ тоже становится фактором влияния на цену актива. Если множество участников торгов верит в определённые закономерности, то они автоматически начинают их реализовывать.

Фундаментальный анализ

Более академичным является фундаментальный анализ. В этом случае участники торгов изучают макроэкономическую статистику, финансовые отчёты, а также альтернативные возможности инвестирования. Если итог такого изучения говорит о недооценке акции, то принимается решение покупать. Если же начинают появляться сомнения в способности бизнеса показать прогнозируемый результат, то принимается решение о продаже актива. То есть если технический анализ отталкивается от графика изменения цены, фундаментальный больше основывается на изучении показателей самой компании, а затем — уже сравнении ожидаемого результата с текущей биржевой оценкой акций.

Что эффективней — фундаментальный или технический анализ?

Акции это наиболее доходный, но и самый рискованный инструмент фондового рынка. Непредсказуемый на коротких отрезках, индекс акций в долгосрочном периоде приносит терпеливым инвесторам хороший доход – вне зависимости от страны, где расположен бизнес. Банк Credit Suisse приводит в своих ежегодных отчетах следующую статистику по ценным бумагам США с 1900 года:

Шкала логарифмическая, на правом графике реальная доходность за вычетом инфляции. Как видно, акции с огромным отрывом обыгрывают по доходности облигации, а те в несколько раз опережают казначейские векселя (краткосрочные облигации до 1 года). Один доллар, вложенный в индекс акций США, с начала века увеличил бы свою реальную стоимость примерно в 2000 раз с результатом 6.5% годовых. В остальных странах мира ситуация похожа, хотя доходности как правило немного ниже:

Итого, средняя реальная доходность акций (за вычетом инфляции) по странам мира составляет около 4-6% годовых. Средняя по миру равна 5.1% и этого вполне достаточно, чтобы обеспечить хорошую прибыль на длинной дистанции, реинвестируя доход. Но от чего зависит цена акции на более коротких отрезках?

От чего зависят цены на акции?

Цены на акции могут зависеть от множества причин и их оценка заметно более сложна, чем в случае облигаций. Для последних важна финансовая устойчивость эмитента и процентная ставка — в основном они и влияют на котировки бондов. В общем случае цена на акции, как и любого рыночного актива, не устанавливается биржей или эмитентом, а формируется как равновесная между спросом и предложением участников рынка. Эти цены видны в биржевом стакане торгового терминала:

В данном случае покупатель, исполняя все 288 лучших заявок от продавца, может сдвинуть цену на одну копейку вверх. При этом на реальном рынке каждую секунду идет огромный поток заявок в обе стороны: избыток спроса увеличивает цену акции, избыток желающих продать двигает ее резко вниз. Рассмотрим, что является причиной изменения цен на акции.

1. Финансовая отчетность

Очевидно, что чем успешнее и прибыльнее бизнес компании, тем лучше должны чувствовать себя котировки их акций. Понять сам бизнес можно по изучению финансовой отчетности. Т.е. если по итогам 5 лет (с 2015 по 2020 год) чистая прибыль компании увеличилась в два раза, то наиболее ожидаемым результатом будет двукратный рост стоимости акций — скажем, с 50 долларов в 2015 году до 100$ в 2020. Частым условием увеличения прибыли является рост числа продаж. И наоборот: сокращение прибыли скорее всего вызовет снижение курса.

Для примера возьмем Московскую биржу. Ее чистая прибыль в конце 2016 года согласно отчетности составила 25178,1 млн. рублей, а в конце 2019 года 20189 млн. р. Прибыль за рассматриваемый период сократилась примерно на 20%. При этом курс акций биржи в конце 2016 г. был около 135 рублей за акцию, а в конце 2019 г. 110 рублей. Иначе говоря, снижение на те же 20%.

2. Обратный выкуп и выпуск акций

Компания может выкупить собственные акции с рынка — как по рыночной цене, так и выше ее, предложив инвесторам оферту. Такой шаг ведет к сокращению числа акций и обычно положительно расценивается рынком, толкая цену акций вверх. Отдельную статью про обратный выкуп читайте здесь. Можно сказать, что обратный выкуп эта альтернатива дивидендным выплатам: компания тратит их на покупку своих акций, увеличивая их цену. По ряду причин это может быть для компании выгоднее, чем уплата прямых дивидендов.

Например, американский гигант Anglo American дважды тратил на обратный выкуп миллиарды долларов, восстанавливая падение своих бумаг в 2007 году. В результате к моменту кризиса 2008 года акции компании тестировали исторические максимумы, хотя затем все же обвалились вместе со всем рынком.

Обратным процессом является дополнительный выпуск акций. В этом случае компания стремится привлечь дополнительное бесплатное финансирование, хотя последствием увеличения числа акций как правило является снижение их стоимости. Регулярно прибегающие к такому шагу компании находятся в черном списке опытных инвесторов, их акции часто показывают плохую динамику. Хотя могут быть и исключения, например в банковской сфере.

3. Дивидендная политика

Дивиденды являются денежным потоком, который всегда положителен. Неважно, как низко упали акции — если эмитент не банкрот, акционер может рассчитывать на выплаты даже в кризис, особенно в случае компаний США. Поэтому немало инвесторов при решении инвестировать в компанию отдают приоритет дивидендам. Многие дивидендные аристократы платят регулярные дивиденды более 30 лет, постепенно наращивая выплаты. Вот дивидендные истории AT&T и Coca-Cola:

Однако есть и множество других компаний, которые платят дивиденды нерегулярно (в отдельные годы не платят вообще). В этом случае объявление компании о высоких дивидендах считается положительной новостью, цена на ее акции после этого вполне может пойти вверх. Хотя не стоит забывать про дивидендный гэп — чем выше дивиденд, тем сильнее упадет акция после его выплаты.

Зато если стабильно платящая дивиденды компания впервые за долгие годы объявляет об их снижении, то это почти наверняка признак проблем и сигнал к распродаже акций со снижением курса. Например, в такой ситуации оказалась компания General Electric, сильно сократившая свои дивиденды в 2009 и 2018 годах. Стараясь не допустить такого исхода, многие компании согласны залезть в долги, лишь бы не разочаровать инвесторов, обеспечив ожидаемые выплаты — но в результате еще больше рискуют довести компанию до банкротства.

4. Рыночные настроения

Иногда рынок охватывает эйфория либо в отношении отдельной акции, рыночного сектора (например биотехнологий или альтернативой энергии) либо целого рынка — как это было, например, во время пузыря доткомов. Эйфория характеризуется тем, что цена на акции теряет связь с прибылью компании и последняя может оцениваться в десятки своих годовых прибылей. Читайте здесь.

Причем если управлять настроением целого рынка или даже его сектора фактически невозможно, то в отношении акций очень мелких компаний иногда практикуется метод накачки, о котором я рассказывал тут. Если кратко, то он состоит в громком пиаре компании, после чего ее акции взлетают вверх и сбываются инициаторами по завышенным ценам. Далее пузырь лопается, а компания банкротится или выживает, но теряет почти все шансы обновить прежние максимумы.

За эйфорией неизбежно следует спад, который сопровождает депрессия — особенно у тех, кто инвестировал практически на максимуме цен. В случае отдельной компании депрессия может означать банкротство, когда акции упадут до нуля. Именно это произошло с Исааком Ньютоном, который повторно вложился в акции кампании Южных Морей, обещавшей невиданные богатства из-за океана и на этих ожиданиях раздутых до огромной стоимости. Говорят, до конца жизни Ньютон не мог спокойно обсуждать эту тему…

С индексом акций риски ниже, поскольку все компании из него не могут обанкротиться одновременно. А значит, покупка индексного фонда около дна с очень большой вероятностью станет хорошей инвестицией. Тем не менее могут быть исключения, о которых я писал здесь.

5. Ключевая ставка

Известно, что ключевая ставка влияет на курс облигаций и на ставки по депозитам. Менее известно, что она влияет и на курс акций, поскольку эта связь менее очевидная — однако она есть. Обычно повышение ключевой ставки происходит во время борьбы с инфляцией, как это было в 1970-е годы в США, или во время девальвации валюты, как в России в декабре 2014 года.

Следствием более высоких ставок является удорожание кредитов в коммерческих банках, а следовательно, означает более плохие условия для бизнеса. Поэтому в ситуации роста ставок акциям трудно показывать хорошие результаты. Например, с 1970 по 1980 год доходность рынка США при растущих ставках составила около 7% в год. Выглядит неплохо, однако с учетом инфляции реальная доходность ценового индекса оказалась даже чуть ниже нуля.

И наоборот, когда в начале 1980-х годов инфляция и ставка резко пошли вниз, рынок заметно оживился. Это можно объяснить еще и тем, что с уменьшением инфляции возрастает покупательная способность будущей прибыли, давая положительный сигнал рынку. Другим примером может быть российский рынок 2015-2020 годов, отметившийся очень хорошим ростом во время цикла понижения ставок вплоть до исторического минимума.

6. Внешние и внутренние факторы

К знакомым россиянам внешним факторам, влияющим на котировки компании, можно отнести санкции. Предполагается, что получив ограничения к внешнему финансированию, крупная компания начнет испытывать трудности. Ну а проблемы с бизнесом приведут к падению акций. Кроме того, для сырьевой компании внешним фактором является цена на сырье — при падении нефти акции Газпрома обычно идут вниз.

Тем не менее если брать индекс Мосбиржи из российских компаний, то корреляцию между санкциями и бизнесом можно проследить только в первые месяцы. Закончилось все девальвацией рубля в конце 2014 года, после чего, однако, российский рынок почувствовал себя очень неплохо.

Ко внутренним факторам можно причислить смену руководства. Это может рейдерский захват или поглощение другой компанией против воли первой. Или слухи об этом. Причем если дела у компании до смены шли хорошо, то это скорее фактор негативного давления на котировки, если плохо — позитивный сигнал. Когда Галицкий был вынужден продать крайне успешный Магнит, котировки компании сильно упали. Улучшением качества управления купленных компаний, кстати, был известен Уоррен Баффет. Модернизация оборудования тоже скорее позитивный фактор, если не загоняет компанию в большие долги.

7. Выход на IPO

IPO это первичное размещение акций. Занимаются им как правило крупные инвестиционные банки, проводящие в том числе мощную рекламную компанию. Та цена, по которой приобрел акции выходящей на рынок компании сам банк, ниже рыночной — и если она продолжит расти, банк получит прибыль не только за оказанные услуги, но и от продажи выросших ценных бумаг. В результате цена акций крупных компаний в первый день пребывания на бирже практически всегда растет:

Как видно, даже сильный рост в первый день ничего не говорит о результатах первого года. Тем не менее рост новых акций по итогам первого дня даже можно использовать как инвестиционную стратегию — только крупные разрекламированные IPO случаются редко и покупать надо в первый день размещения на самом открытии биржи.

8. Связь с индексом акций

Акции компаний, которые по решению биржи включаются в индекс, почти всегда растут в цене. Это просто объяснить: биржевые индексы отслеживают взаимные и биржевые фонды, которые покупают акции, входящие в индекс. Следовательно, ряд фондов начнет покупать акцию, даже если ее доля будет мала — а увеличение спроса вызовет рост цены. И если этот факт вполне предсказуем, то уровень, где следует зафиксировать прибыль, будет головной болью трейдера. Свежий пример: в середине августа 2020 г. было объявлено о включении акций Яндекса в индекс MSCI Russia, после чего они обновили рекорд стоимости.

Но верна и обратная ситуация — исключение акции из индекса ведет к падению ее котировок. Это и сигнал инвесторам, что бизнес компании стал недостаточно хорош, и распродажа акции индексными фондами. Так, в ноябре 2017 года были исключены из того же индекса MSCI акции Ростелекома, после чего последовало их падение:

Выводы

Цена на акции зависит от множества факторов, часть из которых действует одновременно. Идентифицировать их как правило очень сложно, поскольку ни один инвестор не обладает всей полнотой информации о компании или рынке. Аналитики любят объяснять движения акций и рынков задним числом, но никто не может предсказывать курс на день или год лучше подброшенной монетки. Просто потому, что сам рынок не знает, с какой ноги встанет завтра. На ваше настроение может повлиять увиденный сон… а вы знаете, что вам приснится сегодня?

Поэтому современный инвестор чаще работает с индексными фондами акций. Диверсификация сводит риски банкротства всех эмитентов к нулю, делая восстановление рынка из просадок более ожидаемым процессом. Зачастую не стоит искать причину текущих изменений котировок — лучше просто плыть по рынку, получая рыночную доходность (доходность бизнеса). При эйфории вполне можно продать часть акций, зафиксировав прибыль, а в депрессию купить больше по низким ценам, ожидая наступление роста.

Представьте: есть начинающий инвестор Саша. Он только что открыл брокерский счет и решил купить акции любимого бренда. Последние 3 месяца они росли, поэтому Саша решил, что и дальше будет так же. Через неделю акции подешевели на 10 %, еще через неделю — на столько же. Саша не выдержал и продал акции с убытком в 20 %. Прошло полгода, и Саша увидел, что они подорожали на 40 %. Основная ошибка Саши — он не разобрался в том, как устроены акции и для чего они нужны.

Когда купите акцию — вы станете совладельцем бизнеса

Как мы уже писали в прошлом уроке, акция — это доля в бизнесе. Когда вы станете акционером — начнете разделять все успехи и неудачи вместе с компанией.

Если компания создаст прорывную технологию или захватит новый рынок и у нее вырастет прибыль — акции могут сильно подорожать. Если продукт компании перестанут покупать или бизнес получит большой штраф — акции могут сильно подешеветь.

Из-за того, что акции торгуются на бирже, их цена постоянно меняется. Если вдруг компания дойдет до состояния банкротства — может упасть даже до нуля. Но ровно в этом же и основной плюс акций: если наоборот, бизнес очень успешен — потенциальный доход по ним не ограничен.

Например, в конце 90-х годов Amazon был небольшим бизнесом в интернете. Когда компания впервые продала свои акции на бирже — вышла на IPO — ее стоимость была 300 млн $. Сейчас Amazon входит в топ-5 самых дорогих компаний мира и стоит 1,7 трлн $.

Акции росли не просто так — в это же время рекордными темпами росла выручка и прибыль, а компания захватывала все новые рынки. Поэтому все больше инвесторов хотели владеть таким бизнесом и готовы были даже переплачивать за акции.

Рост цены акций и выручки Amazon после выхода компании на биржу в 1997 году

Источник: Bloomberg

Если бы вы вложили в Amazon на IPO 100 $, за 24 года эта сумма превратилась бы в 23 180 $. Среднегодовая доходность — примерно 96 % в долларах. А основатель компании Джефф Безос теперь самый богатый человек в мире.

Но зачем основателю продавать долю в бизнесе и делиться прибылью с другими людьми?

Зачем компании продают свои акции

На определенном этапе жизни компании IPO — единственный способ получить достаточно денег на масштабное расширение бизнеса.

Когда компания хочет выйти на IPO, она объявляет, что хочет стать публичной, и продает часть бизнеса в виде акций большому количеству людей. После IPO акции торгуются на бирже — их может продать и купить любой человек или компания.

Когда компании становятся публичными, они обязаны раскрывать свою финансовую отчетность — минимум раз в год, проводить независимый аудит бизнеса, а также рассказывать о значимых изменениях. Инвесторы и акционеры смотрят на результаты компании и решают, что делать дальше — покупать еще больше акций на бирже, держать их или продавать.

Заработать на акциях можно двумя способами: продать по цене дороже, чем купили, или получать дивиденды.

Как заработать на росте цены

Звучит просто, но предугадать, будет цена расти или падать, очень сложно, так как будущего не знает никто. На стоимость акций может повлиять что угодно, даже мнение популярного блогера. Рассмотрим подробнее, что может изменить стоимость акций.

Что влияет на цену акций. Главная причина изменения стоимости акций — ожидания инвесторов, какую доходность они могут принести за счет роста цены или дивидендов.

Если большинство инвесторов ждет, что у бизнеса будут проблемы, — они продают акции, и цена на них начинает падать. И наоборот: если большинство ждет, что бизнес будет развиваться, они покупают акции, и цена на бумаги будет расти.

Объективные причины — это положение компании на рынке сейчас, возможность захватить новые рынки и ее текущая финансовая отчетность. По данным отчета видно, как компания работает, и можно предположить, ожидает бизнес спад или развитие. Поэтому часто после публикации отчетов стоимость акций резко меняется — увеличивается или, наоборот, падает.

Например, в начале июля 2020 компания AMD представила обновленную линейку процессоров. В конце июля вышел квартальный отчет, где выручка превысила аналогичный период на 26 %, и этот результат был лучше прогнозов аналитиков. В итоге за июль цена выросла на 53 %.

Акции AMD подорожали в июле 2020 года после презентации новых процессоров

Источник: Bloomberg

Кроме того на развитие бизнеса и, как следствие, на цену акций влияет стратегия развития компании и ее менеджмент, состояние экономики в мире или отдельно взятой отрасли, законодательство и политика страны.

Необъективные причины — это слухи, паника или ажиотаж на рынке. На самом базовом уровне на цену влияют спрос и предложение: если спрос на акции высокий, то цена растет, если низкий — падает.

Спрос может зависеть от разных факторов, например от качества самой компании. Если бренд выпускает отличные продукты и постоянно совершенствует их, то люди готовы вкладывать в нее деньги — покупать акции. А чем больше они покупают, тем выше стоимость бумаг.

На спрос может повлиять даже простой твит известного человека. Например, стоило сказать Илону Маску, что акции Tesla слишком дорогие, как цены тут же рухнули вниз. А новость о создании инновационной технологии вполне может увеличить стоимость акций компании, которая занимается этой технологией.

Акции Tesla 1 мая 2020 года подешевели после твита Илона Маска

Источник: Bloomberg

Например, так случилось с акциями компании GameStop: пользователи Reddit из принципа начали активно скупать акции, и это привело к росту их стоимости более чем на 1 700 % за неделю, хотя сам бизнес лучше не стал.

Со временем инвесторы начнут продавать такие акции и баланс восстановится.

Спрогнозировать, когда акции могут стать слишком переоценены и с какой скоростью стоимость вернется к более справедливой, невозможно. Мы расскажем подробнее о том, как поступать в таких ситуациях, в уроке 7.

Как понять, дорогая акция или дешевая. Для этого аналитики и инвесторы сравнивают цену акции с финансовыми показателями компании.

Например, стоимость акции и прибыль компании в расчете на одну акцию. Допустим, сама акция стоит 10 000 ₽, а прибыль на акцию — 1 000 ₽. В этом случае, если компания будет направлять всю прибыль на дивиденды, акция окупится через 10 лет, а потенциальная доходность акций — 10 % годовых.

На основе такого сравнения получаются производные финансовые показатели — еще их называют мультипликаторы. Например, мультипликатор сравнения цены акции и прибыли компании называется P/E, это сокращение от английского Price to Earnings.

Потенциальный срок окупаемости Tesla в мае 2021 года — 1057 лет

Источник: ВТБ Мои Инвестиции

P/E — только один из многих показателей, которые используют для оценки акций.

Мультипликаторы помогают понять, что получит инвестор, если купит акции по текущей цене. Это часть классического подхода для оценки акций, который называется фундаментальный или стоимостной анализ.

Это может звучать сложно, но не переживайте. Если захотите разобраться в этой теме подробно, вы сможете это сделать с помощью нашего отдельного курса про акции. А если не захотите — это не помешает вам в них инвестировать.

Профессиональной оценкой акций занимаются наши аналитики, а вы можете воспользоваться их экспертизой с помощью подборок инвестиционных идей и нашего бесплатного сервиса — робота-советника.

По справедливой цене нет четких сроков — когда покупать или продавать акцию. Переоценка может произойти в любой момент или не произойти вовсе. Если в бизнесе происходят изменения, аналитики заново оценивают бизнес и рассчитывают новую справедливую цену. Вместе с прогнозом по цене аналитики дают свою рекомендацию: покупать, держать или продавать акции.

Источник: ВТБ Мои Инвестиции

Инвестидея — это мнение аналитиков, что в ближайшие несколько месяцев определенная акция может подорожать из-за каких-то краткосрочных причин. Например, компания должна выпустить инновационный продукт или заплатить разовые большие дивиденды. У инвестидеи всегда есть четкий срок когда аналитики ждут роста, например 3 или 6 месяцев.

Важный момент: инвестидея — это не индивидуальная рекомендация. Всегда нужно учитывать, насколько вы верите в идею и подходит ли эта ценная бумага лично вам.

Источник: ВТБ Мои Инвестиции

Как заработать на дивидендах

Дивиденды — это часть прибыли, которую компания распределяет между своими акционерами.

Дивиденды могут быть разные. Если компания отработала в плюс и получила большую прибыль — сумма дивидендов будет больше, если дела пошли не очень — меньше. Дивидендов может не быть вообще — это зависит от типа акций или политики компании. Например, Amazon до сих пор не платит дивиденды, а направляет всю прибыль на развитие.

Если сравнить размер дивидендов на одну акцию с ценой акции, вы узнаете дивидендную доходность — сколько в процентах можно получить, если купить акции прямо сейчас.

Как определяется, сколько дивидендов заплатит компания. Будет компания выплачивать дивиденды или нет — решает совет директоров, а утверждают акционеры. Размер и регулярность выплат зависит от дивидендной политики — это то, как компания публично пообещала, например в своем уставе, что будет направлять определенную долю прибыли на дивиденды. Найти эту информацию можно на сайте компании в разделе для инвесторов и акционеров.

Обычно компании следуют своей дивидендной политике. Но если в какой-то год случится убыток или появится хорошая возможность для развития бизнеса, руководство может решить распределить деньги иначе. Это может быть разовое решение или постоянное — когда компания меняет стратегию и вносит изменения в дивидендную политику. Например, раньше направляли на дивиденды 20 % от прибыли, а теперь будут 50 %.

Когда дивиденды могут не заплатить. Важно смотреть не только на дивидендную политику, но и на историю прошлых выплат. Если компания уже 5 лет подряд платит дивиденды и у нее все в порядке с прибылью, скорее всего и на 6-й год дивиденды заплатят. А если компания в один год продала часть бизнеса и решила один раз поделиться прибылью — покупать ее акции в расчете на дивиденды в следующие года рискованно.

Кроме того, если компания сработала в убыток или собрание акционеров решило не выплачивать дивиденды, а пустить всю прибыль на строительство новых предприятий, то выплат акционерам также не будет.

Обычно дивиденды платят крупные стабильные компании, которые не хотят вкладывать все деньги в развитие бизнеса. Основные причины:

— компания уже захватила свою долю рынка, и руководство не находит подходящих вариантов для инвестиций в развитие;

— основной акционер или акционеры принимают решение начать выводить прибыль, чтобы окупить свои вложения в компанию.

На рынке редко встречаются компании, которые направляют на дивиденды 100 % прибыли, чаще всего платят какую-то часть — например 20 % или 70 %.

Чем большую долю прибыли компания направляет на дивиденды, тем выше риск, что она остановится в развитии. Тогда ее могут обойти конкуренты и прибыли на следующие выплаты дивидендов уже не будет.

Как получить дивиденды. Информация о будущих и прошлых дивидендах опубликована в нашем приложении в карточке акции. Когда компания их объявит, в карточке отобразится размер платежа и до какого числа нужно купить акции, чтобы его получить.

Источник: ВТБ Мои Инвестиции

Важный нюанс: так как на бирже владельцы акций постоянно меняются, есть определенный день, когда фиксируется список всех текущих акционеров, которые получат выплаты. Этот день называется дата закрытия реестра или дата отсечки. Покупать акции непосредственно в день закрытия реестра поздно — это нужно сделать как минимум за два рабочих дня до него.

Дело в том, что ценные бумаги на Московской и Санкт-Петербургской биржах торгуются в режиме Т+2. Это значит, окончательные расчеты производятся не сразу после совершения сделки, а спустя два рабочих дня. То есть вы официально становитесь владельцем акции только через два дня после того, как купили ее.

В нашем приложении день, когда нужно купить акции для дивидендов, по умолчанию отображается уже с учетом Т+2, но если нажать на подсказку, можно узнать и дату закрытия реестра.

Через 25 дней после закрытия реестра или немного раньше компания должна выплатить акционерам дивиденды. Но это относится только к российским бумагам, у зарубежных такого жесткого срока нет.

Как выбрать акции

Выбрать акции — это значит найти перспективный бизнес, который будет развиваться и потенциально может принести доход в виде дивидендов и роста стоимости бумаг.

Но учиться лучше на практике, и начать инвестировать в акции можно уже сейчас. Вот 3 самых простых способа:

Коротко: как устроены акции

Акции — это часть бизнеса, когда вы их покупаете, то становитесь совладельцем

На акциях можно заработать двумя способами: получать дивиденды и когда растет цена

Цена может меняться из-за объективных причин — бизнес стал больше зарабатывать — либо необъективных — паники или ажиотажа

Дивиденды — это часть прибыли, которой компания поделилась с акционерами.

Чтобы оценить акцию, аналитики и инвесторы сравнивают цену с финансовыми показателями компании. Этому нужно учиться, самостоятельно это делать не обязательно

С чего начать в акциях: ориентироваться на мнение наших аналитиков, рассмотреть как альтернативу фонды акций, подключить робота-советника

Что нужно знать для успешного прогнозирования стоимости акций? Прочитав данный материал, Вы узнаете ответ.

Людям, которые впервые сталкиваются с акциями, может показаться, что на их стоимость оказывают влияние самые разные, не связанные между собой факторы. Все это создает ощущение сложности и непонятности. Масла в огонь подливают любители технического анализа. Существует неподтвержденная гипотеза о том, что технический анализ позволяет предсказывать будущее поведение цен акций на основе прошлых данных. Мы хотим помочь вам понять, какие простые фундаментальные причины оказывают влияние на стоимость акций, и предложить определенную систему, позволяющую разложить все по полочкам и ориентироваться в потоке новостей.

Цель любого бизнеса – прибыль. А акции – это просто способ участия или владения бизнесом. Бизнесмены не альтруисты, а очень прагматичные люди.

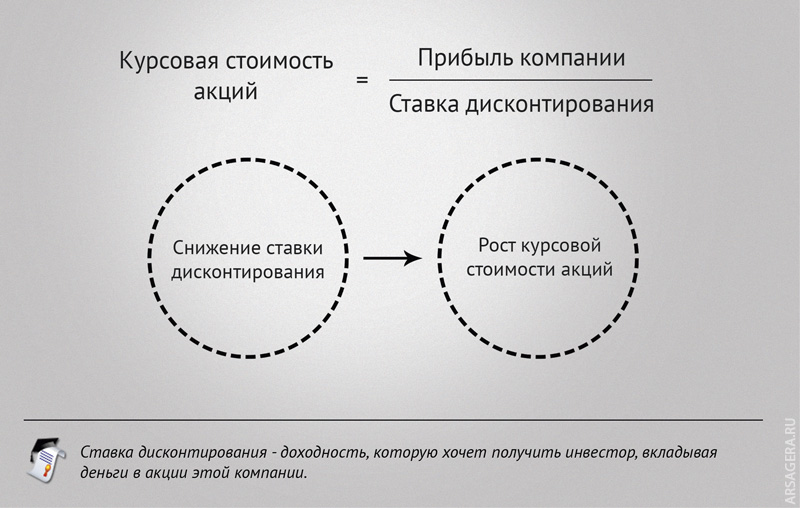

Первый и самый главный фактор стоимости акций – это прибыль, которую зарабатывает компания. Вот первый ключ к пониманию. Любая новость глобального характера может рассматриваться с точки зрения ее влияния на прибыль компаний. Если она позитивно влияет на прибыль компаний, то это будет создавать предпосылки для роста рынка. Если новость имеет отраслевой характер (например, повысились цены на удобрения), то это окажет положительное влияние на цены акций компаний, производящих удобрения. Если новость касается конкретной компании, например удалось заключить крупный контракт, то очевидно, что это будет касаться только стоимости акций этой компании.

Но прибыль – это не единственный показатель, от которого зависит цена акций. Представьте две компании одной отрасли, зарабатывающие примерно одинаковую прибыль. Но акции первой компании активно торгуются на бирже, компания придерживается высоких стандартов корпоративного управления (КУ) – соблюдает права акционеров. А вторая, наоборот, неоднократно их нарушала, ее акции трудно купить и еще труднее продать. Вопрос: акции какой компании охотнее купят инвесторы? Ответ очевиден – конечно, первой.

Есть такой удобный показатель P/E, где P – это Price, то есть цена акции (а точнее суммарная стоимость всех акций компании – капитализация), а E – это Earnings, то есть прибыль компании. Смысл этого показателя очень прост: сколько годовых прибылей стоит акция или, другими словами, за какое количество лет окупятся вложения в акцию.

Вернемся к примеру с двумя компаниями. Мы договорились что E (прибыль) у них одинаковая. Но акции первой компании инвесторы будут покупать более охотно, а вторую будут избегать. Это приведет к росту цен на акции первой компании и снижению цен на акции второй. Как следствие изменятся и показатели P/E этих компаний. Допустим, P/E первой будет 10, а P/E второй – 5.

На первый взгляд, по показателю P/E вторая компания более интересна – вложения в ее акции окупятся за 5 лет, а вложения в первую только за 10. Но на этот факт можно взглянуть по-другому. Инвесторы настолько лояльно относятся к первой компании, что готовы вкладывать в нее деньги с доходностью 10% в год, и настолько избегают второй, что их не привлекает доходность в 20% в год, так как из-за рисков этой доходности может и не быть. Уместна аналогия с банками – большинство вкладчиков выбирают банк не по размеру обещанного процента, а по надежности.

Если эта доходность слишком низкая, например ниже банковского депозита, это значит, что акция стоит слишком дорого, и инвестору проще, не принимая рисков акций, вложить деньги в банк.

Факторы, которые влияют на требуемую инвесторами доходность, известны, и их не так много. В первую очередь — это общий уровень процентных ставок в экономике. Он определяется уровнем депозитных и кредитных ставок, инфляцией, ключевой ставкой Центрального Банка. Этот показатель общий для всей экономики. Если общий уровень ставок растет, то растет требуемая инвесторами доходность и падают цены на акции в целом.

Есть отраслевые показатели, влияющие на доходность, требуемую от вложений в акции компаний отрасли. Например, цены на нефть подвержены большим колебаниям. Вкладывая в нефтяные акции, инвесторы хотят большей доходности, чем от акций компаний, которые занимаются добычей драгоценных металлов.

Конечно, многое зависит от индивидуальных характеристик компании – ее кредитного качества (готовности банков давать в долг), уровня ликвидности акций – если акции активно обращаются на бирже, их легко купить и продать. Если компания корректно ведет себя по отношению к миноритарным акционерам, это тоже влияет на снижение ставки дисконтирования и возможный рост курсовой стоимости акций.

Курсовая стоимость акций — вывод

- В каждый конкретный момент на стоимость акций может влиять множество различных факторов. Но в долгосрочной перспективе именно размер получаемой прибыли и уровень требуемой инвесторами доходности (ставка дисконтирования) оказывают ключевое влияние на стоимость.

- Для успешного прогнозирования цен на акции необходимо анализировать, как в будущем будет меняться прибыль компании и ставка дисконтирования.

По данной статье акция уже завершена. С актуальной статьей акции Вы можете ознакомиться на главной странице.

Читайте также: