Как образуется прибыль коммерческих банков объясните кратко

Обновлено: 05.07.2024

Источниками доходов коммерческого банка являются различные виды бизнеса. К элементам банковского бизнеса можно отнести ссудный бизнес, дисконт-бизнес, охранный бизнес, бизнес с ценными бумагами, гарантийную деятельность банка, бизнес, связанный с привлечением вкладов и осуществлением операций по поручению вкладчиков, основанный на корреспондентских отношениях с другими банками, на оказании нетрадиционных банковских услуг.

В общем виде доходы банка делятся на следующие группы:

1. Доходы от пассивных операций. Сюда относятся доходы банка в виде вознаграждения за ведение счетов клиентов (выдача наличных денег, проведение безналичных платежей и пр.).

2. Доходы от активных операций. Доходы по активным операциям банка делятся на операционные (соответствующие основным функциям банка) и прочие (неоперационные).

Операционные доходы можно разделить на процентные и непроцентные. Процентные доходы - полученные банком проценты за выданные кредиты и принадлежащие ему депозиты и иные счета, размещенные в других банках и в ЦБ РФ.

К процентным доходам относятся также доходы по активным операциям с ценными бумагами, лизинговым операциям. К непроцентным доходам относятся доходы по валютнообменным операциям, операциям доверительного управления; в виде дивидендов по акциям, находящимся в собственности банков.

К прочим доходам относятся доходы за информационные, консультационные, обучающие услуги банка. Сюда также можно отнести доходы, имеющие нерегулярный характер (прибыль от продажи имущества, полученные банком штрафы и неустойки и пр.).

Доходы банка учитываются на пассивном счете 701 по мере их фактического поступления.

В табл. 2.6 приведены примеры бухгалтерских проводок по счету 701.

Таблица 2.6. Формирование доходов коммерческого банка

Расходы банка можно разделить на операционные (соответствующие его функциям) и прочие (неоперационные). К операционным относятся расходы процентные и непроцентные. Процентные расходы - уплаченные банком проценты за привлеченные средства (займы, депозиты, вклады), а также за выпущенные ценные бумаги. Непроцентные расходы - расходы на заработную плату работникам банка, на комиссионное вознаграждение, на создание некоторых резервов, на покрытие убытков, эксплуатационные расходы (амортизационные отчисления, расходы на текущий ремонт, материальные затраты, коммунальные платежи, транспортные расходы, оплата услуг связи, расходы на рекламу, аренду и пр.).

Прочие расходы банка: обязательные платежи, убытки от переоценки активов банка, уплаченные штрафы и пр. Расходы банка учитываются по активному счету 702.

В табл. 2.7 приведены примеры некоторых операций, отражающих расходы банка. Данные расходы определяют себестоимость банковской услуги. Помимо вышеперечисленных расходов по счету 702 учитываются налоги и сборы, входящие в себестоимость продукции, работ и услуг по налоговому законодательству (социальные, экологические, ресурсные, транспортные налоги).

Таблица 2.7. Расходы коммерческого банка

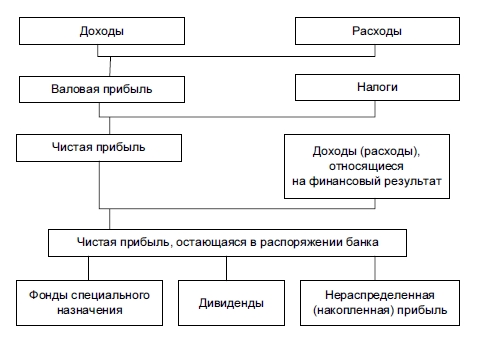

Рис. 2.2. Формирование и распределение прибыли коммерческого банка

Таблица 2.8. Использование прибыли коммерческим банком

С оотношение доходов и расходов банка характеризует процентная маржа - важный показатель деятельности банка. Она определяется как разница между процентными доходами и процентными расходами коммерческого банка, т.е. разница между процентами полученными и уплаченными. Важность данного показателя в том, что маржа характеризует доходность ссудных операций и одновременно показывает возможности банка покрывать свои издержки.

Маржа может выражаться как абсолютными величинами в рублях, так и относительными показателями в процентах. Изменение абсолютной величины процентной маржи определяется рядом факторов: объемом кредитных вложений и других активных операций, приносящих процентный доход; разницей между процентными ставками по активным и пассивным операциям (спред); структурой привлеченных ресурсов; темпами инфляции и др.

Различают два метода учета операций, связанных с отнесением сумм начисленных процентов по привлеченным и размещенным денежным средствам на счета расходов и доходов банка: кассовый метод и метод начисления.

При кассовом методе начисленные банком-кредитором проценты относятся на доходные счета только при реальном поступлении средств, т. е. на дату зачисления на корсчет средств, списанных со счета плательщика, или поступления средств в кассу. Начисленные, но не полученные или не уплаченные банком проценты учитываются на счетах доходов и расходов будущих периодов.

Метод начисления (наращивания) заключается в том, что все начисленные проценты в текущем месяце относятся на доходы или расходы банка, независимо от того, списаны они со счета клиента или зачислены на него.

Доходы и расходы, относящиеся к данному отчетному периоду, но не полученные или не выплаченные до конца отчетного периода, называются наращенными. Размер наращенных процентов (Прн) определяется следующим образом:

Прн = (ПСг х Пн / 360) х Осз,

где ПСг - годовая процентная ставка;

Пн - период наращения;

Осз - остаток ссудной задолженности или депозита.

Процентные доходы и расходы зарубежных коммерческих банков формируются методом начисления. В российской банковской практике применяется только кассовый метод учета начисленных процентов, хотя в нормативных документах Банка России предусмотрено использование обоих методов.

Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень у данного банка. Коэффициент фактической процентной маржи характеризует относительную фактическую величину процентного источника прибыли банка. Он рассчитывается следующим образом:

![]()

![]()

Активы, приносящие доход - это все виды кредитов юридическим и физическим лицам, банкам, вложения средств в ценные бумаги, в факторинговые и лизинговые операции, в другие предприятия. В ряде случаев для расчета этого коэффициента используют средний остаток актива, определяемый на основе итога актива баланса банка, очищенного от регулирующих статей (Инструкция № 1 ЦБ РФ). Мировые стандарты коэффициента процентной маржи составляют 3-4 %.

Процентная маржа по ссудным операциям рассчитывается но формуле:

![]()

Коэффициент достаточной процентной маржи характеризует минимально необходимый для конкретного банка уровень маржи и определяется по формуле:

![]()

Контрольные вопросы:

1. Что является источником дохода коммерческого банка?

2. Классификация доходов коммерческого банка.

3. Классификация Расходов коммерческого банка.

4. Что такое процентная маржа?

5. Как формируются процентные доходы и расходы зарубежных коммерческих банков?

Прибыль коммерческой банковской структуры: сущность и виды

Прибыль коммерческой банковской структуры - это конечный финансовый результат деятельности банковской структуры, который может быть рассчитан посредством вычитания из доходов финансового учреждения за отчетный период расходов за соответствующий период.

Стоит отметить, что прибыль финансовой структуры может быть сформирована только в случае превышения величины доходов за период над расходами, в противном случае формируется убыток от деятельности банковской структуры.

Стоит отметить, что в целом величина прибыли/убытка от деятельности банковской структуры формируется за счет совокупности финансовых результатов от различных видов деятельности банковского учреждения.

Финансовые результаты деятельности от обычных видов деятельности банковской структуры называют операционной или текущей прибылью (убытком). Данный вид прибыли является основным источником доходов финансовой структуры. В свою очередь, финансовые результаты, полученные банковской структурой от небанковской деятельности (т.е. от прочих видов деятельности), называют неоперационной прибылью (убытком). Стоит отметить, что неоперационные результаты деятельности в большей части принимают отрицательные значения и, как правило, компенсируются за счет операционной прибыли банковской структуры.

Таким образом, прибыль банковской структуры можно разделить на три вида:

- операционная прибыль;

- прибыль от побочной деятельности;

- прочая прибыль.

Прибыль от побочной деятельности представляет собой доходы, полученные банковской структурой от побочной деятельности, за вычетом расходов на реализацию такой деятельности.

Прочая прибыль банковской структуры представляет собой разницу между прочими доходами и прочими расходами финансового учреждения.

Готовые работы на аналогичную тему

Наибольший удельный вес в структуре доходов банковской структуры занимают начисляемые проценты, таким образом, важнейшей составляющей, которая формирует операционную прибыль банковской структуры, можно назвать процентную маржу, также называемую чистым процентным доходом. Величина процентной маржи определяется как превышение процентного дохода над процентным расходом. На долю процентной маржи, как правило, приходится не менее 80% прибыли банковского учреждения.

Прочие составляющие операционной прибыли банковской структуры в большей части зависят от спектра предоставляемых банковским учреждениям услуг.

Непроцентная маржа, которая может быть рассчитана как разница между непроцентным доходом и непроцентным расходом является вторым по важности слагаемым прибыли финансовой структуры, однако, как правило, является отрицательным, т.е. негативно влияет на общий финансовый результат банковской структуры, что означает, что непокрытие непроцентного расхода непроцентным доходом.

Модель формирования прибыли коммерческой банковской структуры

Модель формирования финансовых результатов банковских структур можно представить через ее следующие элементы:

- Суммарные процентные доходы.

- Суммарные процентные расходы.

- Процентная маржа, которая определяется как разница между процентными доходами и расходами банковской структуры;

- Резервы на покрытие возможных убытков по займам, ссудам и выданным кредитам;

- Чистый процентный доход после вычета отчислений в резервы, который определяется как разница между процентной маржой банковской структуры и резервами на покрытие потенциальных убытков;

- Непроцентные доходы за период;

- Непроцентные расходы за период;

- Чистый непроцентный доход, или непроцентная маржа, которую можно рассчитать как разницу между непроцентными доходами и расходами банковской структуры за соответствующий период;

- Доход (убыток) до уплаты налоговых платежей, величину которого можно рассчитать, как сумму чистых процентных и непроцентных доходов;

- Налоговые платежи банковской структуры;

- Чистый доход после уплаты налогов, который определяется как разница между доходом (убытком) до уплаты налоговых платежей и налоговыми платежами.

Таким образом, финансовый результат коммерческой банковской структуры формируется за счет процентной и непроцентной маржи, полученными финансовой организацией за период.

Направления использования прибыли

Чистая прибыль банковской структуры представляет собой некоторый объем денежных ресурсов, которые остаются в распоряжении банковской структуры после уплаты налогов и прочих платежей, обязательных к уплате.

Среди направлений использования прибыли банковской структурой можно выделить наиболее популярные:

Прибылью коммерческого банка является финансовый результат деятельности кредитного учреждения, выраженный разницей между показателями доходов и расходов. Когда расходы больше доходных поступлений – значение результата отрицательное, и называется убытком. В свою очередь, прибыль это основа финансовой стабильности коммерческого банка, обеспечивающая:

- ликвидность денежного баланса кредитной организации;

- регулярное обновление и увеличение основных фондов коммерческого банка;

- прирост собственного капитала;

- улучшение качества предоставляемых банков услуг.

Таким образом, возможность увеличения собственного капитала кредитного учреждения напрямую зависит от абсолютной величины прибыли. Также этот показатель влияет на динамику роста активных операций. Формирование и распределение прибыли коммерческих банков в Молдове зависит от специфики деятельности финансовых организаций, кругооборота их расходов и доходов.

Формирование и использование прибыли коммерческого банка

Существуют несколько показателей прибыли. Балансовая (валовая) прибыль – это разница между коэффициентами валовых доходов и расходами банка. Структура балансовой прибыли следующая:

- операционная прибыль – определяется разницей между показателями операционных доходов и расходов коммерческого банка;

- процентная прибыль – выражается в процентных доходах банка, которые превышают значения процентных расходов;

- комиссионная прибыль – определяется разницей между комиссионными доходами и расходами;

- прибыль от осуществления различных операций на финансовом рынке – представляет собой разницу между расходами и доходами, полученными в результате проведения этих операций;

- иные виды прибыли, которые коммерческие банки получают от других видов финансовой деятельности.

Наибольший сегмент в составе прибыли отводится операционной прибыли, а именно – процентной прибыли. На формирование объемов чистой прибыли влияют: объем банковских доходов, величина расходов, суммы уплачиваемых налогов. После вычета дивидендов, выплачиваемых акционерам кредитного учреждения, чистая прибыль банка квалифицируется как капитализированная прибыль. Она распределяется следующим образом:

- пополнение уставного (накопительного) фонда;

- отчисления в резервный фонд;

- выплаты дивидендов акционерам банковского учреждения.

Прибыль банка, которая отчисляется в фонды специального назначения, может быть использована с целью приобретения основных фондов, социального развития, а также на благотворительные и потребительские нужды.

Расходы коммерческих банков

Расходы коммерческих банков в Молдове производятся в рамках чистой прибыли, которая остается в распоряжении банка. Этот финансовый сегмент включает:

- обязательные отчисления: в пользу государственных внебюджетных фондов и оплата труда работников кредитного учреждения;

- отчисления в пенсионные фонды, а также другие виды страхования;

- выплаты в денежной форме премий, вознаграждений, материальной помощи сотрудникам коммерческого банка;

- затраты на модернизацию, реконструкцию, строительство или приобретение объектов, находящихся в ведении финансового учреждения;

- расходы на представительство, рекламу, проведение мероприятий по охране труда и здоровья трудящихся;

- выплаты дивидендов акционерам коммерческого банка;

- уплата сборов и налогов;

- уплата процентов по межбанковским и централизованным кредитам;

- внесение денежных сумм в бюджет Республики Молдова в виде санкций, согласно действующему законодательству.

Также обязательным является перечисление определенной части прибыли в государственный резервный фонд. Коэффициент этих отчислений составляет от 5% прибыли коммерческого банка.

Коммерческий банк – частная, не государственная финансовая компания, которая осуществляет работу с гражданами и организациями в своем направлении.

Контроль над деятельностью негосударственных финансовых учреждений взял на себя Центральный банк Российской Федерации. ЦБ РФ наделен многими полномочиями надзорных ведомств, в связи с чем, контролировать работу может без привлечения таких государственных организаций как прокуратура. В силах Центрального Банка отозвать у частника лицензию, установить необходимый лимит по некоторым операциям.

Главными принципами, за которыми наблюдает ЦБ, является осуществление законной деятельности со стороны коммерческих банков. В случае обнаружения, каких либо недостатков, проверяющий орган вправе указать на все недочеты, предоставить время на их устранение.

После очередной проверки может наложить на коммерческий банк штрафные санкции. Основные правовые акты, на основании которых осуществляется деятельность не государственных банков:

- Нормативные акты Конституции России;

- Федеральный закон и Гражданский Кодекс;

- Законы специализирующиеся на банковской деятельности;

- Акты ЦБ РФ;

- Акты международных стандартов;

- Правовые акты субъектов РФ.

Лучшие коммерческие банки России

-

предлагает свои услуги физическим лицам и юридическим компаниям. Благодаря обширному количеству услуг и привлекательным условиям, заслужил доверие многих клиентов. Банк имеет широкую сеть филиалов и банкоматов. Активы Альфа-банка превышают 4,5 триллиона рублей. Общая прибыль банка составляет 50 млрд. рублей. работает как с физическими, так и с юридическими лицами. Предлагает широкий спектр услуг по кредитованию, вкладам. Ведет разработку особенных продуктов для каждого потребителя индивидуально. Активы МКБ составляют 3 млрд. рублей. Чистая прибыль банка превышает 3,5 млн. рублей. осуществляет свою деятельность с середины 2018г. Активно работает с населением в частном порядке, а также обслуживает юридических лиц и организации, принимает вклады, выдает кредиты. Активы банка составляют более1,3 млрд. рублей. Чистая прибыль достигает 1,5 млн. рублей. организовал свою деятельность в 1990г. Банк занимается розничным, корпоративным кредитованием, приемом вкладов, занимается инкассаторской деятельностью. Активы достигают 1,5 млрд. рублей, чистая прибыль более 9,6 млн. рублей. создан в 1990г. Предоставляет услуги кредитования и приема вкладов. Работает как с населением, так и с организациями. Активы банка превышают немногим более 1 млрд. рублей. Общая прибыль финансовой организации составляет 1,7 млн. рублей.

Лучшие зарубежные коммерческие банки

-

Большое предприятие, корни которого уходят в Австрию. Банк работает со всеми категориями клиентов. Имеет в своем списке большой набор предлагаемых услуг. Оказывает услуги так же и иностранным гражданам, прибывшим в Россию по служебной необходимости. Большое количество офисов охватывает практически все регионы РФ. Активы банка составляют 1,5 миллиарда рублей, а прибыль приближается к 1,5 миллионов. банк занимает лидирующие позиции на банковском рынке. Занимается кредитованием населения, инвестирует средства в различные проекты, принимает вклады. Активы достигают 1,5 млрд.рублей, чистая прибыль составляет 2,3 млн. рублей. Является дочерней организацией американского финансового гиганта. Работает с гражданами и физическими лицами. Кредитует крупнейшие предприятия страны. Ситибанк имеет полностью зарубежный капитал. В последние годы банк сократил наличие офисов, предлагая воспользоваться его услугами с помощью интернета. Активы банка составляют более 600 миллионов рублей. Прибыль банка идет на спад. Европейская финансовая организация, плотно занявшая лидирующие позиции на рынке финансов. Предлагает большое количество своей продукции клиентам всех категорий. Банк занимает первые места в сфере услуг. Активы банка составляют 153 миллиона рублей. занимается кредитованием, ценными бумагами. Принимает вклады от населения. Имеет более 600 филиалов в России, обслуживает физических и юридических лиц. Большая часть населения востока страны являются клиентами данного банка. Активы составляют 235 млн. рублей, прибыль уходит в минус.

Деятельность коммерческих банков

В зависимости от того, какая лицензия у определенного банка, от этого и будет зависеть виды услуг, которые они предоставляют своим клиентам. Зачастую все услуги в той или иной степени идентичны. Разным будет только условия предоставления своего продукта.

- Выдача кредитов ранее оформленных кредитов на более выгодных условиях

- Обслуживание кассовой техники

- Работа с ценными бумагами

- Выдача кредитных и дебетовых карт.

Банки предлагают следующие виды услуг:

- Осуществление вкладов

- Работа со счетами населения

- По поручениям клиентов, работают по переводам средств со счетов

- Работа с клиентами проходит через оператора

- Работа с валютой. Ее покупка и продажа.

- Прием в качестве вкладов ценных видов металла

Услуги, предоставляемые юридическим лицам:

- Основной вид услуги – это РКО. Благодаря РКО, компании выдают заработную плату своим сотрудникам, проводятся операции с валютой.

- Валютный контроль, когда клиент принимающий финансовые средства из другого государства, подтверждает их законное происхождение.

- Выдача кредитных продуктов для юридических лиц. Для определенных целей, банки выдают кредитные продукты на разных условиях.

Доход коммерческих банков

Доходы коммерческих банков получаются из разницы между ставками по вкладам и процентами по выдаваемым кредитным продуктам.

Банк отталкивается от процентных ставок, которые рекомендует Центральный банк РФ. В связи с тем, что на рынке финансовых услуг большая конкуренция, разница по процентам минимальная.

Так же прибыль получается от кредитования коммерческих банков со стороны ЦБ РФ и иностранных финансовых компаний под минимальный процент.

Плюсы и минусы частных банков

К положительным моментам не государственной финансовой компании можно отнести:

- Процентные ставки по вкладам, которые на несколько пунктов превосходят процентную ставку государственных компаний.

- Обслуживание клиентов на достойном уровне.

- Курс валюты на более выгодных условиях.

- Телефон горячей линии коммерческого банка работает круглосуточно.

К минусам можно отнести не выгодные для клиента кредитные продукты, а так же, большая вероятность отзыва лицензии у банка, для проведения работ.

Отличия между коммерческими и государственными банками

Главным отличием указанных банков является надежность и уверенность в завтрашнем дне государственных компаний. Количество офисов и филиалов частных банков на порядок меньше, чем государственных конкурентов. Процентные ставки по вкладам не государственных банков на несколько пунктов превосходят условия гос.банков.

В связи с большим количеством различных банков, даже самый требовательный клиент выберет именно ту организацию, которая ему сможет предложить самые выгодные условия. И не важно, коммерческий это банк или государственный банк.

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях - ПРАЙМ, ТАСС и других известных в РФ компаниях.

Прибыль коммерческого банка — это основной финансовый результат деятельности банка, определяемый как разница между всеми доходами и расходами. Если расходы превышают доходы, то этот результат имеет отрицательное значение и его называют убытком.

Прибыль является источником и основой стабильности финансового положения банка и ликвидности его баланса, увеличения и обновления основных фондов банка, прироста его собственного капитала, увеличения и повышения качества банковских услуг. Чем выше абсолютная величина прибыли, тем больше возможность увеличения собственного капитала банка и ресурсов для роста его активных операций.

Формирование и распределение прибыли коммерческого банка обусловлено спецификой банковской деятельности, кругооборотом доходов и расходов банка.

Валовая прибыль коммерческого банка

В практике функционирования банка используется несколько показателей прибыли. Разница между суммой валового дохода и сумой затрат, относимых в соответствии с действующим положением на расходы банка, называется балансовой или валовой прибылью (убытком).

Исходя из приведенной выше классификации доходов и расходов балансовая прибыль банка подразделяется следующим образом:

1) операционная прибыль, определяемая как разница между суммой операционных доходов и расходов;

2) процентная прибыль, определяемая как превышение полученных банком процентных доходов над процентными расходами;

3) комиссионная прибыль, определяемая как превышение комиссионных доходов над комиссионными расходами;

4) прибыль от операций на финансовых рынках, определяемая как разница между доходами и расходами от этих операций;

5) другие виды прибыли, получаемые от остальных видов деятельности.

Наибольшую долю в составе прибыли составляет операционная прибыль, а в ней — процентная прибыль. Из балансовой прибыли вносятся налоги в бюджет.

Чистая прибыль коммерческого банка

Важным показателем, характеризующим финансовый результат, является чистая прибыль коммерческого банка (прибыль, остающаяся в распоряжении банка), представляющая собой конечный финансовый результат деятельности коммерческого банка, т.е. остаток доходов банка после покрытия всех расходов, связанных с банковской деятельностью, уплаты налогов и отчислений в различные фонды. Объем чистой прибыли банка зависит от объема доходов банка, величины соответствующих расходов банка, и суммы налога, уплачиваемого за счет прибыли в бюджет.

Порядок расчета чистой прибыли коммерческого банка

В настоящее время действующими Правилами ведения бухгалтерского отчета в кредитных организациях предусмотрен следующий порядок расчета чистой прибыли.

1. Чистые процентные и аналогичные доходы = Проценты полученные и аналогичные доходы – Проценты уплаченные и аналогичные расходы.

2. Чистый комиссионный доход = Комиссионные доходы – Комиссионные расходы.

3. Текущие доходы = Чистые процентные и аналогичные доходы + + Чистый комиссионный доход + Прочие операционные доходы.

4. Чистые текущие доходы до формирования резервов и без учета непредвиденных расходов = Текущие доходы – Прочие операционные расходы.

5. Чистые текущие доходы без учета непредвиденных расходов = = Пункт 4 – Изменение величины резервов (резерва на возможные потери по ссудам, резерва под обесценение ценных бумаг, резервов прочим операциям).

6. Чистый доход до выплаты налога на прибыль = Пункт 5 + Непредвиденные доходы – Непредвиденные расходы.

7. Чистая прибыль (убыток) отчетного года = Пункт 6 – Налог на прибыль – Отсроченный налог на прибыль – Непредвиденные расходы после налогообложения. Чистую прибыль банка за вычетом дивидендов, выплаченных акционерам (участникам) банка, называют капитализируемой прибылью.

Распределение чистой прибыли коммерческого банка

Чистая прибыль распределяется по следующим основным направлениям:

• отчисления в фонды накопления, (пополнение уставного и других фондов),

• отчисления в фонд специального назначения (потребления);

• отчисление в резервный фонд;

• выплата дивидендов акционерам (участникам).

Часть прибыли банка, отчисляемая в фонды накопления и специального назначения, носит целевой характер и расходуется на приобретение основных фондов, на социальное развитие коллектива банка, на потребительские и благотворительные цели.

За счет чистой прибыли, остающейся в распоряжении банка, производятся следующие расходы:

• затраты капитального характера (строительство, реконструкция, модернизация, приобретение объектов основных средств);

• премии, материальная помощь, вознаграждения, надбавки работникам банка, выплачиваемые в денежной и натуральной формах;

• обязательные отчисления в государственные внебюджетные фонды в части расходов на оплату труда работников, относимых за счет чистой прибыли;

• отчисления в негосударственные пенсионные фонды и другие виды страхования;

• расходы на рекламу, командировочные и представительские расходы, произведенные сверх установленных норм;

• затраты на мероприятия по охране здоровья и другие социальные расходы;

• выплата дивидендов акционерам (пайщикам) банка;

• расходы, связанные с организацией банком филиалов и представительств, в том числе и за рубежом;

• уплата налогов на операции с ценными бумагами, приобретаемыми в собственность банка, иных налогов и сборов, относимых за счет чистой прибыли;

• уплаченные проценты по просроченным межбанковским кредитам, включая централизованные кредиты и овердрафт;

• внесение сумм в бюджет в виде санкций в соответствии с законодательством.

Часть прибыли направляется в резервный фонд — если он составляет менее 15% уставного капитала банка; ежегодно в этот фонд должно отчисляться не менее 5% прибыли.

В соответствии с действующей практикой и положениями ЦБ РФ на формирование резервного фонда могут быть направлены не использованные на начало отчетного года остатки средств фондов образованных за счет прибыли предшествующих лет, оставшейся в распоряжении банка, использование которых не снижает стоимости имущества банка и которые включают в расчет величины капитала.

За счет чистой прибыли, остающейся в распоряжении банка, производятся следующие расходы:

• затраты капитального характера (строительство, реконструкция, модернизация, приобретение объектов основных средств);

• премии, материальная помощь, вознаграждения, надбавки работникам банка, выплачиваемые в денежной и натуральной формах;

• обязательные отчисления в государственные внебюджетные фонды в части расходов на оплату труда работников, относимых за счет чистой прибыли;

• отчисления в негосударственные пенсионные фонды и другие виды страхования;

• расходы на рекламу, командировочные и представительские расходы, произведенные сверх установленных норм;

• затраты на мероприятия по охране здоровья и другие социальные расходы;

• выплата дивидендов акционерам (пайщикам) банка;

• расходы, связанные с организацией банком филиалов и представительств, в том числе и за рубежом;

• уплата налогов на операции с ценными бумагами, приобретаемыми в собственность банка, иных налогов и сборов, относимых за счет чистой прибыли;

• уплаченные проценты по просроченным межбанковским кредитам, включая централизованные кредиты и овердрафт;

• внесение сумм в бюджет в виде санкций в соответствии с законодательством.

Часть прибыли направляется в резервный фонд — если он составляет менее 15% уставного капитала банка; ежегодно в этот фонд должно отчисляться не менее 5% прибыли.

В соответствии с действующей практикой и положениями ЦБ РФ на формирование резервного фонда могут быть направлены не использованные на начало отчетного года остатки средств фондов образованных за счет прибыли предшествующих лет, оставшейся в распоряжении банка, использование которых не снижает стоимости имущества банка и которые включают в расчет величины капитала.

Часть прибыли коммерческого банка для финансирования затрат на приобретение вычислительной техники, специального оборудования, средств связи, транспорта, т.е. для увеличения основных фондов направляется в специальный фонд накопления.

Для стимулирования трудовой деятельности персонала банка и социального развития коллектива определенная часть прибыли может отчисляться в фонды специального назначения (фонд материального поощрения и фонд социального развития). Использование средств фондов специального назначения осуществляется банком в соответствии с утвержденными сметами.

Следует подчеркнуть, что в соответствии с действующим законодательством выплата дивидендов — это право, а не обязанность акционерного общества. Собрание акционеров банка может вынести решение не выплачивать дивиденды по обыкновенным акциям, а использовать эти средства на другие цели. Дивиденды по привилегированным акциям должны обязательно выплачиваться, при недостатке прибыли они выплачиваются за счет средств резервного фонда.

Порядок использования прибыли и образования соответствующих фондов регламентируется учредительными документами кредитной организации и инструкциями Банка России.

Нераспределенная часть прибыли является источником финансирования затрат и расходов, не включаемых в состав расходов банка, к числу которых относятся: расходы по содержанию объектов непроизводственной сферы (учебных центров, медицинских учреждений и т.п.), расходы, связанные с организацией филиалов и представительств, затраты на добровольное страхование банковских операций и др.

Читайте также:

- Медицинский контроль за организацией питания в дошкольных учреждениях и школах анализ документации

- Как определяет сознание материалистическая философия ответы кратко

- Кто не является представителем институциональной школы

- Какую историю рассказывал костя из рассказа бежин луг кратко

- Годовой план работы методического объединения инструкторов по физической культуре в доу