Что такое риск кратко

Обновлено: 05.07.2024

Риск – вероятность реализации негативного воздействия в зоне пребывания человека.

Риск - это отношение числа тех или иных неблагоприятных проявлений опасностей к их возможному числу за определенный период времени (год, месяц, час и т.д.).

Виды рисков по роду опасности:

- Техногенные риски — это риски, связанные с хозяйственной деятельностью человека (например, загрязнение окружающей среды).

- Природные риски — это риски, не зависящие от деятельности человека (например, землетрясение).

- Смешанные риски — это риски, представляющие собой события природного характера, но связанные с хозяйственной деятельностью человека (например, оползень, связанный со строительными работами).

Виды рисков по сферам проявления:

- Политические риски — это риски прямых убытков и потерь или недополучения прибыли из-за неблагоприятных изменений политической ситуации в государстве или действий местной власти.

- Социальные риски — это риски, связанные с социальными кризисами.

- Экологические риски — это риски, связанные с вероятностью наступления гражданской ответственности за нанесение ущерба окружающей среде, а также жизни и здоровью третьих лиц.

- Коммерческие риски — это риски экономических потерь, возникающие в любой коммерческой, производственно- хозяйственной деятельности. В состав коммерческих рисков включают финансовые риски (связанные с осуществлением финансовых операций) и производственные риски (связанные с производством продукции (работ, услуг), осуществлением любых видов производственной деятельности).

- Профессиональные риски — это риски, связанные с выполнением профессиональных обязанностей (например, риски, связанные с профессиональной деятельностью врачей, нотариусов и т.д.).

Виды рисков по возможности предвидения:

- Прогнозируемые риски — это риски, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового рынка, предсказуемым развитием конкуренции и т.п. Предсказуемость рисков носит относительный характер, так как прогнозирование со 100%-ным результатом исключает рассматриваемое явление из категории рисков. Например, инфляционный риск, процентный риск и некоторые другие их виды.

- Непрогнозируемые риски — это риски, отличающиеся полной непредсказуемостью проявления. Например, форс- мажорные риски, налоговый риск и др.

Соответственно этому классификационному признаку риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.

- Внешний (систематический или рыночный) риск — это риск, не зависящий от деятельности предприятия. Этот риск возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка и в ряде других случаев, на которые предприятие в своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, валютный риск, налоговый риск.

- Внутренний (несистематический или специфический) риск — это риск, зависящий от деятельности конкретного предприятия. Он может быть связан с неквалифицированным финансовым менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) операциям с высокой нормой прибыли, недооценкой хозяйственных партнёров и другими факторами, отрицательные последствия которых в значительной мере можно предотвратить за счёт эффективного управления рисками.

Виды рисков по размеру возможного ущерба:

- Допустимый риск — это риск, потери по которому не превышают расчётной суммы прибыли по осуществляемой операции.

- Критический риск — это риск, потери по которому не превышают расчётной суммы валового дохода по осуществляемой операции.

- Катастрофический риск — это риск, потери по которому определяются частичной или полной утратой собственного капитала (может сопровождаться утратой заёмного капитала).

Виды рисков по комплексности исследования:

- Простой риск характеризует вид риска, который не расчленяется на отдельные его подвиды. Например, инфляционный риск.

- Сложный риск характеризует вид риска, который состоит из комплекса подвидов. Например, инвестиционный риск (риск инвестиционного проекта и риск конкретного финансового инструмента).

Виды рисков по финансовым последствиям:

- Риск, влекущий только экономические потери, несёт только отрицательные последствия (потеря дохода или капитала).

- Риск, влекущий упущенную выгоду, характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную операцию (например, при снижении кредитного рейтинга предприятие не может получить необходимый кредит).

Виды рисков по характеру проявления во времени:

- Постоянный риск характерен для всего периода осуществления операции и связан с действием постоянных факторов. Например, процентный риск, валютный риск и т. п.

- Временный риск характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления финансовой операции. Например, риск неплатёжеспособности предприятия.

Виды рисков по возможности страхования:

- Страхуемые риски — это риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям.

- Нестрахуемые риски — это риски, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке.

Состав рисков этих рассматриваемых двух групп очень подвижен и связан не только с возможностью их прогнозирования, но и с эффективностью осуществления отдельных видов страховых операций в конкретных экономических условиях при сложившихся формах государственного регулирования страховой деятельности.

Виды рисков по частоте реализации:

- Высокие риски — это риски, для которых характерна высокая частота наступления ущерба.

- Средние риски — это риски, для которых характерна средняя частота нанесения ущерба.

- Малые риски — это риски, для которых характерна малая вероятность наступления ущерба.

Риск – вероятность реализации негативного воздействия в зоне пребывания человека.

Риск - это отношение числа тех или иных неблагоприятных проявлений опасностей к их возможному числу за определенный период времени (год, месяц, час и т.д.).

Виды рисков по роду опасности:

- Техногенные риски — это риски, связанные с хозяйственной деятельностью человека (например, загрязнение окружающей среды).

- Природные риски — это риски, не зависящие от деятельности человека (например, землетрясение).

- Смешанные риски — это риски, представляющие собой события природного характера, но связанные с хозяйственной деятельностью человека (например, оползень, связанный со строительными работами).

Виды рисков по сферам проявления:

- Политические риски — это риски прямых убытков и потерь или недополучения прибыли из-за неблагоприятных изменений политической ситуации в государстве или действий местной власти.

- Социальные риски — это риски, связанные с социальными кризисами.

- Экологические риски — это риски, связанные с вероятностью наступления гражданской ответственности за нанесение ущерба окружающей среде, а также жизни и здоровью третьих лиц.

- Коммерческие риски — это риски экономических потерь, возникающие в любой коммерческой, производственно- хозяйственной деятельности. В состав коммерческих рисков включают финансовые риски (связанные с осуществлением финансовых операций) и производственные риски (связанные с производством продукции (работ, услуг), осуществлением любых видов производственной деятельности).

- Профессиональные риски — это риски, связанные с выполнением профессиональных обязанностей (например, риски, связанные с профессиональной деятельностью врачей, нотариусов и т.д.).

Виды рисков по возможности предвидения:

- Прогнозируемые риски — это риски, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового рынка, предсказуемым развитием конкуренции и т.п. Предсказуемость рисков носит относительный характер, так как прогнозирование со 100%-ным результатом исключает рассматриваемое явление из категории рисков. Например, инфляционный риск, процентный риск и некоторые другие их виды.

- Непрогнозируемые риски — это риски, отличающиеся полной непредсказуемостью проявления. Например, форс- мажорные риски, налоговый риск и др.

Соответственно этому классификационному признаку риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.

- Внешний (систематический или рыночный) риск — это риск, не зависящий от деятельности предприятия. Этот риск возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка и в ряде других случаев, на которые предприятие в своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, валютный риск, налоговый риск.

- Внутренний (несистематический или специфический) риск — это риск, зависящий от деятельности конкретного предприятия. Он может быть связан с неквалифицированным финансовым менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) операциям с высокой нормой прибыли, недооценкой хозяйственных партнёров и другими факторами, отрицательные последствия которых в значительной мере можно предотвратить за счёт эффективного управления рисками.

Виды рисков по размеру возможного ущерба:

- Допустимый риск — это риск, потери по которому не превышают расчётной суммы прибыли по осуществляемой операции.

- Критический риск — это риск, потери по которому не превышают расчётной суммы валового дохода по осуществляемой операции.

- Катастрофический риск — это риск, потери по которому определяются частичной или полной утратой собственного капитала (может сопровождаться утратой заёмного капитала).

Виды рисков по комплексности исследования:

- Простой риск характеризует вид риска, который не расчленяется на отдельные его подвиды. Например, инфляционный риск.

- Сложный риск характеризует вид риска, который состоит из комплекса подвидов. Например, инвестиционный риск (риск инвестиционного проекта и риск конкретного финансового инструмента).

Виды рисков по финансовым последствиям:

- Риск, влекущий только экономические потери, несёт только отрицательные последствия (потеря дохода или капитала).

- Риск, влекущий упущенную выгоду, характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную операцию (например, при снижении кредитного рейтинга предприятие не может получить необходимый кредит).

Виды рисков по характеру проявления во времени:

- Постоянный риск характерен для всего периода осуществления операции и связан с действием постоянных факторов. Например, процентный риск, валютный риск и т. п.

- Временный риск характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления финансовой операции. Например, риск неплатёжеспособности предприятия.

Виды рисков по возможности страхования:

- Страхуемые риски — это риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям.

- Нестрахуемые риски — это риски, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке.

Состав рисков этих рассматриваемых двух групп очень подвижен и связан не только с возможностью их прогнозирования, но и с эффективностью осуществления отдельных видов страховых операций в конкретных экономических условиях при сложившихся формах государственного регулирования страховой деятельности.

Виды рисков по частоте реализации:

- Высокие риски — это риски, для которых характерна высокая частота наступления ущерба.

- Средние риски — это риски, для которых характерна средняя частота нанесения ущерба.

- Малые риски — это риски, для которых характерна малая вероятность наступления ущерба.

1. Возможная опасность чего-л. Подвергать себя риску. □ — Почему то, что я отстоял, с риском потери места, отстоял постройку здесь зданий больницы и училища, --- — почему это не идет ни в какую цену, не имеет никакого значения? Серафимович, Город в степи. [Делегаты] осторожно, с риском для жизни, перебирались через взбушевавшиеся речки. Марков, Строговы.

Источник (печатная версия): Словарь русского языка: В 4-х т. / РАН, Ин-т лингвистич. исследований; Под ред. А. П. Евгеньевой. — 4-е изд., стер. — М.: Рус. яз.; Полиграфресурсы, 1999; (электронная версия): Фундаментальная электронная библиотека

. Также риском часто называют непосредственно предполагаемое событие, способное принести кому-либо ущерб или убыток.

Риск — характеристика ситуации, имеющей неопределённость исхода, при обязательном наличии неблагоприятных последствий.

Риск в узком смысле — количественная оценка опасностей, определяется как частота одного события при наступлении другого.

Риск — это неопределённое событие или условие, которое в случае возникновения имеет позитивное или негативное воздействие на репутацию компании, приводит к приобретениям или потерям в денежном выражении.

Риск — это вероятность возможной нежелательной потери чего-либо при плохом стечении обстоятельств.

Риск — это вероятность выхода опасного фактора из под контроля и серьёзность последствий, выражаемая степенью проявления

РИСК, а, мн. нет, м. [фр. risque]. 1. Возможная опасность. С риском для себя (что-н. делать). Подвергаться риску. Без риска (с инф.). || Действие наудачу в надежде на счастливую случайность. Риск благородное дело. Поговорка. 2. Возможный убыток или неудача в коммерческом деле, обусловленные изменчивостью рыночной конъюнктуры (торг.). Делить р. пополам. 3. Опасность, от к-рой производится страхование имущества (спец.). ◊

4. действия наудачу, в надежде на благоприятный исход

Сам термин риск используется в различных сферах, но предусмотреть и оценить риски прежде всего пытаются в экономике, и именно на этом строятся рыночные отношения.

И даже если риски наносят неэкономический ущерб (здоровью, технике и т.п.), то все равно принято оценивать их в денежном эквиваленте. Поэтому сегодня главный акцент мы сделаем именно на экономической подоплеке данного вопроса.

Риск — это.

Словом риск характеризуется ситуация, исход которой точно не определён, а последствия её при этом могут быть неблагоприятными. Предполагается, что в такой ситуации невозможно точно рассчитать вероятность благоприятного исхода.

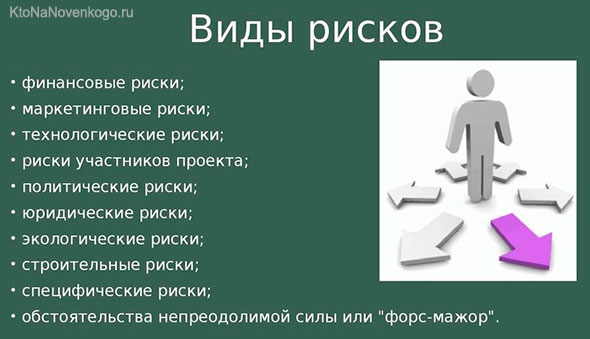

Виды рисков

Определений у этого термина много, они зависят от того, какие именно возможны потери, как они измеряются и оцениваются.

В том случае, если оценка потерь ясна, например, жизнь человека, степень риска не оценивается, она считается максимальной. Оценивается только вероятность наступления ситуации риска.

Наиболее часто встречаются такие классификации рисков:

- Технический. Вероятность поломки или отказа устройства (оборудования, техники) за заданный период работы потенциально опасного объекта.

- Возможный территориальный риск. Частота аварийных ситуаций на данной территории. Разновидность — экологический риск, как вероятность негативных изменений в окружающей среде.

- Коллективный. Опасность для определённой группы людей. Разновидностью можно считать профессиональный риск.

- Приемлемый риск. Под ним понимается компромисс (что это такое?) между желаемым уровнем безопасности и возможными способами его достижения.

Причины возникновения

Есть три группы причин возникновения рисков:

- Неполная информация, как внешняя, так и внутренняя. Для этих причин особенно важен фактор времени. Если решение рассчитывается поздно, появляется больше возможностей для появления неучтённых событий. Следовательно, риск возрастает.

- Лицо (лица), ответственное за принятие решения, имеет ограниченные способности, в принятии и обработке информации.

- На ситуацию влияют внешние силы, влияние при этом может быть случайным или целенаправленным.

Современная наука – экономика полагает, что любая финансовая деятельность находится в зоне риска, а управление этой деятельностью – это управление рисками и попытки найти их приемлемый – рациональный уровень.

Экономический риск

Он всегда измеряется в денежном выражении. Однако в эту группу рисков входят не только те, что приводят к денежным потерям напрямую. Сюда же входит неэкономический ущерб, если его можно оценить в денежном выражении.

Оценка в денежном измерении, во-первых, естественна для бизнеса, а во-вторых, позволяет управлять им. Например, риск утраты здоровья в результате несчастного случая имеет неэкономическую природу. Но при выражении в денежной форме: затрат на лечение, страховые выплаты, может быть отнесён к экономическим.

То же и с потерей предприятием репутации из-за невозврата кредита. Она станет экономическим риском, когда отрицательно повлияет на развитие бизнеса.

Обратная сторона свободы предпринимательства — это усиление риска.

В условиях рыночных отношений приходится внедрять технические новшества, новые технологии, принимать нестандартные решения, что усиливает риск.

Так что, одно из основных правил предпринимателя — предвидеть риск, и не избегать его, а снижать до как можно более низкого уровня.

Риск в финансовой сфере — это возможное, но нежелательное воздействие результатов или последствий каких-то определённых событий на имеющийся актив (что это?).

При профессиональных оценках риска вероятность такого события оценивают вместе с обстоятельствами, возникающими при его наступлении. Но в случае рыночных активов, точнее, активов, которые оценивает рынок, все возможные события сразу же суммарно отражаются на цене актива. Следовательно, риск наступает, когда меняется цена.

Функции риска

Чтобы лучше понять, что такое риск, следует разобраться, какие функции он выполняет.

У стимулирующей функции есть две стороны – конструктивная и деструктивная.

Конструктив состоит в том, что риск при решении экономических задач, особенно в сфере инвестиций, – это катализатор. Деструктивная сторона в том, что необоснованные риски – прямой путь к авантюризму.

Ещё одна функция — защитная.

Люди издавна ищут средства защиты от неожиданных и нежелательных последствий. В экономике это выражается в страховании рисков в создании страховых резервных фондов, например.

С социально-правовой точки зрения, функция риска во внедрении в законодательство категорий, связанных с правомерностью риска.

Возможные последствия

Экономические риски делятся на три категории по последствиям:

- допустимые. Потери хоть и будут, но размеры ожидаемой прибыли они не превысят;

- критические. Потери точно превысят ожидаемую прибыль, и могут даже привести к потере всех вложенных средств;

- катастрофические. Потери могут привести к полной неплатёжеспособности предприятия, или же имеется прямая опасность экологической катастрофы или угроза жизни людей.

Заключение

В общем и целом, риск — это сочетание вероятности и последствий наступления событий, оценивающихся как неблагоприятные.

Эта статья относится к рубрикам:

Комментарии и отзывы (2)

Бытует мнение, что человек, который не рискует никогда не добьется успеха. Однако, как показывает практика, гораздо правильнее тщательно рассчитывать и взвешивать свои поступки, а не действовать на удачу.

Тот, кто достиг успеха в финансовой сфере, непременно рисковал, впрочем те, кто потерпели крах, рисковали не меньше. Здесь вопрос в том, чем мы готовы рискнуть ради возможности обогатиться? Кто-то может поставить на кон всё своё состояние, а кто-то поставит сумму не превышающую карманных расходов.

С другой стороны, мы не всегда взвешиваем свои риски, к примеру, садясь в автомобиль, разве мы изучаем статистику смертельных ДТП?

С точки зрения вычисления существуют показатели вариации (неопределенности) и риска (в экономике — денежного эквивалента: например, произведения вероятности порчи имущества на его стоимость). Понятие риска используется в финансах ценных бумаг и инструментов.

Риск не описывается одной вероятностью в процентах; [ уточнить ] возможно использование вероятности только в одном случае — когда фактор риска приводит к полной потере имущества, принятой за единицу. [ источник не указан 881 день ] Практически менеджмент риска, управление рисками — это юриспруденция в части гражданского и уголовного законодательства, стадийность (освоение месторождения полезных ископаемых итеративно, пошагово), лимитирование, дублирование, страхование, диверсификация, уничтожение фактора риска [ уточнить ] , уклонение и др.

риск, риска, мн. нет, муж. (франц. risque).

2. Возможный убыток или неудача в коммерческом деле, обусловленные изменчивостью рыночной конъюнктуры (торг.). Делить риск пополам.

3. Опасность, от которой производится страхование имущества (спец.).

• На свой риск или (чаще) на свой страх и риск (действовать) - принимая на себя могущие произойти убытки или другие неблагоприятные последствия.

Современный экономический словарь. 1999

опасность возникновения непредвиденных потерь ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности, неблагоприятными обстоятельствами. Измеряется частотой, вероятностью возникновения того или иного уровня потерь: Наиболее опасны риски с осязаемой вероятностью уровня потерь, превосходящих величину ожидаемой прибыли. Принято выделять следующие виды риска: банковский риск - риск, которому подвергаются коммерческие банки; валютный риск - риск, связанный с непредвиденным изменением курса иностранных валют; кредитный риск - риск, связанный с опасностью невозврата, неполного возврата или несвоевременного возврата кредитов; политический риск - риск, обусловленный влиянием политических перемен и военных конфликтов на экономические процессы; процентный риск - риск, связанный с непредвиденным изменением процентных ставок; риск заразиться - риск того, что проблемы дочерних или ассоциированных компаний перекинутся на материнскую компанию.

Фразеологический словарь русского языка

Риск - благородное дело - говорится в оправдание риска, рискованного поступка

Фразеологический словарь (Волкова)

На свой риск или (чаще) на свой страх и риск (действовать) - принимая на себя могущие произойти убытки или другие неблагоприятные последствия.

► Действуйте на свой страх и риск.

Гаспаров. Записи и выписки

♦ "XII международный конгресс ассоциации страховщиков технических рисков, Лгр., 1979". Филологи могли бы назваться "страховщиками словесных рисков". А уж цензоры-то!

Словарь экономических терминов

опасность возникновения непредвиденных потерь ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности, неблагоприятными обстоятельствами. Измеряется частотой, вероятностью возникновения того или иного уровня потерь. Наиболее опасны риски с осязаемой вероятностью уровня потерь, превосходящих величину ожидаемой прибыли. Принято выделять следующие виды риска: банковский риск - риск, которому подвергаются коммерческие банки; валютный риск - риск, связанный с непредвиденным изменением курса иностранных валют; кредитный риск - риск, связанный с опасностью невозврата, неполного возврата или несвоевременного возврата кредитов; политический риск - риск, обусловленный влиянием политических перемен и военных конфликтов на экономические процессы; процентный риск - риск, связанный с непредвиденным изменением процентных ставок; риск заразиться - риск того, что проблемы дочерних или ассоциированных компаний перекинутся на мат

Словарь терминов МЧС

потенциальная возможность случайных событий с негативными (нежелательными) для человека, природы или общества последствиями. Может пониматься как мера проявления опасности. Природные процессы и антропогенная деятельность являются основными причинами существования риска. Объективное содержание риска измеримо и независимо от человеческого сознания, его можно идентифицировать, оценивать и предсказывать на базе фундаментальных закономерностей. Субъективное содержание риска связано с индивидуальным восприятием и неоднозначностью, относится к ментальному состоянию индивидуума или социальной группы, которые попадают в ситуцию неопределенности последствий будущих событий. Понятие риска следует отличать от неопределенности (отсутствие или неполнота информации о вероятности или последствиях будущих событий) и шанса (будущие события могут быть связаны как с негтивными, так и позитивными последствиями). Количественной оценкой риска обычно служит вероятность(частота) случайного событияи ожидаемые последствия, а также различные комбинации этих показателей. Кроме того, риск может характеризоваться пространственными (локальный, региональный, трансграничный) и временными (мгновенный, распределенный, отдаленные эффекты) формами прорявления; обратимостью или компенсируемостью последствий, наличием социокультурных эффектов.

Гражданская защита. Понятийно-терминологический словарь

возможная опасность какой-либо неудачи, возникшая в связи с предпринимаемыми действиями, а также сами действия, при которых достижение желаемого результата связано с такой опасностью.

Вестминстерский словарь теологических терминов

♦ ( ENG risk)

термин, связанный с учением Серена Кьеркегора (1813-1855), к-рый считал, что подлинная вера включает не интеллектуальную определенность, а риск или прыжок веры, с помощью к-рого человек обретает подлинное бытие без к.-л. определенностей. Поэтому настоящая вера - это риск для интеллекта.

Тезаурус русской деловой лексики

Syn: опасность, угроза

Словарь Ожегова

РИСК, а, м.

1. Возможность опасности, неудачи. Идти на р. Без всякого риска. С риском для жизни. Группа риска (группа лиц, наиболее подверженных риску).

2. Действие наудачу в надежде на счастливый исход. На свой р. или на свой страх и р. действовать, поступать (полностью на свою ответственность).

• Риск благородное дело (разг. шутл.) можно, стоит рискнуть, попробовать.

| прил. рисковой, ая, ое (к 1 знач.; спец.).

Словарь Ефремовой

- м.

- :

- Возможная опасность.

- Действие наудачу в надежде на счастливый исход дела.

Энциклопедия Брокгауза и Ефрона

— под этим словом в страховой технике подразумевают опасность, угрожающую страховому объекту каким-либо вредом, за который страховое учреждение обязано вознаградить страхователя; страхуют, таким образом, против Р. пожара, бури на море, градобития и т. п. Особое значение понятие о риске приобретает в пожарно-страховом деле, где Р. представляет собой сумму объектов, которая может быть уничтожена одним пожаром при неблагоприятных условиях (особые катастрофы при этом в расчет не принимаются). Поэтому каждое страховое учреждение устанавливает для себя, в зависимости от своих финансовых средств и от размера своих оборотов, ту максимальную сумму, которую оно может терять от одного пожара. Если принимается на страх имущество большей стоимости, то страховое учреждение оставляет на свою долю лишь часть, которая не должна превышать указанный выше максимум; остальная часть (эксцедент) должна быть перестрахована в других учреждениях. Несоблюдение этого основного правила не только препятствует правильному развитию дела, но и угрожает прочности финансового положения данного учреждения. Для фабричных страхований принято считать отдельным Р. имущество, отделяемое от соседнего имущества свободным пространством не менее 20 м, незастроенным и ничем не занятым. В городах, где имеются лишь каменные постройки, крытые огнеупорным материалом, улица шириной в 10 м считается уже достаточной для разделения Р. В С.-Петербурге, Москве и т. п., где достаточно развиты предупредительные и оборонительные меры для борьбы с пожарами, каждый дворовый участок может считаться отдельным Р., хотя бы он был застроен и не отделялся от соседних участков брандмауэрами. Что касается до селений, то здесь данные, определяющие степень Р., должны быть установлены для каждого отдельного случая, в зависимости от местных условий.

Читайте также:

- Что такое юность кратко

- Год памяти и славы 2020 план мероприятий в доу мероприятия

- Какие существуют пути попадания ядовитых веществ в организм приведите примеры обж 8 класс кратко

- Планирование и организация учителем собственной деятельности в начальной школе

- Какое значение имеет вступление к 8 главе дубровский кратко

- :