Для измерения инфляции используют индекс доу джонса

Обновлено: 07.07.2024

Индекс Доу Джонса — что это такое, что показывает и на что влияет. Плюсы и минусы применения, динамика изменений. Технический анализ колебаний индекса Доу Джонса.

Статья расскажет, что это такое – индекс Доу-Джонса и почему он так важен.

Dow Jones

Промышленный индекс Доу-Джонса – это основной индекс американского фондового рынка, который измеряет результаты деятельности 30 крупнейших компаний, котирующихся на фондовых биржах США. В отличие от других фондовых индексов, Dow Jones включает только 30 компаний с большой капитализацией. Он не взвешивается по рыночной капитализации и не использует взвешенное среднее арифметическое значение.

Dow – это сокращение от Dow Jones Industrial Average, названное в честь редактора The Wall Street Journal и соучредителя Dow Jones & Company Чарльзом Доу.

Быки и медведи

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Медведи — полная противоположность быкам. Это спекулянты, продающие финансовый инструмент в расчете на падение его котировок. На профессиональном языке такая операция называется короткой продажей без покрытия.

Биржевых животных легко представить по образной картинке: бык поднимает противника (цену) на рога снизу вверх, а медведь, наоборот, прибивает жертву (котировки) лапой вниз.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Во многом биржевой сленг формировался в Нью-Йорке, где зародилась первая фондовая биржа. Поэтому самая популярная скульптура быка стоит на Уолл-стрит, у входа в здание Нью-Йоркской фондовой биржи. Бронзовая скульптура весит более 3 т, ее длина составляет почти 5 м, а ширина — 4,7 м. Считается, что если потереть бычьи рога, это принесет удачу в бизнесе и финансовых делах.

S&P 500

S&P 500, или часто называемый просто S&P, – это еще один крупный индекс фондового рынка, измеряющий результаты деятельности 500 крупнейших компаний, котирующихся на фондовых биржах США. Поскольку в нем представлена большая выборка американских компаний, его часто используют в качестве барометра для измерения силы экономики Соединенных Штатов.

Standard Statistics Company создала первый индекс фондового рынка США. Позже компания объединилась с Poor’s Publishing, переименовав компанию в Standard & Poor’s, представляющую S&P. В дальнейшем индекс был расширен и теперь включает 500 компаний, добавив 500 к названию S&P 500. С тех пор он торгуется под этим названием, хотя компании, включенные в него, часто меняются.

Как рассчитываются Dow Jones, NASDAQ и S&P 500?

Каждый основной фондовый индекс имеет определенный механизм рассчета, который обычно оценивается по рыночной капитализации. Взвешиванный рассчет предотвращает негативное влияние результатов деятельности одной компании на остальные показатели индекса. Однако одно из основных различий между Dow Jones и NASDAQ заключается в том, что Dow не учитывает изменения рыночной капитализации, как это делают другие индексы.

Расчет NASDAQ

Индекс NASDAQ-100 – это индекс, взвешенный по рыночной капитализации. Значение среднего значения NASDAQ равно общей совокупной стоимости весов акций Индекса, умноженной на последнюю цену каждой ценной бумаги, а затем разделенной на делитель индекса.

Формула для расчета индекса:

Индекс NASDAQ-100 = Совокупная скорректированная рыночная стоимость / делитель.

Формула для делителя:

(рыночная стоимость после корректировок / рыночная стоимость до корректировок) x делитель до корректировок.

Расчет индекса Доу-Джонса

Промышленный индекс Доу-Джонса рассчитывается путем сложения всех индивидуальных весовых цен акций индекса и его 30 компонентов и деления суммы на делитель. Однако делитель регулярно корректируется в связи с дроблением корпоративных акций или выплатой дивидендов.

Расчет S&P 500

Расчет стоимости индекса S&P 500 включает в себя нахождение суммы скорректированной рыночной капитализации всех включенных в него акций, деленной на коэффициент, называемый делителем. Стоимость делителя считается частной, но составляет примерно 8,9 миллиарда.

Формула для расчета:

Индекс S&P 500 = Все акции S&P 500 / Делитель.

Динамика рассматриваемого показателя

С точки зрения долгосрочной перспективы индекс постоянно рос. Самым первым опубликованным значением стало 40,94. Сегодня оно превысило уже 18 000. То есть более чем за 100 лет своего существования показатель Доу-Джонса увеличился приблизительно в 440 раз.

Наиболее существенное дневное падение (22,6 %) было зафиксировано в черный понедельник (19.10.1987 г.). После 11 сентября индекс снизился на 7,1 %.

Основные различия между Dow, NASDAQ и S&P 500

Приведенная ниже таблица легко покажет некоторые из основных различий между NASDAQ и Dow Jones.

| NASDAQ | DOW JONES | S&P 500 | |

| Определение | Индекс фондового рынка США, ориентированный на технологии, компаний, торгуемых на фондовой бирже Nasdaq. | 30 крупнейших компаний торгуются на фондовых биржах США. | 500 крупнейших компаний торгуются на фондовой бирже США с использованием взвешенной формулы. |

| Полное название | Национальной ассоциации дилеров по ценным бумагам | Промышленный индекс Доу-Джонса | Standard and Poor’s 500 |

| Количество компаний | 100 | 30 | 500 |

| Самые высокие показатели индекса | 9718 | 29551 | 3386 |

| Тикер | USTECH100 | WALLSTREET30 | SP500 |

Различия в волатильности индексов

Давайте посмотрим на различия между каждым из этих индексов и сравним волатильность движения цены, используя полосы Боллинджера.

Dow Jones и S&P 500

Как вы можете видеть, эти два графика очень похожи, потому что 30 компаний, представленных в Dow Jones, также включены в S&P 500, и все они полагаются на рост американской экономики.

В начале 90-х индекс S&P 500 рос сильнее, так как в период экономического бума в него включалось большее количество технологических компаний.

NASDAQ и S&P 500

Здесь графики выглядят намного более разными, особенно в начале 90-х, когда взлетел пузырь доткома.

В начале 90-х NASDAQ превосходил S&P 500 во время пузыря доткомов. NASDAQ состоит из крупных технологических компаний, таких как Microsoft, Apple и многих других, составляющих индекс.

S&P 500 также видел сильный рост в 2000 годах, но далее последовал большой спад, который аналогичен распродаже в последнее время.

NASDAQ и Dow Jones

Эти графики выглядят по-другому из-за того, что NASDAQ отражает бум доткомов в начале 90-х, который немного повлиял на индекс Доу-Джонса.

Однако после этого расхождения индексы показали относительно схожие результаты, что привело к спаду, а затем и к подъему в последующие годы.

Как влияет индекс Доу-Джонса на доллар

Сам по себе индекс прямо ни на что не влияет, а лишь отображает уровень развития американской экономики. Но от значения индекса зависят настроения инвесторов: глядя на график Доу-Джонса, они принимают решения – покупать или не покупать акции американских компаний.

На курс доллара в России индекс влияет лишь косвенно. Стоимость американской валюты зависит от одного фактора – спроса на нее. Чем больше россияне покупают валюту, тем выше ее стоимость. Например, зимой, во время отпусков, путешественники покупают доллары, что провоцирует рост его курса. Но это всего один наглядный пример. На практике все сложнее и факторов, влияющих на стоимость валюты, значительно больше.

Ключевые факторы, от которых зависит курс доллара:

- Монетарная политика государства. Например, когда Центробанк пополняет свои золотовалютные запасы, это всегда ослабляет национальную валюту.

- Ситуация на нефтяном рынке. В марте 2021 года мировые цены на нефть существенно снизились. Это значительно ослабило рубль по отношению к доллару. Ситуацию усугубило и то, что россияне начали массово скупать валюту, провоцируя рост ее стоимости.

- Уровень инфляции. Чем выше инфляция, тем дороже валюта.

- Состояние американской экономики. Когда США переживают экономические потрясения, спрос на их валюту снижается. И напротив, чем благоприятней развивается американская экономика, тем выше стоимость доллара.

Разница в торговле между индексами

Несмотря на то, что между графиками цены каждого актива есть сходства, поскольку все они связаны с экономикой США, существует разница в волатильности между каждым из основных фондовых индексов. Также существуют и другие нюансы, которые варьируются в зависимости от каждого индекса при рассмотрении торговой стратегии.

Свечные модели

На трех графиках ниже каждое дно было отмечено различными формами японских свечей.

Dow Jones закрылся внизу перевернутым молотом – обычно это сигнал бычьего разворота.

У S&P 500 была красная свеча доджи, напоминающая пин бар, но это не самая четкая формация.

Индикатор RSI

Cравнивая три графика ниже, вы можете увидеть, как торговая стратегия с использованием индикатора RSI может отличаться для каждого биржевого индекса.

RSI на Dow Jones и S&P 500 выглядят поразительно похожим из-за индексов схожих компаний.

В отличие от этих двух фондовых индексов, индекс относительной силы NASDAQ снова поднялся выше значения 70 как раз перед тем, как произошел серьезный обвал.

Полосы Боллинджера

Используя полосы Боллинджера, можно заметить еще больше различий, например, когда каждый актив проходит через среднюю линию, коснулся ли он нижней или верхней части полос или, возможно, прорвался за их пределы.

Обратите внимание, как Dow Jones не касается верхней полосы, показывая, что он наименее бычий из всех индексов.

График NASDAQ показывают, насколько больше акций технологических компаний выросли после восстановления за последним крахом. Обратите внимание, как на графике NASDAQ ценовая свеча выходит за пределы верхней полосы.

Скользящая средняя

Ниже примеры скользящих средних также показывают, насколько NASDAQ более оптимистичен во время недавнего отскока по сравнению с остальными фондовыми индексами.

Индекс S&P 500 немного менее оптимистичен.

Наименее бычьим является индекс Доу-Джонса, опять же, соответствующий полосам Боллинджера и другим индикаторам. Эти незначительные различия могут иметь большое значение для трейдеров с точки зрения получения торговых сигналов и прибыли.

Parabolic SAR

В трех приведенных ниже примерах обратите пристальное внимание на то, как точки Parabolic SAR быстро появляются последовательно внизу, а затем вверху в нижней части недавнего краха NASDAQ, однако больше этого нигде нет.

Дополнительную волатильность NASDAQ можно увидеть в том, что Parabolic SAR ведет себя подобным образом.

Обратите внимание, что этого не происходит на S&P 500, вместо этого SAR просто меняет сторону только один раз.

Эта модель также не подтверждается на Dow Jones, происходит только одно изменение стороны, на которой появляется SAR.

Многие инвесторы владеют лишь несколькими разными акциями, поэтому они могут индивидуально отслеживать эффективность каждой из них. Однако недостаточно просто следить за своей корзиной. Инвесторам и трейдерам также нужна информация об общих настроениях рынка.

Вот для чего нужен индекс . Он предоставляет единое измеримое и отслеживаемое число, которое нацелено на представление всего рынка или выбранного набора акций или сектора и его движения. Фондовый индекс также служит эталоном для сравнений инвестиций – скажем, ваш индивидуальный портфель акций (или ваш паевой инвестиционный фонд ) принес 15%, а рыночный индекс за тот же период вернул 20%. Следовательно, ваша производительность (или эффективность вашего управляющего фондом) отстает от рынка.

Ключевые выводы

- Промышленный индекс Доу-Джонса – это индекс 30 крупнейших акций голубых фишек на рынке.

- DJIA – это индекс, взвешенный по цене, в отличие от индекса, взвешенного по рыночной капитализации, такого как S&P 500.

- Индекс рассчитывается путем сложения цен акций 30 компаний и последующего деления на делитель.

- Делитель изменяется, когда происходит дробление акций или дивиденды, или когда компания добавляется или удаляется из индекса.

Что такое Доу?

Промышленный индекс Доу-Джонса – это индикатор того, как 30 крупных компаний, котирующихся в США, торговали в течение стандартной торговой сессии.

Биржевой индекс является математической конструкцией, которая обеспечивает единый номер для измерения общего фондового рынка (или выбранный его часть). Индекс рассчитывается путем отслеживания цен выбранных акций (например, 30 лучших акций, измеряемых по ценам крупнейших компаний или 50 крупнейших акций нефтяного сектора) и на основе заранее определенных критериев средневзвешенного значения (например, взвешенных по цене, рыночных крышка с утяжелением и т. д.)

Расчет индекса Доу-Джонса

Чтобы лучше объяснить концепцию с помощью других сценариев и поворотов, давайте построим наш собственный простой гипотетический индекс по линиям Доу-Джонса.

Применяя первоначальную концепцию Доу к нашему гипотетическому примеру индекса AB:

[1] Вначале индекс AB =

∑язнак равно0ппяпзнак равно($20+$80)2знак равно50\ begin \ frac ^ n > & = \ frac \\ & = 50 \ конец п

Расчет индекса Доу-Джонса на второй день

Теперь предположим, что на следующий день цена A поднимется с 20 до 25 долларов, а цена B снизится с 80 до 75 долларов.

[2] Новый индекс AB =

т.е. положительное движение цены одной акции аннулировало равное, но отрицательное движение цены другой акции. Следовательно, значение индекса остается неизменным.

Расчет на 3-й день

Предположим, на третий день цена акции A повысится до 30 долларов, а цена акции B – до 85 долларов.

[3] Новый индекс AB =

∑язнак равно0ппяпзнак равно($30+$85)2знак равно57.5\ begin \ frac ^ n > & = \ frac \\ & = 57.5 \ конец п

В случае (2) изменение цены нетто-суммы было НУЛЕМ (у акции A было изменение +5, а у акции B – изменение -5, что делает изменение чистой суммы равным нулю).

Несмотря на то, что у акции A было более высокое процентное изменение цены на 20% (30 долларов с 25 долларов), а у акции B было более низкое процентное изменение на 13,33% (85 долларов с 75 долларов), влияние изменения цены акции B на 10 долларов способствовало большему изменению общее значение индекса. Это указывает на то, что взвешенные по цене индексы (например, Dow Jones и Nikkei 225) зависят от абсолютных значений цен, а не от относительных процентных изменений. Это также было одним из критических факторов для индексов, взвешенных по цене, поскольку они не принимают во внимание размер отрасли или стоимость рыночной капитализации составляющих.

Расчет индекса Доу-Джонса на 4-й день

С точки зрения индекса AB появление новой акции не должно приводить к внезапному скачку или падению ее стоимости. Если он продолжает свою обычную формулу, то:

[4 – Неверно ] Новый индекс AB =

Это внезапное падение значения индекса с 57,5 до 41,67, только потому, что к нему добавляется новый компонент. ( Предполагая, что акции A и B сохранят свои предыдущие дневные цены на уровне 30 и 85 долларов). Это не было бы очень полезным отражением общего состояния рынка.

Чтобы преодолеть эту проблему аномалии вычислений, вводится понятие делителя.

Index Valueзнак равно∑язнак равно0полdпяполdзнак равно∑язнак равно0ппешпяппеш\ begin & \ text = \ frac ^ > > > \\ & \; = \ frac ^ > > > \ end Взаимодействие с другими людьмиЗначение индексазнак равнополдВзаимодействие с другими людьми

То есть, если предположить, что цены акций из старого индекса остаются неизменными, добавление новой цены акций не должно влиять на индекс.

New Index Valueзнак равно∑язнак равно0ппешпяDжчере:пязнак равноТче ртясй ое тче ятчас ытоскппешзнак равноТче урдтеднутбероестоскевяптчеяндех Dзнак равно∑язнак равно0ппешпяТче ртеvяоуев япгех Vвл¯uе\ begin & \ text = \ frac ^ > > \\ & \ textbf \\ & P_i = \ text i ^ \ text \\ & n_ = \ text \\ & D = \ frac ^ > > > \ end Взаимодействие с другими людьмиНовое значение индексазнак равноD

Суммирование новой цены = 125 $ (3 акции)

Последнее известное хорошее значение индекса = 57,5 (на основе 2 акций), что приводит к делителю 125 / 57,5 = 2,1739.

Таким образом, в тот день, когда акция C включена в индекс AB, ее правильное (и непрерывное значение) становится:

[4 – Правильно ] Новый индекс AB =

∑язнак равно0ппешпяDзнак равно$30+$85+$102.1739знак равно57.5\ begin & \ frac ^ > > \\ & = \ frac = 57,5 \ конец Взаимодействие с другими людьмиD

Это же значение на четвертый день имеет смысл, потому что мы предполагаем, что цены акций A и B не изменились по сравнению с третьим днем, и только потому, что добавляется новая, третья акция, это не должно приводить к каким-либо изменениям.

Расчет на 5-й день

На пятый день предположим, что цена акций A, B, C составляет соответственно 32, 90 и 9 долларов, тогда

[5] Новый индекс AB =

∑язнак равно0ппешпяDзнак равно$32+$90+$92.1739знак равно60.26\ begin & \ frac ^ > > \\ & = \ frac = 60.26 \ конец Взаимодействие с другими людьмиD

В дальнейшем это новое значение 2,1739 будет по-прежнему делителем (вместо всего числа составляющих). Он будет меняться только в случае добавления (или удаления) новых участников или любых корпоративных действий, происходящих в этих участниках (пример ниже).

Расчет индекса Доу-Джонса на 6-й день

Продолжим дальнейшие варианты расчетов. Предположим, что акция B совершает корпоративное действие, которое изменяет цену акции без изменения оценки компании. Допустим, он торгуется по 90 долларов, и компания проводит дробление акций 3 к 1 , утроив количество доступных акций и снижая цену в три раза, то есть с 90 долларов до 30 долларов.

По сути, компания не создала (или не снизила) свою оценку из-за этого корпоративного действия по разделению акций. Это оправдано тем, что количество акций увеличилось втрое, а цена упала до трети от первоначальной. Однако наш индекс взвешен исключительно по цене и не учитывает изменение объема акций. Принятие в расчет новой цены в 30 долларов приведет к еще одному большому отклонению, а именно:

[6 – Неверно ] Новый индекс AB =

$32+$30+$92.1739знак равно32.66\ frac = 32,662.1739

Это намного ниже предыдущего значения индекса 60,26 (на шаге 5).

Здесь снова необходимо изменить делитель, чтобы приспособиться к этому изменению, используя то же условие для выполнения:

Index Valueзнак равно∑язнак равно0полdпяполdзнак равно∑язнак равно0ппешпяппеш\ begin & \ text = \ frac ^ > > > \\ & \; = \ frac ^ > > > \\ \ end Взаимодействие с другими людьмиЗначение индексазнак равнополдВзаимодействие с другими людьми

Суммирование новой цены = 71 доллар США (3 акции)

Последнее известное хорошее значение индекса = 60,26 (шаг 5 выше), что приводит к n-новому значению или значению делителя = 71 / 60,26 = 1,17822

Используя это новое значение делителя,

[6 – Правильно ] Новый индекс AB:

$32+$30+$91.17822знак равно60.26\ frac = 60,261.17822

( Предполагая, что акции A и C сохранят свои прежние дневные цены на уровне 32 и 9 долларов )

Получение того же значения предыдущего дня подтверждает правильность наших расчетов. Этот новый 1.17822 станет новым делителем в будущем. Такой же расчет будет применяться к любому корпоративному действию, влияющему на курс акций любого из составляющих.

Последний пример

Предположим, что акция A исключена из списка и должна быть удалена из индекса AB, оставив только акции B и C.

Неж ргясе суммтяопзнак равно$30+$9знак равно$39Превиоус индех валуезнак равно60.26NewDзнак равно39÷60.26знак равно0.64719New index valueзнак равно39÷0.64719знак равно60.26\ begin & \ text = \ $ 30 + \ $ 9 = \ $ 39 \\ & \ text = 60,26 \\ & \ text D = 39 \ div 60,26 = 0,64719 \\ & \ text = 39 \ div 0,64719 = 60,26 \ end Взаимодействие с другими людьмиСуммирование новых цензнак равно$30+9долларов СШАзнак равно39долларов СШАПредыдущее значение индексазнак равно60.26Новый Dзнак равно39÷60.26знак равно0.64719Новое значение индексазнак равно39÷0.64719знак равно60.26Взаимодействие с другими людьми

Значение делителя

Расчеты Dow и изменения стоимости работают аналогичным образом. Вышеупомянутые случаи охватывают все возможные сценарии изменений для взвешенных по цене индексов, таких как Dow или Nikkei. На момент обновления этой статьи (декабрь 2017 г.) значение делителя Доу-Джонса составляло 0,14523396877348.

Значение делителя имеет собственное значение. На каждое изменение цены базовых составляющих акций на $ значение индекса изменяется на обратную величину. Например, если такой компонент, как VISA, вырастет на 10 долларов, это приведет к 10 * (1 / 0,14523396877348) = 68,85442 изменению стоимости DJIA.

До тех пор, пока не произойдут какие-либо изменения в количестве участников или какие-либо корпоративные действия в том же самом, влияющие на цены, существующее значение делителя будет сохраняться.

Оценка методологии Доу-Джонса

Никакая математическая модель не идеальна – каждая имеет свои достоинства и недостатки.Взвешивание цен с регулярной корректировкой делителей действительно позволяет Dow отражать настроения рынка на более широком уровне, но влечет за собой некоторые критические замечания.Внезапное повышение цен или снижение отдельных акций может привести к резкому скачку или падению индекса DJIA.Для примера реальной жизни, АИГ цена акций падение с $ 22 до $ 1,5 в течение месяца привел к падению почти 3000 пунктов в Dow в 2008 году отдельных корпоративных действий, как дивиденды происходят экс (т.е. стать экс -дивиденд, при котором дивиденды достаются продавцу, а не покупателю), приводит к внезапному падению индекса DJIA на экс-дату. Высокая корреляция между несколькими составляющими также привела к более сильным колебаниям цен в индексе. Как показано выше, расчет этого индекса может усложниться из-за корректировок и расчетов делителей.

Несмотря на то, что это один из наиболее широко признанных и наиболее популярных индексов, критики взвешенного по цене индекса DJIA выступают за использование взвешенного по рыночной стоимости S&P 500 или индекса Wilshire 5000, хотя они тоже имеют свои собственные математические зависимости.

Второй старейший индекс в мире с 1896 года2, несмотря на все известные проблемы и математические зависимости, Dow по-прежнему остается самым популярным и признанным индексом в мире. Инвесторам и трейдерам, которые хотят использовать DJIA в качестве эталона, следует учитывать математические зависимости. Кроме того, индексы, основанные на других методологиях, также заслуживают рассмотрения для эффективных инвестиций на основе индексов.

Многие сейчас смотрят на феерический полет фондового рынка США. Понятно, что пляски скоро закончатся, но ни у кого нет инструментария для определения деталей будущего обрушения, а также его вразумительного тайминга. Ожидание становится все более напряженным.

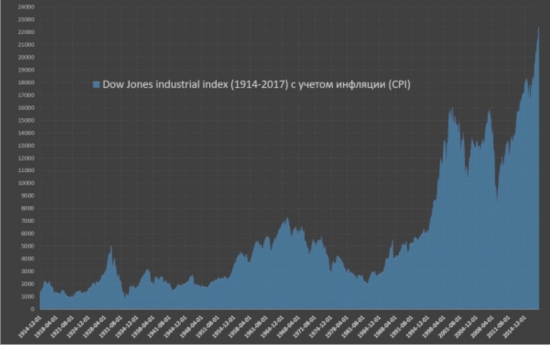

Не удержусь от приведения графика из статьи spydell - Индекс Доу Джонса с учетом инфляции:

Так вот, если скорректировать индекс Dow Jones на инфляцию (индекс потребительских цен в долларовой зоне), то открываются любопытные наблюдения.

За 80 лет (с начала 20 века по 1982 год) фондовый рынок США не вырос вообще и никак. Ноль процентов. Абсолютный чертов ноль. Еще раз, за 80 (восемьдесят) лет!

Динамика Dow Jones не отражают капитализацию всего рынка, но близка к ней. Индекс за 130 лет претерпел десятки ротаций и перекомбинаций, а наиболее старая компания в индексе – General Electric. Сейчас от индекса мало, что осталось относительно полувековой давности, однако индекс Dow в целом наивысшую корреляцию с капитализацией всего рынка. Исторически в Dow Jones Industrial включают 30 лучших компаний США, поэтому он обычно выглядит несколько лучше, чем S&P500 и тем более лучше, чем весь рынок. Уровни могут меняться между индексами (например, один вырос на 20%, другой на 30%, но долгосрочные тренды почти всегда идентичны).

На графике начало периода с декабря 1914. В индексе не отражены дивиденды, но полностью отражен обратный выкуп акций. На середину 1915 номинальное значение индекса было около 80 пунктов в среднем за период, а в 1982 году около 830. По номиналу рост более 10 раз, но с учетом изменения цен ноль. В январе 1900 года индекс был на 10% выше (по номиналу)! Период до 1914 не отражен в виду отсутствия данных по CPI, однако с учетом оценочных годовых данных по инфляции, дефлированный индекс Dow в 1900 году сопоставим с уровнем 1982 года.

До безумных событий дней текущий, за 100 летнюю историю американского фондового рынка была ДВА пузыря. Это взлет рынка в конце 20-х годов 20-го века и в конце 90-х годов.

Основная фаза интенсивного роста первого пузыря пришлась с апреля 1924 по сентябрь 1929 (около 5.5 лет), с учетом инфляции индекс вырос в 3.9 раза

Более 30 месяцев рынок непрерывно падал. На 85% (!) – свыше 6 раз! Падение прекратилось летом 1932 года.

Восстановительный рост продолжился также почти 4.5 года с августа 1932 по март 1937. За это время рынок вырос в 3.8 раза с учетом инфляции, но был почти на 40% ниже прошлого максимума. Это нельзя классифицировать, как пузырь.

С 1937 года по 1953 рынок находился в затяжном боковике. В рамках краткосрочных и среднесрочных стратегий в это время рынок предоставлял массу возможностей, т.к. движения в обе стороны были на десятки процентов, но долгосрочном плане он находился в стагнации.

Первый масштабный выход из боковика произошел в сентябре 1953 и продолжался до августа 1956. Рынок вырос в 1.9 раза с учетом инфляции. Рост характеризовался высокоинтенсивным движением без локальных коррекций. По паттернам он похож на текущий безоткатный рост.

До 1958 года была коррекция более 30% и попытка роста до начала 60-х примерно в 1.5 раза от локальных минимумов. Однако основной рывок произошел лишь с октября 1962 по январь 1966, где результирующий рост составил примерно 60%. Кстати, именно в этот период были поставлены несколько рекордов по самому продолжительному безоткатному росту и самой низкой волатильности.

В целом, бычий рынок был 12.5 лет, а совокупный рост составил 3.1 раза от минимума 1953.

А далее все печально. По степени драматизма, следующие 16 лет дадут фору перфомансу 30-х, однако в 30-х все произошло быстро и предельно кроваво. С 1966 по 1982 все было более затянуто. Хотя формально по номиналу рынок даже вырос, но из-за рекордно высокой инфляции в США того периода, совокупные потери к 1982 составили почти 75% (4 раза ) от 1966.

С июля 1982 по август 1987 начался первый восстановительный импульс вплоть до печальных событий октября 1987. Этот импульс продолжался чуть менее 5.5 лет с ростом до 2.8 раз с учетом инфляции.

Крах рынка в октябре 1987 был по сути всего 2 дня. Все самое страшное закончилось, не успев начаться, но период восстановления был вплоть до 1992 года.

А далее всем известный доткомовский пузырь. Он продолжался с августа 1994 по февраль 2000, и кто бы мог подумать, вновь 5.5 лет! Конечный результат – рост в 2.8 раза за указанный период

Индекс S&P500 и особенно NASDAQ потом сложились ощутимо больше, чем Dow, но даже по Dow потери составляли до 40%. Восстановительный рост март 2003-октябрь 2007 компенсировал все потери. Потом случился тот самый кризис 2008 с одним из самых мощных и быстрых падений с 1930-х годов по целым классам активов.

С средних значений марта 2009 года рынок вырос в три раза (с учетом инфляции), основный импульс рост начался с 2012 года, где рост до текущих уровней почти в два раза. Период с отключенными обратными связями составляет … 5 лет и 2 месяца.

Индекс Доу Джонса - что это такое, что показывает и на что влияет. Плюсы и минусы применения, динамика изменений. Технический анализ колебаний индекса Доу Джонса.

Статья расскажет, что это такое – индекс Доу-Джонса и почему он так важен.

Что такое индекс Доу Джонса

Экономика развивалась, а оценить уровень ее роста было невозможно – не было ни формул, ни специальных индикаторов. В 1884 году такой инструмент был разработан Чарльзом Доу, основателем и редактором газеты Wall Street Journal. Его индекс создавался как индикатор, позволяющий журналистам и аналитикам оценивать общие показатели развития американской экономики.

Сначала индекс назывался Dow Jones Transportation Average, так как в его расчет брались акции 11 компаний, девять из которых были железнодорожными. Этот индекс до сих пор существует и торгуется под биржевым тикером TRAN.

В 1896 году появился новый индекс – Dow Jones Industrial Average (DJIA), задача которого – оценивать уровень развития американской промышленности. Сначала в расчет брались акции 12 промышленных предприятий, в 1916 году их численность выросла до 20, а уже в 1920 году – до 30. Именно этот индикатор по умолчанию и называют индексом Доу-Джонса. Именно о нем чаще всего говорят и пишут в новостях.

Описание понятия простыми словами

За последние 100 лет правила расчета индекса нисколько не изменились. Он по-прежнему показывает состояние американской экономики на основе цен акций 30 крупнейших компаний. Периодически обновляется его состав: какие-то компании банкротятся или по другим причинам прекращают работать, на их место приходят другие, но их число остается неизменным – 30.

Dow Jones Industrial Average – это старейший и важнейший биржевой индекс. Такие показатели помогают аналитикам делать экономические прогнозы, а инвесторам – отслеживать поведение рынка ценных бумаг. К примеру, когда часть акций подорожает или упадет в цене, индекс покажет, на сколько в среднем вырос или упал рынок.

Этот показатель важен, чтобы понять, в каком состоянии находится тот или иной сектор экономики, а уже при помощи технического и фундаментального анализа эксперты делают свои макроэкономические прогнозы.

Как рассчитывается индекс

Сначала индекс рассчитывался просто: суммировалась стоимость акций всех входящих в него компаний и делилась на их количество. Например, в 1896 году в расчет индекса брались акции 12 американских компаний. Их стоимость суммировалась и делилась на 12. Полученное число и было значением Доу-Джонса. Оно сравнивалось с предыдущими расчетами и так определялось, вырос индекс или упал.

У такого способа было много недостатков, главный из которых – неточность. Для расчета индекса суммировалась стоимость каждой акции компании, которая была в списке Доу-Джонса, но при этом не учитывалась их капитализация и позиции на рынке. К примеру, одна компания выпускает 1 млрд акций, а другая – 10 тыс., но стоимость каждой ценной бумаги примерно равна. Если эти акции суммировать и поделить на две, мы не получим цифры, отображающей реальное положение дел на рынке.

Другой пример: компания-эмитент раздробила свои акции, их стало вдвое больше, цена на них снизилась, но капитализация осталась прежней. Если и дальше делить стоимость акций на количество компаний, индекс покажет снижение, хотя падения на рынке не было.

Важно! Сейчас индекс рассчитывают при помощи коэффициента. Его значение зависит событий, происходящих на рынке. Коэффициент Доу-Джонса выглядит так: 0.15768776981788.

Базовое значение индекса на 17 апреля 2020 годы составляет 23350,45 пункта. Один пункт равен 1 доллару США. Если индекс вырос на 100 пунктов, это значит, что общая стоимость акций, которые учитываются при его расчете, выросла на 100 долларов.

Как узнать актуальное значение

Базовые значения индекса ежедневно публикуют биржи и тематические СМИ. Наиболее авторитетные источники: Wall Street Journal, Bloomberg, Reuters.

Важно. Актуальное значение Dow Jones Industrial Average лучше всего смотреть на сайте Wall Street Journal, все остальные издания берут данные по индексам здесь.

Среди русскоязычных изданий выделяют:

- Investing. В новостном разделе ежедневно публикуются материалы о фондовых рынках. В них в обязательном порядке указывается и значение Dow Jones Industrial Average.

- РБК. Один из главнейших источников финансовой информации в Рунете. Значение индекса публикуется в ежедневных новостях и аналитических разборах.

- Коммерсант. Значение регулярно публикуется в новостях, выходящих в этой газете.

Плюсы и минусы применения индекса Доу Джонса

У каждого биржевого индикатора есть сильные и слабые стороны, и Dow Jones – не исключение.

Преимущества индекса:

- Удобство. При помощи Dow Jones удобно отслеживать состояние американской экономики.

- Объективность. В отличие от многих других индикаторов, индекс показывает объективную картину происходящего на рынке ценных бумаг.

- Самый цитируемый индекс. За ним следят инвесторы со всего мира, а заголовки финансовых изданий начинаются с названия Доу-Джонса.

Главный недостаток в том, что Dow Jones охватывает всего 30 компаний. Критики справедливо отмечают, что индекс хоть и считается самым популярным, но он не настолько точный, как главный его конкурент – S&P 500, в расчете которого акции 500 американских компаний.

Компании индекса Доу-Джонса

Список компаний, охваченных индексом Dow Jones Industrial Average, иногда меняется. Это обусловлено тем, что часть компаний сливаются с другими, закрываются или перепрофилируются. В целом же этот перечень стабилен и радикальных изменений в нем не происходит.

В последний раз список компаний, охваченных индексом Доу-Джонса, обновлялся в апреле 2019 года. По состоянию на апрель 2020 года в него входят такие гиганты, как:

- American Express;

- Apple;

- Boeing;

- Coca-Cola;

- JPMorgan Chase;

- McDonald’s Corp;

- Microsoft Corp;

- другие промышленные и технологические компании.

Динамика индекса DJIA-30 график

За более чем столетнее существование индекс фиксировал взлеты и падения экономики США. Выделим пять лучших и худших дней за всю историю существования Dow Jones Industrial Average.

Пики роста:

- 10 мая 1901 года. За день индекс взлетел на 52,50 пункта или 6,36%.

- 15 марта 1907 года. Дневной рост на 59,58 пункта или 6,70%.

- 14 ноября 1929 года. 217,28 за день или 9,36%.

- 24 марта 2020 года. Рост на 2112,98 или 11,37%.

- 15 марта 1933 года. Зафиксирован рекордный рост за всю историю – 9,9 или 15,34% за день.

В разные годы значение пунктов отличалось, поэтому рекомендуется ориентироваться на дневной рост в процентном выражении.

Худшие дни в истории:

Как видно, история индекса Доу-Джонса – это череда взлетов и падений его значений. Если посмотреть на график индекса за последние 100 лет и сравнить его с циклами американской экономики, пики роста и падения будут совпадать.

Теханализ

Трейдеры и инвесторы часто используют в своих аналитических расчетах технических анализ.

Теханализ – это совокупность инструментов и методов, которые позволяют спрогнозировать движение графика на основании исторических данных. Суть метода в том, что рынок подчиняется общим законам и принципам, которые соответствуют определенным циклам роста и падения.

Метод основан не только на математических расчетах, но и на психологии участников торгов, которые в схожих обстоятельствах действуют одинаково под воздействием инстинктов – жадности, желания заработать больше или страха потерять. При помощи графика и технического анализа инвесторы прогнозируют поведение биржевой толпы, а вмести с ним и движение цен. Так они знают, когда выгодней купить, а когда продать.

Что означает падение индекса Доу-Джонса, и чем это грозит

Падения индексов случаются даже в состоянии стабильного развития экономики. Обычно такие кратковременные снижения чередуются со вспышками роста. Другое дело – долгосрочный обвал индексов – это плохой сигнал для мировой экономики.

Падение индекса означает снижение стоимости акций компаний, охваченных Доу-Джонсом. В случае с Великой депрессией – это был сигнал начала нового экономического кризиса.

Но если дневное падение составляет, к примеру, 0,1%, это говорит лишь о том, что некоторые компании испытывают трудности. Однако причин снижения может быть больше – плохая погода, природные катаклизмы, чья-то грубая ошибка. Ежедневно в аналитических обзорах экономических СМИ рассказывают, почему упал или вырос DJIA.

Например, последнее крупное падение было зафиксировано 12 марта 2020 года. Причина – распространение в США и мире коронавирусной инфекции, введение карантинных мер, снижение производства американских предприятий, и как следствие – снижение стоимости акций этих компаний.

Как влияет индекс Доу-Джонса на доллар

Сам по себе индекс прямо ни на что не влияет, а лишь отображает уровень развития американской экономики. Но от значения индекса зависят настроения инвесторов: глядя на график Доу-Джонса, они принимают решения – покупать или не покупать акции американских компаний.

На курс доллара в России индекс влияет лишь косвенно. Стоимость американской валюты зависит от одного фактора – спроса на нее. Чем больше россияне покупают валюту, тем выше ее стоимость. Например, зимой, во время отпусков, путешественники покупают доллары, что провоцирует рост его курса. Но это всего один наглядный пример. На практике все сложнее и факторов, влияющих на стоимость валюты, значительно больше.

Ключевые факторы, от которых зависит курс доллара:

- Монетарная политика государства. Например, когда Центробанк пополняет свои золотовалютные запасы, это всегда ослабляет национальную валюту.

- Ситуация на нефтяном рынке. В марте 2020 года мировые цены на нефть существенно снизились. Это значительно ослабило рубль по отношению к доллару. Ситуацию усугубило и то, что россияне начали массово скупать валюту, провоцируя рост ее стоимости.

- Уровень инфляции. Чем выше инфляция, тем дороже валюта.

- Состояние американской экономики. Когда США переживают экономические потрясения, спрос на их валюту снижается. И напротив, чем благоприятней развивается американская экономика, тем выше стоимость доллара.

Заключение

Dow Jones Industrial Average – один из важнейших биржевых индексов, который уже более 100 лет позволяет инвесторам и экономистам отслеживать состояние американской экономики.

Индекс Доу-Джонса – это своего рода индикатор, который положительно или негативно реагирует на события, происходящие на американском фондовом рынке. Значение индекса зависит от стоимости акций 30 крупнейших американских компаний. Оно рассчитывается при помощи специального коэффициента. Самые актуальные значения публикуются на сайте газеты Wall Street Journal.

Предприниматель, маркетолог, автор и владелец сайта "ХитёрБобёр.ru" (до 2019 г.)

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Читайте также: