Реферат построение финансовой модели

Обновлено: 08.07.2024

Цель данной курсовой работы показать роль финансового моделирования на управление денежными потоками.

Объект исследования – финансовая деятельность предприятий. Важнейшим самостоятельным объектом в системе финансового управления, являются денежные потоки предприятия во всех их формах и видах, а соответственно и совокупный его денежный поток.

Содержание работы

Введение 4

1. Методы финансового моделирования 7

2. Управление денежными потоками организации в современных условиях. Принципы системы управления денежными потоками 10

2.1. Управление денежными потоками 10

2.2. Принципы управления денежными потоками 13

3. Моделирование денежных потоков 15

Заключение 18

Список используемой литературы 20

Содержимое работы - 1 файл

Курсовая.doc

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ

Кафедра финансов и финансового менеджмента

по дисциплине: Финансовый менеджмент

на тему: Финансовое моделирование как инструмент управления денежными потоками организации в современных условиях

ФФБД, 6 курс, ЗФМ Е. А. Цибулько

Курсовая работа: 21с., 14 источников.

МЕТОДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ, УПРАВЛЕНИЕ ДЕНЕЖНЫМИ ПОТОКАМИ ОРГАНИЗАЦИИ В СОВРЕМЕННЫХ УСЛОВИЯХ, МОДЕЛИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ, АНАЛИЗ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ.

Объект исследования – финансовая деятельность предприятий. Важнейшим самостоятельным объектом в системе финансового управления, являются денежные потоки предприятия во всех их формах и видах, а соответственно и совокупный его денежный поток.

Предмет исследования – финансово-экономический механизм оперативного управления потоками денежных средств предприятий.

Цель данной курсовой работы показать роль финансового моделирования на управление денежными потоками.

Методы исследования - наблюдение, беседа, анализ результатов деятельности.

1. Методы финансового моделирования 7

2. Управление денежными потоками организации в современных условиях. Принципы системы управления денежными потоками 10

2.1. Управление денежными потоками 10

2.2. Принципы управления денежными потоками 13

3. Моделирование денежных потоков 15

Список используемой литературы 20

Финансовая модель обеспечивает единое решение этих задач: позволяет сымитировать денежные потоки планируемой деятельности и оценить будущее финансовое состояние компании с учетом реализуемых проектов; показывает, откуда будут браться и на что тратиться финансовые ресурсы компании, привлекаемое финансирование выступает основой для анализа рисков и выстраивания системы риск-менеджмента компании, обеспечивает непрерывную аналитическую работу; позволяет оперативно корректировать и вести пересчет возможных вариантов проекта, сценариев развития бизнеса существенно экономит время, позволяя избежать рассмотрения неприемлемых вариантов и быстро принять решение о прекращении неперспективных инвестиционных проектов.

Для эффективного управления современной организацией необходимы сбор и обработка все больших объемов информации и высокая скорость принятия управленческих решений. При этом бизнес-процессы организаций постоянно усложняются за счет возрастающих требований потребителей, увеличения количества контрагентов, с которыми приходится взаимодействовать, роста конкуренции. Для любой компании ключевым фактором успеха становится организация четкого взаимодействия всех участников бизнес-процессов компании, с жестким закреплением областей ответственности и обеспечением эффективного информационного обмена между участниками процессов.

Результаты моделирования бизнес-процессов, как правило, используются для трех целей: анализ бизнес-процессов с целью выработки рекомендаций по их оптимизации; регламентация бизнес-процессов; разработка технического задания на автоматизацию бизнес-процессов.

Движение денег является той первоосновой, в результате функционирования которой появляются финансовые отношения, денежные фонды и денежные потоки.

Одно из направлений управления финансами предприятия – это эффективное управление потоками денежных средств, которое является главным объектом внимания финансового менеджмента. Это вытекает из необходимости обеспечения постоянной платежеспособности предприятия. Приоритетность этой деятельности связана с необходимостью постоянного формирования и расходования денежных средств. При этом, ни больший размер уставного капитала, ни норматив оборотных средств, ни высокая рентабельность не могут застраховать предприятие от банкротства, если в предусмотренные сроки у него отсутствуют средства для осуществления текущих платежей.

Наличие свободных денежных средств дает возможность предприятию определять направления и способы его развития, сохранять свои позиции на рынке при превышении поступлений над платежами и обеспечивать надежность и конкурентоспособность предприятия.

Денежный поток – это денежные средства, получаемые предприятием от всех видов деятельности и расходуемые на обеспечение дальнейшей деятельности. Главным фактором формирования денежного потока является оплата покупателями стоимости проданной предприятием продукции. Предприятию необходимо постоянное наличие определенной суммы денежных средств как наиболее ликвидных активов, поддерживающих его платежеспособность.

Благодаря финансовому моделированию организация получает мощный инструмент для планирования и оценки различных вариантов развития бизнеса. Стратегическая финансовая модель позволяет оценивать ключевые финансовые показатели и тем самым можно определить, как управленческие решения влияют на денежные потоки бизнеса. Таким образом, проблема исследования - финансовое моделирование, как инструмент управления денежными потоками организации в современных условиях.

Решение этой проблемы составляет цель исследования.

Цель данной курсовой работы показать роль финансового моделирования на управление денежными потоками.

Объект исследования – финансовая деятельность предприятий. Важнейшим самостоятельным объектом в системе финансового управления, являются денежные потоки предприятия во всех их формах и видах, а соответственно и совокупный его денежный поток.

Предмет исследования – финансово-экономический механизм оперативного управления потоками денежных средств предприятий.

Методы исследования - наблюдение, беседа, анализ результатов деятельности.

В соответствии с проблемой, объектом, предметом и целью исследования были поставлены следующие задачи:

- охарактеризовать методы финансового моделирования;

– показать управление денежными потоками организации в современных условиях и принципы системы управления денежными потоками;

В финансовой модели особое внимание должно быть обращено на прогнозные параметры, формирующие денежные потоки по инвестированию. Важность их корректного и взаимосвязанного обоснования определяется последующим созданием сценариев реализации именно по ним. Как ключевые макропараметры должны вводиться: прогнозируемые ставки инфляции и кредитования, ставки на рынках капитала, налоговые ставки… Читать ещё >

Финансовая модель инвестиционного проекта и критерии оценки эффективности ( реферат , курсовая , диплом , контрольная )

Категорийные классы для инвестиционных проектов компании.

Как уже отмечалось в п. 8.1, проекты, меняющие величину и структуру реальных активов компании, а также объем ожидаемых денежных выгод, делятся на проекты органического роста и проекты покупки контроля (через поглощение существующих на рынке компаний). Финансовые модели по ним существенно различаются, так как при покупке бизнеса затраты обычно включают в себя значительную премию над стоимостью собственно материальных активов, а также имеют место затраты на согласование интересов новой и старой команд менеджеров.

этот вариант зачастую приносит лучшие результаты из-за отсутствия проблем переноса корпоративной культуры, когда новый бизнес требует особых компетенций и иных механизмов управления, чем приняты в ранее функционирующем бизнесе. Следует помнить, что главное в управлении капиталом — отношения (люди), а любое поглощение традиционно осложняется различиями в корпоративных культурах.

Для принятия решения о целесообразности включения инвестиционных оттоков в инвестиционный бюджет компании аналитики руководствуются следующим алгоритмом:

- 1) классифицируют проекты для обоснования методов анализа и оценки;

- 2) формируют финансовую модель (этот этап обязателен для коммерческих проектов и в ряде случаев используется для некоммерческих);

- 3) сопоставляют и ранжируют инвестиционные проекты в рамках выделенных классов (категорий) по заданным критериям коммерческой эффективности;

- 4) формируют инвестиционные портфели с учетом заданных параметров риска и доходности;

- 5) обосновывают схемы финансирования для обеспечения финансовой реализуемости (жизнеспособности).

Классификация инвестиционных решений (присвоение категорий) обычно базируется на следующих вопросах.

- 1. Является ли данное инвестиционное решение обязательным для компании (без него невозможно продолжение деятельности в рамках обоснованной стратегии, например замена морально устаревшего оборудования)?

- 2. Насколько рассматриваемое инвестиционное решение соотносится со стратегией компании (поддерживает на 100, 50%, находится вне области стратегических приоритетов)?

- 3. Должно ли рассматриваемое инвестиционное решение быть реализовано немедленно или имеется возможность его отложить; может ли временная отсрочка инвестирования создать дополнительные выгоды (имеется ли опцион на отсрочку)?

- 4. Есть ли альтернативы данному инвестированию в реализацию бизнес-идеи?

- 5. Насколько уникальна данная бизнес-идея и поддерживающая ее модель, насколько рискованны будущие выгоды?

Факторы, по которым различаются финансовые модели инвестиционных проектов, показаны на рис. 8.5. Эти характеристики должны быть обязательно отражены в бизнес-плане проекта. В зависимости от набора этих характеристик вырабатываются требования по оценке эффективности проектов и включению их в инвестиционный портфель.

В результате получаем следующие классы (категории) инвестиционных решений.

- 1. Коммерческие проекты, денежные выгоды по которым могут быть явно спрогнозированы и увязаны с инвестиционными оттоками. Эти проекты могут быть разного уровня риска (на уровне рассматривающей их компании, более или менее рискованные) и разного масштаба. Риск и масштаб позволяют ввести подклассы для анализа инвестиционных проектов.

- 2. Проекты развития стратегических конкурентных преимуществ, явно поддерживающие стратегию развития компании (как правило, создающие возможности для дальнейшего развития бизнеса).

Рис. 8.5. Факторы для отнесения инвестиционного проекта к категорийному классу

- 3. Проекты создания интеллектуального капитала компании (в большинстве случаев подобные проекты, например создание бренда или проведение ребрендинга, попадают в категорию 2, но могут быть и исключения).

- 4. Некоммерческие (социальные, экологические) проекты, по которым денежные и другие выгоды не находятся в прямой зависимости от инвестиционных оттоков.

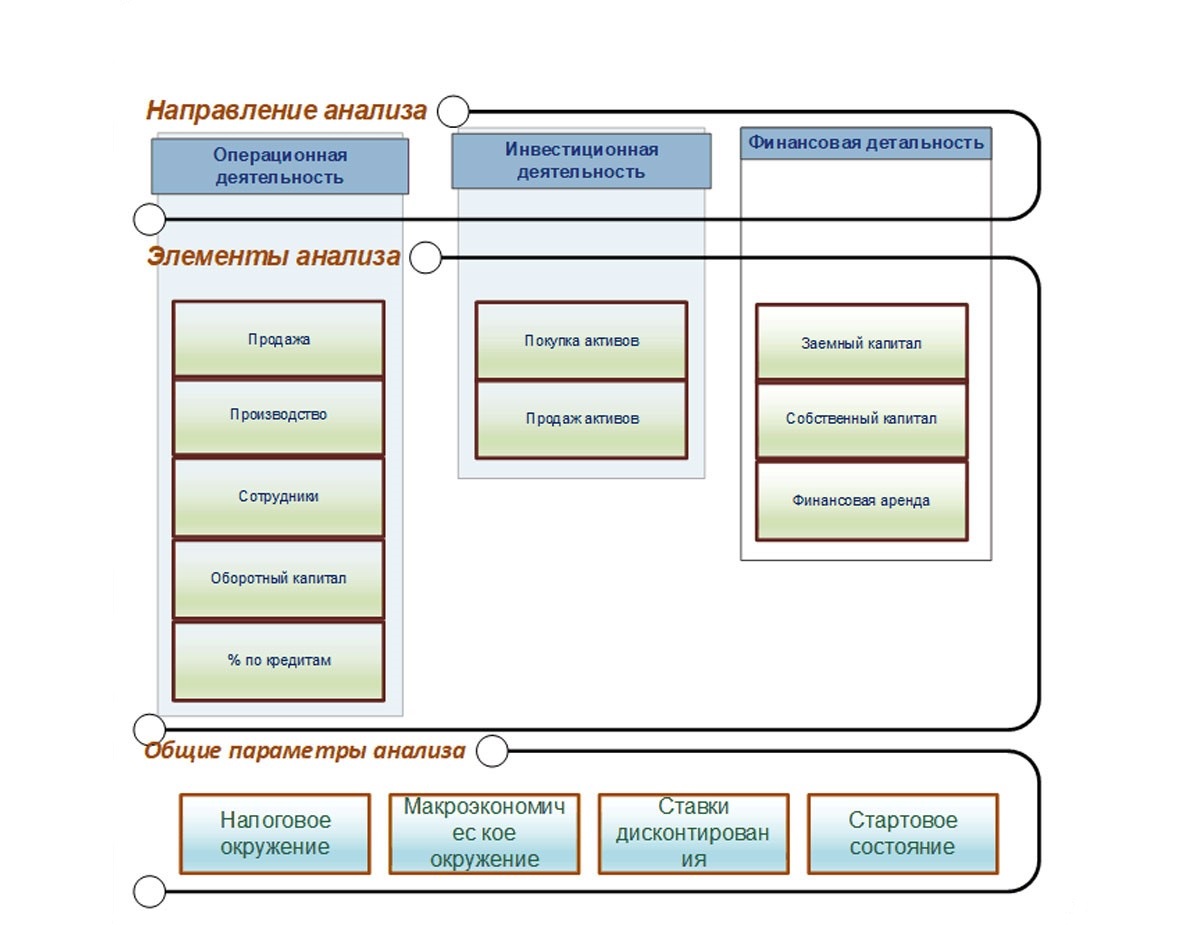

В финансовой модели особое внимание должно быть обращено на прогнозные параметры, формирующие денежные потоки по инвестированию. Важность их корректного и взаимосвязанного обоснования определяется последующим созданием сценариев реализации именно по ним. Как ключевые макропараметры должны вводиться: прогнозируемые ставки инфляции и кредитования, ставки на рынках капитала, налоговые ставки и условия регулирования, курсы валют. Различные, не противоречивые реальности, комбинации макропараметров формируют сценарии для последующего анализа. Типичный базовый сценарий — перенос сложившихся макроэкономических пропорций на будущее. Базовые элементы финансовой модели показаны на рис. 8.6.

В отраслевых параметрах обычно выделяют три группы вводимых показателей:

- 1) продукты и услуги (объем рынка, уровень конкуренции, цены);

- 2) контрагенты (логистика, использование скидок, требования к качеству);

Рис. 8.6. Общая архитектура финансовой модели инвестиционного проекта

- (портфеля проектов)

- 3) конкуренты (доли на рынке, наличие производственных мощностей, в том числе неиспользуемых).

Корпоративные параметры задаются через показатели обеспеченности рабочей силой, управленческим персоналом, связями с поставщиками и потребителями, административным ресурсом. Проектные параметры специфичны для каждого проекта и могут касаться как технологических особенностей, так и специфики логистических цепей, управленческих новаций.

Построение прогнозных инвестиционных и операционных денежных потоков, а также балансирующих их финансовых поступлений и оттоков позволяет оценить инвестиционную привлекательность бизнес-идеи и тех или иных вариантов поддержки ее бизнес-моделью.

Наиболее корректным показателем финансового результата по инвестиционному решению является создаваемая стоимость. В академической литературе получила распространение концепция расчета единой интегральной (с учетом риска недополучения выгод и дополнительных возможностей развития бизнеса) оценки эффекта создания стоимости через инвестиционное решение. Алгоритм расчета этой оценки базируется на конструкции дисконтирования будущих денежных выгод и сопоставления с инвестиционными затратами (т.е. на расчете NPV). Для отражения риска и дополнительных возможностей делаются корректировки оценки.

Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Схема состоит из показателей на основании финансовых и нефинансовых данных. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода.

Кроме финансовых, которые являются базовыми, схема может включать и натуральные показатели. Например, это могут быть объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Если ваш бизнес только в начале пути, то финансовое моделирование является важным инструментом планирования стартапа, позволяющим определить целесообразность запуска проекта и привлечения инвестиций, эффективность деятельности компании, правильность стратегии развития. Отсутствие экономической модели бизнеса чревато негативными последствиями разной степени тяжести — от неразумных и необоснованных затрат до полного провала идеи.

Финансовая модель демонстрирует текущее состояние компании и ожидаемый ход ее развития. Понятно, что будущее предсказать сложно. Но построение финансовой модели даст вам инструмент для понимания сильных и слабых сторон компании, способов оптимизации расходов и увеличения прибыли.

Функции финансовой модели

Главная функция финансовой модели – показывать максимально точные аналитические данные по различным ситуациям, которые так или иначе влияют на дальнейшее принятие управленческих решений.

Также к функциям финансовой модели можно отнести:

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

Финансовые модели применяются:

- в проектном финансировании;

- в бюджетировании и менеджменте финансов;

- при венчурных сделках;

- в M&A и Private Equity;

- при управлении активами;

- при личных инвестициях;

- при аудите;

- в продажах(B2B);

- в маркетинге;

- в стратегическом менеджменте;

- в предпринимательстве.

Разберем основные цели, для которых потребуется применить построение финансовой модели:

- Обоснование концепта компании — модель наглядно демонстрирует источники доходов и затрат, объем рынка и другие показатели деятельности организации. Модель позволяет глубже понять внутренние и внешние бизнес-процессы.

- Привлечение инвестиций — на основании бизнес-плана и финансовой модели осуществляется оценка инвесторами стоимости компании, принимается решение о целесообразности и размере вложений.

- Разработка стратегии компании — макет показывает слабые и сильные стороны компании, основные экономические факторы, влияющие на рост бизнеса, фокусирует внимание на KPI. Аналитика позволяет оптимизировать и повысить эффективность деятельности, оперативно реагировать на изменения рынка.

- Бенчмаркинг — сопоставление результатов работы компании с показателями успешных организаций-конкурентов для улучшения собственной деятельности.

- Прогнозирование — анализ доходной и расходной части дает понимание, при каких объемах бизнес начнет приносить прибыль, то есть будет пройдена точка безубыточности. План показывает, как быстро предприятие тратит деньги, обоснованы ли эти затраты, когда понадобится проводить инвестиционный раунд.

Важно понимать, что финансовая модель не позволит вам угадать будущее вашей компании. Она позволит понять бизнес-процессы и факторы, влияющие на его рост. Поскольку модель строится на гипотезах, ее требуется регулярно обновлять (при появлении фактических показателей продаж, выручки, затрат и так далее).

Виды финансовых моделей

Вариантов построения финансовых моделей несколько. На их наполненность влияют следующие факторы:

- цели проекта;

- масштаб проекта;

- типы инвесторов;

- сферы деятельности;

- стадии проекта и т.д.

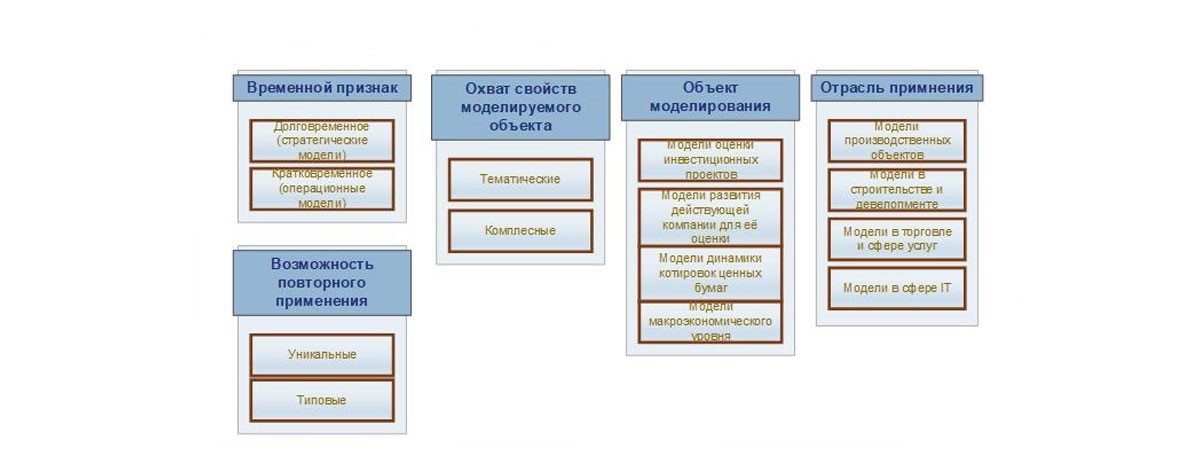

Большая часть может классифицироваться также на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п. Например, на рисунке ниже представлена классификация финансовых моделей, обусловленная назначением их использования.

Кроме этого группировка может опираться на метод финансового анализа. В этом случае для каждой группы характерны индивидуальные способы для анализа бизнес-процессов предприятия. Чаще всего используются нормативные, предикативные и дескриптивные модели. На рисунке представлена финансовая модель, сгруппированная по финансовому анализу.

Управленческий учет предприятия любого масштаба, на базе 1С:Предприятие 8

БИТ.ФИНАНС/Управленческий учет

- Контроль и согласование платежей

- Отчетность для собственника или инвестора (МФСО)

- Управленческий баланс

- Бюджетирование

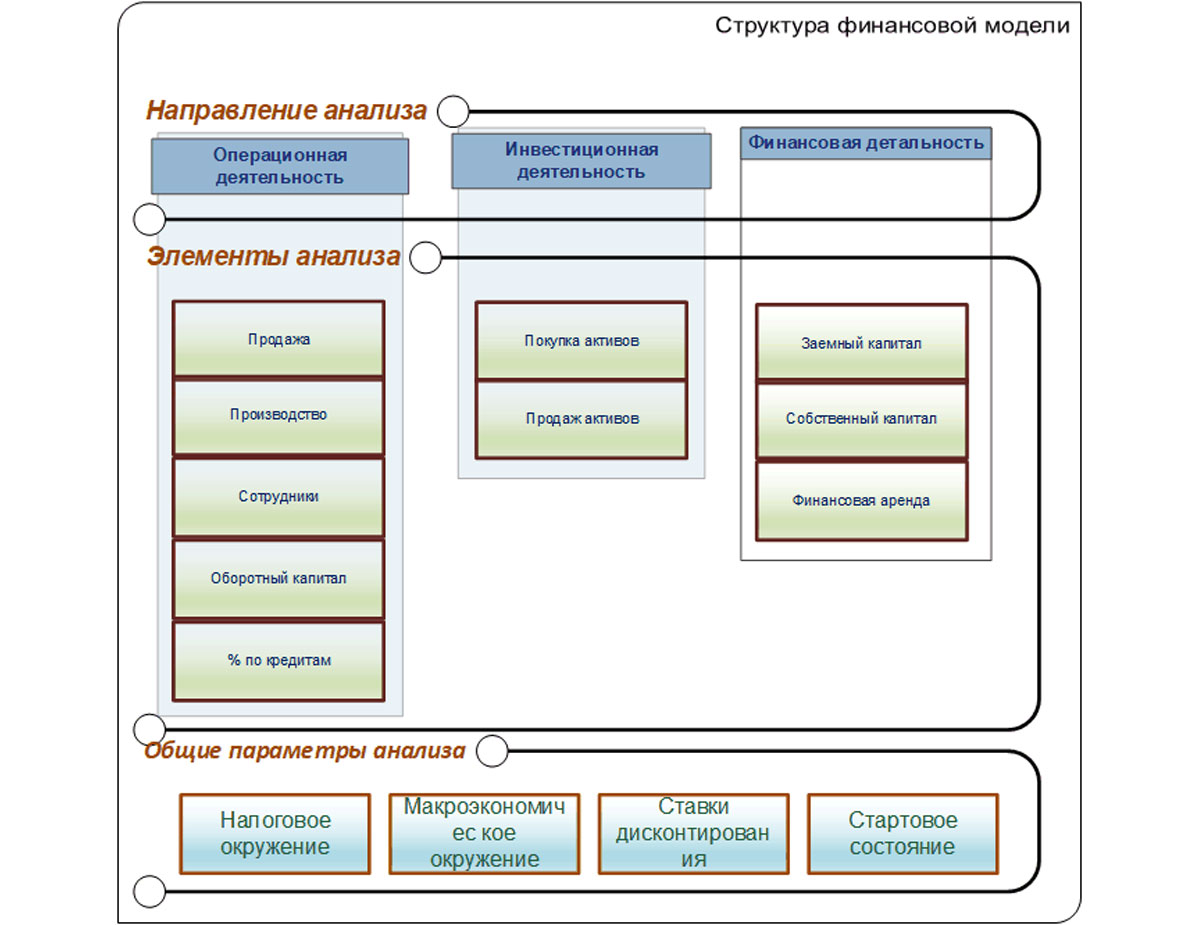

Структура финансовой модели

Непосредственный процесс анализа бизнеса при построении финансовой модели осуществляется по трем направлениям деятельности:

- операционной;

- инвестиционной;

- финансовой.

Каждое из них описывает свои объекты анализа. Дополнительно модель может описывать и внешнее окружение экономического проекта. В комплексе эти элементы четко показывает текущее положение финансово-хозяйственной деятельности предприятия.

На рисунке ниже представлена структура финансовой модели в укрупненном плане. Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Элементы и объекты финансового анализа мы рассмотрим в таблице.

Элемент финансовой модели

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством)

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации

Проценты по займам и кредитам

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга)

Общие параметры модели

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий)

Ставки инфляции, обменные курсы валют и прогноз их изменения

Расчеты стоимости денег во времени, используя ставки дисконтирования

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса

Благодаря перечисленным функциям основных финансовых моделей можно выделить два направления работы с ними:

- Планирование финансовой и хозяйственной деятельности на разных уровнях.

- Сопоставление полученных данных с фактическими.

Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Для рассмотрения плоскости планирования бизнес-процессов организации построение модели можно представить в виде взаимосвязи планов и бюджетов, которые описывают разные уровни планирования в зависимости от сроков. Каждый уровень имеет характерные особенности.

В таблице ниже показаны уровни планирования ФХД.

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики

Укрупненный план без конкретики с уточнением раз в год

Обеспечение ликвидности бизнеса.

План как четкий приказ к исполнению

План сводный, по продуктовым категориям с конкретизацией до номенклатуры

Квартал (иногда год)

Постановка четких задач сотрудникам

Четкие даты исполнения

Параметры выделения уровней:

- период планирования;

- степень конкретизации;

- цель составления модели.

В комплексной финансовой модели, которая представлена в виде иерархии уровней планирования, каждый сможет рассмотреть отдельную подсистему (модель).

В качестве инструментов для финансового моделирования можно использовать различные программные средства, которые используются для управленческой отчетности. Их также можно разделить на несколько уровней автоматизации. Это могут быть электронные таблицы или полноценные программные решения. Задача последних заключается в том, чтобы автоматизировать весь комплекс финансовых задач организации.

Программы для автоматизации построения финансовой модели

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации.

Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.

Не подлежит автоматизации

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт

Кроме операций по оптовой, розничной и комиссионной торговле в типовой финансовой модели есть также учет:

- основных средств;

- нематериальных активов;

- кредитных операций;

- купли-продажи валюты;

- переоценка валютных средств;

- закрытие месяца с распределением затрат.

В программе также реализованы операции по начислению и выдаче заработной платы. Благодаря этому можно оперативно получить полновесный баланс активов и пассивов организации и другие финансовые отчеты. Например:

- отчет о прибылях и убытках;

- прирост капитала;

- отчет о движение денежных средств;

- анализ эффективности.

Как построить финансовую модель – пример

Для работы с финансовой моделью разработаны несколько методик. Их принципы построения различаются в зависимости от того, какое направление движения выбрано в той или иной иерархии уровней планирования. Чтобы получить комплексную модель потребуется разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот.

Выделяют три варианта процесса построения модели:

- Сверху-вниз (top-down);

- Снизу-вверх (botton-up);

- Встречное направление.

Каждый из этих подходов имеет свои достоинства и недостатки. Рассмотрим их в таблице:

От создания стратегии до создания операционных планов

- Полноценный учет стратегических целей.

- Уменьшение временных затрат на построение финансовой модели.

- Исключение проволочек при согласовании и сведении в одно разных моделей нижних уровней

Низкая мотивация управленцев низших и средних уровней по целям

От создания операционных планов к созданию стратегии

Хорошая мотивация управленцев низших и средних уровней по целям

- Зависание согласования разных уровней моделирования.

- Вероятность завышения прибыли и занижения трат плановых показателей для упрощения процесса работы.

Планирование одновременно и от создания стратегии и от операционных планах на местах

- Хорошая мотивация менеджеров всех уровней

- Оптимальные параметры планирования

Как мы видим, наиболее эффективным методом построения финансовой модели можно считать метод встречного направления. Этот метод более уравновешенный, при этом он исключает негативные стороны двух других. С его помощью можно получить рекомендации по части целей бизнеса и задать планируемые значения показателей.

Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Финансовая модель – схематичное представление о состоянии экономического объекта или его элементах (компании целиком или ее отделов), включающее финансовые и нефинансовые показатели аналитики. Модель позволяет спрогнозировать будущее состояние бизнеса, его изменение и оценить текущее, в пределах заданного временного промежутка.

Она базируется на финансовых показателях, но может включать и натуральные – объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Функции финансовой модели

Финансовое моделирование дает возможность получить максимально точную аналитику по сложным и неоднозначным ситуациям, связанным с принятием управленческих решений

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

Сфера применения финмоделей очень широка:

- проектное финансирование;

- бюджетирование и менеджмент финансов;

- венчурные сделки;

- M&A и Private Equity;

- управление активами;

- личные инвестиции;

- аудит;

- продажи (B2B);

- маркетинг;

- стратегический менеджмент;

- предпринимательство.

Виды финансовых моделей

Существует много вариантов построения фин. моделей. Их наполнение зависит от многих факторов: целей проекта, масштаба, типа инвесторов, сферы деятельности, стадии проекта, и т.д. Большинство классификаций группируют их на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п.

Рис.1 Классификация финансовых моделей, обусловленная назначением их использования

Еще один вариант группировки опирается на метод финанализа. Для каждой группировки характерны свои способы анализа бизнес-процессов предприятия. Наиболее часто берут нормативные, предикативные и дескриптивные модели.

Рис.2 Группировка по финанализу

Структура финансовой модели

Анализ бизнеса производится обычно в трех направлениях – по операционной, инвестиционной и финансовой деятельности. Каждое направление описывает свои объекты анализа. Дополнительно в модели могут описывать внешнее окружение экономического объекта. Комплекс этих элементов наиболее полно описывает финансово-хозяйственную деятельность предприятия.

Рис.3 Структура финансовой модели (укрупненно)

Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Таблица 1. Объекты финансового анализа

Элемент финансовой модели

Операционная деятельность

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством)

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации

Проценты по займам и кредитам

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках

Инвестиционная деятельность

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга)

Общие параметры модели

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий)

Ставки инфляции, обменные курсы валют и прогноз их изменения

Расчеты стоимости денег во времени, используя ставки дисконтирования

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса

Исходя из функций основных фин. моделей, выделяют два направления работы с ней: планирование фин- и хоздеятельности на разных ее уровнях и сопоставление полученных данных с фактическими. Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Если рассматривать плоскость планирования бизнес-процессов предприятия, моделирование можно представить как взаимосвязь планов/бюджетов, описывающих разные уровни планирования, отталкиваясь от длины срока.

Каждый уровень имеет характерные особенности.

Таблица 2. Уровни планирования ФХД

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики

Укрупненный план без конкретики с уточнением раз в год

Обеспечение ликвидности бизнеса.

План как четкий приказ к исполнению

План сводный, по продуктовым категориям с конкретизацией до номенклатуры

Квартал (иногда год)

Постановка четких задач сотрудникам

Четкие даты исполнения

Основные параметры выделения уровней – период планирования, степень конкретизации и цель составления модели. Комплексная финмодель не что иное, как иерархия уровней планирования, где каждый из них можно рассматривать как отдельную подсистему (модель).

Инструменты финансового моделирования представлены программными средствами, используемыми для получения управленческой отчетности. Они делятся по уровням автоматизации – от электронных таблиц, до специализированных решений, автоматизирующих весь круг финансовых задач на предприятии.

Одним из комплексных инструментов управления, с помощью которого выполняют построения финансовых моделей, является 1С:ERP. Данная система представляет широкие возможности для построения комплексных финансовых моделей, описывающих все уровни планирования.

Ниже представлена схема уровней планирования, наложенная на возможности инструментария бюджетирования, планирования и Монитора целевых показателей (МЦП), реализованная на базе 1С:ERP.

Таблица 3. Инструментарий 1С:ERP для всех уровней планирования

Не подлежит автоматизации

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт

Для каждого уровня в 1С:ERP предусмотрен свой набор механизмов построения финансовых моделей. Стратегический, среднесрочный и краткосрочный уровни представлены возможностью формирования бюджетов различной степени детализации. Оперативные и операционные уровни представлены планам различной функциональности и документами заказов. Все эти элементы совместно позволяют создавать комплексные финансовые модели.

О других возможностях построения системы бюджетирования также можно прочитать на нашем сайте.

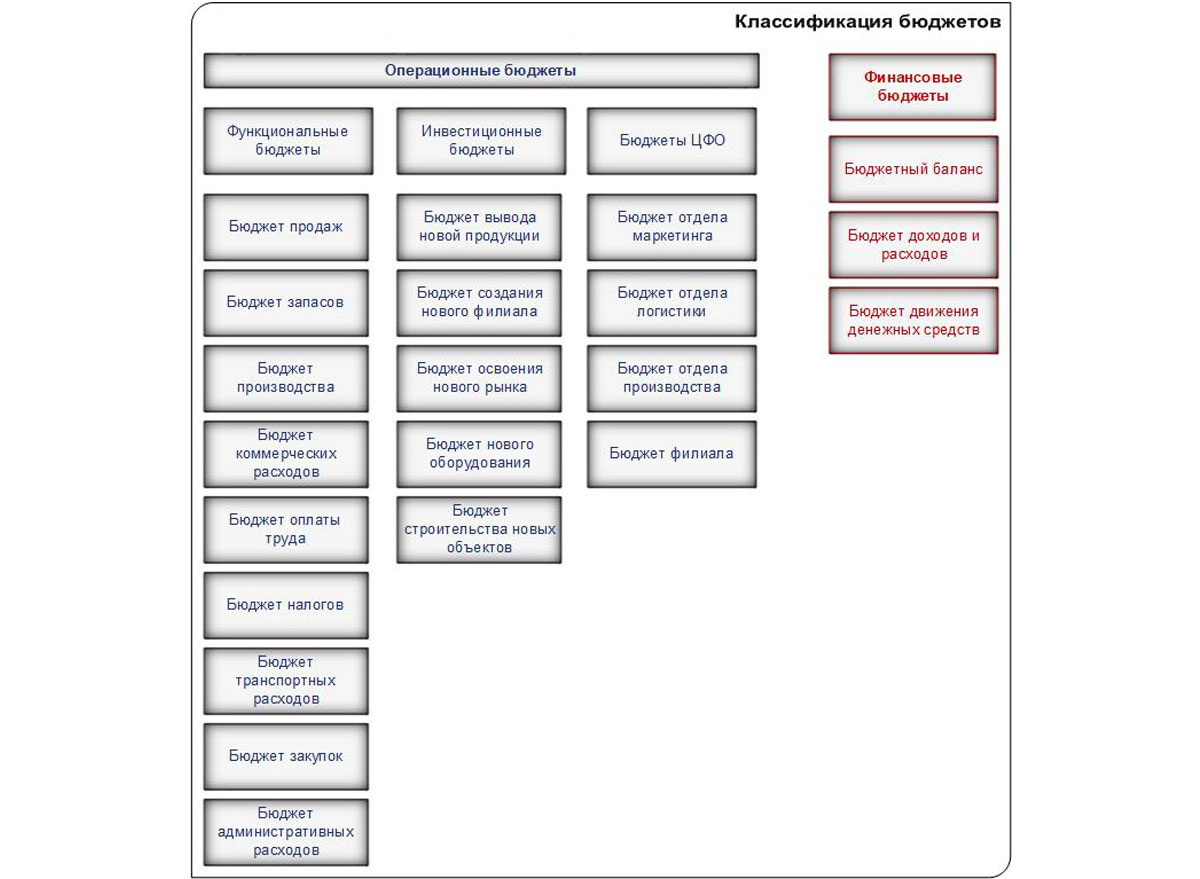

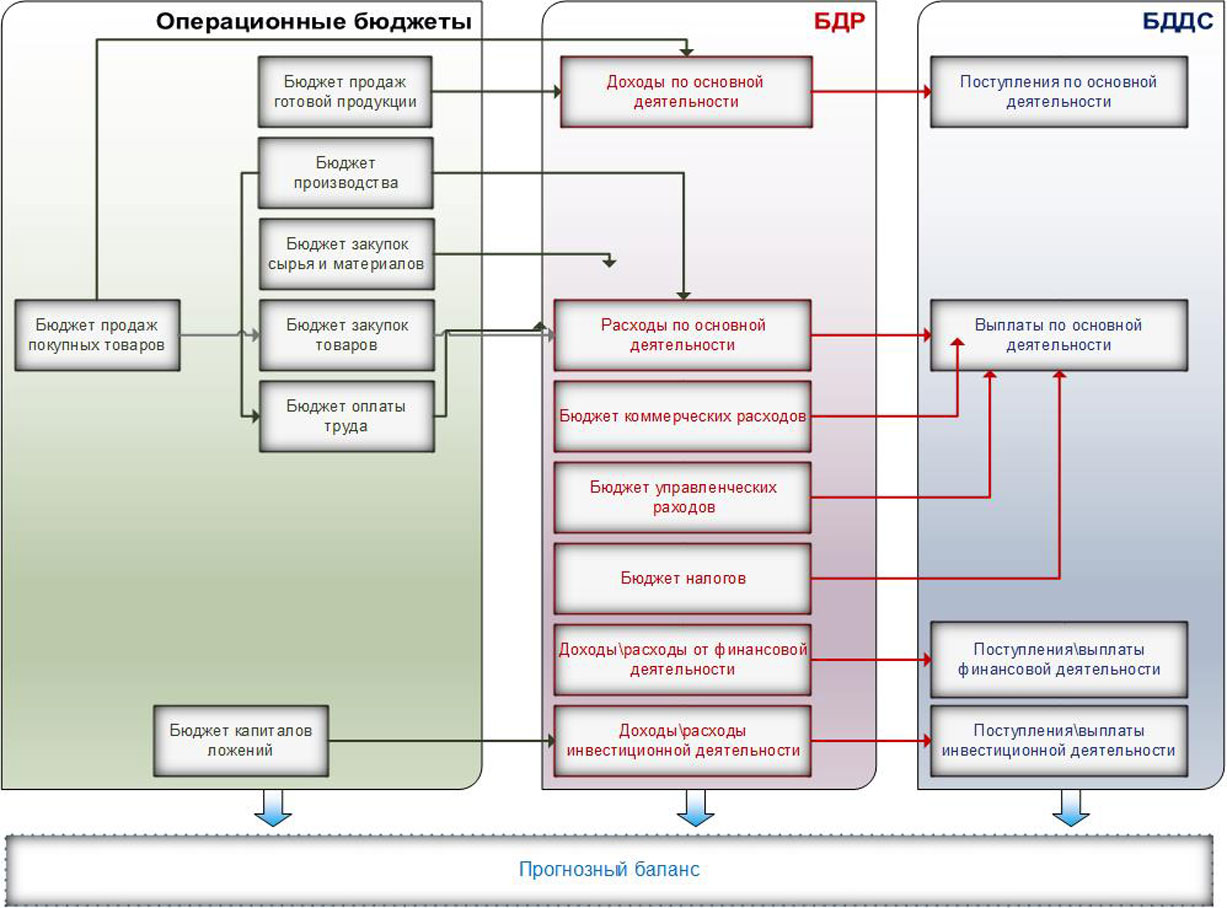

Все бюджеты системы делятся на: операционные (функциональные, инвестиционные, бюджеты ЦФО) и финансовые.

Рис.4 Схема классификации бюджетов

Каждый тип бюджетов предназначен для реализации конкретной цели предприятия.

Таблица 4. Классификация бюджетов.

Операционные

Совокупность финансовых бюджетов (текущие дела) и рост эффективности бизнес-процессов

Проекты развития компании

Совокупность финансовых бюджетов (инвестиционная деятельность) и управление инвестициями

Рост эффективности ЦФО и мотивация сотрудников

Финансовые (мастер бюджеты)

Описывает прогноз по активам и пассивам и их трансформацию

Прогнозирует финансовый результат и раскрывает его содержание

Прогнозирует движение потоков финансов

Бюджеты составляются и для отделов, и для фирмы в целом (на среднем и краткосрочном уровне). Бюджеты отделов собирают в единый бюджет по компании с разрезами по отделам и общим итогом или без детализации по отделам. В обоих случаях они представляют собой комплексную финмодель, описывающую стратегический уровень планирования. Информацию для бюджетов транслируют из оперативных планов и заказов. Каждый элемент данной системы представляет собой отдельную модель – оперативный и операционный уровни планирования.

Рис.5 Бюджетная модель – система взаимосвязанных бюджетов

Итоговые или мастер-бюджеты (уровень стратегического планирования) любого предприятия – БДР и БДДС, и операционные бюджеты строятся на основании данных предоставленных бюджетами нижестоящих уровней. Причем часть операционных бюджетов входит в БДР в виде статей, влияя в итоге на денежные потоки и БДДС. И уже на основании данных мастер-бюджетов происходить построение прогнозного баланса.

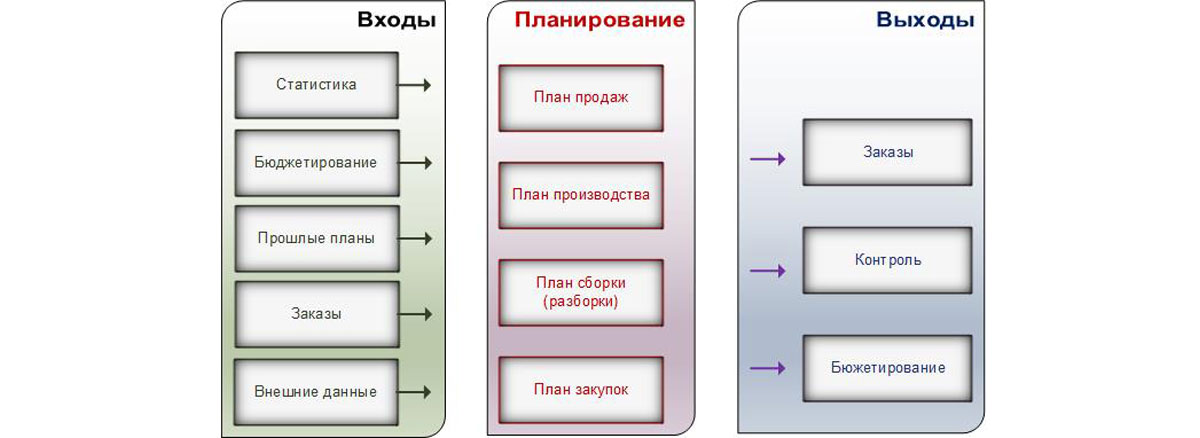

Схема построена бюджетной модели представлена тремя элементами – входящими источниками данных, процессом построения бюджетов и обработкой результатов построения модели.

Рис.6 Схема связи подсистем планирования

Бюджетная модель – это один из вариантов построения комплексных финансовых моделей. Она позволяет реализовывать основную функцию финансового моделирования – управлять производительностью предприятия, посредством чего осуществляется процесс планирования, организации выполнения, контроля и анализа. В основе построения финансовой модели лежит оценка различных показателей деятельности предприятия (финансовые, нефинансовые, суммовые, количественные и пр.).

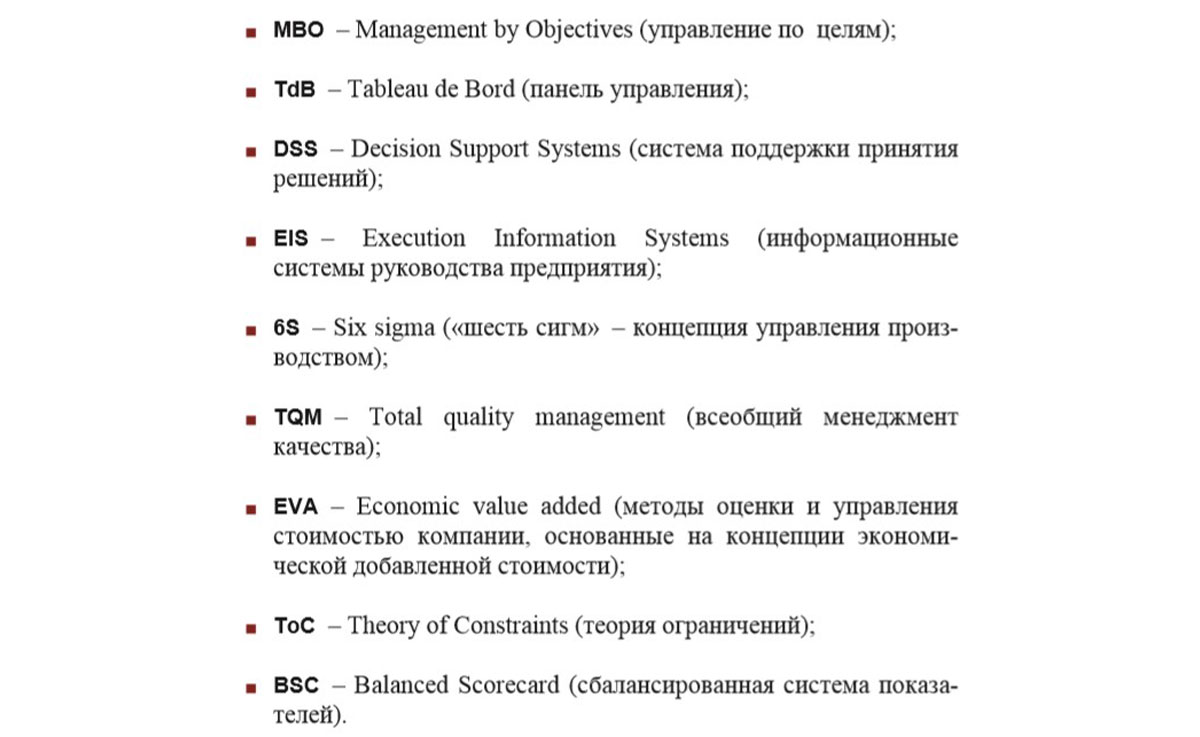

Финансовые метрики

Управление производительностью строится на базе методик управления по финансовым метрикам —механизмом, который позволяет оценить эффективность того или иного бизнес-процесса. Метриками выступают ключевые характеристики деятельности или эффективности процессов, отделов и работников.

Такой вид управления позволяет повысить управляемость бизнеса за счет комплексного планирования и контроля его деятельности на всех горизонтах (от стратегии до оперативного плана).

Рис.7 Методики управления производительностью

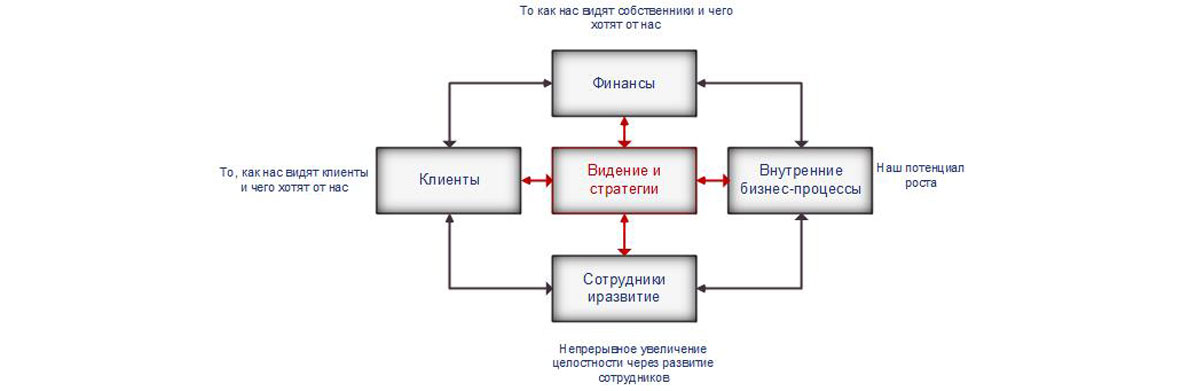

Сегодня наиболее востребована методика – Balansed Scorecard (DSC), или сбалансированная система показателей (ССП). Она описывает системный подход к измерению эффективности предприятия и его деятельности через построение системы показателей, разделенных на несколько составляющих (перспектив).

Согласно теории, все цели делят на четыре перспективы: финансы, внутренние бизнес-процессы, клиенты, сотрудники и развитие. Исходя из целей предприятия, количество составляющих может быть увеличено. Предполагается, что все цели компании и показатели перспектив связаны между собой и работают одновременно.

Рис.8 Схема компоновки показателей в разрезе перспектив

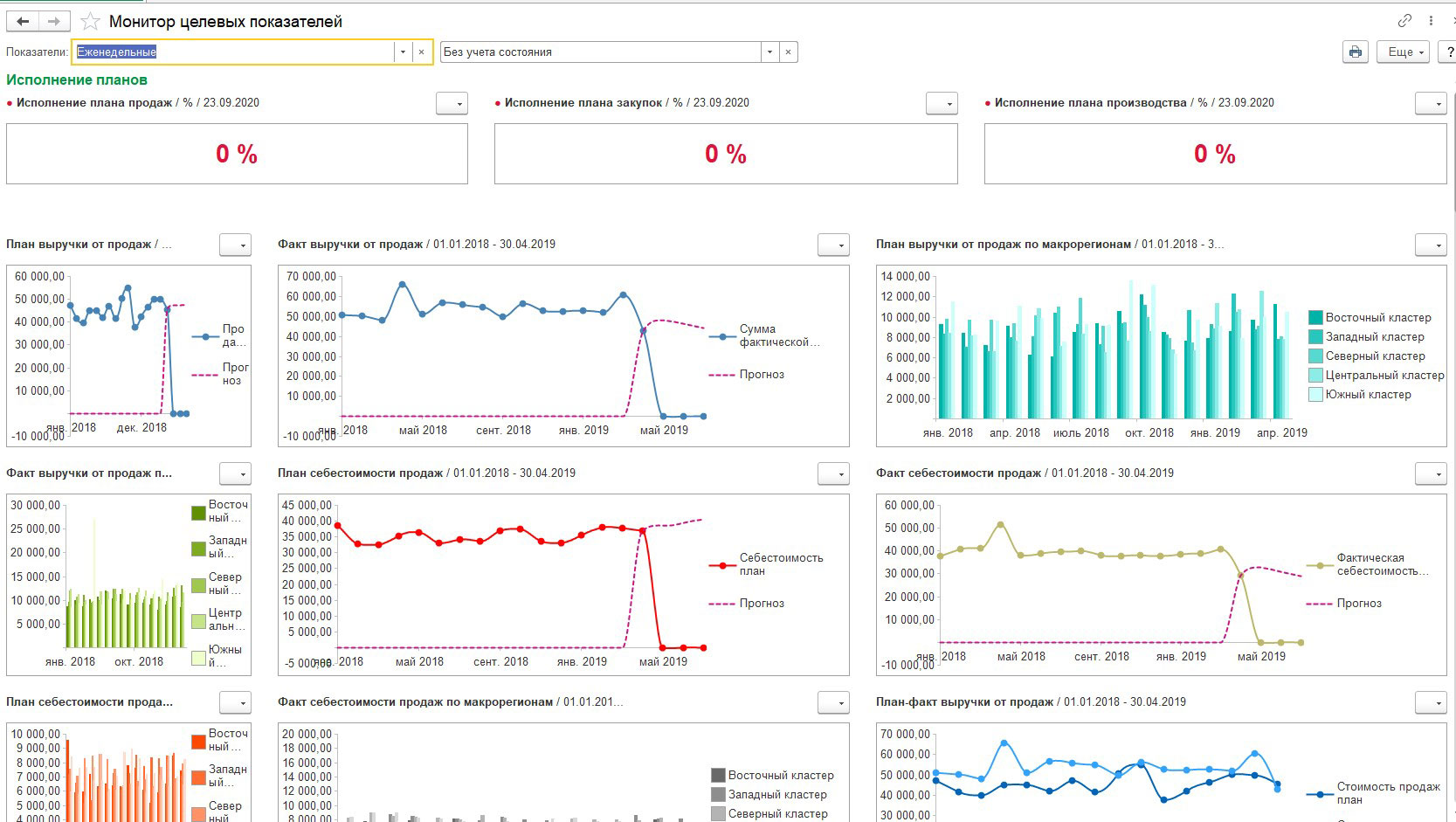

Здесь можно построить моделей с иерархией целей и целевых показателей, предоставляется возможность для их мониторинга, расшифровки до аналитик, а также визуализации на панели показателей для вывода их на монитор руководителя. Он графически отображает информацию о текущем состоянии и динамике целевых показателей. Состав и внешний вид показателей настраивается исходя из целей пользователей и требований к визуализации показателя.

Рис.9 Внешний вид монитора целевых показателей

Монитор поддерживает несколько уровней визуализации: графическое представление, семафорная система, табличная форма и расшифровка данных.

Целевые показатели монитора представлены иерархической структурой – структурой целей. Для каждой задается алгоритм расчета. На верхних уровнях расположены стратегические цели, на нижних– соответственно, среднесрочные, краткосрочные, операционные и т.д.

Для каждой высокоуровневой цели выделяют подцели, успешное выполнение которых обеспечит достижение вышестоящих.

Таким образом, подсистемы бюджетирования и планирования, а также монитор целевых показателей, представляют собой комплексную систему инструментария 1С:ERP, которая позволяет формировать полноценные финансовые модели бизнес-процессов предприятия любого типа и уровня иерархии. Помимо 1С:ERP данная функциональность представлена и в других решениях 1С. Например, о возможностях блока Бюджетирования в 1С:Управление холдингом также можно прочитать на нашем сайте.

Консультация по построению финансовой модели

Беплатная консультация эксперта по построению финансового модели и автоматизации на базе 1С

Читайте также: