Страхование в сша кратко

Обновлено: 30.06.2024

Американское страхование считается чуть ли не эталоном на рынке страховых услуг по многим параметрам. Главная его особенность заключается в том, что оно не подчиняется общегосударственностой системе регулирования, а контролируется отдельно в каждом штате. Такая структура доказала свою эффективность на протяжении всей истории (около 150 лет).

Частный страховой сектор в США заменяет социальные программы государства или дополняет их, поэтому он так активно поддерживается государством. Обеспечение комфортных условий существований рынка ставится во главу приоритетов государства.

Страхование в США — не просто способ защиты от возможных рисков. Активные рекламные кампании страховых агентств в своё время дополнили образ американской мечты, форсировавшейся в конце прошлого века через массмедиа. Высокий уровень жизни также способствовал росту спроса на все страховые услуги в стране.

Особенности американского страхования

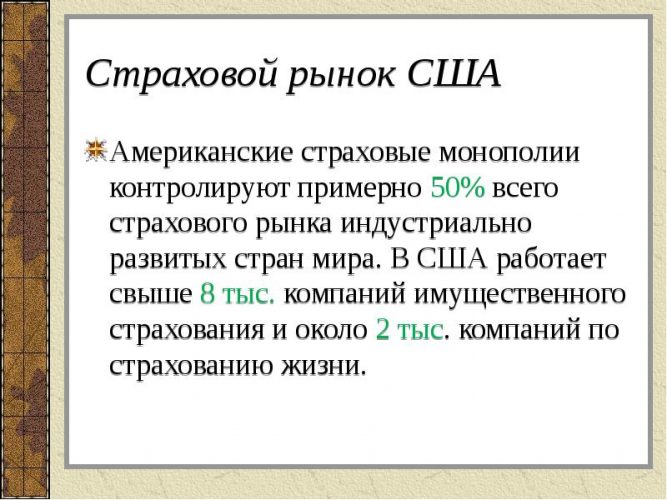

Рынок страховых услуг в США состоит из двух видов: страхование жизни и иные виды страхования (имущества, ответственности). Страхование имущества и ответственности в США занимает почти половину мирового рынка — 46%. Всего в стране функционируют 4 тысячи компаний по страхованию жизни и 4,5 тысячи — по страхованию имущества и ответственности.

- Высокая конкуренция на рынке ограничивается строгим критерием доступа на рынок — наличием капитала определенного уровня.

- Внешняя конкуренция — со стороны банков — ограничивается государством с помощью контроля за проведением банками смежных операций.

Регулирование страховой отрасли на государственном уровне выражается не только обеспечением на рынке только платежеспособных компаний, но и доступностью страховых услуг для всех категорий граждан, вне зависимости от национальности, места жительства и других факторов, характерных для политики США.

В целом государственное регулирование страхования осуществляются на двух уровнях: регулирование платежеспособности страховщиков и регулирование рынка. Если регулирование платежеспособности основывается на контроле за капиталом и инвестициям, то регулирование рынка в основном отражается на ценовой политике страховых компаний. Надштатный контроль за осуществлением деятельности страховщиков осуществляет Национальная ассоциация страховых комиссаров, которая существует в США с 1871 года.

Особенностью американского страхования является наличие страховых брокеров и агентов в процессе страхования — ни одна сделка не проходит напрямую. Кроме того, страхование — единственная отрасль, не попадающая под антимонопольный закон.

Ведущими страховыми компаниями в США считаются State Farm Insurance и American International Group.

Как получить страховку в США?

- Страхование в США — это обязанность всех граждан. Легальные иммигранты также обязаны обеспечить себе социальное страхование или Social Security (SS).

- SS — общая система страхования, рассчитанная на работающих граждан и иммигрантов, медицинские расходы она не покрывает. Каждый работник или предприниматель регулярно отчисляют проценты в фонд SS, который обеспечивает материальную помощь наиболее уязвимым группам населения: малоимущим, пенсионерам, сиротам.

- Social Security Number (SSN) — уникальный 10-значный номер, который присваивается каждому, кто легально проживает и работает на территории США. Аналог SSN — российский ИНН. Получить SSN желательно сразу, после прибытия в Америку, тем более что сделать это можно бесплатно в Social Security Administration. Без SSN не удастся устроиться на работу, арендовать жилье и получить медицинскую помощь.

Медицинское страхование

Медицинское страхование в Америке оплачивается отдельно и также носит обязательный характер согласно закону Affordable Care Act, который еще называют Obamacare. Житель США, не имеющий медицинского страхования, будет обязан заплатить штраф в размер 2,5% от своего годового заработка.

Получить медицинскую страховку бесплатно могут только безработные, инвалиды, люди старше 65 лет или малоимущие. Во всех остальных случаях страховку оплачивает либо сам человек, либо полностью или частично работодатель.

Медицинские страховки бывают трех типов (на самом деле их больше, но три составляют основную часть рынка):

На стоматологическое и офтальмологическое лечение потребуется отдельная страховка.

Процесс получения медицинской помощи в Америке, на первый взгляд, кажется сложным, однако в нем легко разобраться, если знать его основные этапы:

- Некоторые услуги предоставляются по страховке бесплатно, они прописываются в страховом плане.

- За все остальные необходимо оплатить Co-pay (доплату), размер которой также оговаривается в договоре

- Когда сумма оплаченных средства за медицинские услуги достигает определенного порога — Deductible, за медпомощь нужно будет оплачивать только Co-Insurance — небольшой процент от полной стоимости услуги.

- После того как лимит потраченных средств страхователя достиг уровня Out-of-pocket maximum, он перестает платить за медицинские услуги — все расходы берет на себя страховая компания.

- Каждый год Deductible и Out-of-pocket обнуляется.

Страхование в России

Структура страхования в России кардинально отличается от американской системы. Начать можно с того, что современная система страхования в России основана еще на советской форме, при которой Министерство финансов обеспечивало монополию на услуги страхования. Буквально оно диктовало условия, а страхователь их принимал в обязательном порядке.

Страховые организации СССР, подчинявшиеся Министерству финансов, использовались в качестве финансовой подушки безопасности, которой государство могло пользоваться в случае необходимости. После распада СССР на базе Правления Госстраха была создана Росгосстрах, существующая и по сей день.

Для получения лицензии на осуществление страховой деятельности, организация должна полностью оплатить уставной фонд еще до начала работы. После оплаты уставного капитала, страховая организация обязана представить в Департамент страхового надзора ряд документов, и только потом начать работу.

Основные игроки рынка: Альфастрахование, СОГАЗ, Ингосстрах, РЕСО, ВТБ-Страхование, Росгосстрах

Недоверие страхователей и страховщиков

Несмотря на то что рынок страхования в последние десятилетие успешно развивается, определенный уровень недоверия к страхованию у российских граждан остается. Одна из основных причин такого явления кроется в частых случаях мошенничества на рынке. Компании-однодневки надолго запомнились гражданам России еще с 90-х годов.

Мнение о том, что страховые компании используют все юридические тонкости для того, чтобы не выплачивать страховую сумму прочно засело в головах потребителей.

Страховщики всегда рискуют нарваться на недобросовестных страхователей, которые готовы пойти на имитацию несчастного случая или смерти для получения страховой выплаты. Однако мошенничество в этом случае обойдется страхователя гораздо дороже: вплоть до уголовного наказания.

Еще одна причина, по которой российские граждане предпочитают отказываться от страхования, наличие ОМС — оно бесплатно, что уже многое объясняет.

Личное и корпоративное страхование в России

Личное страхование в России — это ДМС, рисковое или накопительное страхование жизни. Добровольное медицинское страхование позволяет страхователям получать более высокий сервис по сравнению с системой ОМС, а также заручиться поддержкой страховой компании при спорной ситуации с лечебным учреждением.

Страхование ДМС не покрывает ряд рисков, связанных с хроническими заболеваниями, а также лечение онкологии или диабета. На эти случаи существуют специализированные страховые программы.

Корпоративные программы онкострахования при стоимости от 1 000 рублей на 1 застрахованного позволяют получить единовременную выплату от 250 000 рублей и помощь в организации лечения в российских клиниках. Альтернативные программы с оплатой лечения онкозаболеваний за границей стоят от 5 000 рублей на сотрудника в год, а сумма для оплаты лечения составляет от 250 000 долларов США.

Корпоративное страхование занимает почти половину от всей доли рынка — 40%. Чаще всего компании используют ДМС и страхование имущества, за ними следует страхование различных видов ответственности: за неисполнение обязательств по договору, за причинение вреда третьим лицам.

Стоимость корпоративного ДМС варьируется от 10 000 до 250 000 рублей в зависимости от программы страхования и уровня клиники. Международный полис ДМС обойдется работодателю от 3000 до 15000 евро.

Депозитное корпоративное медицинское обслуживание, являясь альтернативой корпоративного ДМС, позволяет не только экономить до 40% средств на ДМС договоре, но и использовать депозитные средства на любые медицинские услуги (в том числе не входящие в ДМС). При этом налоговые льготы для работодателя сохраняются.

Отдельно стоит сказать о международном страховании персонала. Международное страхование покрывает все риски, связанные с развитием сердечнососудистых и онкологических заболеваний, трансплантацией органов и ортопедическими операциями. Лечение обеспечивают, чаще всего, ведущие европейские и американские клиники. Для данных программ характерны очень высокие страховые суммы — от 2,5 млн евро. Размеры страхового взноса зависят от набора включенных опций (стационарное обслуживание, амбулаторное обслуживание, лекарственное обеспечение), территории покрытия (Европа или США) пола и возраста застраховано.

Международное медицинское страхование обеспечивают такие компании, как BUPA (Великобритания), Globality Health (Люксембург) и Allianz (Мюнхен).

Среди компаний и юридических лиц популярно также страхование имущества

Имущество зачастую является самым ценным капиталом компании (если речь идет, например, о недвижимости или дорогостоящем оборудовании). Стоимость имущественного страхования рассчитывается как процент от стоимости страхуемого имущества. В зависимости от объекта тариф может варьироваться от 0,02% до 0,5%.

Помимо вышеперчисленных видов корпоративного страхований, российский рынок предлагает компаниям несколько различных видов отраслевого страхования, в который входят страхование груза, профессиональной деятельности, банковский рисков и даже страхование профессиональных спортсменов.

Постепенно набирает популярность страхование ответственности и финансовых рисков. Около 60% рынка защиты предприятий составляет комплексное страхование, являясь оптимальным для предприятий. Стандартный пакет комплексного страхования включает: страхование имущества, страхование ответственности и страхование персонала. При этом чем больше страховых продуктов выберет компания, тем большую скидку она получит на общий пакет.

Самые актуальные материалы — в Telegram-канале Rusbase

Соединённые Штаты Америки имеют развитую систему страхования, которая признаётся одной из лучших в мире. На долю США приходится около четверти мирового страхового рынка. Рассмотрим виды и особенности американской страховой системы.

История американской системы страхования начинается с 1830 года

Страховая система США: составные части

Объясним простыми словами, что такое страхование. В жизни возможны различные неблагоприятные ситуации, когда вам могут потребоваться большие расходы. Однако они могут как наступить, так и не наступить.

Для того чтобы защититься от них, и придуман договор страхования: вы уплачиваете определённые взносы, и потом при наступлении страхового случая (болезни, порчи автомобиля, нетрудоспособности) компания выплачивает вам страховую сумму на покрытие расходов. В России эта система ещё в стадии становления, в Америка она уже давно сложилась.

Часть зарплаты американца уходит на страхование – это обязательный пункт бюджета.

Итак, в США можно выделить следующие виды страхования:

- медицинское;

- социальное;

- пенсионное;

- недвижимости;

- жизни;

- вкладов;

- автострахование.

Теперь о каждом виде подробнее.

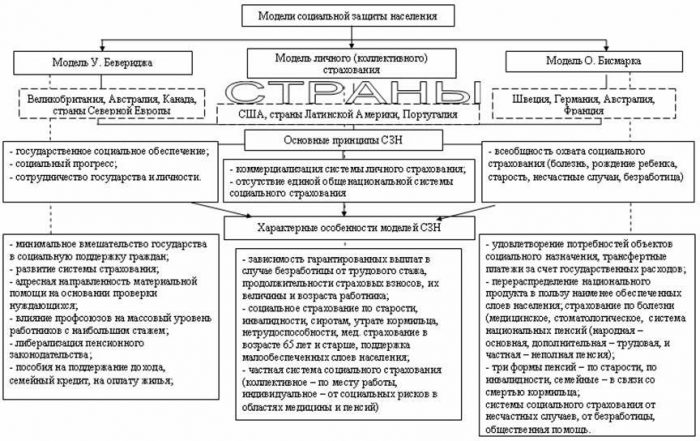

Модель социального страхования в США в сравнении в другими странами

Медицинское

В отличие от России, в Соединённых Штатах отсутствует бесплатная медицина, её полностью заменила система платного медицинского страхования. Постараемся раскрыть все основные нюансы.

Итак, основным документом является медицинская страховка.

В соответствии с Affordable Care Act (или Obamacare) — главным законом Соединённых Штатов в сфере медицинского страхования — приобретение страховки — это обязанность каждого гражданина США.

В случае если он по каким-то причинам не имеет страховки, на него даже может быть наложен штраф.

Как устроена медицина в США, читайте здесь.

Кто оплачивает страховку

Важное значение имеет ваш имущественный и социальный статус — именно от него будет зависеть, кто обязан оплатить сумму страховки. Возможны следующие варианты:

- В случае если вы малоимущий, инвалид или признаны безработным, за страховку платит само государство (программа Mediacaid);

- Когда ваши доходы в сумме небольшие, и при этом работодатель не оплачивает страховку, эта обязанность возлагается на вас, однако часть расходов покрывает государство;

Не все граждане США могут позволить себе приобрести медицинскую страховку

Где и когда оформляется полис

Купить страховку можно на специальных интернет-ресурсах: ряд штатов использует федеральный сайт, у некоторых штатов — свои. Именно там можно подробно ознакомиться с основными условиями страховых планов, предложенными различными организациями, и выбрать для себя подходящий.

В соответствии с Obamacare купить страховку можно c 15 ноября по 15 февраля ежегодно. Раньше, кстати, таких временных рамок не было.

Легко ли приобрести страховку иммигрантам. Полезное видео.

Виды медстраховок

Теперь разберём основные типы медицинских страховок. Все их можно разделить на следующие разновидности:

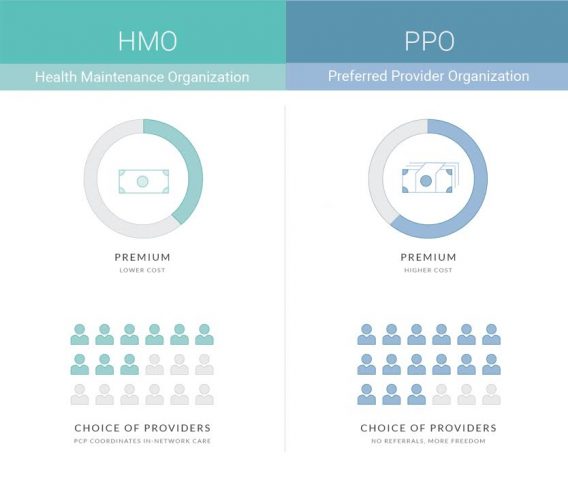

Различия страховок HMO и PPO

Приобретая один из этих видов страховок, вы обязуетесь ежемесячно перечислять страховые взносы, предусмотренные договором. В США такой взнос именуется premium. Его размер обычно 200-500 долларов на человека.

С одной стороны может показаться, что это довольно дорого, однако иногда стоимость операций доходит до 20-30 тысяч долларов, поэтому целесообразнее все-таки уплачивать эти взносы.

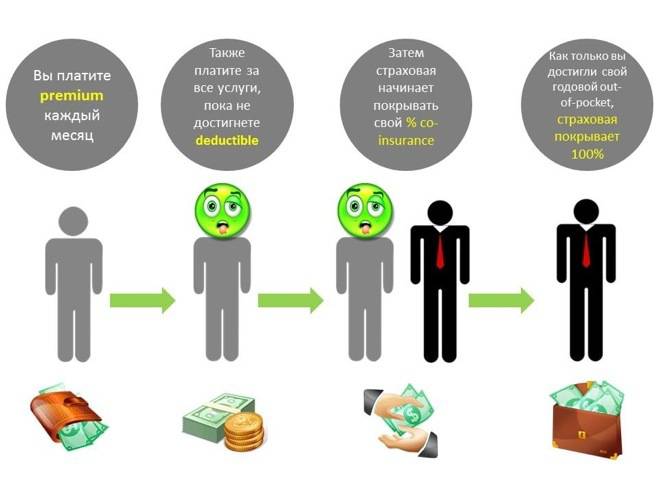

Страховое покрытие

Ещё один важный момент касательно страховок: иногда они не покрывают всю стоимость лечения. В связи с этим надо различать ряд терминов, на них мы остановимся подробнее.

Co-pay — это доплата за медицинские услуги. К примеру, вы посетили врача, заплатили Co-pay в размере 30 долларов, а остальное покрыла страховая фирма.

Deductible – предельная величина суммы, уплаченной вами за медицинские услуги. Суть в следующем: когда ваши медицинские траты достигают определённой величины, страховая компания будет покрывать расходы в дальнейшем в более весомом количестве уже в рамках Co-insurance (об этом ниже).

Так работает система медицинского страхования в США

Co-insurance – это оплата медицинского обслуживания вами и страховой фирмой в процентах, предусмотренная страховкой. Например, может быть следующее соотношение: 15 процентов ложится на вас, а 85 — на страховую компанию. Напомним, что возникает эта система после того, как ваши расходы превысили deductible.

При этом есть ещё один важный термин в рамках ОМС США — Out-of-pocket maximum. Это тоже предельная сумма, как и Deductible, однако после того, как ваши медицинские расходы достигли этой величины, страховая фирма оплачивает за вас полную стоимость всех последующих услуг в сфере медицины.

Как только проходит страховой год, все обнуляется, и вы действуете опять по той же схеме с самого начала.

Социальное страхование

Помимо медицинского, в Соединённых Штатах довольно развита система социального страхования. Здесь страховые случаи следующие: безработица, утрата трудоспособности, потеря кормильца, старость (вопрос о пенсиях рассмотрим отдельно). Если медицинское страхование негосударственное, то здесь взносы уплачиваются в бюджеты (в федеральный и в бюджет соответствующего штата, где вы проживаете).

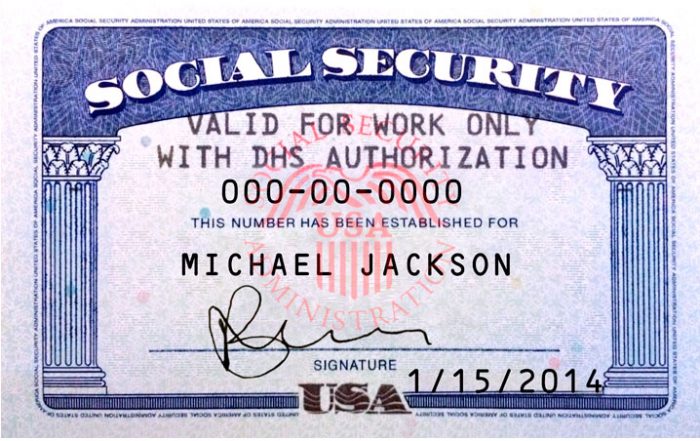

Так выглядит карта социального страхования в США

Как организована система

Сначала рассмотрим, как в целом организована американская социально-страховая система. Каждый работающий гражданин имеет важный документ — Social security number (SSN), который удостоверяет, что вы подлежите социальному страхованию. Он же служит вашей карточкой учета.

Размеры пособий при наступлении страховых случаев будут рассчитываться в зависимости от того, сколько вы проработали, каков был ваш доход и т. д. При этом следует отграничивать отсюда социальное обеспечение, которое к страхованию не привязано, его выплачивает государство малоимущим, сиротам и иным нуждающимся (например, отдельным категориям предоставляются бесплатные школьные обеды, жильё и т. д.).

В чём особенность получения одного из главных документов США? На что можно рассчитывать, имея номер социального страхования? Ответы на эти в другие вопросы – в следующем видеоматериале.

Виды социального страхования

По потере кормильца

Оно платится в том случае, если умерший человек подлежал страхованию, работал, и с его кончиной семья лишилась основного источника заработка, тем самым нуждается в дополнительном финансовом обеспечении. Выплачивается это пособие членам семьи умершего (обычно супругу). Если у умершего остались иждивенцы, сумма социальной выплаты возрастает.

По временной нетрудоспособности

На его получение могут претендовать лица, которые работали и стали нетрудоспособными (инвалидами) из-за заболевания, которое не связано с работой. Общие условия: необходимо пять лет работы и фиксированное количество уплаченных страховых взносов (как правило, их платит за работника работодатель).

От безработицы

Размер взноса — 6,2 процента от годового дохода, но есть многочисленные нюансы, связанные с участием штата в корректировке этого числа. По общему правилу уплачиваются работодателями. Уплата данных взносов позволяет гарантировать застрахованным лицам в случае наступления безработицы выплаты соответствующих пособий. Последние составляют в среднем 250-300 долларов.

Виды социальной помощи в Америке

От производственного травматизма (профессиональных заболеваний). Если пособие по временной нетрудоспособности выплачивается тогда, когда болезнь не связана с работой, то здесь ситуация совершенно противоположная (выплаты в этом случае также будут на порядок выше). Взносы уплачивает работодатель.

Пенсионная система

Каждый гражданин США страхуется от старости, и при наступлении страхового случая (по общему правилу, это достижение 65-летнего возраста) может претендовать на пенсию. Разберём основные моменты, касающиеся государственной пенсионной программы США, а также коснёмся нюансов частного пенсионного страхования.

Начисление пенсий

Исчислением пенсий занимается Управление социального обеспечения США, именно этот орган присваивает гражданам уже упоминаемый Social security number.

Работающие граждане уплачивают так называемый пенсионный налог, который составляет 7,65% от дохода, если общий годовой доход не превышает 65 000 долларов. 6,2% идёт непосредственно на формирование будущей пенсии, а 1,45% уходит в медицинское обеспечение. Интересно, что, если доходы выше 65 000 долларов, взимается только 1,45%.

Средний размер пенсии в США и других странах

Обратим внимание: эту сумму платит сам работник. Вместе с тем и работодатель обязан уплатить точно такой же взнос, и таким образом, в пенсионные накопления попадают фактически 15% дохода.

Как правило, возраст выхода на пенсию — 65 лет, однако для инвалидов он может быть меньше — 62 года. Правда, в последнем случае три не отработанных года скажутся на размере пенсии, которая будет немного ниже. Если же страховой стаж (то есть период, когда уплачивались пенсионные взносы) меньше 10 лет, то пенсия вообще не выплачивается, и у гражданина остаётся единственный выход — обратиться за получением пособия по бедности.

Накопительная пенсия

Кроме того, гражданин США может перечислять часть страхового пенсионного взноса в накопительный фонд, чтобы в будущем сформировалась накопительная пенсия. Спустя 5-7 лет человек, перечисляющий взносы в накопительный фонд, сможет получить доступ к этим средствам. Довольно большое количество американцев получают накопительную пенсию как дополнительную к основной. При этом накопительные фонды бывают как государственными, так и частными.

Пенсионная система США в сравнении с другими странами

Личный пенсионный счёт

Помимо основной государственной и накопительной пенсии, у гражданина есть возможность открыть individual retirement account (личный пенсионный счёт). Сюда он вправе перечислять денежные суммы, которые не привязаны к налогам или страховым взносам. Ежегодный порог денежных средств, которые можно внести, — 2000 долларов.

С 60 лет можно снять эти деньги, однако уже по достижении пенсионером возраста 80 лет данный счёт будет закрыт.

Наверняка многих интересует не столько пенсионная система, сколько реальные пенсионные выплаты американским гражданам. Средний размер пенсии в США — 1300-1400 долларов, что является одним из самых высоких показателей во всем мире. И это при том, что в данном случае не учитываются сбережения людей, сформированные в накопительном фонде.

Рекомендуем посмотреть. В Америке принято задумываться о своей пенсии задолго до выхода на неё. Нередко, чтобы рассчитать накопления, обращаются к финансовым консультантам.

Страхование жизни (Life insurance)

Большинство американцев не только участвуют в социальном и медицинском страховании, но также страхуют свою жизнь. В отличие от предыдущих видов, в этом случае страхование производится в индивидуальном порядке, то есть единая система отсутствует. Если у человека есть желание застраховать свою жизнь, чтобы в случае смерти члены его семьи получили солидные страховые выплаты, он самостоятельно выбирает подходящую компанию на рынке и заключает с ней договор.

Условия страхования жизни определяются соглашением между компанией и гражданином. При этом взносы могут вноситься как в течение определённого периода, так и единовременно.

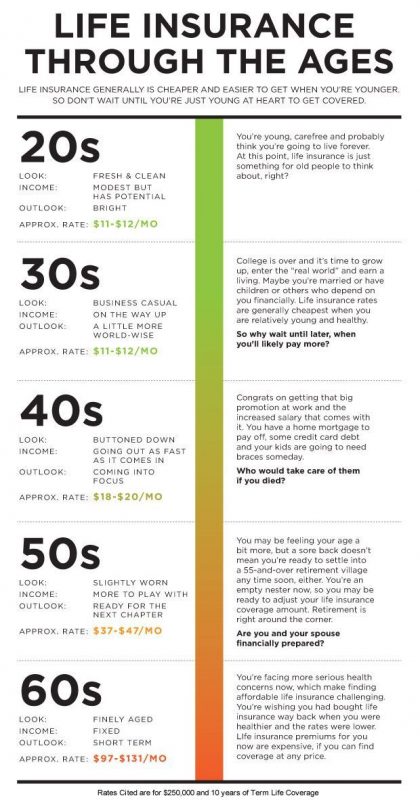

Во сколько может обойтись страхование жизни людей разных возрастов

Автострахование

Здесь применяется уже знакомая российским водителям система: страхование ответственности (ОСАГО) и страхование автомобиля от повреждений (КАСКО). Рассмотрим, какие условия необходимы для получения страхового полиса на автомобиль, и какие являются существенными:

Особенности страхового рынка в США

Страхование вкладов

Вклады в американских банках также страхуются. На сегодняшний день сумма возмещения в случае наступления страхового случая (например, финансового краха банка) составляет 250 000 долларов на один депозит. Этими вопросами занимается Федеральное агентство по страхованию вкладов (FDIC).

Страхование жилья

При желании владелец жилья (квартиры или дома) может застраховать его. Обычно это вызвано необходимостью: например, в штате Флорида широкое распространение получило страхование в связи с постоянными ураганами.

Что же касается размера взносов, то они могут высчитываться в процентном соотношении от стоимости объекта недвижимости (например, 2-4% от рыночной цены дома).

Правда, все опять-таки оговаривается индивидуально. В среднем страховка от пожара обойдётся в 360 долларов, страховка сантехники и электрики — около 340 долларов.

Интересное видео. Американская система страхования. Взгляд изнутри.

Итоги

Как видно, Соединённые Штаты Америки имеют развитый страховой рынок, пронизывающий по сути все сферы: от недвижимости и до жизни. По многочисленным рейтингам США занимают лидирующие позиции в социальном, пенсионном, медицинском обеспечении, во многом благодаря страховой системе, которая является фундаментальной основой всей Америки.

Медицинская страховка – это договор со страховой компанией, по которому вы выплачиваете регулярные страховые взносы, а взамен получаете полную или частичную компенсацию оплаты различных медицинских услуг.

До 2019 года приобретение страхового полиса в США было обязательным, а за отсутствие страховки вы бы заплатили штраф. С 2019 года требование было отменено на государственном уровне, однако в некоторых штатах медстраховка является обязательной.¹

Медицина в США очень дорога: из года в год США занимают первое место среди других стран по сумме медицинских расходов на одного человека. Например, в 2019 году эта сумма составила 10 948 долларов. Вместе с тем государственные программы страхования в США предусмотрены только для определенных категорий граждан, поэтому вопрос приобретения страховки актуален для большинства жителей страны, если только страховку не предоставил работодатель.

| 📝 Некоторые компании. |

|---|

| предоставляют страховку сотрудникам. Она может включать и членов семьи. Популярна также групповая страховка, когда один страховой договор включает в себя группу сотрудников одной и той же компании. |

Давайте выясним, какие в США есть типы страховок, есть ли бесплатная медицинская страховка, как приобрести полис и сколько это стоит.²

Если на той же страховке сэкономить в США не так просто, то на международных денежных переводах (к примеру, близким 💙) – очень легко, вместе с Wise. Банковский уровень безопасности, высокая скорость, реальный обменный курс и разумные цены – эти и многие другие преимущества придутся вам по душе.

До 6 раз выгоднее традиционных банков

Стоимость медицинских услуг в США

В США нет бесплатных медицинских услуг. Даже экстренная медицинская помощь требует оплаты. Если у вас нет страхового полиса, расходы полностью лягут на ваши плечи. Давайте посмотрим, во что обходятся жителям страны наиболее востребованные медицинские услуги. Разброс цен по некоторым услугам достаточно велик, это обусловлено отличием цен в разных клиниках, а также разницей в цене на вариации одной и той же процедуры (к примеру, анализ крови может быть как базовый, так и комплексный).³

- Общий анализ крови: $4 - $83;

- Рентген: $51 - $320;

- УЗИ $155 - $721;

- МРТ: $563 - $3074;

- КТ: $320 - $1869;

- Аппендэктомия: $6063 - $11 445;

- Удаление миндалин: $2935 - $6189;

- Естественные роды: $4032 - $10 037;

- Визит к терапевту: $42 - $170;

- Визит к кардиологу: $136 - $207.

Где купить медстраховку в США

Рынок и цены на страховые полисы контролируются государством, поэтому приобретение страховок осуществляется на государственном портале Healthcare. Кроме того, есть установленные сроки для приобретения страховки на следующий год. Например, страховку на 2022 год нужно приобрести с 1 ноября по 15 декабря.⁴

Приобрести страховку вне установленного срока можно, но при определенных обстоятельствах, например, утрата действующей страховки, рождение ребенка, смена места жительства и так далее. Также в любое время заявку на страховку могут подавать граждане по программе Medicaid (это государственная программа по обеспечению медицинской помощи для нуждающихся).⁵

Виды и категории медстраховок в США

Категории страховок

Существует 4 категории страховок, отличие между ними состоит в том, какую часть медицинских расходов внесет страховая компания, а какую заплатите вы. В зависимости от высоты покрытия расходов отличается и величина страхового взноса у каждой категории полиса.

- Bronze: вы платите 40%, страховая компания платит 60%.

- Silver: вы платите 30%, страховая компания платит 70%.

- Gold: вы платите 20%, страховая компания платит 80%.

- Platinum: вы платите 10%, страховая компания платит 90%.⁶

Во всех планах предусмотрена франшиза - это определенная сумма, в пределах которой все медицинские расходы вы оплачиваете самостоятельно. Самая низкая сумма франшизы - в категории Platinum, в ней же наиболее высокий страховой взнос. Нужно также учесть, что величина страхового взноса может зависеть от вашего дохода.⁶

Планы страховок

В каждой из категорий страховок вы можете выбрать один из нескольких планов, которые различаются условиями покрытия. Давайте рассмотрим наиболее часто встречающиеся страховые планы и их отличия.

EPO - план, при использовании которого страховая компания покрывает вам затраты на медицинские услуги только в определенной сети медучреждений (за исключением скорой помощи).

HMO - план, в рамках которого вам обеспечиваются страховые выплаты в случае, если вы обращаетесь за медицинскими услугами к врачам, работающим или оказывающим услуги по контракту в определенной медицинской организации (исключая скорую помощь).

POS - план покрывает и медицинские услуги внутри определенной сети, и за ее пределами, но в первом случае ваша часть оплаты услуг будет меньше, чем если вы обратитесь к специалистам из других учреждений. Также одним из условий данного плана является обязательное направление от семейного врача в случае, если вам необходимо обратиться к узкому специалисту.

PPO - вы можете обращаться как к врачам внутри определенной сети, так и к специалистам из других клиник и диагностических центров, но в первом случае ваша часть оплаты будет меньше. В данном типе плана обязательное направление от семейного врача для посещения узких специалистов не предусмотрено.⁷

Что нужно иметь в виду при выборе страхового полиса

Покупая страховой полис, вам нужно будет выбрать наиболее выгодный план и категорию, так как от этого будет зависеть итоговая стоимость вашего лечения. Категория определяет, какой процент стоимости медицинских услуг ляжет на ваши плечи, а от плана зависит, сможете ли вы лечиться в медучреждении по вашему выбору без дополнительных платежей.

Независимо от категории медстраховки и плана, медицинские страховые полисы в США покрывают следующие виды медицинских услуг: амбулаторное лечение, неотложную медицинскую помощь, лечение в стационаре, сопровождение беременности и родов, лечение расстройств психического здоровья, реабилитацию, клинические анализы, лечение хронических заболеваний, оплату лекарств, услуги врачей-педиатров.

Другие типы услуг, такие как, например, стоматология или офтальмология, не являются обязательными для включения в план, однако некоторые типы планов покрывают также и необязательные сервисы. Есть и возможность приобрести отдельную медстраховку, например, для стоматологического лечения, если у вас есть в этом необходимость.⁸

Да, правильный выбор страховки очень важен. И организация повседневного банковского опыта – тоже. Представьте, что у вас есть реквизиты счета не в одной валюте, а в 10-ти (включая USD), и 50+ валютных балансов для удобного хранения средств. Кроме того, в вашем распоряжении стильная дебетовая карта с привязкой ко всем балансам, а вдобавок вы можете отправлять деньги в 80+ стран мира с поразительной скоростью, безопасно, по реальному обменному курсу и разумным ценам.

Свобода в управлении финансами

Сколько стоит страховка в США

Выбирая страховой полис, подсчитайте общую стоимость медстраховки. Она будет состоять не только из ежемесячных выплат. Дополнительные расходы могут составить значительную сумму, иногда даже превышающую регулярный страховой взнос. Какие именно дополнительные расходы нужно учесть? Во-первых, размер франшизы – уточняйте его при выборе полиса.

Помимо франшизы, в страховой договор могут входить coinsurance или copayments – если это так, то оплату медицинских услуг вы будете делить вместе со страховой компанией, в процентном соотношении или в виде фиксированных сумм.

| ❗ Немаловажно также выяснить. |

|---|

| какова в вашем страховом договоре максимальная сумма собственных выплат – во многих страховых договорах предусмотрен определенный максимум выплат в год, сверх которого вам не придется платить ничего.⁹ |

Цена на медицинскую страховку будет зависеть от региона, вашего возраста и дохода. Приобрести страховку можно как для себя лично, так и для семьи. Давайте посмотрим средние цены на медицинскую страховку в штате Джорджия.

Страховка с самой низкой ежемесячной выплатой находится в категории Bronze, план HMO. Ежемесячный взнос в данном случае будет равен $301. Франшиза составляет $8700, лимит ваших собственных выплат также $8700. Диагностика, осмотр терапевта или узких специалистов, а также покупка лекарств по рецепту не потребует дополнительных выплат, если вы обратитесь за услугами в одно из медучреждений сети, к которой привязан данный план.¹⁰

Страховка с наивысшим ежемесячным платежом в данном регионе находится в категории Gold, план HMO. Страховой взнос составляет $581 в месяц, размер франшизы - $1000, максимальная сумма выплат от вас - $7 500 в год. В данный план входит copayment при определенных видах услуг: например, за визит к терапевту в сети вы заплатите $10, к узкому специалисту - $35, рентген обойдется в $65. При покупке лекарств вы заплатите от $2 до 40% стоимости лекарства, в зависимости от его категории.¹⁰

Другие статьи о США

-

плюсы и минусы, реальные отзывы, лайфхаки иммигрантов, стоимость жизни как поступить, вузы, бесплатное высшее образование, виза по учебе все, что нужно знать способы, цены, сроки

Источники проверены 02.11.2021

Эта статья представлена для общей информации и не предполагает детального рассмотрения описанных в ней тем, также не должна восприниматься в качестве совета TransferWise Limited или его партнеров по правовым, налоговым и прочим узкоспециализированным вопросам. Поэтому прежде, чем Вы будете предпринимать какие-либо действия, основываясь на данной статье, Вам следует обратиться за советом к специалисту. Ранее полученные результаты не гарантируют похожий исход. Мы не утверждаем, не гарантируем и не заверяем, что содержание этой статьи предлагает точную, полную или актуальную информацию.

Wise – это современный и разумный способ перевода денег за границу.

Sergei Alekseev

Водительские права в США: как получить, цены, нюансы

Получение водительских прав в США сопровождается множеством нюансов, которые важно знать. В данной статье вы найдете полезную информацию и необходимые шаги.

Sergei Alekseev

Работа в США 2022: поиск, зарплаты, вакансии, нюансы

Работа в США – одно из первых, что ищут иммигранты по приезде в страну. Эта статья расскажет, где искать, сколько можно заработать и какие есть нюансы.

Sergei Alekseev

Sergei Alekseev

Обучение в США: как поступить, вузы, бесплатное высшее образование, виза по учебе

Поступление в американский вуз - задача, которую ставят перед собой многие, ведь высшее образование в США славится качеством. Эта статья о переезде по учебе.

Sergei Alekseev

Жизнь в США: плюсы и минусы, реальные отзывы, лайфхаки иммигрантов, стоимость жизни

Жизнь в США является мечтой для многих. Но перед тем как переехать, важно ознакомиться с опытом и мнениями иммигрантов, собранными в этой статье.

1 января реформой Дональда Трампа был отменен закон ACA (Affordable Care Act) от 23 марта 2010 года о доступной медицине и защите пациентов. Он предписывал всем легальным жителям США иметь медицинскую страховку. На сегодняшний день штраф за отсутствие страховки как таковой не предусмотрено. Это можно рассматривать, как спасение бюджета от лишних расходов.

Однако медстраховка дает возможность значительно сократить расходы на медицинское обслуживание. Ведь без нее счета за услуги мед. учреждений могут достигать $300 000, именно поэтому стоимость обслуживания в сфере здравоохранения названа причиной банкротства №1 в США.

Как работает система страхования в США

- малоимущий человек, безработный. В таком случае страховка будет оплачиваться за счет государства (Medicaid).

- человек с невысоким доходом и без страховки от работодателя. Здесь желающий оформить медицинскую страховку выбирает ее сам, но частично она будет оплачена государством.

- человек со средним и выше доходом и без страховки от работодателя. В этой ситуации человек оформляет медстраховку самостоятельно, исходя из своих потребностей, стоимости и т.д.

- человек с определенным доходом и со страховкой от работодателя. В данной ситуации у человека будет страховой план, который выбрал работодатель.

- человек старше 65 лет или инвалид. Ему положена субсидированная государством страховка Medicare.

Основные тарифные планы

- Бронзовая (Bronze) - 60%/40%

- Серебряная (Silver) - 70%/30%

- Золотая (Gold) - 80%/20%

- Платиновая (Platinum) - 90%/10%

Вне зависимости от того, какой именно план выбирает человек, он может рассчитывать на скидку, так как стоимость тарифа зависит еще и от уровня доходов. Подбор тарифа можно осуществить онлайн через сайт федерального правительства США , указав данные о себе (штат, семейное положение, доходы и т.д.)

Параметры медицинской страховки США

- Страховые взносы (Insurance premiums). Речь идет о ежемесячной выплате по счету страховой компании даже в том случае, если никаких мед. услуг в этом месяце оказано не было.

- Франшиза (Deductible). В этом случае застрахованное лицо первые расходы на свое здравоохранение оплачивает сам до определенной суммы, рубежа. После того, как эта сумма будет полностью потрачена, за дело берется страховая компания.

Стоит отметить, что некоторые планы не включают эту опцию или же не на все медицинские услуги она может распространяться (например, исключать покрытие профилактических мер, вроде прививок и т.д.)

- Совместное страхование (Co-Insurance). Данный параметр, который тоже может быть включен в страховой план (а может и нет), позволяет оплачивать определенный процент от той или иной услуги, оставшийся процент от ее стоимости покрывается страховой компанией.

- Доплата (Сo-Payment). Опция делает возможным оплачивать не процент, а фиксированную для той или иной оказанной помощи сумму (за медикаменты, за визит к врачу, за обследование и т.д.).

- Лимит на собственные расходы (Out-Of-Pocket Limit) и годовой лимит (Annual Limit). Первый ограничивает годовой расход средств застрахованного лица из собственного кармана, то есть, если сумма расходов за год превысила установленный лимит, то остальное покрывает компания. Во втором случае, наоборот, установлена определенная сумма, которую за год может выплатить уже страховая организация.

С другой стороны, это удобно для пациента с хроническими заболеваниями, ведь и без того понятно, что посещения врача будут частыми и понадобится дополнительная финансовая поддержка. Или же, наоборот, молодые студенты могут не тратиться на дорогие тарифы медицинского страхования в силу молодости и отсутствия проблем со здоровьем.

Важно: исторически сложилось так, что стоматология и офтальмология всегда шла отдельно от общего перечня медицинских услуг. В последнее время эти два направления стали включать в основные тарифные планы, но перед выбором той или иной медицинской страховки стоит проверять эти моменты заранее. Кроме того, в последнее время все чаще в страховку включают виртуальную медицинскую помощь , особенно если речь идет о страховом плане от работодателя.

Читайте также: