Методическое сопровождение договора страхования кратко

Обновлено: 05.07.2024

Договор страхования — это соглашение, по которому одна сторона обязана в случае наступления установленного события выплатить второй стороне денежные средства в пределах страховой суммы за страховую премию. То есть это гарантия возмещения убытков на случай форс-мажора.

Услуги страхования очень широко рекламируются и иногда даже навязываются потребителям, и такая агрессивная стратегия нередко заставляет их отказываться от предложений, даже не разобравшись, что такое договор страхования, и какую пользу из него удастся извлечь. При заключении такого контракта следует обратить внимание на условия, без согласования которых сделка не признается заключенной.

Соглашения отличаются по объекту страхования:

- личное — в этом случае страхуется жизнь и здоровье страхователя или третьего лица;

- имущественное — подписывается договор имущественного страхования в целях получения компенсации при причинении вреда имуществу: отделке квартиры, автомобилю, даче и т. д.;

- риска наступления ответственности — при причинении вреда по вине страхователя возмещает его страховщик.

Также соглашения различаются по правовому статусу: договор обязательного страхования заключается по норме закона, добровольного — строго по инициативе страховщика.

Что он включает в себя

Такой контракт заключается только в письменной форме. Достаточно часто на практике используется следующая схема: условия договора страхования определяются в единых правилах, утвержденных страховщиком, их объединением или государством, а в подтверждение подписания контракта выдается полис. Дело в том, что условия этой сделки обычно достаточно пространные, в полисе есть на них ссылка, а сами они изложены отдельно — в правилах. Такая форма заключения договора страхования соответствует нормам ГК РФ — ст. 943.

Требования к оформлению

По ст. 940 ГК РФ, соглашение заключается только письменно, несоблюдение этого правила влечет его недействительность. Допускается использование унифицированных правил и составление одного документа, в том числе электронного. Это удобно еще и потому, что соглашение очень распространено на практике, не всегда руководитель сможет подписать контракт с каждым страхователем собственноручно. Используются полисы, уже завизированные, и правила. Возникает вопрос, как происходит заключение договора страхования в таком случае? При участии страховых агентов.

Обязательные условия

Существенные условия перечислены в ст. 942 ГК РФ:

- прежде всего, объект договора страхования, его отсутствие делает соглашение беспредметным;

- страховой случай, обязательно необходимо указать его характер, конкретные признаки такого события;

- срок;

- размер страховой суммы, то есть суммы, в пределах которой осуществляется выплата возмещения.

Обязательные

Все вышеперечисленные условия являются обязательными, без них сделку не признают заключенной. Дополнительные условия определяются сторонами на основании своих интересов. Например, страховщики достаточно детально определяют действия при наступлении события и варианты отказа. Впрочем, некоторые из этих правил признаются судом при разрешении спора в судебном порядке незаконными. В любом случае необходимо изучать все правила.

Дополнительные

Их отсутствие на законность сделки уже не повлияет, но может иметь большое значение на практике. Часто включают права и обязанности сторон, особенно по информированию (например, о состоянии здоровья), о порядке действий при подаче заявления и осуществлении выплаты (сроки, порядок расчета возмещения, условия взаимодействия и т. д.). Также страхователь при заключении договора страхования уплачивает страховщику определенную сумму, это страховая премия. Хотя она не относится, в соответствии с ГК РФ, к существенным условиям, но ее неуплата приводит к отказу в выплате, так как это обязательное встречное обязательство, делающее контракт возмездным и выгодным для страховщика.

Срок действия

Законом не установлены требования, по которым регулируется срок договора страхования, его определяют стороны. Традиционно срок исчисляется в месяцах или годах. Последний вариант используется наиболее часто. Но не запрещено подписание контракта и на меньший или больший период.

По нормам ГК РФ, полис действует только определенное время, он не может быть бессрочным.

Срок в этой отрасли права характеризуется периодом, в течение которого действует защита по полису. По истечении установленного периода времени, даже если наступил страховой случай, выгодоприобретатель не вправе рассчитывать на получение материального возмещения вреда. Обязательства страховщика прекращаются, если полис просрочен, то есть страховая компания может и не уплатить по нему никакую сумму, это не является нарушением контракта.

Срок начала действия соглашения бывает реальным или консенсуальным. Реальный — это когда контракт и полис начинают действовать с момента уплаты страхователем премии страховой компании (либо установлен иной факт, определяющий начало сделки).

Консенсуальный подразумевает, что соглашение начинает действовать сразу после подписания соглашения, без фактической оплаты страховой премии. Другие название такого вида срока — доверительный. Срок относится к существенным условиям и оговаривается в обязательном порядке, в таком виде, чтобы это было очевидно сторонам.

Почти любое действие в правовом поле — от купли-продажи до предоставления денежных средств в долг — скрепляется договором, который подписывают обе стороны. На рынке страховых услуг — если нужно застраховать автомобиль, ипотечную квартиру или выезд за рубеж — все условия, риски и обязанности вносятся в договор страхования. Как он устроен, рассказывает Mafin Media.

Договор страхования — соглашение между страховой компанией (страховщиком) и страхователем. Компания обязуется компенсировать убытки и выплатить определенную денежную сумму (страховую выплату) при наступлении страхового случая. Страхователь же уплачивает страховщику денежную сумму (страховую премию). Она позволит создать достаточный резерв для последующей выплаты по полису.

Договоры страхования различаются в зависимости от рисков, которые они покрывают: застраховаться можно и от стихийных сил природы, и от риска банкротства.

Виды страховых договоров

По закону в России осуществляется больше 20 видов страхования. Условно их можно разделить на три группы.

Личное страхование

По такому договору можно защитить, пожалуй, самый важный личный актив — жизнь . Страховой полис покроет риски от несчастных случаев, болезней и инвалидности, а экономический смысл страховки заключается в возврате части доходов страхователя ему самому или его близким. Предусмотреть благополучное будущее в рамках данного вида страхования можно и с помощью накопительного и инвестиционного страхования. Таким образом можно позаботиться о своей пенсии и создать накопления для детей.

Имущественное страхование

Риски по данному виду договора связаны личной собственностью — от недвижимости до транспорта . Защита предусматривается от потери, хищения, умышленной порчи и повреждения. В сделках с недвижимостью среди прочего есть риск потери права собственности. Обезопасить себя, например при покупке ипотечного жилья, можно с помощью титульного страхования. Банки могут потребовать такого вида страховки от заемщика.

Страхование риска ответственности

Условия страхового договора

Это способ зафиксировать сторонами их взаимные права и обязанности. В страховой договор компания вносит совокупность условий, при которых она готова взять на себя ответственность за принимаемые риски, а страхователь может согласиться с ними и подписать договор или не согласиться и обратиться к другому страховщику. Ведь у каждой страховой компании эти условия свои .

Закон обязывает страховые организации вносить в договор существенные условия — они перечислены в Гражданском Кодексе Российской Федерации. Без них сделку не признают заключенной. Кроме того, в договоре прописываются дополнительные условия, которые определяются сторонами на основании их интересов.

Как заключается договор страхования

Гражданский Кодекс предписывает обязательную форму для заключения договора страхования — письменную. Несоблюдение данного условия влечет недействительность договора .

Страхователь обращается к страховщику и подает заявление. Вместе они подписывают договор, и производится оплата. После получения документа о факте оплаты страховая компания вручает страхователю полис . Договор страхования считается заключенным с момента принятия страхователем этих документов или подписания договора.

Вместе со страховым полисом компании важно донести до своего клиента правила страхования.

Требования к оформлению страхового полиса

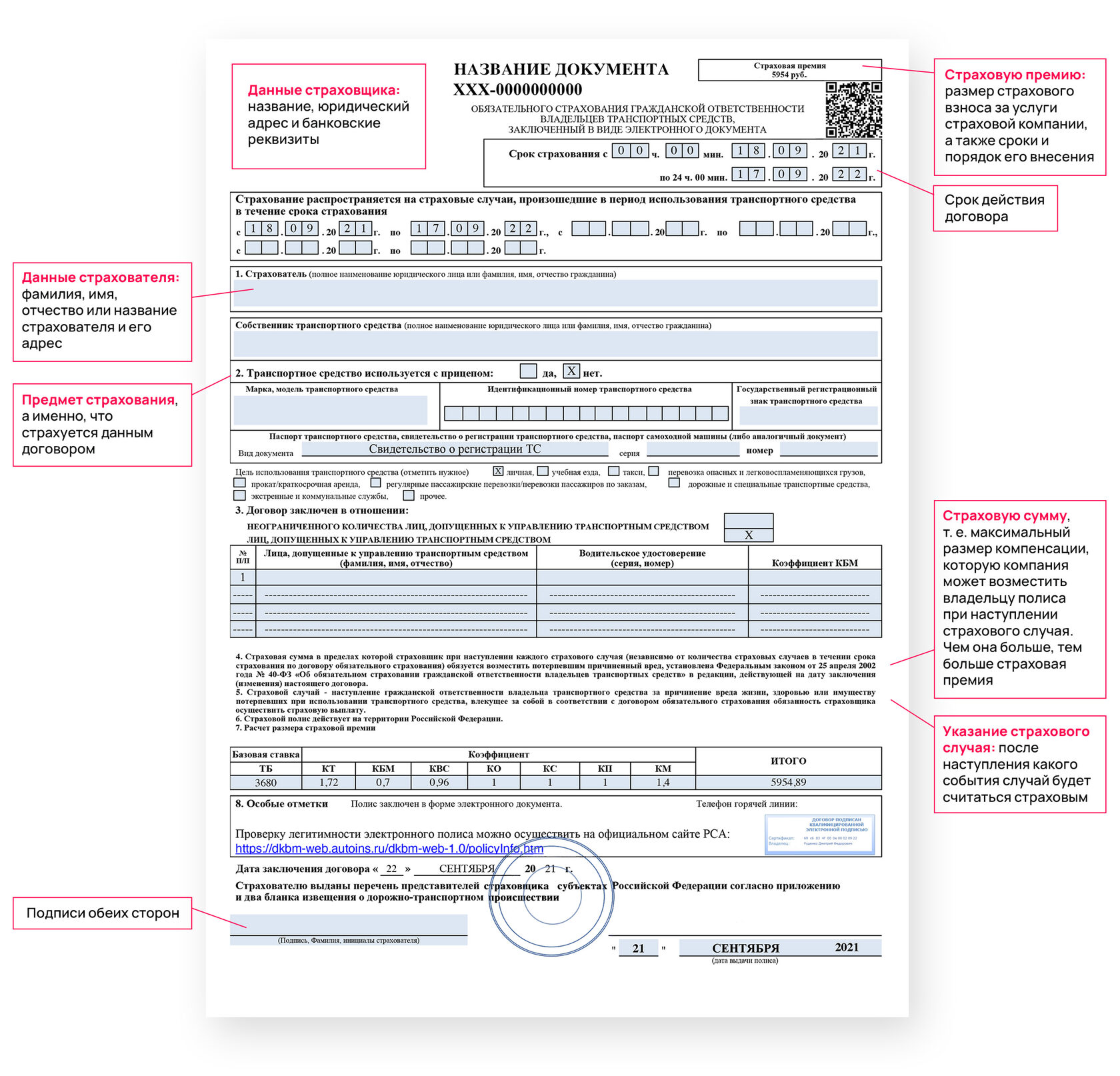

Страховой полис должен содержать:

- название документа;

- фамилию, имя, отчество или название страхователя и его адрес;

- данные страховщика: название, юридический адрес и банковские реквизиты;

- предмет страхования, а именно что страхуется данным договором;

- страховую сумму, т. е. максимальный размер компенсации, которую компания может возместить владельцу полиса при наступлении страхового случая. Чем она больше, тем больше страховая премия;

- указание страхового случая: после наступления какого события случай будет считаться страховым;

- страховую премию: размер страхового взноса за услуги страховой компании, сроки и порядок его внесения;

- срок действия договора;

- подписи обеих сторон.

>

*Данные, указанные в полисе, являются вымышленными и используются исключительно в целях информирования читателей Mafin Media о структуре документа. Не является публичной офертой.

• инвестирование страховых резервов в соответствии с Правилами, утвержденными приказом Минфина России от 16.03.2000 г. № 28н;

• контроль над состоянием застрахованного объекта (условия эксплуатации, хранения, наличие или отсутствие модернизации, переделок, ремонта и т.п.) с целью своевременного учета изменения степени застрахованных рисков;

• внесение при необходимости изменений в договор страхования;

• отслеживание сроков окончания договора для своевременного предложения страхователю его продления;

• предоставление клиентам дополнительных услуг, предусмотренных договором.

Стандарты учета договоров каждый страховщик определяет самостоятельно.

Урегулирование убытков

Последовательность этапов проведения работы страховщика по определению ущерба и размера страхового возмещения следующая:

1) установление факта и обстоятельств повреждения (утраты, гибели) имущества, финансовых потерь, наступления ответственности;

2) определение причины возникновения ущерба (вреда);

3) определение размера ущерба (вреда) и расчет суммы страхового возмещения;

4) проверка отсутствия попытки страхового мошенничества;

5) составление страхового акта;

6) выплата страхового возмещения. Все более серьезной проблемой страховщиков становятся страховые мошенничества.

Страховые мошенники стараются заработать на любом виде страхования. В практике страховых компаний нередко случаются ложные поджоги и ложная порча имущества.

Страховщик освобождается от выплаты страховой суммы, если страховой случай наступил вследствие умысла страхователя, вы-годоприобретателя или застрахованного лица. Страховщик не освобождается от выплаты по договору гражданской ответственности за причинения вреда жизни или здоровью, если вред причинен по вине ответственного за него лица - страхователя. При определении величины ущерба жизни и здоровью третьих лиц целесообразно руководствоваться решением суда о величине ущерба и лимитами ответственности по каждому пострадавшему.

Согласно ст. 962 ГК РФ при наступлении страхового случая, предусмотренного договором страхования, страхователь обязан принять разумные и доступные в сложившихся условиях меры, чтобы уменьшить возможные убытки. Принимая такие меры, страхователь должен следовать указаниям страховщика, если они сообщены страхователю.

Расходы в целях уменьшения убытков, подлежащих возмещению страховщиком, если такие расходы были необходимы или были произведены для выполнения указаний страховщика, должны быть возмещены страховщиком, даже если соответствующие меры оказались безуспешными. Такие расходы возмещаются пропорционально отношению страховой суммы к страховой стоимости, независимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму.

Страховщик освобождается от возмещения убытков, возникших вследствие того, что страхователь умышленно не принял разумных и доступных ему мер, чтобы уменьшить возможные убытки.

При этом следует учитывать, что отказ от возмещения убытков на этом основании может быть оспорен страхователем в суде.

В случае задержки выплаты относительно установленных в договоре страхования сроков по вине страховщика страхователь может через суд добиться выплаты неустойки (штрафа, пени) на основании ст. 330 ГК РФ. Однако если страхователь умышленно или по неосторожности содействовал увеличению размера убытков, вызванных неисполнением или ненадлежащим исполнением страховщиком своих обязательств, например, не предоставил своевременно страховщику необходимые документы по страховому случаю, то суд вправе уменьшить размер неустойки.

Создание системы сопровождения договоров страхования подчинено той же самой логике, что и создание других подразделений:

- описание бизнес-процесса;

- формирование подразделения, осуществляющего подготовку, оформление, хранение, учет и пролонгацию договоров страхования;

- обучение персонала, работающего в создаваемом подразделении;

- распределение функций между продавцами и обслуживающими их сотрудниками, определение норм, процедур и правил обслуживания клиентов;

- создание и внедрение IT-системы сопровождения договоров страхования.

Получение заявления и анкеты –– Оформление договора страхования –– Ввод в базу данных –– Согласование договора с андеррайтером и юристом –– Вручение договора клиенту –– Пролонгация договора страхования и заключение дополнительных соглашений.

Необходимо отметить, что согласование договора страхование с андеррайтером и юристом происходит, в случае если заключаемый договор является нетиповым.

На основании описанного бизнес-процесса определяются функции подразделения сопровождения договоров страхования, которые обычно включают:

- подготовку типовых договоров страхования и присвоения кодов полисов по заявкам;

- согласование проектов договоров страхования в центре андеррайтинга;

- передачу (при необходимости) договоров страхования в центр андеррайтинга;

- вручение полностью оформленных договоров страхования продавцам для передачи клиенту;

- ввод договоров в базу данных и проверка;

- хранение всех договоров страхования в электронном и бумажном видах;

- напоминание продавцам о сроках действия договоров страхования и необходимости их перезаключения на новый срок;

- введение страховой отчетности по формам;

- разработка нормативной базы (положение о прядке заключения договоров страхования, положение об изготовлении, учете и хранении страховых полисов, инструкция по кодификации договоров страхования).

Очень важным в процессе сопровождение становится создание системы кодификации и нумерации договоров страхования – все договоры должны быть привязаны к конкретному продавцу, подразделению, филиалу и т.д. Например, регистрационный номер договора страхования может содержать: порядковый номер, год заключения, номер правил страхования, код заключившего договор сотрудника.

В состав подразделения сопровождения договоров страхования должны войти специалисты, обладающие хорошими знаниями страховых продуктов и типовых договоров компании; умеющие работать в IT-системе компании; владеющие хорошей скоростью печати. Здесь, как нигде, важны такие личностные характеристики, как аккуратность и внимательность. Естественно, что вся работа подразделения, как и любого другого, процедурируется – разрабатываются инструкции, регламентирующие деятельность сотрудников. Инструкция о порядке взаимодействия подразделений при заключении договоров страхования должна определять порядок заключения типовых и нетиповых договоров страхования, взаимодействие подразделений продаж, андеррайтинга, перестрахования и сопровождения договоров, сроки подготовки документов и обязанности сотрудников подразделения, а также порядок взаимодействия с филиалами, формы документов (заявки, котировки и т.д.). Создание подобной системы контроля позволяет предотвратить мошенничество со стороны агентов.

Наличие в структуре компании подразделения по сопровождению договоров страхования позволяет освободить сотрудников продающих подразделений от технических функций и тем самым увеличить объемы продаж. Значительно улучшается качество договоров страхования при больших объемах заключения, кроме того, повышается качество предоставления страховой услуги, даже при увеличивающемся потоке клиентов. Важное значение имеет тот факт, что с организацией в компании отдела сопровождения договоров страхования, входящие риски по различным видам страхования начинают оцениваться профессионально. И последнее, клиент приходит в компанию, а не к отдельному сотруднику, создается единая база данных по заключаемым договорам страхования. Такая компания направлена на обслуживание большого количества потоков внутри самого рынка, она понятна западному инвестору.

Подобная структура компания представляет собой промышленное серийное производство. По моим экспертным оценкам страховщик, который имеет подобную бизнес-структуру, готов к продаже западным инвесторам. При прочих равных условиях капитализации такой компании возрастает в 1,5–2 раза.

Обязательным документом, характерным для взаимоотношений между страховой компанией и гражданами является договор страхования. Все особенности составления, подготовки соглашения излагаются несколько ниже.

Основные положения договора страхования

Договор личного страхования представляет собой своеобразное соглашение, установленное между страхователем и страховщиком. Стоит отметить, в силу именно данного документа страхователь обязуется при наступлении предусмотренного случая выполнить выплату пострадавшему лицу (а также другому гражданину, на имя которого будет заключен соответствующий договор). В то же самое время со стороны физического, юридического лица обязательно предусмотрена необходимость внесения взносов (также четко прописываются в документе). Содержаться могут и многочисленные другие условия, которые предварительно определяются по соглашению двух сторон, которые не перечат действующему законодательству, принятому в Российской Федерации.

Особенности заключения соглашения

Перед тем, как анализировать образец договора страхования, обязательно необходимо уточнить условия заключения данного документа, а именно:

- Для последующего заключения соглашения о страховании, со стороны гражданина необходимо предоставить правильно оформленное заявление в письменном виде. Как исключение, можно оформить документ в установленной форме, так и произвольно, главное, это заявить о необходимости заключения соглашения.

- Соглашение признается вступившим в силу в том случае, когда была выполнена уплата лицом самого первого взноса, рассчитанного на этапе подготовки.

- В состав договора страхования отображается наименование документа, а также юридический адрес, даже банковские реквизиты компании, предоставляющей свои услуги. Указывается также ФИО получателя полиса, устанавливается размер страховой компенсации. Отображается и сам предмет страхования, вне зависимости от того, будет это квартира, автомобиль, собственная жизнь.

- Со стороны специалистов компании прописывается и срок действия договора, специфика и порядок изменения правила, порядка использования соглашения. Отображаются различные дополнения, правила страхования, любые иные исключения из них, которые имеют место в процессе подготовки данных. Условия договора страхования обязательно прописывают периодичность и порядок внесения взносов в фонд, что гарантирует его стабильное развитие, формирование положительного баланса для последующей выплаты материальных средств.

Ответственность и обязательства страховщика

Со стороны страховщика обязательно должен выполняться целый ряд мер, которые гарантируют максимальное обеспечение интересов клиента. В первую очередь, страхователя необходимо ознакомить с действующими в компании правилами страхования. Если организация проводит ряд мероприятий и комплексных решений, направленных на уменьшения риска (а также и процентной ставки, вносимых материальных средств на счет компании для формирования фонда), граждане должны быть обязательно ознакомлены с результатами данных действий, с ними должен быть перезаключен договор страхования.

Страховщик обязуется выплачивать суммы средств, при условии, что имеет место сам случай, в оговоренных и предусмотренных данным соглашением регламентах. Не подлежат возмещению суммы материальных средств, которые значительно превосходят установленные размеры причиненного лицу ущерба. Страховая организация в установленном порядке обязуется не распространять сведения относительно личности оформившего документ лица. Стоит отметить, при наступлении случая стоит отметить наличие дополнительных штрафных санкций, имеющих место при нарушении страховой выплаты в установленный срок.

Заключение договора страхования позволит обеспечить правовую защиту потенциального клиента организации. Следовательно, прядок обеспечения защиты интересов обычных граждан ставится на самый высокий уровень в государстве, на его основе разрабатываются многочисленные дополнительные документы, регламентирующие взаимоотношения между страховщиком и страхователем.

1

0

0

0

0

Читайте также: