Кризис 2014 года в россии кратко

Обновлено: 05.07.2024

Кризис 2014 года в России как итог пороков экономической политики

Кондратьев Владимир Борисович – профессор, руководитель Центра промышленных и инвестиционных исследований ИМЭМО РАН, доктор экономических наук.

Эксперты признают, что нынешний кризис в России порожден не внешними факторами, а неэффективной экономической политикой. Его главная причина ‒ не санкции, а фиксация российской экономики на нефти и полезных ископаемых. Важно, чтобы импортозамещение и диверсификацию не постигла участь прежних проваленных проектов.

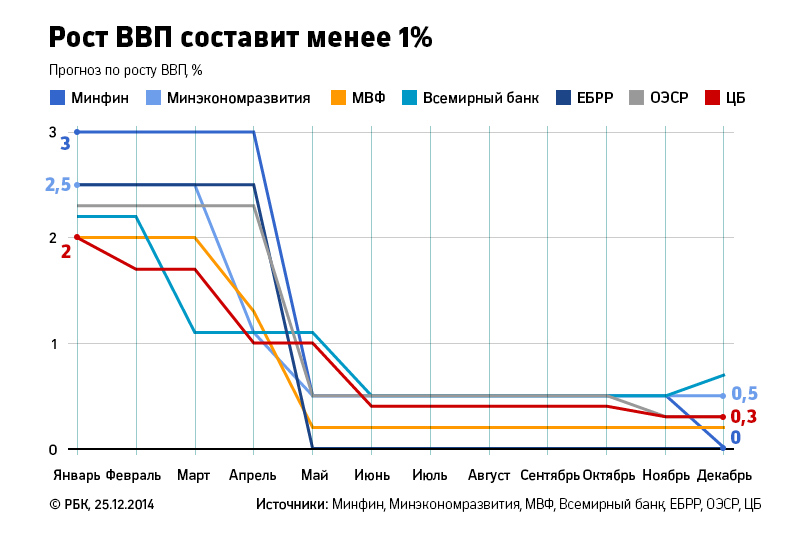

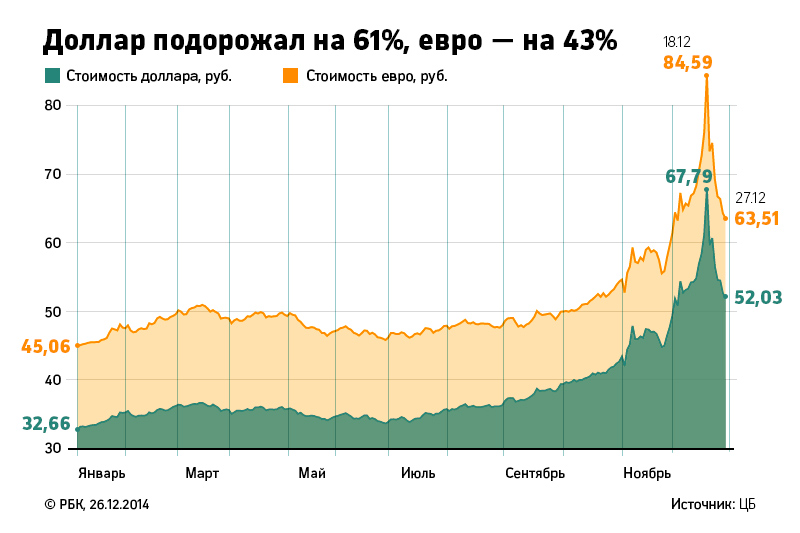

В 2014 г. российская экономика столкнулась с серьезным валютно- финансовым кризисом, грозящим перерасти в глубокий экономический кризис. На протяжении всего года происходило снижение темпов роста ВВП, а к его концу этот показатель, впервые с 2009 г., перешел в область отрицательных значений. Рубль потерял 70% своей стоимости. Более сильное обесценение национальной валюты произошло только на Украине, где идет гражданская война.

Таблица 1. Динамика важнейших экономических показателей

Темпы прироста ВВП (%)

Доля накопления в ВВП (%)

Инвестиции в основной капитал (темпы прироста в %)

Доля в капиталовложениях ведущих секторов хозяйства (%):

Производство кокса и нефтепродуктов

Операции с недвижимостью

Производство машин и оборудования

Источник: Росстат.

Из табл. 1 видно, что в 2014 г. произошло резкое замедление всех значимых экономических показателей. Темпы роста ВВП упали практически до нуля, инвестиции в основной капитал перешли в отрицательную зону, а доля капиталовложений в экономику сократилась с 22,6% в 2013 г. до 16,7%. Однако наиболее показательно выглядела отраслевая структура инвестиций. Доля добывающей промышленности, несмотря на падение цен на нефть, не только не сократилась, но возросла с 18,9 до 22,2%, производство кокса и прочих нефтепродуктов – с 4,4 до 5,3%, операций с недвижимостью – с 9,6 до 10,8%. На этом фоне падал удельный вес машин и оборудования и транспорта. Не удивительно, если учесть, что доля промышленности в ВВП неуклонно снижалась и до этого: с 32,7% в 2005 г. до 30,1 в 2011 г. и до 29% в 2013 г.

Модель экономики, где ведущим фактором было основанное на нефти безудержное потребление, обеспечивавшее экономический рост на протяжении почти 15 лет, утратила запас прочности. Она начала давать сбои, причем экономика стала замедляться задолго до падения цен на нефть, конфликта на Украине и западных санкций.

В 2007 г., когда цены на нефть составляли 72 долл. за баррель, экономика России выросла на 8,5%; в 2012 г., при цене нефти 111 долл. за баррель, экономический рост снизился до 3,4%. В период с 2010 по 2013 г., когда цены на нефть были еще высоки, чистый отток капитала из страны составил 232 млрд долл. – в 20 раз большую сумму, чем в 2004‒2008 гг. Сейчас экономисты спорят, сколько должно пройти времени, прежде чем страна столкнется с экономическим коллапсом.

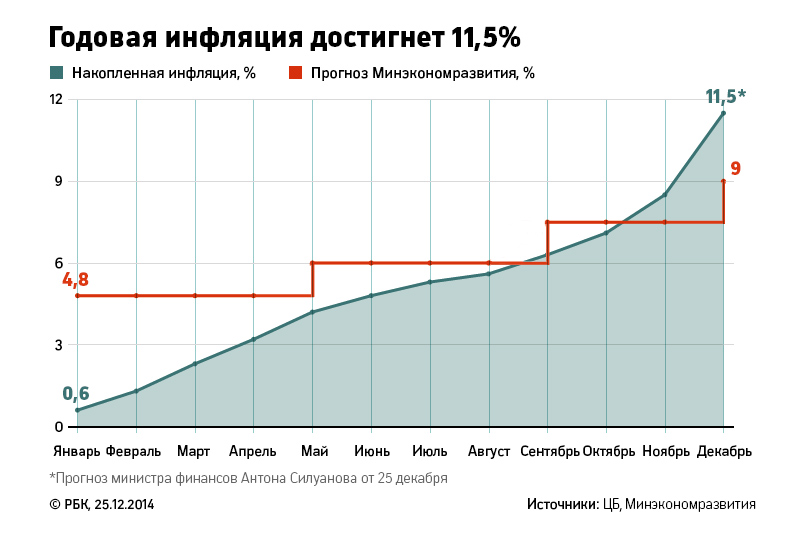

Девальвация рубля, совпадающая с динамикой нефтяных цен, помогает России смягчить ее бюджетные проблемы. Когда цена на нефть падает, то же самое происходит с рублем; таким образом, в рублевом эквиваленте объем денежной массы, приносимый нефтью, остается приблизительно таким же. Однако покупательная способность этой массы денег снижается. Россия импортирует достаточно большой объем продукции (общий объем импорта, составлявший в 2000 г. 45 млрд долл., к 2013 г. достиг 341 млрд долл.), поэтому девальвированный рубль быстро подтолкнул рост инфляции. В 2014 г. она составила, по предварительным оценкам, более 10%. Для продуктов питания этот показатель существенно выше.

Слабый рубль также делает дороже обслуживание иностранного долга. Суверенный долг России составляет только 57 млрд долл., однако долг корпоративного сектора в десять раз больше. Часть его приходится на государственные корпорации и национальные энергетические компании, что придает ему квазигосударственный статус. К концу 2015 г. российские корпорации должны будут выплатить 130 млрд долл. своего зарубежного долга. Такая ситуация – результат жесткой монетарной политики Центрального банка и Министерства финансов, которые на протяжении многих лет боролись с инфляцией, используя либеральные рецепты и сжимая денежную массу в обращении, что повышало процентные ставки по кредитам и заставляло российские компании обращаться к зарубежным рынкам капитала, где подобные ставки были на порядок ниже.

Это был настоящий кредитный бум. За последние два года долг российских компаний в иностранной валюте вырос на 170 млрд долл. При этом большая часть денег осела в офшорах и лишь незначительная доля была инвестирована в российскую экономику. Этот рост задолженности означал, по словам К. Рогова из Института Гайдара, что Россия, вместо того чтобы готовить себя к кризису, готовила кризис для себя [2].

Возобновление экономического роста требует новых капиталовложений и роста конкуренции, для которой, в свою очередь, необходимы инвестиции в создание новых отраслей и производств. Иными словами, необходима диверсификация экономики, толчком к которой может послужить политика импортозамещения, о чем определенно высказался президент Путин в своем послании Федеральному собранию. И здесь опять сталкиваются противоположные точки зрения.

Если в начале года экономический блок правительства и банки в целом сходились во мнении, что за 12 месяцев ВВП увеличится на 2–3% , то уже весной даже минимальный рост был поставлен под сомнение. Причины сокращения ВВП — в снижении притока инвестиций в связи с ситуацией на Украине, существенное замедление роста производственных и торговых запасов и низкий внутренний спрос.

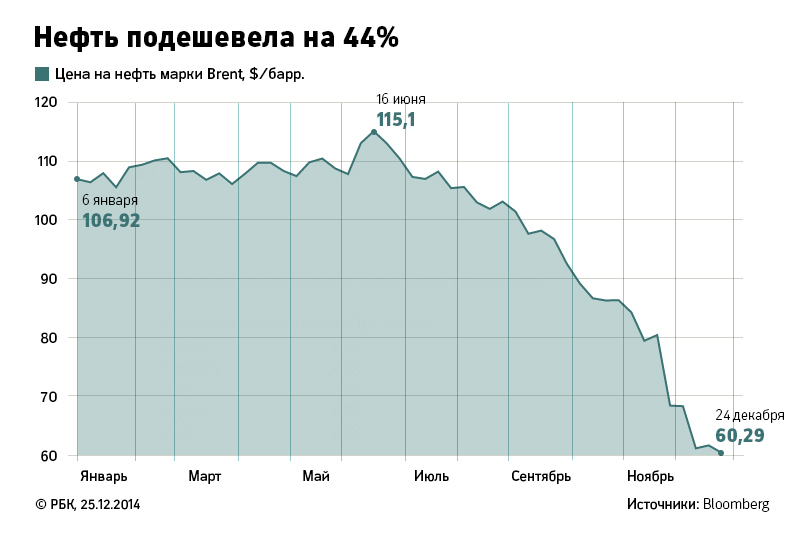

До середины 2014 года цены на нефть оставались стабильными в пределах $105-115 за баррель. В сентябре котировки пошли вниз и к декабрю упали до $60/барр . В самых пессимистических прогнозах аналитики предрекали снижение цены до $85/барр . Кроме того, бюджет России на 2015 год сверстан исходя из среднегодовой цены нефти Urals в $80/барр .

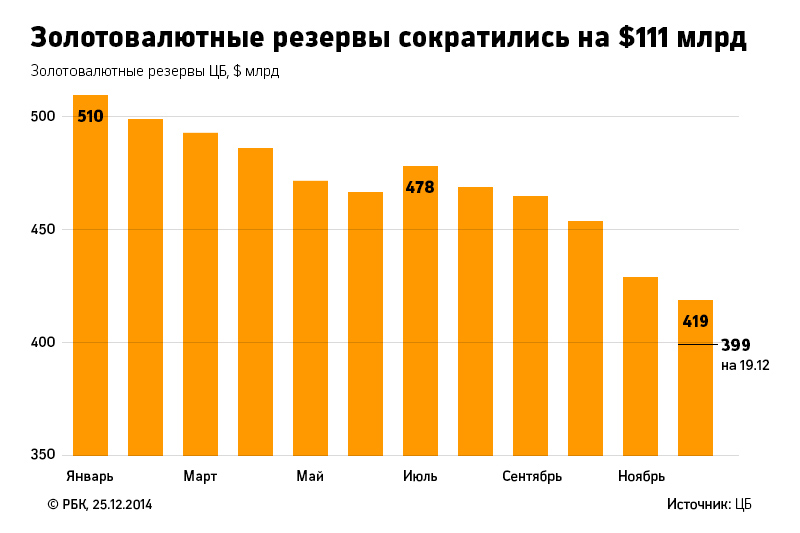

Объем золотовалютных накоплений России превысил отметку в $500 млрд в январе. Как оказалось, всего на несколько дней. В течение года Россия лишилась почти пятой части своих золотовалютных резервов и достигла по этому показателю четырехлетнего минимума. При этом тратилась в основном валюта. Причиной стало проведение ЦБ валютных интервенций, призванных поддержать рубль.

Первую половину года рубль вел себя так же стабильно, как и нефтяные цены. С середины года его курс к ведущим мировым валютам начал снижаться вместе с ценами на нефть. 10 ноября ЦБ отменил валютный коридор и отпустил рубль в свободное плавание. Неконтролируемое падение привело к тому, что 16 декабря на бирже евро стоил более 100 руб ., доллар – более 80 руб .

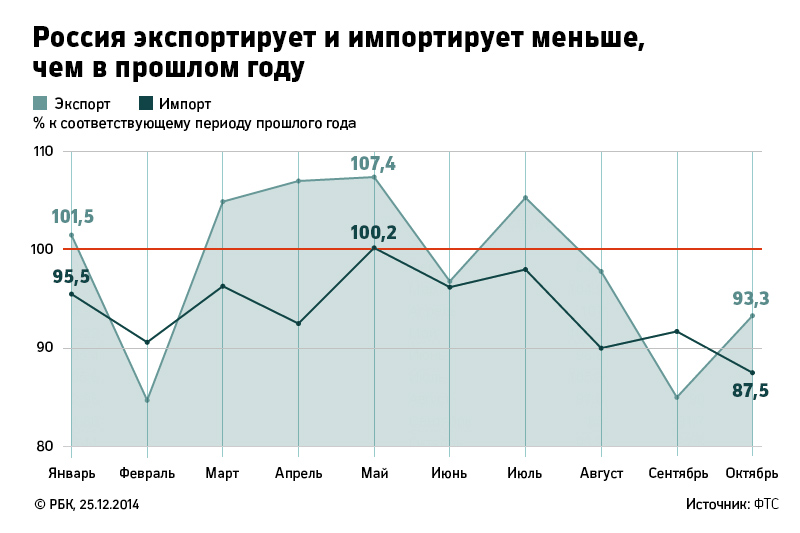

Импорт начал сокращаться втором полугодии, после введения санкций ЕС и США. Похожим образом вел себя и экспорт – его снижение замедлилось лишь на фоне обесценения рубля в последние месяцы года. Эксперты снижение импорта объясняют кризисом на Украине, санкциями и общим ухудшением инвестиционного климата, экспорта – политическими причинами и падением нефтегазовых цен.

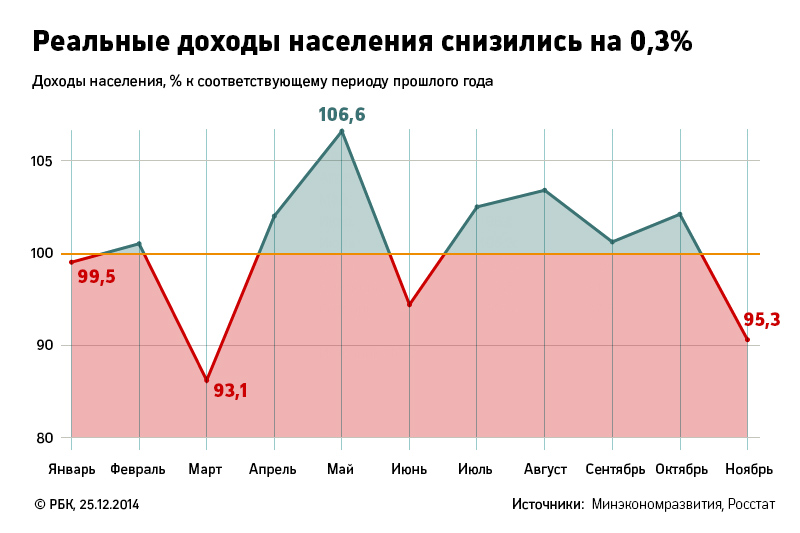

Доходы граждан на протяжении почти всего года были близки к прошлогодним значениям. Но декабрьский обвал рубля потянул изменил ситуацию. Реальные располагаемые доходы, по данным Росстата, по итогам января-ноября 2014 года снизились на 0,3% . Реальные доходы граждан продолжат снижаться и в 2015 году, как ожидается, на 5-7% , их будет обесценивать высокая инфляция.

По прогнозу Минэкономразвития, отток капитала по итогам года – около $125 млрд (с учетом прогноза по 4 кварталу) – почти достигнет объемов кризисного 2008 года. Он связан с неопределенностью в экономике, переходом к плавающему курсу рубля и присоединением Крыма. Вопреки ожиданиям, санкции как таковые сказались не столь заметно – отток капитала резко возрос лишь в конце года, и главной причиной тому стало падение нефтяных цен.

Декабрь 2013

Цитата:

Февраль 2014

Март 2014

Апрель 2014

Апрель 2014

Май 2014

«Денежная масса – показатель, который зависит в данной ситуации только от действий ЦБ. И от этого показателя, в свою очередь, зависит сценарий для экономики России. Пока наш Центральный банк реализует сценарий спада: динамика денежной массы уже хуже, чем в декабре кризисного 2008 года

Июнь 2014

Июнь 2014

Эльвира Набиуллина уже добилась остановки роста денежной массы к июню текущего года. Ведь по состоянию на май 2014 года прирост реальной денежной массы (агрегат М2) составил всего 0,7%, что практически неотличимо от нуля. Неудивительно, что рост ВВП в 2013-2014 годах замедлился, ведь для роста ВВП на 5% и выше, требуется рост реальной денежной массы на 15% и выше.

Июнь 2014

"Сейчас на рынке очень жесткий дефицит ликвидности, и мы видим повышательный тренд. Пока понижательного тренда я не вижу", - отметил Греф. "На мой взгляд, ситуация не просто острая, а очень острая…"

«… наращивание рублевой денежной массы всегда приводило к экономическому росту. И наоборот, падение темпов роста денежной массы вело к кризису. На этом графике отчетливо видно: сейчас мы находимся на пороге очередного кризиса.

По итогам июня 2014 года ЦБ переключил "денежный светофор" на красный.

Август 2014

Сентябрь 2014

Ноябрь 2014

Есть ли конкретные структуры, ответственные за это сползание в кризис? Да, это Минфин и Центральный банк России. Это их действия привели к такой динамике денежной массы. До декабря 2012 года главным виновником был Минфин. Именно его действия привели к изъятию из экономики около 3,5 трлн рублей за период с 1 января 2011-го по декабрь 2012 года.

Подведём итог

Кризис не свалился неожиданно. К нему привели ошибки в денежно-кредитной политике, которые имели начало ещё в 2011 году.

Результат закономерен: падение реальной денежной массы неизбежно привело экономику к кризису.

К сожалению, падение реальной денежной массы после этого продолжалось ещё более года. Лишь по итогам февраля 2016 года денежная масса показала рост в годовом выражении.

И, в полном соответствии с многолетней зависимостью, вместе с ростом реальной денежной массы возобновился и рост экономики.

Маленький секрет: материалы этого блога можно на несколько часов (а иногда - дней) раньше прочитать на телеграм-канале "M2". В Телеграме его можно найти, введя в строку поиска @m2econ.

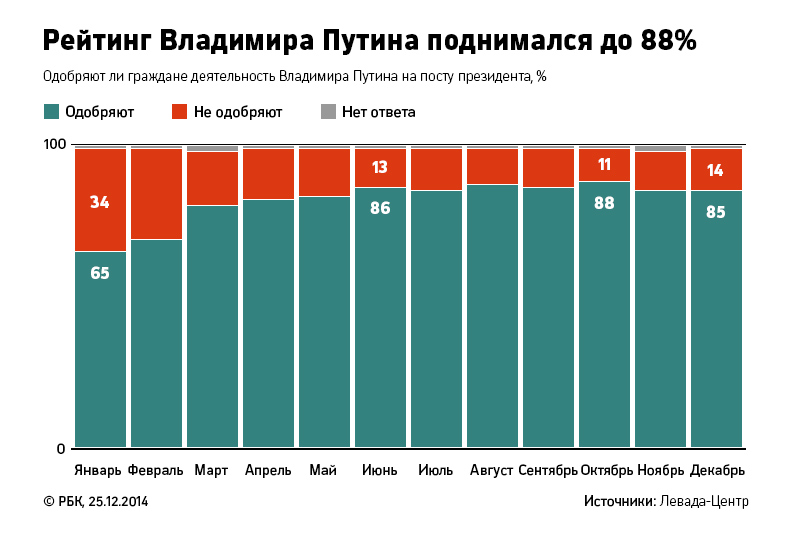

Россия столкнулась с санкциями Запада на фоне кризиса на Украине, в ответ ввела продовольственное эмбарго, способствовавшее удорожанию продуктов. Цены на нефть — основной источник пополнения бюджета — с лета снизились почти в два раза и балансируют на отметке 60 долларов за баррель, а курс рубля с ноября бил ежедневные антирекорды и остановил спад лишь 17 декабря.

Среди немногочисленных положительных факторов-2014 можно назвать полноценный старт курса отечественных производителей — и промышленных, и аграриев — на замещение импорта. Охлаждение отношений с Западом также, наконец, заставило российские власти оглянуться по сторонам и перенацелить экспорт углеводородов на быстрорастущий азиатский рынок.

Санкционная инфляция

Воссоединение с Крымом вылилось в санкции против России, которые ввели США, Евросоюз, Швейцария, Канада, Австралия и Япония. Сначала в марте персонами нон грата был объявлен ряд чиновников и бизнесменов, но этим дело не ограничилось. В конце июля ЕС и США от точечных санкций против отдельных физлиц и компаний перешли к мерам против секторов российской экономики.

Так, Евросоюз и США запретили поставки оборудования и предоставление услуг для глубоководной разведки и добычи нефти, работы в Арктике и на месторождениях сланцевой нефти в РФ. При этом если ограничения ЕС касаются всего российского нефтегазового сектора, то США указали конкретных получателей: "Газпром", "Газпром нефть", "Роснефть", ЛУКОЙЛ и "Сургутнефтегаз".

Под ограничения попали и крупнейшие российские финансовые институты. Американским и европейским инвесторам запрещается выдавать новые кредиты Сбербанку, ВТБ, Газпромбанку, Россельхозбанку и Внешэкономбанку на срок более 30 дней.

Власти РФ долгое время заявляли, что не приемлют политику санкций и контрмер. Однако в августе пошли на ответные шаги, ограничив на год импорт продовольствия из США, Канады, ЕС, Австралии и Норвегии. Под запрет попали говядина, свинина, птица, колбасы, рыба, овощи, фрукты и молочная продукция. РФ обосновала свое решение снижением конкурентоспособности отечественных аграриев, так как из-за санкций Россельхозбанк не сможет привлекать дешевые деньги на западных рынках и кредитовать АПК.

Контрсанкции помогли открыть российский рынок для новых поставщиков, из государств, которые не пошли на поводу у США. Однако более дорогие продукты из Турции, Израиля и Латинской Америки подстегнули рост цен в России.

Это стало одной из причин, вынудивших Минэкономразвития и Банк России повысить прогноз по инфляции на текущий год. "В 2014 году инфляция будет около 10%, вклад продовольственного эмбарго — 2,3 процентного пункта", — заявила в декабре председатель ЦБ Эльвира Набиуллина. Прогноз МЭР пока скромнее — 9%, но министерство уже признало, что он невыполним, так как на середину декабря рост цен уже составил 9,4%.

Основной инфляционный удар придется на первый квартал следующего года, полагают в правительстве, по оценке ЦБ — потребительские цены в это время могут достичь 11,5% в годовом выражении, затем их рост начнет замедляться.

Газовый маневр

Россия — один из крупнейших в мире экспортеров газа, в этом году доказала, что не собирается снижать обороты, но переориентирует потоки. Вместо строительства газопровода "Южный поток", который должен был обеспечить Европе бесперебойные независящие от транзита поставки, газовая труба будет направлена в Турцию.

Это решение, озвученное 1 декабря по время визита российского президента Владимира Путина в Анкару, стало неожиданным для Евросоюза. Россия же мотивировала отказ от проекта нежеланием самого ЕС в его реализации и затягивании сроков строительства.

В результате "Южный поток" будет перенаправлен в Турцию, а уже вложенные инвестиции "Газпрома" в проект не пропадут. Впрочем, несмотря на это РФ обещает остаться надежным поставщиком газа в Европу и будет выполнять все контракты, заявил министр энергетики Александр Новак после решения о закрытии "Южного потока". Вопрос удастся ли РФ перенести точку закупки газа Европой с границы Украины на границу Турции и Греции остается пока открытым.

На фоне неопределенности поставок газа в Европу Россия смогла в мае подписать долгожданный контракт на поставку газа в Китай. Соглашение "Газпрома" и CNPC предусматривает ежегодные поставки 38 миллиардов кубометров газа по газопроводу "Сила Сибири" (восточный маршрут), строительство которого уже началось.

Кроме того, в ноябре страны подписали меморандум по поставкам газа по "западному" маршруту. По этому маршруту (газопровод "Алтай") предполагается на начальном этапе поставлять 30 миллиардов кубометров газа в год.

Девальвация нефти

Прогноз цен на нефть — дело неблагодарное, шутил в ноябре глава Минэкономразвития Алексей Улюкаев. В начале декабря министерство пересмотрело свой прогноз по нефти на 2015 год до 80 долларов за баррель, и на 2014 год до 99 долларов со 104.

Однако в свете последних дней эти цифры выглядят вызывающе оптимистичными. На их фоне стрессовый вариант прогноза Банка России в 60 долларов за баррель Urals выглядит, по меньшей мере, консервативным.

Обвал цен на нефть эксперты, в первую очередь, связывают со значительным превышением глобального предложения над спросом. Многие надеялись, что галопирующее падение цен на "черное золото" остановит решение ежегодного заседания ОПЕК, но крупнейшие страны-экспортеры нефти сохранили статус-кво и отказались сократить добычу в надежде на рост цен.

Стоит напомнить, что доходы бюджета РФ на ближайший год, принятого осенью, сверстаны исходя из расчетной цены на нефть в 96 долларов за баррель и курса 37,7 рублей за доллар, но его придется пересмотреть, предупредил Минфин.

Однако министерство признает, что больших потерь для бюджета, половина доходов которого формируется за счет экспорта углеводородов, падение нефтяных цен не принесет, так как они будут компенсированы девальвацией рубля.

Ключевой рубль

Курс рубля к основным мировым резервным валютам — доллару и евро — в 2014 году испытал самое драматическое падение со времен дефолтного 1998 года, перекрыв показатели кризисного 2008 года, когда доллар взлетал против рубля немногим менее чем на 50%.

На фоне такой динамики ЦБ РФ решился на отмену плавающего коридора для бивалютной корзины и таким образом отпустил рубль в свободное плавание. Регулятор отменил плановые валютные интервенции и заявляет о готовности обеспечивать финансовую стабильность безлимитными интервенциями на определенных курсовых уровнях.

Наконец под занавес года совет директоров ЦБ провел тайное ночное заседание, фактически в 1,6 раза — до 17% — взвинтив ключевую ставку. По замыслу регулятора эта мера должна была замедлить инфляцию и остановить обвал нацвалюты. Однако рубль отказался "слушаться" регулятора, и по данным на 16 декабря стоимость евро на торгах Московской биржи поднималась до пиковых 100 рублей, доллара — до 80 рублей.

Читайте также: