Кризис 2007 2009 кратко

Обновлено: 02.07.2024

10 лет назад начался самый масштабный в послевоенной истории экономический кризис. 15 сентября 2008 года о своём банкротстве объявил один из крупнейших инвестиционных банков США Lehman Brothers. Следом за ним прекратили существование ряд других ведущих финансовых организаций Соединённых Штатов. К концу 2008 года кризис затронул большинство стран мира. Обвал экономики усугубил ситуацию с выплатой кредитов и значительно ухудшил материальное положение сотен миллионов людей. Эксперты считают, что Вашингтон не извлёк уроков из событий десятилетней давности и может повторить ошибки прошлого.

15 сентября 2008 года один из ведущих инвестбанков США Lehman Brothers обратился в суд с заявлением о своём банкротстве. Долги финансового гиганта составили $613 млрд.

Этот день принято считать отправной точкой острой фазы мирового финансового кризиса, который по масштабам уступает только Великой депрессии (1929—1933). Следом за Lehman Brothers в критической ситуации оказались и другие американские транснациональные банки — Bear Stearns, Merrill Lynch, Goldman Sachs, Morgan Stanley, а также ведущие ипотечные компании Fannie Mae, Freddie Mac и AIG.

Острейший кризис

Финансовому коллапсу предшествовал острейший ипотечный кризис в США, начавшийся в середине 2007 года. Правительство Соединённых Штатов стремилось сделать покупку жилья более доступной для малоимущих. В частности, американские власти практиковали искусственное ограничение роста ипотечных ставок.

Банки фактически заставляли снижать их требования к материальному положению заёмщиков. Одновременно рынок Соединённых Штатов заполонило множество ипотечных ценных бумаг, облигаций и других финансовых инструментов, которые были, по сути, ничем не обеспечены.

В первой половине 2000-х годов ситуация на ипотечном рынке США доходила до абсурда: банки порой даже не требовали первоначального взноса и сведений о заработной плате.

- 15 сентября 2008 года индекс Доу-Джонса рухнул на сотни пунктов. Уже в октябре обвал фондового рынка стал рекордным для США за последние 20 лет

- Reuters

- © Brendan McDermid

Масштабное падение

Финансовый коллапс в США почти мгновенно отразился на глобальной экономике. В конце 2008 года последствия кризиса ощутила банковская система, а потом и реальный сектор Европы, России и стран Азиатско-Тихоокеанского региона (АТР). Подавляющее большинство государств встретило 2009 год бурным ростом количества невыплаченных кредитов, масштабным падением промышленного производства и самым мощным со времён Великой депрессии увеличением безработицы.

По разным подсчётам, в 2009 году мировой ВВП сократился на 0,75—2,3%, мировая торговля — более чем на 10%. Валовой внутренний продукт РФ уменьшился на 7,9%, Германии — на 5,6%, Великобритании — на 4,3%, Франции — 2,9%, США — на 2,4%, Японии — на 5,4%.

Финансовый кризис в значительно меньшей степени затронул Китай, экономика которого с 1990-х годов росла в среднем на 10%. По данным Нацбанка КНР, в 2007 году ВВП Поднебесной увеличился на 14,2%, в 2008 году — на 9,6%, а в 2009 году — на 9,2%.

Тем не менее обуздать кризис в 2008—2009 годах не удалось. В 2010-м обвал экономики вызвал колоссальный рост государственной задолженности. В критической ситуации оказалась Греция, на спасение которой была брошена львиная доля европейских финансовых резервов.

Кризис ударил по благосостоянию сотен миллионов людей. Граждане США, ЕС, РФ и ряда азиатских стран столкнулись с невозможностью своевременно выплачивать долги из-за массовых сокращений и отсутствия новых рабочих мест. В 2009 году проблема безработицы коснулась почти 200 млн человек.

По мнению Судакова, США не извлекли уроков из коллапса 2008 года и сейчас могут повторить те ошибки, которые совершали раньше.

Теория большого долга: как крах золотого стандарта привёл к глобальному господству доллара

50 лет назад президент США Линдон Джонсон подписал закон об отмене золотого обеспечения доллара. Этот день стал закатом.

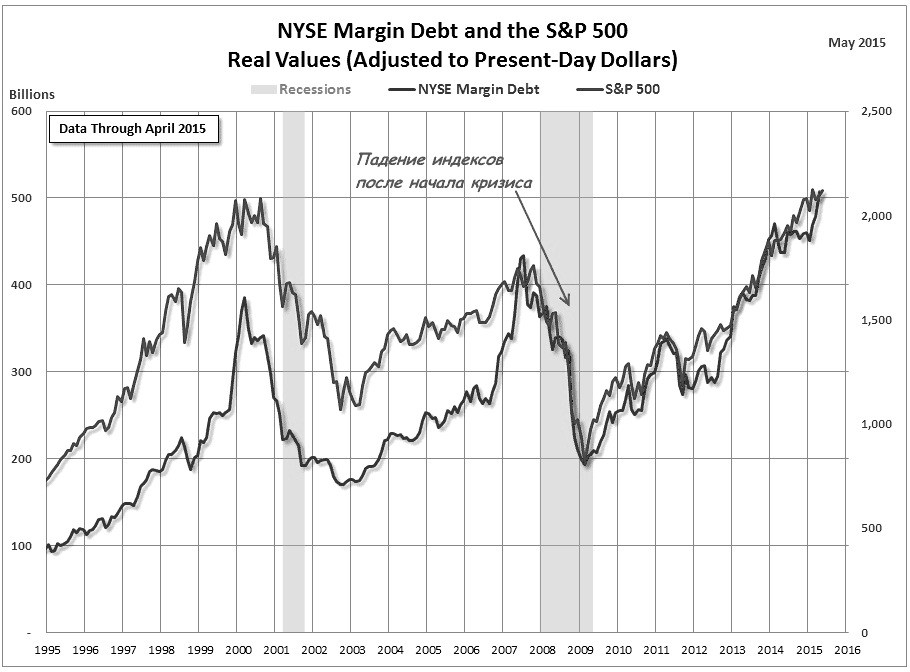

По его словам, сегодня стоимость финансовых активов по-прежнему чрезмерно завышена, а именно это и стимулирует образование финансовых пузырей.

При этом замдекана факультета мировой экономики и политики ВШЭ Андрей Суздальцев в беседе с RT отметил, что экономики многих государств по-прежнему сильно связаны с финансовой системой США, а потому в случае повторения кризиса в Америке он непременно вызовет цепную реакцию.

В работе "Основные этапы текущего мирового кризиса (10 августа 2007 года - 15 сентября 2008 года – 2 апреля 2009 года) и контуры новой реальности" была затронута тема соответствия структуры процесса с хронологией того или иного исторического процесса. В работе "V-, U-, W-, и L - рецессия как контуры ближайшего будущего" были презентованы дополнительные индикативные операторы мониторинга текущего кризиса. Можно ли попытаться формализовать хронологию текущего мирового кризиса до его завершения?

Нет ни малейших сомнений в том, что текущий мировой кризис займет в новейшей глобальной истории свое "почетное" место. Какие именно знаковые события должны войти в хронологию текущего мирового кризиса? Хронология – это перечень каких-либо событий в их временной последовательности. Необходимо признать, что формализация хронологии того или иного явления в новейшей истории обладает своей спецификой. В первую очередь, из-за существенных изменений в сфере политики. Знаковые события позволяют всего лишь формализовать контуры изменений, а процесс объективизации осуществляет post factum.

Представленный ниже перечень событий отражает всю сложность и неоднозначность текущего мирового кризиса.

Хронология мирового кризиса (демо-версия)

Текущий мировой кризис:

· 10 августа 2007 года – первая совместная интервенция центробанков ведущих стран мира. Дата начала мирового кризиса 2007-2009 годов.

· 18 сентября 2007 года – ФРС США снизила учетную ставку на 0,5 процентного пункта - до 4,75%.

· 31 октября 2007 года – ФРС США снизила учетную ставку на 0,25 процентного пункта - до 4,5%.

· 1 декабря 2007 года – вхождение экономики США в рецессию (сокрытие рецессии до 1 декабря 2008 года)

· 11 декабря 2007 года - комитет по открытым рынкам Федеральной резервной системы (ФРС) США принял решение понизить учетную ставку на четверть процентного пункта с 4,5 до 4,25 процента.

· 22 января 2008 года - Федеральная резервная система США сообщила о понижении базовой процентной ставки на 0,75 п.п. до 3,5% годовых. Это первое внеочередное заседание ФРС после 11-го сентября 2001-го года.

· 31 января 2008 года - ФРС понизила базовую ставку на 0,5 п.п. до 3% годовых.

· 11 марта 2008 года - ФРС объявила о запуске нового механизма кредитования облигаций для своих первичных дилеров

· 16 марта 2008 года - ФРС США впервые за 30 лет провела экстренное заседание в воскресенье. Принято решение снизить ставку дисконтирования на 25 базисных пунктов до 3,25%. Монетарные власти США серьезно опасаются масштабного бегства капитала из крупнейших американских банков. В течение всего двух дней клиенты одного из крупнейших инвестиционных банков США Bear Stearns потребовали вывода своих активов в размере $17 млрд.

· 18 марта 2008 года - базовая ставка была понижена ФРС на 0,75 п.п. до 2.25% годовых.

· 30 апреля 2008 года - ФРС приняло решение снизить процентную ставку по федеральным фондам на 0,25 процентного пункта до 2,0%.

· 3 июля 2008 года – цена на баррель нефти на NYMEX достигла исторического максимума - 145$.

· 15 сентября 2008 года – банкротство американского инвестиционного банка Lehman Brothers. Начало нового этапа мирового кризиса.

· 19 сентября 2008 года – очередная совместная интервенция центробанков ведущих стран мира.

· 1 октября 2008 года – принятие "плана Полсона"

· 8 октября 2008 года – ФРС США снизила учетную ставку на 0,5 процентного пункта - до 1,5%. В этот же день банк Англии снизил ставку с 5.0 % до 4.5 %. ЕЦБ снизил ставку с 4.25 % до 3.75 %. Банк Канады снизил ставку с 3.0 % до 2.5 %. В Швеции и Швейцарии также снизили ставки на 0.5 %.

· 15 ноября 2008 года – саммит G-20 в Вашингтоне

· 29 октября 2008 года – ФРС снижает ставку на 0,5 п.п. до 1,0% годовых.

· 16 декабря 2008 года - ФРС принял решение понизить процентную ставку по федеральным фондам на три четверти процентного пункта до 0,25%.

· 13 февраля 2009 года – принятие "плана Обамы"

· 13 марта 2009 года - Базельским комитетом по банковскому надзору было принято решение расширить число участников этой организации и пригласить к деятельности в комитете представителей Австралии, Бразилии, Китая, Индии, Южной Кореи, Мексики и России.

· 23 марта 2009 года - Китай предложил заменить американский доллар в качестве глобальной резервной валюты новой международной системой, контролируемой Международным валютным фондом.

· 27 марта 2009 года - число своих членов расширил также Форум финансовой стабильности. В его состав вошли все члены так называемой "Большой двадцатки" ведущих индустриальных стран мира, в число которых входит и Россия.

· 1-2 апреля 2009 года – саммит G-20 в Лондоне. Приняты решения об усилении роли МВФ, контроле над хедж-фондами и налоговыми "гаванями".

Дата начала мирового кризиса

Безусловно, представленная выше хронология текущего мирового кризиса не является полной. Но для нас сегодня важно формализовать и объективизировать основные действия наиболее влиятельных институтов, таких как ФРС, центробанки ведущих стран мира, G-20. А также осмыслить то, что уже поддается формализации. В первую очередь, дату начала текущего мирового кризиса.

Представляется, что датой начала текущего мирового кризиса не могут стать "первые признаки" или "явные признаки" кризиса, отмечаемые многими аналитиками. Аналитик У.Энгдаль отметил: "Номинально начавшийся в июле 2007 года одним событием с участием небольшого немецкого банка, державшего секьюритизированные активы, гарантированные ипотечными закладными sub-prime США, продолжающийся и углубляющийся глобальный финансовый кризис лучше всего осознается как неотъемлемая часть определенного исторического процесса, начавшегося с окончанием Второй мировой войны — взлетом и падением Американского Века". Энгдаль считает: "Наблюдение частными контрагентами" от ФРС привело всю международную межбанковскую торговою систему к резкой остановке в августе 2007 года, когда вспыхнула паника по поводу секьюритизированных коммерческих бумаг, обеспеченных активами, фактически большинства секьюритизированных облигаций стоимостью в триллионы долларов".. М.Хазин отмечает, что "ящик Пандоры", то есть прорыв инфляции в потребительский сектор, открылся в августе 2007 года…" Но какое именно событие можно принять за дату начала мирового кризиса?

Финансовый аналитик Сергей Егишянц выделил существенное: "ФРС США в четверг (9 августа 2007г.) выдала банкам 24 млрд. долларов, а в пятницу – 35 млрд.; Банк Японии – 8.5 млрд. (в пятницу); Резервный банк Австралии – 4.2 млрд.; Банк Канады – 1.6 млрд.; а всех переплюнул ЕЦБ, вываливший на рынок в четверг 94.8 млрд. евро, а в пятницу – еще 61.1 млрд. (130 и 84 млрд. долларов соответственно)" Как отметило BBC, объем нынешних вливаний в полтора раза превысил объемы интервенций, предпринятых основными мировыми центробанками в первые дни после 11 сентября 2001 года. Напомним, летом и осенью 2007 года начавшийся мировой кризис назывался "ипотечный кризис". Затем, по мере все большего вовлечения в кризис банковской сферы он стал называться "кризис субстандартного кредитования". Но для нас наиболее важна первая совместная интервенция центробанков ведущих стран мира. Мы можем признать 10 августа 2007 года датой начала текущего мирового кризиса.

Аналитик С.Кинг отметил: "Кризис на рынке жилья в США стал всего лишь катализатором. Он наглядно показал, что финансовые инструменты сохранения ценности - в обеспеченных ипотекой ценных бумагах, высокодоходных корпоративных облигациях и тому подобных активах - зачастую, на поверку, оказывались дешевле бумаги, на которой они напечатаны. Их стоимость зиждилась не на фундаментальных факторах экономики, а на коллективной вере - в банки, рейтинговые агентства, институциональных инвесторов, хеджевые фонды, регулирующие органы и, в конечном счете, в способность финансовых рынков обеспечивать рост уровней экономического благосостояния".

Данная позиция, а также позиции широкого круга аналитиков, позволяют нам выявить глубину текущего кризиса и не ошибиться в сроках его завершения.

ФРС, центробанки, G-20

В работе "Новейшая глобальная история в формате direct: ФРС и ОПЕК" были приведены все изменения ставок ФРС с начала ХХI века. Роль ФРС и главы ФРС Бена Бернанке в текущем кризисе – первостепенна. С данной позицией не согласятся многие конспирологи, но такова реальность.

Р.Бернер и Д.Гринлоу отметили в ходе текущего мирового кризиса: "Стремительное снижение ставки говорит о том, что ФРС вознамерилась обрушить по открытым рынкам на рынки все монетарные стимулы, которые она только будет способна реализовать". Таким образом, мы можем констатировать, что хронология текущего мирового кризиса должна включать все ключевые шаги ФРС и центробанков ведущих стран мира. Нельзя выводить за пределы рассмотрения знаковые события на различных рынках, в первую очередь, на фондовом и нефтяном, а также шаги и активные действия других влиятельных глобальных игроков.

Что же произошло?

Но давайте обо всем по порядку.

Как же вышло так, что рынок недвижимости (наиболее стабилизированный сектор рынка) стал местом необычных спекуляций и роста цен? Откуда появились гигантские невыплаты по ипотечным кредитам и закладным на недвижимость? В 2011 году Баффет заявил, что это самый огромный пузырь на рынке, который он когда-либо видел (по спекулятивному росту тут еще можно сравнить с тюльпаноманией 1636/1637 годы в Нидерландах).

ЭТАП ПЕРВЫЙ. Причины

Первоначальные причины кризиса

В экономике все связано. В предыдущей статье мы рассматривали пузырь доткомов и упомянули крах башен близнецов 11 сентября 2001 года. После этих событий правительство, как могло, пыталось привлечь внешние инвестиции в экономику страны. И это достаточно успешно получилось в 2002/2005 годах. Инвесторы все-таки вернули веру в силу американской экономики. Кроме этого, увеличение капитала произошло за счет стран с развивающейся экономикой, экспортирующих нефть (вроде Китая). Но тут есть два важных момента:

- В 2004 году в США преобладал импорт практически во всех отраслях, а экономика при этом показывала рост по большей части из-за внешних инвестиций (тут закономерен рост внешнего долга государства).

- Импорт рос быстрее экспорта не из-за недопроизводства, а из-за огромного потребления внутри страны.

При этом, в экономике начали появляться свободные средства (как у населения, так и у инвесторов). Вкладывать деньги в федеральные займы стало уже не так прибыльно и интересно. А дальше все просто – в момент, когда у населения на руках оказалось средств с избытком, начался сильный приток инвестиций в сектор недвижимости. Параллельно этому еще в конце 90-х годов крупнейшие ипотечные компании получили льготы от правительства, направленные на кредитование относительно бедного населения. То есть обычные люди только отошли от краха доткомов и терактов 11 сентября, как тут же им стали доступны относительно дешевые ипотечные займы.

Это положило начало глобальным изменениям в банковской системе США. Ко всему этому были урезаны права федеральных регуляторов в банковской и кредитной системах, рынок отправился в свободное плавание. Банки вместо выдачи кредитов другим компаниям, по новому закону, стали сами создавать дочерние фирмы под различные виды деятельности и кредитовать их.

В реальности, это выглядело примерно так:

Третья важная причина

Также были другие, менее популярные варианты, но почти все заёмщики останавливались на этих двух.

ЭТАП ВТОРОЙ. Точка невозврата

Банки, чтобы перестраховаться от необеспеченных кредитов, стали выпускать деривативы (они объединяли в пул несколько таких кредитов и продавали третьему лицу. Это можно назвать, в некоторой степени, точкой невозврата.

В итоге на рынке сложилась следующая ситуация:

С виду, такие производные инструменты выглядели менее рискованными, по сравнению с необеспеченными кредитами. Банки рассчитывали, что ими можно будет воспользоваться в случае неплатежей клиентов, а их стоимость не будет подвержена снижению из-за нескольких кредитов в одном инструменте.

ЭТАП ТРЕТИЙ. Начало краха

Бурный не обоснованный рост рано или поздно всегда заканчивается. В нашем случае были свои причины:

Ипотечный пузырь тем временем раздувался все сильнее и сильнее, а выпуск уже ничем необеспеченных ценных бумаг бесконтрольно продолжался. И рядовые люди, и инвесторы ввязались в ценовую гонку. Никто не думал о результатах. Старые кредиты просто перекрывались новыми уже под залог мусорных пакетов ценных бумаг.

На момент начала кризиса доход от этой системы составлял практически 30 процентов всего ВВП страны. А держалось все на голой спекуляции и необоснованном росте цен. Новые дома строились один за одним. В какой-то момент пузырь раздулся до такой степени, что падение цен стало лишь вопросом времени.

ЭТАП ЧЕТВЕРТЫЙ. Последствия

В 2011 году более 900 тысяч домов, купленных под мусорные бумаги, банки забрали обратно. А новые построенные дома оказались никому не нужны. Инвесторы и банкиры потеряли работу, а люди – имущество, отданное по долговым обязательствам банкам.

- Индекс S&P500 снизился почти на половину стоимости, относительно 2006 года.

- Стоимость реально производящих предприятий упала более чем на 20 процентов с лета 2007 года по осень 2008.

- Lehman Brothers и Bear Stearns были признаны банкротами, а такие банки как ML , Bank of America были вынуждены произвести слияние, во избежание полного краха (это коснулось практически всех крупных банков, которые участвовали в этом пузыре);

- Падение было замечено во всех секторах экономики.

- Многие граждане потеряли свои накопления, в том числе и пенсионные.

- Потери в долларах составили больше 5 миллиардов

ЭТАП ПЯТЫЙ. Дальнейшие события и меры правительства США

Завершение

Отголоски по невыплатам оставались даже после краха. После завершения основных событий кризиса, Всемирный валютный фонд оценил потери в 4 триллиона долларов для мировой экономики. Еще более 11 триллионов было потрачено правительством для стабилизации ситуации после краха.

В последнее время во всем мире активно обсуждают вероятность нового мирового экономического кризиса. Аналитики Tranio рассказали, как и почему глобальный финансовый кризис 2007–2009 годов повлиял на рынки недвижимости США и Европы и чему он нас научил.

Аналитики Tranio рассказали, как и почему глобальный финансовый кризис 2007–2009 годов повлиял на рынки недвижимости США и Европы и чему он нас учит.

Глобальный финансовый кризис 2007–2009 годов возник во многом из-за высокой закредитованности домохозяйств и непрозрачности производных ценных бумаг на основе ипотеки. Оказались достаточно рискованными инвестиционные стратегии, которые были рассчитаны на вложения в один актив, ранее показавший себя надёжным. Чтобы максимально защититься от последствий будущих экономических кризисов, необходимо избегать излишней закредитованности и держать наготове резерв — наличные деньги, финансовую подушку безопасности.

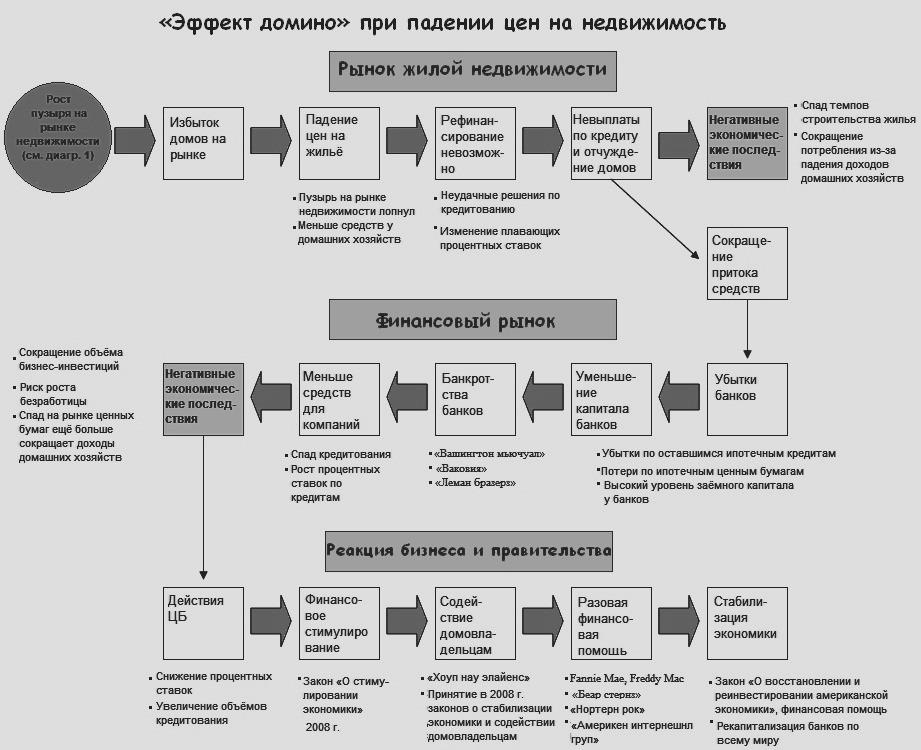

Кризис 2007–2010 годов возник из-за неподъёмных кредитов и отсутствия наличных у людей

Пусковым механизмом кризиса оказалось то, что домохозяйства потеряли возможность выплачивать долги. Пострадали рынки США, Западной Европы и ряда развивающихся стран, в том числе России.

Всё началось с того, что домохозяйства получили возможность брать дешёвые, зачастую необеспеченные кредиты на покупку жилья. Затем потребление стало расти. Люди считали, что могут себе позволить дома в лучших районах, с площадями больше, чем у них есть. Видимо, при этом они уделяли недостаточно внимания росту своих доходов. Миллиардер Рэй Далио, основатель хедж-фонда Bridgewater Associates и богатейший инвестор на планете, считает такую ситуацию частью человеческой природы: потребление всегда растет быстрее, чем доходы.

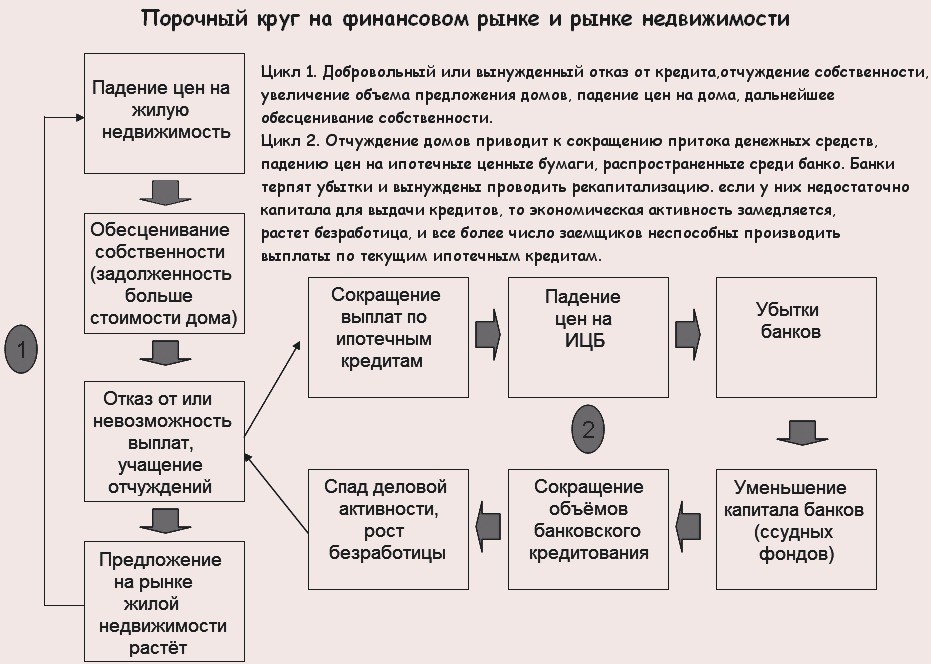

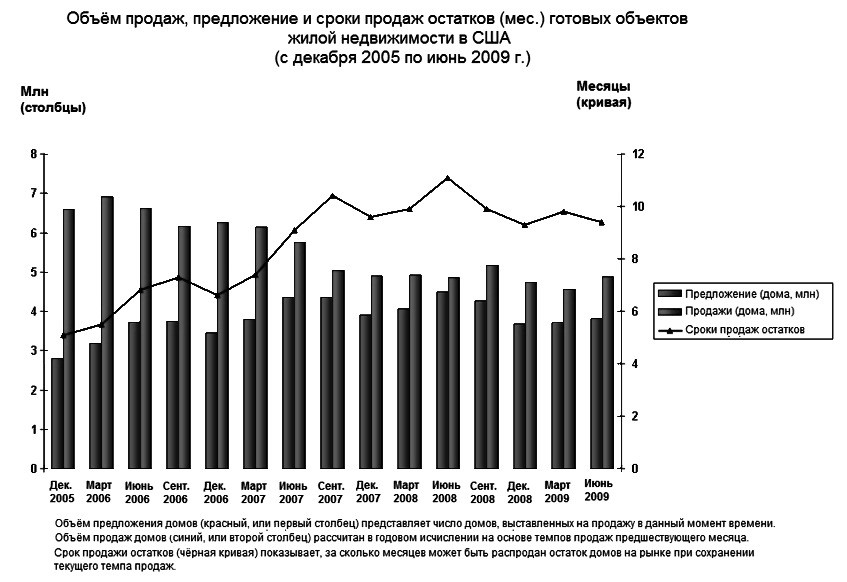

Рост спроса на жильё привёл к росту цен. В какой-то момент стоимость жилья расти перестала, так как возник разрыв между платежеспособностью покупателей и ценами. Из-за этого упали доходы продавцов. Многим домохозяйствам стало тяжело выплачивать долги. В результате потребление стало снижаться, и в экономике началась рецессия.

Стало снижаться количество рабочих мест, что усугубило ситуацию. В итоге многие домохозяйства окончательно потеряли возможность возвращать долги, в том числе выплачивать ипотеку. Кризис перешел в активную фазу.

Доля непогашенных долгов в домохозяйствах начала заметно расти уже с 2007 года. Людям стало не хватать средств на выплату возросших долгов, в том числе ипотечных. В таких случаях банки могут забирать недвижимость. Пик просрочек по выплатам кредитов пришелся на 2009 год.

Залоговое имущество на фоне развития кризиса в экономике и падения цен также обесценивалось. Таким образом, пользоваться кредитными средствами в период кризиса становилось еще дороже и опаснее для капитала.

Планетарный масштаб кризис смог обрести, когда оказалось, что на базе ипотечной недвижимости выпущено много непрозрачных инвестиционных инструментов в разных странах мира: по таким ценным бумагам невозможно было просчитать риски. Устойчивость триллионов финансовых активов была основана на погашении ипотечных кредитов. Когда ипотека начала обваливаться, то за ней обрушились ценные бумаги и банки.

Подушкой безопасности для домохозяйств и инвесторов мог стать резерв свободных наличных денег. Наличные деньги — наиболее ликвидный из возможных активов, потому что всегда есть возможность максимально быстро ими воспользоваться, в том числе выплачивать кредиты без переплат.

В 2007-м и 2008 году у людей подушки безопасности в виде наличных не было. Об этом говорит то, что в тот период резко возросло количество новых кредитов по банковским картам. С 2008 года количество активных счетов банковских кредитных карт стало резко сокращаться: люди уже не могли гасить новые кредиты. Это хорошо видно на примере США.

В прошлый кризис цены на коммерческую недвижимость упали сильнее, чем на жилую

Цены на недвижимость падают, когда падает спрос. В 2007–2010 годах только в Швеции, Финляндии и Германии наблюдался прирост цен. В странах Евросоюза цены больше всего просели в 2009 году (–8,8%, по данным Eurostat и OECD). В то время наибольшее количество владельцев недвижимости оказались в минусе.

В США цены на жилую недвижимость в кризис упали почти на 20%. Перед этим с 2006-го по 2007-й год цены практически не менялись. Это может быть связано с инерцией изменения цен относительно спроса. Спрос уже начал падать, но продавцы еще не снижали цены.

На нежилую недвижимость США во время кризиса цены просели более, чем на 30%. Индекс цен на графике, который посвящён коммерческой недвижимости, включает квартиры (25% — жилая недвижимость), а также офисы, ритейл- и промышленную недвижимость (75% — нежилая недвижимость).

Падение цен на нежилую недвижимость США в период кризиса более чем в 1,5 раза превысило падение цен на жильё. Такой перевес показывает, что инвестировать в жилую недвижимость безопаснее.

Европейский рынок недвижимости пострадал не так сильно, как рынок США, который стал эпицентром глобального финансового кризиса 2007–2009 годов. Падение цен на недвижимость в Европе началось позже, было более краткосрочным, а цены восстановились быстрее.

Динамка цен в Еврозоне, как и в США, показывает, что в период кризиса цены на торговую, офисную и индустриальную недвижимость, упали сильнее, чем на жилую. В 2009 году, в период наибольшего спада, цены на жильё снизились на 5% по сравнению с 2008 годом. Для коммерческой недвижимости снижение цен составило 12%.

Сходство динамики цен на недвижимость на рынках США и Европы говорит о том, что цены на жильё в период экономических кризисов в целом более устойчивы, чем цены на нежилую недвижимость, и это не зависит от страны.

Цены на недвижимость больше всего падают в странах, где возник ценовой пузырь

Многие инвесторы сумели сберечь капитал в кризис 2007–2009 годов, потому что вложились в недвижимость Германии. Причина в том, что ещё до начала глобального кризиса Германия оказалась одной из немногих популярных у инвесторов стран Европы, где отсутствовал ценовой, или экономический, пузырь — существенный рост цен на недвижимость в короткий период времени, их отличие от справедливой цены.

Наличие ценового пузыря повышает вероятность падения цен в случае экономических кризисов. Испания, Франция, Великобритания — европейские страны, которые не смогли уберечь инвестиции в недвижимость, так как в каждой из них перед кризисом возник ценовой пузырь. В кризис в этих трёх странах упали цены на недвижимость.

Начиная с 2015 года наблюдается новый виток роста цен на жилую недвижимость в Испании, Франции и Великобритании. В этот раз начали активно расти цены и на недвижимость Германии. Это значит, что в будущем экономическом кризисе Германия теряет былое преимущество — отсутствие ценового пузыря. Возможно, за счет сильной экономики в следующий кризис цены на немецкую недвижимость просядут не так сильно, как в других странах.

Конечно, идеальных инвестиций не бывает. Рискованный шаг со стороны инвестора — выбрать одну страну, экономика которой выглядит устойчивой, и вложить все сбережения в местную недвижимость. Анализировать экономику стран при инвестициях в недвижимость необходимо, но так же важно распределять активы в портфеле между разными странами.

Читайте также: