Классификация налогов кратко шпаргалка

Обновлено: 05.07.2024

Системе налогообложения России свойственна некоторая громоздкость: существует большое количество различных направлений и видов налогов и сборов. При этом каждая разновидность имеет собственную правовую конструкцию, является полноценным элементом всей финансовой системы.

Место каждого налогового сбора в этой системе строго определено и задает механику его введения, бюджет, в который налог зачисляется, список объектов, подлежащих налогообложению, и перечень лиц, несущих обязательство по его уплате. Сущность налогов с юридической точки зрения подробно проясняется объединением этих обязательных платежей в группы по неким признакам. Также определение точного местонахождения налога в системе способствует корректному распределению налоговых компетенций по субъектам РФ.

Безусловно, признаки и критерии, задающие место налога в финансовой системе, важны в правоприменительной практике, оказывают влияние на величину налоговой обязанности налогоплательщика.

Рассмотрим виды налогов и основания их классификации.

Классификация налогов

Как уже было сказано, все виды налоговых сборов объединены в группы по конкретным критериям.

Классификация по виду налогоплательщика

- Налоги с организаций – платежи, взимаемые в обязательном порядке только с организаций. К этой группе относятся: налог на имущество, налог с продаж и т.д.

убъектом налогового права является организация, независимо от того, имеет ли она статус юридического лица или нет. Хотя, конечно, подавляющее большинство организаций данный статус имеют.

- Налоги с физических лиц – платежи, которые взыскиваются с индивидуальных плательщиков (налог на доход физического лица, налог на имущество, переданное по наследству и пр.

- Общие налоги – платежи обязательного характера и для физических лиц, и для организаций, т.е. не имеющие прямой зависимости от организационно-правового статуса субъекта. Основой для взимания общих налогов является наличие в собственности некого объекта/объектов (налог на землю, налог на недвижимость и пр.

Классификация по способу налогообложения

- Прямой налог – изыскивается с плательщика в момент получения некого материального блага. Размер прямого налога зависит от размера объекта налогообложения; субъектом является производитель или собственник (налог на недвижимость (имущество) физического лица, налог на прибыль и пр.) Прямые налоги также называют подоходно-имущественными. Прямые налоги, в свою очередь, бывают:

- личными – такими налогами, размер которых зависит от полученного дохода и финансового состояния плательщика (налог на прибыль, налог на доход физического лица и пр.)

- реальными – такими налогами, размер которых зависит от рассчитанных средних показателей (ставок). Сюда можно отнести: налог на землю, налог на вмененный доход и пр.

Классификация по территориальному признаку

- Налоги федерального уровня – их правовые основы разрабатываются и вводятся Государственной Думой. Налоги данного вида едины для всех субъектов страны, не подлежат редактуре на уровне субъектов РФ и закрепляются непосредственно в Налоговом кодексе. К федеральным налогам относятся (ст.13 НК): налог на добавленную стоимость, водный налог и пр.

- Налоги регионального уровня – их перечень присутствует в Налоговом кодексе, но вводятся они в действие законодательными органами государственной власти самих субъектов страны. Соответственно, обязательными к уплате такие налоги являются лишь на территории определенного субъекта (налог на недвижимость, на имущество организаций и пр.

- Налоги местного уровня – их перечень также устанавливается Налоговым кодексом, но вводятся они в действие органами местного самоуправления. Соответственно, обязательными к уплате такие налоги являются лишь на территории определенного муниципального образования (земельный налог и пр.

Классификация по источнику поступления

- Государственные налоги – в полном размере поступаемые в государственный бюджет

- Местные налоги – в полном размере поступаемые в муниципальные бюджеты

- Пропорциональные – в установленном законом соотношении такие налоги поступают в бюджеты разных уровней

- Внебюджетные – в полном размере поступаемые в некоторые внебюджетные фонды

Классификация по цели использования

- Целевые налоги – данный вид налогов расходуется на финансирование конкретных мероприятий, для чего эти мероприятия обозначаются в бюджете отдельно, либо денежные средства зачисляются в запланированном объеме во внебюджетные фонды (к примеру, земельный налог)

- Налоговые сборы общего назначения – сюда относится основная часть налогов, используемых на территории РФ. Такие налоги не имеют конкретной статьи затрат, расходуются на общие цели

Классификация по регулярности взимания

- Регулярные налоги – налоги, изыскиваемые с заданной периодичностью и на протяжении всего времени существования объекта налогообложения (налог на недвижимость, транспортный налог и пр.

- Разовые налоги – налоги, изыскиваемые единожды в полном размере в момент совершения определенных действий (к примеру, налог на имущество, переданное по наследству)

Приведенная классификация (виды налогов) не является единственно возможной, но достаточна для общего понимания многообразия налогов и сборов, используемых на территории Российской Федерации.

В научной литературе и учебных пособиях возможно изучить виды налогов и их классификацию по другим признакам, что позволит более углубленно исследовать юридическую сущность обязательных платежей.

К таковым относится и уплата налогов. Что это такое, для чего они нужны, и как классифицируются – об этом расскажем в статье.

![Налог]()

Что такое налог

Экономическая, социальная и политическая жизнь на определенном участке территории, называемом страной, регулируется государством. Выполнение функций государства в указанных рамках нуждается в финансовом обеспечении.

Оно осуществляется из казны государства, которая состоит из бюджета (финансовой составляющей) и государственной собственности. Наполнение бюджета в основном проводится посредством взимания с юридических и физических лиц специальной платы за все полученные ими доходы. Эти сборы называются налогами.

Вывод: налоги – это принудительно взимаемая с юридических и физических лиц плата, являющаяся финансовым обеспечением функционирования государства.

Взимание налогов – насущная необходимость, выполнение которой поручено налоговым органам.

![Налог это..]()

Налоговая система государства – это совокупность следующих компонентов:

- законодательной базы, регламентирующей сбор налогов;

- непосредственно налогов;

- форм, методов и принципов установления, взимания и корректировки ;

- системой контроля за всеми этапами налогообложения.

![13 процентов от мороженого]()

Основной документ, который регулирует все взаимоотношения в рамках налоговой системы России (исчисление, уплата налогов, наказание за нарушения) – это Налоговый Кодекс (НК) РФ.

Виды и классификации налогов

Классификация налогов зависит от фактора классификации. Традиционно их принято разделять по таким критериям:

- по определению налогооблагаемой базы:

- прямые,

- косвенные;

- аккордные,

- подоходные;

- федеральные,

- региональные,

- местные;

- прогрессивные, ,

- пропорциональные.

Далее проанализируем каждый вид налогов немного подробней.

Прямые и косвенные виды налогов

Прямые налоги – это те, которые имеют явный характер, т. е. взимаются непосредственно с физического или юридического получателя каких-либо доходов.

![Прямые и косвенные налоги]()

Величина выплаты зависит от суммы дохода. В таблице ниже перечислены все виды прямых налогов. Они устанавливаются в процентном соотношении к налогооблагаемой базе.

- Подоходные налоги:

- на доходы физических лиц (НДФЛ)

- на предпринимательскую прибыль

- на прибыль организаций

- на заработную плату

- на процентные доходы

- на земельную ренту

- Налоги на имущество:

- налог на недвижимое имущество

- налог с наследования или дарения

Например, налог на доходы физ. лиц в нашей стране равен 13 %. Следовательно, если начислил работодатель своему сотруднику Иванову заработную плату 30 тыс. рублей, значит, должен заплатить за Иванова в казну 3900 руб. (это 13 % от 30 тыс.).

Пример: производитель мебели ИП Сидоров изготовил и выставил на продажу шкаф. С учетом всех затрат и предполагаемой прибыли Сидоров установил цену на свое изделие в размере 10 тыс. руб.

Следовательно, покупатель заплатит при покупке 12 тыс. руб., и, таким образом, станет плательщиком налога (но не налоговым агентом!). Производитель (он же продавец) ИП Сидоров станет после факта продажи шкафа налоговым агентом НДС (посредником между покупателем и казной государства). Получая в кассу 12 тыс. руб., он обязан 2 из них заплатить в форме НДС.

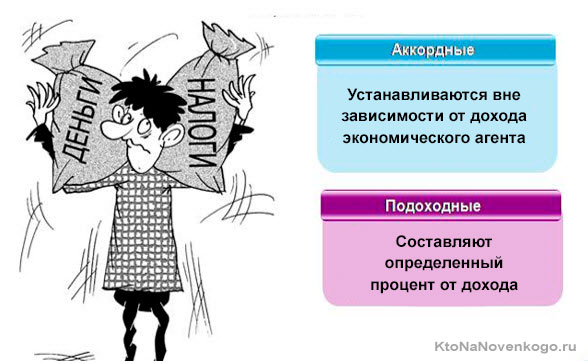

Аккордные и подоходные виды налогов

Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?).

Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.

![Аккордные и подоходные налоги]()

Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат.

Федеральные, региональные и местные виды налогов

Напомню, что уплаченные налогоплательщиками деньги, перечисляются в государственный бюджет.

Его структура подчинена строгой иерархии:

![Структура бюджета РФ]()

Посмотрите, как распределяются налоги по бюджетам разных уровней:

![Основные налоги РФ]()

Существуют и комбинированные варианты. Примером является налог на прибыль организаций. Общая процентная ставка = 20 % (ст. 284 НК РФ). 2 % из уплаченной суммы направляется в Федеральный бюджет, а 18 % — в местный.

Прогрессивные, регрессивные и пропорциональные налоги

В этом типе классификации (по соотношению налоговой ставки к объекту налогообложения) различают три вида, схематично показанных и кратко описанных на расположенном ниже рисунке:

Рассмотрим на примерах, как исчисляются указанные виды налогов:

Вывод: чем выше доход, тем больше сумма налога. Она пропорциональна доходу. Пример: НДФЛ с единой ставкой 13 % (кроме выигрышей).

Вывод: чем выше доход, тем меньше соотношение суммы налога и дохода. В качестве примера можно привести страховые отчисления в Пенсионный фонд: 22 % — если налогооблагаемая база не превышает 1150000 руб., 10 % нужно уплатить при превышении указанной суммы.

Вывод: чем выше доход, тем больше сумма налога. Причем увеличивается и соотношение суммы налога и дохода (сравните с пропорциональным принципом налогообложения).

Контроль налогов

Налоговый контроль – это способ обеспечения законности хозяйственной деятельности физических и юридических лиц.

Соблюдение законности – основа экономической безопасности государства. Контроль за правильностью начисления, своевременностью уплаты налогов поручен Федеральной налоговой службе (ФНС).

Чем конкретно занимаются налоговые органы:

- сбором информации о налогоплательщиках и объектах налогообложения;

- анализом полученных данных;

- выявлением нарушений налогового законодательства;

- пресечением противоправных действий субъектов налогообложения в рамках законодательства;

- выявлением виновных в нарушениях и привлечением их к ответственности.

Основной метод контроля – это налоговая проверка.

Данное мероприятие состоит из нескольких действий:

- проверки первичных бухгалтерских документов (счетов, бухгалтерских книг, отчетов, деклараций и т. д.);

- проверки правильности и своевременности исчисления налогов;

- выявления виновных в нарушениях;

- передачи дел о налоговых нарушениях в судебные органы.

![Налоговые проверки]()

Хотите знать больше об экономике и происходящих в ней процессах? Читайте наш блог и начинайте мыслить масштабно!

Эта статья относится к рубрикам:

Комментарии и отзывы (7)

Меня возмущает существенное повышение размера налога на недвижимое имущество, особенно, если это имущество является единственным жильём. По логике государства единственное жильё — это какое-то излишество что-ли?

А всё это случилось из-за того, что для определения налоговой базы стали использовать кадастровую стоимость недвижимости. Могли бы тогда хоть снизить налоговую ставку для единственного жилья, а не драть по полной.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДС каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Василий: все же, это один из самых низких в абсолютном выражении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Все говорят, что у нас низкие налоги и это правда. Только вот и зарплаты у нас тоже низкие, не надо об этом забывать. Одно дело, получать в Европе 2-3 тысячи евро и платить с них даже 40%, а другое — это получать в среднем 250-300 долларов. Думаю разница есть.

Притом налоги постоянно повышаются и придумываются новые. Государству все мало. И при этом фактически исчезла как класс бесплатная медицина (что есть сейчас, назвать трудно) и бесплатное образование.

Илья: Вы страну, о которой пишите уточняйте. Могу догадаться, что это государство ближнего зарубежья (относительно России).

Все говорят, что в Европе зарплаты большие (и налоги, доходящие до 75%), но не надо забывать что коммуналка и оплата жилья у них чудовищно дорогие.

В Париже семья из двух работающих человек (около пяти тысяч евро суммарного дохода) и двух детей не может отложить пятьдесят евро в месяц на летний отпуск.

Читайте также: