Банковская система сша кратко

Обновлено: 04.05.2024

Несмотря на некоторое упорядочивание и централизацию, банковская система США после Гражданской войны и даже в начале 20-го века оставалась весьма архаичной. В стране имели хождение различные бумажные и металлические деньги, остро стояла проблема межбанковских обязательств и платежей. В отсутствии системы обязательного страхования депозитов вкладчики часто стихийно (под влиянием слухов и др.) изымали свои вклады из банков, что приводило к банкротствам даже вполне благополучных финансовых институтов.

В начале 20-го века прогрессирующая индустриализация и урбанизация США потребовали радикальных реформ банковской системы. В 1913 г. Конгресс принял закон о Федеральной резервной системе (Federal Reserve System; ФРС). См. также табл. 1 в Приложении. Эта организация стала фактически Центральным банком США, получила почти монопольное право на эмиссию бумажных денег и некоторые права по регулированию банковской деятельности. Однако противники централизации не сдавались. В результате их активности ФРС существенно отличается от центральных банков других стран, а банковская система США приобрела еще более многоуровневый характер в отличие от привычной во всем мире двухуровневой системы (единый Центральный банк и коммерческие банки). Для ФРС характерны собственная территориальная организация и достаточно сложное федеративное устройство. Банками-членами ФРС в обязательном порядке являются все национальные банки, а банки штатов – добровольно, при условии соответствия определенным требованиям.

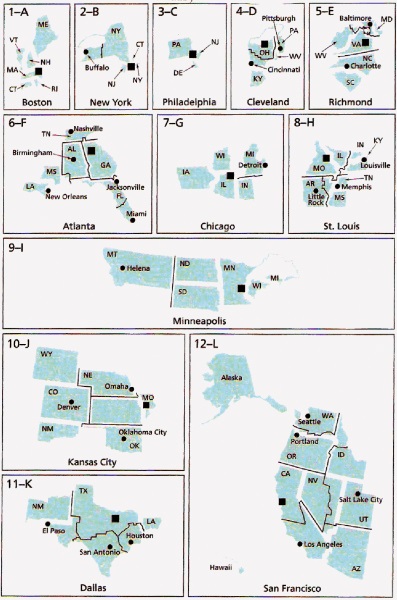

Рис. Территориальная организация ФРС США

Знаками показаны города базирования ФРБ, а знаками их филиалы. Линиями ? показаны границы филиалов ФРБ.

Территория Федерального округа Колумбия (Вашингтон) отнесена к ФРБ Ричмонда. Филиал ФРБ Нью-Йорка в Буффало был закрыт в 2008 году.

Источник: The Federal Reserve System: Purposes and Functions. 9th Edition. [30].

Границы ФРБ достаточно устойчивы, но все же с 1913 г. подвергались некоторым изменениям. В частности, был открыт новый филиал ФРБ Атланты в Майами, новые штаты Аляска и Гавайи (созданы в 1959 г.) были отнесены к ФРБ Сан-Франциско (Гавайи непосредственно, а Аляска к филиалу в Сиэтле). Территории Пуэрто-Рико и Виргинских островов (не являются штатами США) отнесены к компетенции ФРБ Нью-Йорка. Филиал последнего в Буффало был закрыт в 2008 г. [30].

Сами ФРБ формально принадлежат банкам-членам. К последним относятся в обязательном порядке все национальные банки, а также (на добровольной основе) банки штатов, – если они соответствуют требованиям ФРС. Банки-члены обязаны покупать акции своего ФРБ в размере 6 % собственного капитала. При этом они оплачивают непосредственно лишь половину необходимой суммы, а другая половина остается у банков, но может быть в любой момент востребована ФРБ.

Таблица 1

Ключевые ставки ФРС США в 2012 гг.

Создано на основе данных ФРС США [13].

Федеральный комитет по операциям на открытом рынке состоит из 12 членов. По должности в него входят все управляющие Совета ФРС и 5 представителей ФРБ. По традиции президент ФРБ Нью-Йорка является постоянным членом Комитета и фактически вторым по значимости лицом в ФРС после председателя Совета управляющих. ФРБ Нью-Йорка является главным техническим оператором всех операций ФРС на открытом рынке. Также с особого счета в ФРБ Нью-Йорка (Treasury general account) федеральное правительство США осуществляет все свои официальные расходы. Прочие ФРБ представлены в Федеральном комитете по операциям на открытом рынке согласно установленным географическим группам и работают в порядке периодической ротации. В частности, один представитель от ФРБ Чикаго и Кливленда, один от ФРБ Бостона, Филадельфии и Ричмонда, один от ФРБ Атланты, Далласа и Сент-Луиса и один от ФРБ Миннеаполиса, Канзас-сити и Сан-Франциско. Таким образом, очевидно, что представительство ФРБ в Федеральном комитете по операциям на открытом рынке не равнозначно (ФРБ Нью-Йорка, а также Чикаго и Кливленда исторически находятся в более привилегированном положении).

ФРС является независимым (автономным от правительства) федеральным общественным институтом США. Все решения ФРС и ее подразделений (в пределах установленных законом полномочий) имеют прямое действие и не подлежат утверждению другими органами власти.

Таблица 2

Показатели банковской деятельности по некоторым штатам США, 1927–1934 гг.

*Все данные приведены исходя из размещения главных офисов (штаб-квартир) банков.

Рассчитано по Statistical Abstract of the United States 1928, 1935 [28].

В наибольшей степени от кризиса пострадали банки регионов, где находились крупные промышленные центры, а также банковские системы сельскохозяйственных, сырьевых и в целом наименее развитых штатов. Например, в штате Иллинойс (крупнейший город – Чикаго) число коммерческих и сберегательных банков сократилось за период с 1927 по 1934 гг. более чем вдвое. Суммарный собственный капитал банков Иллинойса в 1934 г. составил только 56 % от уровня 1927 г., а объем вкладов только 62 % (сократился с 3,4 до 2,1 млрд. долларов). Аналогичная картина наблюдалась и в других индустриальных штатах США, например – в Мичигане (Детройт), Огайо (Кливленд). Еще более тяжелые последствия имел банковский кризис в аграрных штатах страны. Например, в Айове с 1927 по 1934 гг. число банков сократилось с 1 438 до 622, а собственный капитал банков 1934 г. составил только 45 % от уровня 1927 г. Серьезный удар по банковской сфере был нанесен и в ряде слаборазвитых штатов США (Западная Виргиния, Северная и Южная Каролина, Миссисипи и др.). См. также [3].

С другой стороны, в меньшей степени пострадали от банковского кризиса большинство штатов Северо-Востока США. Например, в Нью-Йорке объем вкладов за период 1927–1934 гг. уменьшился незначительно (с 13,4 до 13,1 млрд. долларов), а собственный капитал даже заметно увеличился (с 2,1 до 2,8 млрд. долларов). Такие показатели можно объяснить тем, что соответствующие штаты в большей степени специализировались не на материальном производстве, а отраслях третичной сферы (торговля, транспорт, связь, управление и др.), меньше пострадавших от общесистемного кризиса. Как следствие, банки Нью-Йорка и штатов Новой Англии имели более диверсифицированные активы, что, в сочетании с более значительными резервами, позволило им выйти из кризиса с меньшими потерями.

Таблица 3

Основные показатели развития банковской системы США в 1990–2005 гг.

Рассчитано по данным ФКСВ США [17].

Таблица 4

Банковские учреждения в США в 1994–2005 гг.

*данные на 09.01.94 (до принятия Закона Ригля-Нила); – данные недоступны. Рассчитано по данным ФКСВ США [21, 22, 24].

Таблица 5

Банковские учреждения в некоторых штатах США, 31.12.2005 г.

Рассчитано по данным ФКСВ и Бюро переписей США [23, 27].

В действительности для выявления и анализа ведущих современных банковских центров США следует использовать данные по банковским холдингам. В противном случае неизбежно существенное искажение реального положения дел. Все важнейшие решения принимаются на уровне банковских холдингов, а размещение штаб-квартир подконтрольных банков часто имеет полуфиктивный характер. Кроме того, многие банковские холдинги США состоят из нескольких достаточно крупных банков, размещенных в разных штатах (например, Citigroup).

Таблица 6

Крупнейшие коммерческие банки США по итогам 2005 г.

Создано по данным ФКСВ США [19].

С другой стороны, коэффициент Герфиндаля-Гиршмана[10], рассчитанный по доле ведущих банковских центров США в суммарных активах 50 крупнейших банковских холдингов, имеет тенденцию к небольшому увеличению. В частности, по итогам 1994 г. он составил 1 550, а по итогам 2000 и 2005 гг. – 1 745 и 1 991 соответственно. Причиной этого прироста является, главным образом, Шарлотт, доля которого за рассматриваемый период увеличилась примерно с 9 % до 21 % (см. табл. 2 в Приложении).

Крупнейшие банковские холдинговые компании США по итогам 2005 г.

Разразившейся в 2007–2009 гг. серьезный кризис вызвал новые существенные изменения в банковской системе США и ее государственном регулировании, см. подробнее Главу 3.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

124. Банковская система Японии

Тема 5. Кредит и банковская система

Тема 5. Кредит и банковская система 29. Сущность и функции кредита Кредит — форма движения ссудного капитала. Условия существования и принципы кредитных отношенийВ рыночной экономике деньги должны находиться в постоянном обороте, совершать непрерывное обращение.

34. Банковская система РФ

34. Банковская система РФ Банки — одно из центральных звеньев системы рыночной структуры. Развитие их деятельности — необходимое условие создания реального рыночного механизма. Устойчивость банков существенно влияет на эффективность экономики страны. Двухуровневая

13. Современная банковская система

13. Современная банковская система 13.1. Структура банковской системы РФ Банковская система РФ имеет двухуровневую структуру. На первом уровне находится Центральный банк РФ, на втором — различные кредитные организации (рис. 6). Рис. 6. Структура банковской

ГЛАВА XIV Банковская система

1. Банковская система в современных условиях

1. Банковская система в современных условиях Банковская система играет важнейшую роль в современных экономических отношениях.Во-первых, банки позволяют эффективно сберегать и, следовательно, аккумулировать денежные средства, накопление которых является ключевым

Тема 1. Банковская система (БС)

Тема 1. Банковская система (БС) БС – форма организации функционирования в стране специализированных кредитных учреждений, сложившихся исторически и закреплена законами. Понятие БС предполагает определение ее составляющих: банки и система. Банки представляют собой

ГЛАВА 4 Банковская система России в трех измерениях экономической реформы: либерализация, приватизация, финансовая стабилизация

ГЛАВА 4 Банковская система России в трех измерениях экономической реформы: либерализация, приватизация, финансовая стабилизация Принято считать, что "D-day" экономической реформы начался в России 2 января 1992 г. с президентского указа о либерализации цен. На самом деле

ГЛАВА 8 "Новое земля и новое небо": российская банковская система в условиях восстановительного этапа экономического роста (1999–2003 гг.)

2. Банковская система

2. Банковская система Банковская система – совокупность банков, обслуживающих соответствующие кредитные отношения.Банковская система Российской Федерации состоит из двух уровней:1) Банк России (Центральный банк Российской Федерации – ЦБ РФ);2) коммерческие банки:а)

2. Современная банковская система РФ

2. Современная банковская система РФ В плановой экономике СССР существовала одноуровневая банковская система, основанная на следующих принципах: государственная монополия на банковское дело; слияние всех кредитных организаций в единый общегосударственный банк,

3.5 Банковская система — участок прорыва

3.5 Банковская система — участок прорыва Нынешняя банковская система весьма слаба и не соответствует ни задачам модернизации и экономического роста, ни требованиям, предъявляемым к базе, на которой могут строиться фондовые рынки. Кредитные вложения в реальную сферу не

Глава 7. АТЕРОСКЛЕРОЗ И ПРОЧИЕ НЕПРИЯТНОСТИ (как работает наша банковская система)

ГОСТ

История развития банковской системы США

Банковская система (БС) – это система финансовых, банковских и кредитных структур, реализующих свою деятельность в рамках валового денежно-кредитного механизма.

Современная БС США была сформирована в начале 80-х годов XX века после принятия Закона о Федеральной резервной системе и Закона о регулировании депозитных учреждении и монетарном контроле.

До утверждения указанных документов США было единственным государством, которое входило в список наиболее экономически развитых стран, но не имевшего оформленной банковской системы. В более раннее время БС США включала в себя огромное количество небольших банковских структур и финансовых, кредитных организаций, деятельность которых была весьма ограничена и не регулировалась на законодательном уровне. Так, во второй половине XIX века число банковских организаций достигло 3 тысяч, а в начале ХХ века их количество уже превышало 25000, при этом порядка 8000 относились к эмиссиональным банкам, а остальные структуры осуществляли свою деятельность в рамках законодательства штатов, в которых функционировали. Именно банковской свободой в банковской системе и отличалась БС США от европейских систем.

На сегодняшний день в США, как и в прочих, экономически развитых государствах, можно наблюдать рост государственного вмешательства в область деятельности банковских структур.

Однако, стоит отметить отличие БС США, которое заключается в том, что федеральные резервные банки, занимающиеся эмиссией, не входят в собственность государства, однако, управляет ими государство, также банковские организации непосредственно связаны с Министерством Финансов.

Структура и операции Федеральной резервной системы

Основным звеном БС США является Федеральная резервная система (ФРС), включающая в себя следующие элементы:

- двенадцать федеральных резервных банков;

- банковские структуры – члены ФРС.

В соответствии с федеральным резервным актом, утверждённом в 1913 году, все банковские структуры-участники ФРС обязаны:

- внести 6% собственного банковского капитала в качестве паевого взноса в основной капитал федеральных резервных банков;

- держать в федеральных резервных банков денежные средства в размере 3% от величины срочных депозитов и от 7 до 13% величины депозитов до востребования. Федеральные резервные банки в соответствии с актом обязаны иметь резерв в золотом эквиваленте и законных платежных системах величиной не менее 35% депозитов.

Готовые работы на аналогичную тему

Таким образом, пассивы эмиссионных резервных банков включают в себя:

- собственные капиталы, которые сформированы из паевых взносов банковских организаций-участников;

- эмиссии банкнот;

- банковских депозитов, выступающих в роли резервов банковских организаций-участников членов ФРС.

Эмиссионные банки выполняют функции кредитора государства. Денежные средства и их эквиваленты, которые федеральные резервные банки вкладывают в облигации и прочие государственные ценные бумаги, направляются, как правило, на поддержку крупных корпораций, так как именно этими денежными средствами оплачиваются государственные закупки и заказы.

Помимо эмиссионных банковских учреждений в состав БС США входят:

- коммерческие банковские структуры;

- инвестиционные банковские структуры;

- взаимно-сберегательные банковские структуры.

Стоит отметить, что ФРС является независимой от государства структурой. Таким образом, она не может быть упразднена по желанию президента, конгресса или прочих органов государственной власти, также изменить ее функционал или роль можно только посредством утверждения специального законодательного акта.

Коммерческие банки США

Коммерческие банковские структуры США по юридическому статусу можно разделить на следующие группы:

- национальные. Банковские организации, входящие в данную группу, реализуют свою деятельность согласно федерального законодательства и входят в состав ФСР как банковские организации-участницы.

- штатные. Банковские организации, входящие в данную группу, реализуют свою деятельность согласно законодательству штата, в котором они функционируют, а также могут по желанию входить или не входит в состав ФРС.

Большая часть операций, осуществляемых коммерческими банковскими структурами представляют собой выдачу ссуд, так, например, в 2014 году из общей части активов на ссуды приходилось более 50%. Инвестиции занимают меньшую долю в структуре активов, при этом в большей части они состоят из вложений в облигации и прочие государственные ценные бумаги. Это связано с тем, что инвестиционная деятельность входит в функционал инвестиционных банковских структур.

Сберегательные учреждения США

В США к сберегательным учреждениям относятся ссудо-сберегательные ассоциации, взаимно-сберегательные банковские структуры и кредитные союзы.

Сберегательное учреждение - это финансовая кредитная структура, основной функцией которой является привлечение денежных средств населения страны в качестве сберегательных вкладов, по которым начисляются проценты.

Основной особенностью сберегательных структур США можно назвать специализацию на рынке сбережений населения, который в большей степени направлен на обслуживание физических лиц со средним уровнем доходов. Стоит отметить, что деятельность сберегательных учреждений достаточно жестко регулируется государством.

Наличие жестких ограничений функционирования сберегательных организаций снижает их возможность конкурировать с прочими участниками финансового рынка. А преимущества, которые были предоставлены сберегательной системе государственным аппаратом, не компенсировали ей финансовые потери. В связи с этим уже в начале 1980-х годов сберегательная система оказалась в тяжелом кризисе, который ставил под вопрос ее дальнейшее существование.

Стоит отметить, что большая часть сберегательных банковских структур являются паевыми, таким образом, вкладчики выступают не внешними кредиторами, а совладельцами банковской организации.

Получи деньги за свои студенческие работы

Курсовые, рефераты или другие работы

Автор этой статьи Дата последнего обновления статьи: 24 05 2021

Полина Михайловна Копруджу

Автор24 - это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

Современная банковская система в США является трехуровневой.

Первый уровень — это Федеральная резервная система (ФРС), которая состоит из двенадцати федеральных резервных банков, банков-членов, Федерального комитета по операциям на открытом рынке и консультационных советов. Несмотря на принадлежащий ФРС официальный статус правительственного федерального агентства и важную роль государства в управлении, по форме собственности она является сугубо частной акционерной компанией.

ФРС США — это сложная структура надзорных органов, которая отвечает за стабильность финансовых рынков в мире и развитие банковской системы и экономики страны.

Регуляторами финансовой системы страны выступают ФРС США, Контролер денежного обращения, Федеральная корпорация по страхованию депозитов.

Второй уровень представлен коммерческими банками, взаимными сберегательными банками и ссудо-сберегательными ассоциациями.

Третий уровень банковской системы США состоит из кредитных союзов и различных обществ взаимного кредита.

Коммерческие банки — это универсальные учреждения, которые проводят операции в разных сферах рынка ссудного капитала. Доля коммерческих банков составляет почти 50 % общей суммы активов всех финансовых организаций в государстве. Крупные банки предоставляют полный комплекс финансового обслуживания, включая открытие вкладов, выдачу кредитов, проведение расчетов и т. д., при этом обеспечивая высокий уровень обслуживания. Коммерческие банки выполняют роль основного звена кредитной системы США. Выдачей ипотечных кредитов для строительства недвижимости занимаются ссудо-сберегательные ассоциации и взаимно-сберегательные банки.

Кредитный союз отличается от банка тем, что он считается некоммерческим и занимается обслуживанием своих членов, а банки должны получать прибыль для своих акционеров.

При этом кредитный союз, как другие некоммерческие организации, не зависит от пожертвований. Он получает прибыль, чтобы продолжать свою деятельность и генерировать дополнительный доход для своих клиентов. Таким образом, члены союза могут получать выгодные условия по депозитам или сниженный процент по кредитам. Кредитный союз и общество взаимного кредита — это единственные компании в стране, которые не платят налоги и могут лицензироваться органами штатов.

В начале XX в. в США имелось не менее 5 тыс. эмиссионных банков (так называемые национальные банки), каждый из которых обладал правом выпускать в обращение банкноты на сумму своего основного капитала. При этом каждый из национальных банков был обязан принимать в уплату билеты всех остальных банков (хотя они и не были законными платежными средствами). Все эти банки находились под контролем особого департамента Казначейства, во главе которого стоял назначаемый Президентом США Контролер денежного обращения. Даже эта короткая справка позволяет видеть, что еще в начале текущего столетия в США банковская система просто отсутствовала. Центральный банк то возникал, то прекращал свою деятельность (первый Банк Соединенных Штатов получил чартер, или лицензию, от Конгресса в 1791 г. сроком на 20 лет, второй Банк Соединенных Штатов — в 1811 г.). Дело в том, что эта страна очень долго и мучительно шла к единой денежной системе. В настоящее время банковская система США состоит из следующих основных элементов:

— Федеральная резервная система (ФРС), выполняющая функции центрального банка страны;

— почтовые сберегательные кассы;

— фонды социального страхования;

— общества взаимного кредита;

— институты страхования депозитов и пр.

В экономической литературе встречаются и иные классификации, например следующая:

— коммерческие банки — национальные, имеющие лицензии федерального правительства;

— банки штатов, получившие лицензии правительств штатов;

— банковские холдинговые компании;

— международные банковские организации (в виде отделений или представительств международных банков, корпораций Эджа, внутренних банков), занимаются приемом иностранных вкладов или (и) иностранными займами;

— корпорации Эджа (корпорации, существующие в соответствии с Законом Эджа) финансовые организации, разрешенные федеральным правительством, главной задачей которых является финансирование и содействие международной торговле США;

— договорные корпорации — организации, аналогичные корпорациям Эджа, но лицензированные правительствами штатов;

— инвестиционные компании — организации, не считающиеся банками, но имеющие разрешение заниматься банковской деятельностью (им нельзя только принимать вклады и управлять собственностью по доверенности);

— так называемые некоммерческие банки — Сбербанки, кредитные кооперативы, ссудо-сберегательные ассоциации.

— банки штатов — члены ФРС;

— банки — не члены ФРС, входящие в Федеральную корпорацию страхования депозитов (ФКСД);

— банки — не члены ФРС, чьи вклады не застрахованы в ФКСД.

Читайте также: