Как уменьшить стоимость кредита кратко

Обновлено: 04.07.2024

Массовое привлечение кредитных средств для удовлетворения нужд физических лиц привело к конкуренции между банками. В борьбе за заемщиков кредитные организации использовали скрытые комиссии, завуалированные в тексте договора.

Центробанк для всех кредитных организаций независимо от вида банковского продукта:

- опубликовал математическую формулу для расчета;

- установил составляющие, включаемые и исключаемые при определении показателя;

- вменил в обязанность указание сведений в рамочке на первой странице заключаемого соглашения.

Визуально в договоре отражение ПСК выглядит следующим образом:

В ПСК включаются помимо основной суммы задолженности по кредиту и процентов за использование средств дополнительные платежи, непосредственно связанные с обслуживанием с учетом ограничений, установленных ЦБ.

Что такое полная стоимость кредита и из чего состоит

Значение ПСК исчисляется в процентах годовых и включает все расходы и комиссионные вознаграждения кредитору и сторонним лицам, вытекающие из условий договора и не позволяющие клиенту их избежать.

Например, зачастую страховки являются обязательным атрибутом кредитования, а страховщика определяет банковское учреждение, сотрудничающее в тандеме с конкретной страховой организацией, не оставляя заемщику права выбора.

Включаемые в расчет составляющие можно условно разделить на три группы:

1. Прямые расходы, непосредственно связанные с возвратом кредита, предусматривающего платность в отличие от ссуд:

- платежи в счет погашения задолженности по самому кредиту;

- начисленные проценты за пользование заемными средствами.

2. Дополнительные комиссии, начисляемые в пользу кредитного учреждения за ряд операций:

- рассмотрение заявки и оформления договора;

- открытие и расчетно-кассовое обслуживание счетов;

- эмиссию кредитных карт;

- процесс кредитования.

3. Сопутствующие расходы в пользу сторонних организаций, которых невозможно избежать для получения займа:

- страховая премия по договору, заключаемому со страховщиком при условии, что выгодоприобретателем не является клиент;

- выплачиваемая страховка на добровольной основе, если она является фундаментом для снижения процентной ставки или ухода от комиссий;

- услуги нотариусов, если обязательность нотариального удостоверения вытекает из договорных условий;

- услуги по экспертной оценке имущественных ценностей, передаваемых в залог (например, при ипотеке и автокредите).

Если в тексте кредитного договора обозначено конкретное лицо, то его тарифы используются для расчета ПСК.

Затраты, которые не входят в стоимость кредита

При определении расходов, которые не включаются в расчет ПСК, но могут оплачиваться дополнительно заемщиком, следует руководствоваться не законодательными актами, а договорными условиями. В расчете показателя не участвуют:

- начисляемые финансовые санкции за просрочку;

- платежи по обязательному страхованию на основании закона (например, гражданская ответственность владельцев транспортных средств);

- комиссии за операции с использованием наличных денежных средств или осуществление расчетов в валюте, отличной от валюты кредитования;

- премии по договорам со страховыми компаниями, если выгодоприобретателем является заемщик (например, страхование жизни или на случай возникновения сложной жизненной ситуации, включая потерю источника получения дохода);

- изменение условий кредитного договора, включая реструктуризацию и отсрочку окончательного расчета.

Что влияет на полную стоимость кредита

Поскольку расчет ПСК осуществляется предварительно, то банк не может учесть поведение заемщика. Самые простые примеры, увеличивающие и уменьшаемые рассчитанную цифру – досрочное погашение кредита и финансовые санкции, начисляемые при просрочках.

На размер влияют следующие факторы при оценке в совокупности:

Вид платежа:

- биллинговый – выплата процентов за пользование с погашением основного долга по завершении периода;

- аннуитетный– равномерное погашение на протяжении всего срока;

- дифференцированный – постепенное снижение платежа по мере приближения к окончанию периода.

Дополнительная информация! Величина ПСК, рассчитанная на основании данного единичного фактора не будет свидетельствовать о сумме реальной переплаты, поскольку максимум составит при буллитном виде, а минимум при дифференцированном. Этот результат получится вследствие начисления процентов на остаток долга по кредиту, что может способствовать выбору не самой актуальной программы.

Срок кредитования

Понятно, что фактический размер переплаты при прочих равных условиях за год будет ниже, чем за пять лет. Однако при расчете ПСК ввиду распределения затрат на меньший интервал получится увеличение на единицу времени.

Банковский инструмент

Дополнительные нюансы связаны с использованием кредитной карты, когда клиент фактически определяет самостоятельно сумму и срок кредитования.

Поскольку банк не имеет возможности просчитать данные показатели, то сумма ПСК рассчитывается на основании предельно допустимых значений.

Как снизить полную стоимость кредита

Для снижения переплат в количественном денежном выражении заемщику следует сделать ряд важных выводов относительно влияющих факторов с последующим практическим применением:

Среднерыночный показатель

Среднерыночное значение ПСК рассчитывается Центробанком для контроля финансовых учреждений и установления минимальных и максимальных границ. Величина ПСК зависит от вида кредитования и направления полученных средств.

Согласно закону № 353-ФЗ от 21.12.2013 года потребительский кредит, предоставляемый физическим лицам, не может превышать более чем на треть среднерыночный показатель в своем сегменте. В 3-ем квартале текущего 2020 года в разрезе видов займов установлен процент ПСК, представленный в таблице:

50,103 – свыше года

22,427 – свыше года

18,762 – свыше года

Как расчитывается полная стоимость кредита

Арифметическая формула расчета ПСК определена на законодательном уровне ч.2 ст.6 закона №353-ФЗ от 21.12.2013 года:

ПСК, рассчитываемая в процентах годовых = %-ная ставка базового периода(I) * Количество базовых периодов в году * 100 (для перевода в проценты)

Процентная ставка определяется по громоздкой формуле, представляющей арифметический ряд, как наименьшее положительное решение уравнения:

Данное уравнение вряд ли под силу для решения вручную не только для обычного гражданина, но и для человека с высшим техническим образованием. Банки используют для определения показателя разработанные самостоятельно программы.

Формула полной стоимости кредита:

В упрощенном варианте:

S – полная сумма всех выплат, обусловленных процессом кредитования;

S нулевое – общая сумма полученных заемных средств;

n – период кредитования, выраженный в годах.

В качестве условного числового примера рассматривается следующий вариант:

Заемщик получил кредит на 4 месяца в размере 100 000 рублей с ежемесячным погашением равными частями с учетом всех комиссий по 26 100 рублей. Подставив числовые значения в формулу, в результате получится искомая величина:

ПСК = (26 100 Х 4 / 100 000 – 1)/0,33(перевод месяцев в год) Х 100 = 13,333 %.

Значимость показателя для заемщика

Интернет предлагает множество кредитных калькуляторов с возможностью подбора кредита с максимально удобными условиями для перспективного клиента. Для быстрого поиска существует сортировка по трем параметрам:

- годовой процентной ставке;

- среднемесячному платежу;

- сумме переплаты в денежном измерении за год.

Полная стоимость кредита – важнейший показатель для выбора банка и программы кредитования, поскольку учитывает влияние факторов в комплексе. Это позволяет избежать излишних переплат, поскольку зачастую меньшая процентная ставка не оправдывает себя экономически за счет условий, невыгодных для клиента.

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях - ПРАЙМ, ТАСС и других известных в РФ компаниях.

Стоимость кредита состоит из процентов, комиссий и выплат сторонним организациям. Каждое из этих слагаемых можно уменьшить. Тогда и сумма выплат по кредиту будет меньше. Существует несколько способов, как можно это сделать.

В данный момент вы не можете посмотреть или раздать видеоурок ученикам

Чтобы получить доступ к этому и другим видеоурокам комплекта, вам нужно добавить его в личный кабинет, приобретя в каталоге.

Получите невероятные возможности

Конспект урока "Как уменьшить стоимость кредита"

Стоимость кредита состоит из процентов, комиссий и выплат сторонним организациям. Каждое из этих слагаемых можно уменьшить. Тогда и сумма выплат по кредиту будет меньше.

Как правило, у каждого банка есть диапазон ставок по каждому виду кредита.

Например, ставка по автокредиту может колебаться от 15 % до 18 % годовых. Возникает логичный вопрос: как получить минимальную ставку и снизить процентные выплаты по кредиту?

Существует несколько способов, как можно это сделать.

Способ первый. Никогда не обольщаться предложениями экспресс-кредитов. Оформить их можно очень быстро, буквально за несколько минут, но за экспресс-удовольствие придётся платить. Такие кредиты оказываются как минимум на 3—4 процента дороже обычных.

Способ второй. Надо иметь положительную кредитную историю и пользоваться хорошей репутацией.

Кредитная история — это информация о том, как заёмщик выполнял принятые на себя обязательства по кредитам и займам.

· Титульная часть — содержит сведения о заёмщике: фамилию, имя и отчество, идентификационный номер налогоплательщика, паспортные данные и так далее.

· Основная часть — накапливает сведения о закрытых и действующих кредитах: суммы, сроки выплат, суммы задолженности и так далее.

· Дополнительная (закрытая часть) — содержит сведения о кредиторе и тех, кто когда-либо запрашивал кредитную историю по вашей персоне.

· Информационная часть — содержит сведения обо всех отказах в предоставлении кредитов или займов с указанием причины отказа.

Кредитная история заёмщика формируется из информации, передаваемой банками и другими кредиторами в бюро кредитных историй.

Бюро кредитных истории хранят кредитные истории заёмщиков и продают эту информацию банкам, которые хотят узнать больше о своих потенциальных клиентах.

Если за кредитом обратился человек, не погашавший в срок предыдущие кредиты, то банк может повысить ставку по кредиту или же вообще отказать ему в кредите.

В бюро кредитных истории может обратиться не только банк, но и любой гражданин. Один раз в год мы имеем право получить своё финансовое досье бесплатно, чаще — за небольшую плату. Но чужие кредитные истории для нас — табу.

Хорошая кредитная история свидетельствует о вашей хорошей репутации перед банком. То есть если вы, клиент банка, получаете через него зарплату или уже брали кредит и отдали его в срок, то банк любит вас и вам доверяет. А свою любовь он может выразить уменьшением ставки на 1—2 процента.

Способ третий. Чтобы убедить банк в своей платёжеспособности и надёжности, заёмщику надо принести справку, подтверждающую доходы. Это может быть справка из бухгалтерии предприятия или справка по форме 2-НДФЛ, стандартной форме отчётности предприятия, являющегося налоговым агентом, перед Федеральной налоговой службой о выплаченной сотруднику зарплате, предоставленных налоговых вычетах и удержанном налоге

Этот документ состоит из пяти разделов:

· сведения о налоговом агенте (работодателе): его наименование, реквизиты;

· данные о физическом лице-получателе дохода (сотруднике);

· доход, облагаемый по базовой тринадцатипроцентной ставке, помесячно;

· стандартные, социальные, инвестиционные и имущественные налоговые вычеты с кодами;

· общая сумма доходов, вычетов и удержанных налогов.

Но в данной форме указывается только доход заёмщика, полученный на последнем месте работы, при этом лишь та его часть, которая выплачивается официально, а в российской практике существуют и другие, нелегальные формы оплаты труда.

Для того чтобы решить эту проблему, банки часто предлагают своим потенциальным заёмщикам предоставить альтернативное доказательство дохода: справку по форме банка.

Способ четвёртый. Сделать более высокий первоначальный взнос. Многие банки предлагают кредит без обязательного первоначального взноса, но это увеличивает ставку как минимум на 1 %. Чем больше первоначальный взнос, тем ниже ставка.

Например. Банк предлагает кредит со ставкой от 15 до 18 % годовых. Клиент попросил кредит на 200 000 рублей сроком на 5 лет и не стал обсуждать с банком никакие другие условия. Он получил кредит под 18 %. Его переплата составила 117 926 рублей.

Другой клиент попросил кредит на 200 000 рублей сроком на 5 лет, но предоставил все необходимые справки и добился минимальной ставки по этому кредиту, то есть 15 %. Его переплата составила 85 480 рублей. В результате второй клиент сократил переплату по своему кредиту на 27 % и сохранил для семейного бюджета 32 446 рублей. Как говорится, выгода налицо.

Чаще всего это касается ипотечных кредитов. За то время, которое пройдёт с момента оформления ипотеки, условия кредитования могут измениться в лучшую сторону. И тогда имеет смысл поискать банк, где ставка по ипотеке самая низкая. Если выгода от снижения ставки по кредиту выше, чем расходы на переоформление кредита, то имеет смысл взять новый, более дешёвый кредит и погасить старый, более дорогой.

Возможно, ваш собственный банк согласится пересмотреть условия кредитования в сторону снижения ставки, если вы укажете ему доступные вам альтернативы. Это позволит сэкономить деньги — уменьшить общую переплату по кредиту.

Кстати, чтобы ускорить процедуру рассмотрения заявок, большинство банков используют скоринг — это автоматизированная система балльной оценки потенциального заёмщика, в которой за каждую его характеристику даётся определённое количество баллов.

Например, профессия: от 0 баллов для студентов до 100 баллов для госслужащих. Просуммировав баллы по всем характеристикам (анкетные данные, кредитная история, наличие справки 2-НДФЛ и так далее), банк получает итоговую оценку для данного человека.

Например: клиент — женщина, 35 лет, замужем, двое детей, имеет собственную квартиру и высокую должность с приличным доходом — 1440 баллов.

Вторая часть кредита, на которой можно сэкономить — это комиссии банка. Как правило, размер комиссий зафиксирован банком. Пытаться изменить их практически невозможно. Но вполне реально поискать другой банк, который оценивает свои усилия более скромно или вообще не взимает комиссии.

Кредитный договор может содержать обязательства заёмщика приобрести какие-то дополнительные услуги у банка или других организаций.

Например, банк обычно требует приобретения страховки. В случае автокредита это КАСКО, при ипотечном кредитовании это может быть страхование жизни, имущества и прочее. Если сумма кредита перечисляется на банковскую карту, в договор может быть включена плата за выпуск и обслуживание этой карты.

Дополнительные услуги могут быть напрямую связаны с выдачей кредита (как в случае с банковской картой), но иногда банк включает их в договор только с целью получить дополнительную прибыль от их продажи. Если какие-то дополнительные услуги не являются необходимыми для заключения кредитного договора и не представляют для вас ценности, можно отказаться от их приобретения.

Если условием договора является покупка страхового полиса, то обычно банк предлагает выбрать какую-либо из нескольких выбранных им страховых компаний. Условия страхования у разных компаний могут иметь существенные различия.

Например, на одну и ту же модель автомобиля при одинаковом покрытии тарифы могут варьироваться от 6,5 до 9,5 %. Поэтому следует изучить как минимум пять предложений от страховых компаний. Это позволит сэкономить до 40 % от страховых премий и уменьшить переплату как минимум на 1 % от суммы кредита ежегодно.

Предположим, что вы нашли кредит с самыми выгодными условиями. И всё же это не повод останавливаться на достигнутом. Есть ещё как минимум два способа сэкономить на выплатах по кредиту.

Кроме того, для погашения ипотечного кредита или потребительского кредита, взятого с целью покупки жилья, можно использовать материнский капитал.

Материнский (семейный) капитал — это мера государственной поддержки российских семей, в которых с 2007 года родился или был усыновлён второй ребёнок (а также третий, четвёртый и любой следующий ребёнок).

Семьи, в которых начиная с 1 января 2020 года появился первый ребёнок, также имеют право на материнский капитал в размере 466 617 рублей.

Для семей, в которых с 2020 года появился второй ребёнок, материнский капитал дополнительно увеличивается на 150 тыс. рублей.

Для семей, в которых после 1 января 2020 года родился третий ребёнок или последующие дети, материнский (семейный) капитал устанавливается в размере 616 617.

Цели, на которые можно потратить материнский капитал, строго определены законом. В их числе — улучшение жилищных условий (например, компенсация затрат на строительство или оплата ипотечного кредита), получение образования ребёнком и другие.

Ещё один способ уменьшить выплаты — использовать налоговые вычеты на сумму процентов, выплаченных по ипотечному или рефинансирующему кредиту.

Многие люди рассчитывают условия кредитования так, чтобы ежемесячные платежи находились в комфортной зоне, например не превышали половину зарплаты. И когда накапливаются излишки, то не знают, что с ними делать. Кто-то кладёт эти деньги на депозит, а кто-то использует их для досрочного погашения части кредита. Что выгоднее?

Ответ на этот вопрос зависит от того, как ставка по депозиту соотносится со ставкой по кредиту, а точнее, с полной стоимостью кредита (которая включает в себя комиссии, обязательные страховки и тому подобнее). Как правило, обслуживание кредита обходится заёмщику гораздо дороже, чем тот доход, который он может получить по депозиту.

В этом случае вывод однозначен: выгоднее досрочно погашать кредит. Впрочем, какую-то сумму вы можете оставить на депозите в качестве резерва, но это уже вопрос не выгоды, а отношения к риску.

Возможна и другая ситуация. Допустим, у вас дешёвый ипотечный кредит с полной стоимостью кредита 7 % годовых и вам удалось найти пополняемый депозит на 3 года со ставкой 8 % годовых. Тогда в течение 3 лет вам выгоднее накапливать излишки на депозите. А через 3 года нужно будет снова сравнить ставку по депозиту с расходами на кредит.

В конце нашего урока давайте попробуем ответить на некоторые вопросы.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

- Когда следует задумываться об уменьшении суммы платежей

- Позиция действующего законодательства

- Варианты снижения ежемесячного платежа по кредиту

- Как снизить процентную ставку по кредиту

- Как обратиться в банк с просьбой об уменьшении процентной ставки

- Кто может рассчитывать на положительное решение

- Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

- Что меняется после реструктуризации задолженности

- Рефинансирование кредита

- Как рефинансировать кредит в банке

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Когда следует задумываться об уменьшении суммы платежей

Проблема закредитованности населения в последние несколько лет стала особенно актуальной. В 2017 году общая сумма просроченной задолженности россиян перед банками составляла 2,7 трлн рублей. В 2019 году эта сумма выросла до 3 трлн рублей. Тенденция показывает, что ситуация в последующие годы не будет улучшаться.

Причины этого кроются в том, что определенная часть российских граждан оформляет кредиты, не задумываясь о том, как они их будут выплачивать. Специалисты отмечают, что вопрос о снижении ежемесячного платежа по кредиту следует поднимать, если на погашение долга уходит более 40% дохода заемщика.

Отдавая практически половину от своего заработка, заемщик ухудшает уровень своей жизни. В этом отношении вопрос необходимо решать только совместно с кредитором. Мнение о том, что банк в любом случае откажет — изначально ошибочное.

Позиция действующего законодательства

Несмотря на доступность информационно-правовых ресурсов, определенная категория граждан уверена, что снижение платежей по кредиту предусмотрено законом. Подобное утверждение не

совсем верное.

- Снижение процентной ставки.

- Уменьшение или отмена платы за дополнительные услуги, оказываемые банком.

- Уменьшение или отмена пени, неустойки, штрафов.

- Предоставление кредитных каникул.

Эти и другие меры — право кредитной организации, а не ее обязанность. Отношения по кредитному договору признаются двусторонними, поэтому ущемление прав одной стороны в пользу другой — невозможно.

При этом за банком сохраняется обязанность вовремя и надлежащим образом уведомить клиента об изменении условий кредитного договора. Соответственно, если договор заключен без нарушений, законодательных оснований обязать банк снизить платеж по кредиту — нет.

Варианты снижения ежемесячного платежа по кредиту

В российской практике подобные случаи встречаются достаточно часто. Несмотря на то, что позиция судов на стороне кредитных организаций, заемщикам удается добиться снижения ежемесячных платежей.

Отдельно следует пояснить о способе снижения платежей через суд. В Российской Федерации действует принцип добровольности и свободы договора. Это означает, что ничего не вынуждало заемщика подписываться под условиями договора, которые в определенный момент становятся для него невыгодными.

Вместе с этим, кредитор и заемщик на суде нередко приходят к мировому соглашению, результатом которого становится пересмотр первоначальных условий кредитного договора. Из более доступных вариантов снижения платежа целесообразно выделять следующие:

- Снижение процентной ставки.

- Реструктуризация.

- Рефинансирование.

Если реструктуризация и рефинансирование — отдельные механизмы, то снижение процентной ставки может быть составной частью каждого из них. Прямое назначение этих изменений заключается в улучшении текущего положения заемщика. Частичное погашение общей суммы долга гарантирует уменьшение ежемесячного платежа, но такой вариант доступен лишь отдельной части заемщиков, не имеющих финансовых затруднений.

Как снизить процентную ставку по кредиту

Снижение процентной ставки напрямую определяет уменьшение ежемесячного платежа по договору. С практической точки зрения это наиболее простой и быстрый способ снижения кредитной нагрузки.

Положительное решение банка в подавляющем большинстве случаев выносится при изменении условий кредитной программы, за оформление которой ранее взялся заемщик. К примеру, в 2019 году заемщик оформил кредит по ставке 12,5%. Через год по этому же продукту банк снижает ставку до 9,5%. В этом случае клиент имеет достаточные основания для подачи на имя кредитора заявления о снижении процентной ставки.

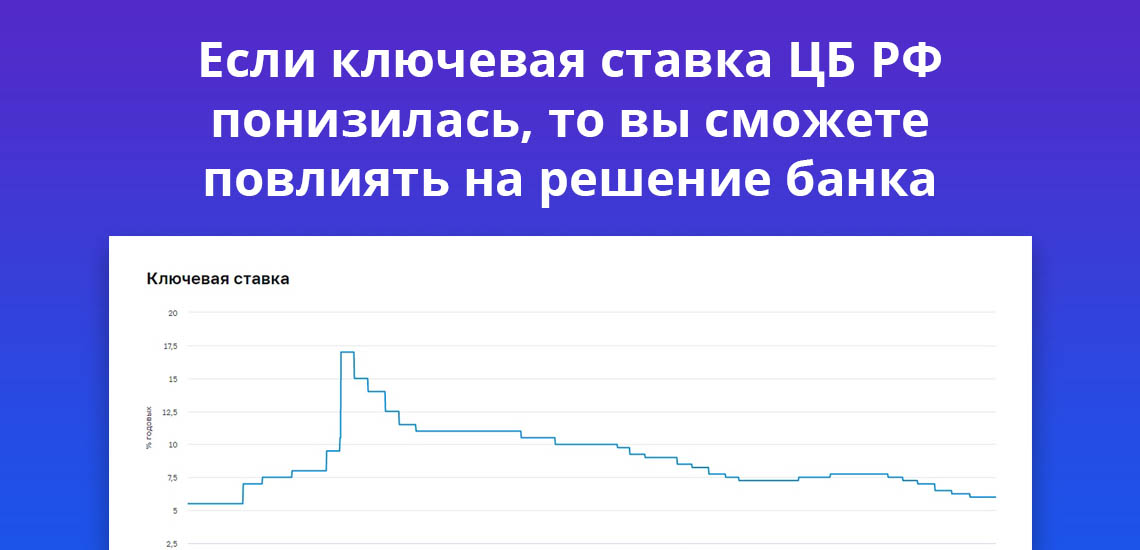

Еще одним поводом для обращения в банк на предмет снижения процентной ставки признается понижение ключевой ставки Банка России. На уже заключенные договоры понижение ключевой ставки не распространяется. Но это обстоятельство может помочь клиенту в решении вопроса в свою пользу.

Как обратиться в банк с просьбой об уменьшении процентной ставки

Внимание следует акцентировать на том, что банк не обязан идти навстречу заемщику, и менять первоначальные условия кредитного договора. Поэтому обращение в кредитную организацию должно выражаться в форме просьбы, а не требования.

В адрес банка подается заявление. Оно не имеет унифицированной формы. На официальных сайтах некоторых кредитных организаций для свободного скачивания размещаются бланки подобных заявлений. При обращении в кредитную организацию необходимо руководствоваться тремя основными правилами:

- Новым клиентам банк по этому же кредитному продукту предлагает более выгодные условия.

- Заявление составляется грамотным образом, с обозначением причин, по которым банк может пересмотреть условия кредитного договора.

- К заявлению нужно прикрепить доказательства того, что сторонние банки по кредитам устанавливают ставки меньшего размера.

Гарантии того, что кредитная организация примет положительное решение, — нет. Сроки рассмотрения заявления могут варьироваться: от 30 дней до полутора месяцев. Ответ на заявление поступает независимо от решения банка — положительного или отрицательного.

Кто может рассчитывать на положительное решение

Какого-либо алгоритма, следуя которому получится снизить ставку по кредиту, не существует. Ни одна схема не гарантирует заемщику положительный исход. Больше шансов на положительный исход при следующих обстоятельствах:

- Отсутствие просрочек по кредиту.

- Срок действия кредитного договора — не менее 12 месяцев (либо до конца срока остается не менее одного года).

- Сумма текущей задолженности — от 500 000 рублей.

- По кредиту не проводилась реструктуризация.

- Клиент пользуется дополнительными услугами кредитной организации.

Эти моменты не являются безусловными. В случае их наличия, за банком закрепляется право на отказ в снижении процентной ставки без озвучивания причины подобного решения. На подачу повторного заявления может быть введен временный мораторий. Срок действия моратория — от одного месяца.

Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

Реструктуризация — изменение условий договора в сторону их улучшения для заемщика. Эта мера не закреплена в законодательных актах, поэтому стороны обращаются к ней на основе добровольного и свободного решения.

Что меняется после реструктуризации задолженности

Реструктуризация подразумевает заключение дополнительного соглашения между банком и клиентом. Единой программы, по которой меняются условия кредитного договора, — не существует. К этой мере банки прибегают индивидуально по отношению к каждому конкретному случаю.

Речь идет о праве банка, которое он использует по личному усмотрению. До реализации механизма кредитная организация тщательно анализирует потребности заемщика. В результате реструктуризации клиенту предлагается:

- Увеличение сроков действия кредитного договора — увеличение сроков напрямую определяет уменьшение ежемесячного платежа.

- Уменьшение процентной ставки — как отдельная мера в рамках реструктуризации.

- Предоставление кредитных каникул.

- Отмена штрафов, неустойки, и прочих санкций за неисполнение условий договора со стороны заемщика.

- Изменение графика платежей.

Эти инструменты используются банками как по отдельности, так и все одновременно. Реструктуризация проводится для того, чтобы заемщик смог нормально исполнять свои обязательства перед банком.

Если ожидаемый результат не достигается, и заемщик вновь выходит на просрочку, банк имеет основания требовать возврат полной суммы задолженности. Подобное условие должно быть предусмотрено дополнительным соглашением между сторонами.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

- Найти предложение банка о рефинансировании кредитов.

- Подать заявку.

- Предоставить банку документы — к стандартному списку документации может быть добавлена и копия кредитного договора.

- Дождаться решения кредитной организации.

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

- как банк устанавливает процентную ставку;

- способы снижения ставки по кредиту.

Почему кредит предполагает разные ставки

Часто кредиторы указывают процентную ставку по ссуде в диапазоне: от минимальной до максимальной. Банки делают это, во-первых, в рекламных целях: многие клиенты обращают внимание только на минимальную ставку при выборе банка. Во-вторых, таким образом финансовые учреждения разграничивают заемщиков по категориям.

Если клиент полностью отвечает требованиям банка, он может рассчитывать на кредит по минимальной ставке. Когда с показателями у клиента не так гладко, ставку по ссуде для него увеличат.

Клиентам, которые получили кредит с более высокой ставкой, дается возможность снизить процент через определенное время. Для этого необходимо добросовестно вносить платежи и выполнять некоторые условия банка.

Как банк устанавливает процентную ставку

Сначала заявку клиента оценивает скоринговая программа. Система принимает только предварительное решение. Последнее слово остается за специалистами банка. Они изучают документы заявителя, запрашивают его кредитную историю, иногда изучают операции по карте. Главная задача таких действий – оценить благонадежность потенциального клиента. Чем больше рисков сотрудничества с ним, тем выше для него ставка по кредиту. Иногда клиенту могут отказать в кредите в принципе, если риски перевесят всю выгоду от сотрудничества.

Если заявка заемщика одобрена, с ним подпишут кредитный договор и перечислят необходимую сумму. Важно, что при этом процентная ставка по договору не является конечной, клиент и банк могут пересмотреть ее со временем. Однако кредит не всегда предупреждает заемщика о такой возможности.

Как банк принимает решение о смене процентной ставки

Возможность снизить процентную ставку в кредитном договоре не прописывают. У банка нет формальных правил по снижению ставки. Нет пока и специального закона об этом. Поэтому решение о снижении ставки банк принимает сам и оказать внешнее влияние на него не получится.

Как снизить ставку по кредиту

Банк не будет снижать ставку по собственной инициативе. Такое действие носит заявительный характер и требует активного участия заемщика. Если вы планируете уменьшить процент по кредиту, проверьте себя на соответствие следующим требованиям:

- у вас нет просрочек по кредиту – ни краткосрочных, ни тем более долгосрочных;

- вы исполнили обязательную минимальную часть по кредиту;

- перед оформлением кредита вы пошли на все условия банка, и даже оформили дополнительные страховки.

Каждая кредитная программа имеет свой диапазон ставок. Например, если вы оформили кредит по минимально возможной ставке в 9%, понизить ее вам не смогут. Даже если вы очень ответственный заемщик.

Как подать заявление на снижение ставки по кредиту

Утвержденной единой формы для такого заявления нет. Более того, она в принципе есть ни у каждого банка. Составить ее вы можете в свободной форме, но обязательно укажите несколько моментов:

- свои данные, адрес проживания;

- информацию о кредитном учреждении и отделении, в котором подается заявление;

- данные сотрудника, который принял ваше заявление;

- обстоятельства, побудившие вас на пересмотр условий кредитного договора: вы добросовестно вносили платежи и теперь рассчитываете на снижение ставки;

- доп.услуги, которыми вы пользуетесь по рекомендации банка.

Общие рекомендации: постарайтесь сохранить деловой стиль заявления и не допустить формальных ошибок. Иначе ваше заявление не рассмотрят.

Как рассматривается заявление на снижение ставки по кредиту

Если банк изначально не предполагает снижение ставки, то подавать повторное заявление при отказе не стоит. Если же такие прецеденты есть, вы можете подать повторную заявку со временем. В том случае, когда банк не идет вам навстречу, а вы хотите снизить кредитную нагрузку, вы можете рефинансировать или реструктурировать долг.

Как реструктурировать кредит

Это дополнительная услуга банка для клиентов с временными финансовыми трудностями. Реструктуризация является пересмотром кредитного договора для снижения долговой нагрузки заемщика. Реструктурировать долг можно только в том банке, в котором вы оформили кредит.

Ситуации, при которых возможна реструктуризация:

- снижение доходов – например, потеря работы, снижение зарплаты;

- призыв заемщика в армию;

- декретный отпуск заемщика;

- полная или частичная потеря работоспособности из-за болезни или травмы.

Чтобы реструктурировать долг, клиент должен предоставить банку заявление по установленной форме и прикрепить к нему документы:

- справку 2-НДФЛ;

- справку о пенсии;

- справку о состоянии банковского счета;

- справка с места работы.

Заявление подают в то же отделение банка, где выдан кредит. Подобные заявки банк рассматривает в индивидуальном порядке. После кредитор выбирает возможную меру поддержки клиента, например:

- отсрочка погашения ссуды;

- снижение размера ежемесячных платежей и, соответственно, увеличение срока кредитования;

- изменение валюты по кредиту. Обычно, это перевод валютного договора в рубли.

Как рефинансировать кредит

Цель рефинансирования – изменить условия по текущему кредиту, в том числе снизить ставку по нему. Если первый кредит вам выдали, например, по ставке 17,3%, то новый кредит могут выдать по ставке 11%. Разница в итоговых суммах, как говорится, на лицо.

Рефинансирование позволяет перекрыть одновременно до пяти различных кредитов. Срок кредитования банк и клиент выбирают совместно.

Прежде чем рефинансировать кредит, определите выгодность от операции. Если прошло больше трети срока кредитного договора с вашим банком, смысла в рефинансировании может и не быть.

Если вы планируете рефинансировать кредит, то вы можете выбрать оптимальный вариант в нашем специальном разделе. Система предлагает только актуальные и выгодные предложения банков. Выберете в параметрах необходимую сумму и сайт выберет для вас оптимальные варианты.

Чтобы облегчить вам жизнь еще больше, мы предлагаем вам собственную подборку программ для рефинансирования:

1. Кредит на рефинансирование от Альфа-Банка

Кредит для рефинансирования от Альфа-Банка предлагает объединить до пяти кредитов из разных банков. При необходимости вы можете оформить рефинансирование с запасом. Так, вы дополнительно получить средства на другие нужды в кредит.

2. Кредит на рефинансирование от УБРиРа

Банк предлагает клиентам программу рефинансирования до десяти кредитов. Для зарплатных клиентов предусмотрены особые условия кредитования.

4. Кредит на рефинансирование от Промсвязьбанка

При добросовестных платежах банк обещает понижение ставки по кредиту на один процент.

Еще больше кредитных предложений в можете найти в нашем специальном рейтинге.

Как рефинансировать кредит в другом банке

- Выберете программу рефинансирования на нашем сайте.

- Подайте заявку в выбранный банк. Прикрепите к ней паспорт РФ, справку 2-НДФЛ, документы по имеющимся кредитам.

- Дождитесь решения банка.

- Попросите специалиста сделать перерасчет кредита с новой ставкой.

- Если выгода при рефинансировании для вас есть, заключите с банком кредитный договор.

- Новый банк перечисляет деньги вам или непосредственно бывшему кредитору.

- Теперь вы выплачиваете кредит другому банку на новых условиях.

Что делать, если вы хотите снизить ставку по ипотечному кредиту

По отзывам клиентов, банки пересматривают ставку по жилищным кредитам более охотно. Поэтому вероятность одобрения вашей заявки выше. Если банк отказывает в одобрении вашей заявки, вы также можете обратиться за ипотечным рефинансированием в любой банк. Процедура перекредитования похожа с оформлением ипотечного договора.

Читайте также:

- Каково настроение гринева в конце главы с чем это связано кратко

- Опираясь на текст докажите что автор рассматривает общество как социальную систему э шилз кратко

- Как улучшить зрение перед медкомиссией в школе в домашних условиях

- Почему и ленский и онегин и татьяна чувствуют себя чуждыми в деревенском кругу кратко

- Что такое футлярный человек в понимании чехова кратко