Чем простые проценты отличаются от сложных кратко

Обновлено: 05.07.2024

Долгое время под процентами понимались исключительно прибыль или убыток на каждые 100 рублей. Проценты применялись только в торговых и денежных сделках. Затем область их применения расширилась.

Современная жизнь делает задачи на проценты актуальными. Вопросы инфляции, девальвации, повышения цен, снижения покупательной способности касаются каждого человека. Школьники — будущие участники финансового рынка, налогоплательщики, вкладчики, заёмщики, поэтому уже на начальных ступенях образовательной системы необходимо вводить финансовое обучение.

Вполне закономерно, что каждый из нас хочет получать дополнительный доход. Банковские вклады (депозиты) — простой способ не только сохранить, но и приумножить свои сбережения. У всех банков разные процентные ставки, которые зависят от условий хранения денег: валюты, сроков, суммы размещения, возможности снятия и пополнения счёта, капитализации процентов.

Процентная ставка — это процент, который клиент получает за размещение средств на вкладе на определённый срок. Обычно подразумевается годовая процентная ставка. Если срок вклада больше или меньше года, для расчёта дохода необходимо привести ставку к реальному сроку вклада.

Однако выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента.

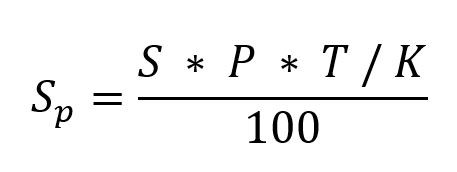

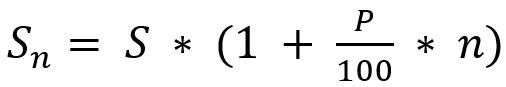

Простые проценты начисляются по следующей формуле:

Sp — выплаченные проценты;

S — первоначальная сумма вложений;

P — годовая ставка;

T — количество дней вклада;

K — количество дней в году — 365 или 366.

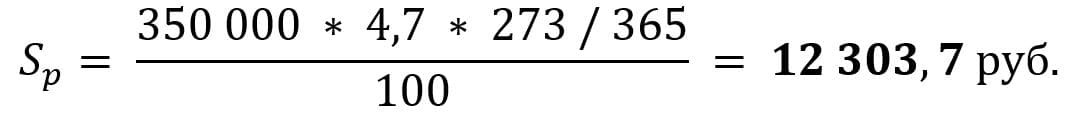

Пример 1. Вкладчик размещает 1 января 2021 г. (не високосный год) вклад в размере 350 000 руб. под 4,7% годовых сроком на 9 месяцев (273 дня).

Процентный доход по данному вкладу составит:

Капитализированный (причисленный) процент — процент, начисляемый на сумму вклада и сумму ранее начисленных по вкладу процентов с учётом срока вклада с определённой договором банковского вклада периодичностью.

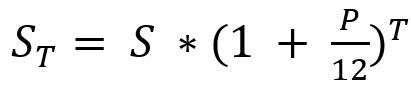

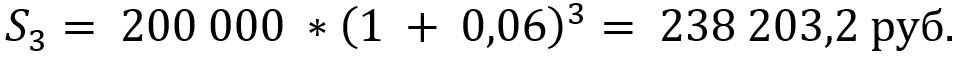

Чаще всего банки предлагают программы с ежемесячной капитализацией, при которой процентный доход рассчитывается по формуле:

ST — итоговый доход, то есть размер вклада на конец срока, включая сумму открытия и начисленный процент;

S — начальный депозит;

P — годовая ставка, разделённая на 100 (выраженная десятичной дробью);

T — срок договора в месяцах.

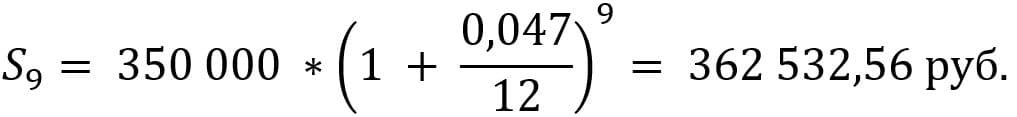

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит: 362 532,56 – 350 000 = 12 532,56 руб.

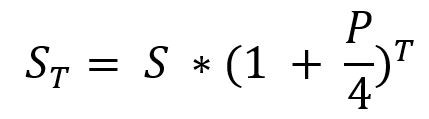

При начислении вознаграждения каждый квартал, а не раз в месяц, воспользуемся формулой:

где Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад на конец срока.

Доход в виде процентов в данном случае составит 12 483 руб.

В этом примере выгоднее оказался депозит со сложной процентной ставкой при условии ежемесячной капитализации.

Пример 2. Иван Иванович (И.И.) за внедрение рационализаторского предложения получил премию в размере 200 000 руб. Увидел по телевизору рекламу банка Х о супервыгодных условиях вклада под 6% годовых с условием размещения депозита на три года.

Рассчитаем доход И.И. от данного предложения при условии простых процентов.

Ежегодный доход составит: 200 000 * 6 / 100 = 12 000 руб.

Доход за три года: 36 000 руб.

К концу третьего года на счёте И.И.: 200 000 + 36 000 = 236 000 руб.

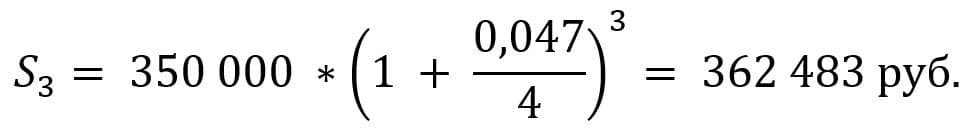

Таким образом, для расчёта суммы вклада через n лет под P% можно воспользоваться формулой:

Выполним расчёт дохода И.И. при условии использования сложных процентов с капитализацией в конце года.

Доход на конец срока в данном случае составит 38 203,2 руб.

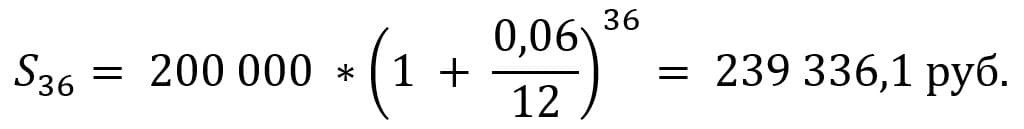

Интересно увидеть доход с ежемесячной капитализацией, вот расчёт:

Доход за три года составит 39 336,1 руб.

На что обратить внимание

Мы на примерах показали различие между простой и сложной процентными ставками. Представленные расчёты убеждают в эффективности сложной процентной ставки.

Следует учесть: чем дольше срок размещения депозита, тем выше ставка. Поэтому необходимо сравнивать условия с фактической ставкой, применяемой по выбранным условиям в выбранном банке, и анализировать предложения по вкладам, обращая внимание на все условия, касающиеся будущей доходности.

Выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность депозита оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента. Когда применяется тот или иной метод расчета? Как осуществляется начисление процентов по каждому способу? И какой метод выгоднее для вкладчика?

Понятие простых процентов и как они рассчитываются

Простые проценты – это проценты, начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.

Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк депозит на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных средств;

I – процентная ставка за год;

Т – срок действия вклада в днях;

K – число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10% годовых вычисление простых процентов будет выполняться так:

(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Как рассчитать сложный процент по вкладу

В отличие от простой ставки процентов, сложная начисляется на постоянно растущую основу с учетом процентов, которые начислены за предыдущие периоды. Иными словами проценты, полученные за определенный период (неделю, месяц, квартал год) прибавляются к начальной сумме вклада (капитализируются). А в следующем периоде они начисляются уже на всю эту сумму вместе, и так каждую неделю, месяц или квартал.

Выходит, что в отличие от модели простых процентов, основа для начисления сложных будет расти с каждым новым периодом. Ведь главная суть расчетов состоит в том, что выполняется начисление процентов на процент.

Если метод простых процентов основывается на арифметической прогрессии, то сложных – на геометрической. Формула их расчета выглядит таким образом:

S = (P x I x J / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных денег;

I – процентная ставка за год;

J – период, за который проводится капитализация (дней);

K – число дней в году.

Например, при первоначальном вкладе 100 000 руб. под 10% с учетом ежемесячной капитализации за первый месяц (допустим, март) вкладчик получит:

- (100 000 х 10 х 31 / 365) / 100 = 849,32 (руб.);

- после эта сумма добавляется к начальному вкладу (происходит капитализация): 100 000 + 849,32 = 100 849,32 (руб.);

- аналогичным способом высчитывается доход за апрель: (100 849,32 х 10 х 30 /365) / 100 = 828,90 (руб.);

- после чего опять производится ежемесячная капитализация: 100 849,32 + 828,90 = 101 678,22 (руб.);

- далее – за май: (101 678,22 х 10 х 31 /365) / 100 = 863,57 (руб.);

- после очередной капитализации у вкладчика на счете получается сумма: 101 678,22 + 863,57 = 102 541,79 (руб.);

- и так до конца срока депозита.

Чтобы увидеть эффект метода сложных процентов, нужно сравнить полученную сумму (102 541,79 руб.) с суммой, определенной путем расчета простых процентов (102 520,55 руб.) при тех же условиях (100 000 руб. под 10% на 3 месяца).

Получается, что во втором случае величина прибыли немного больше. При этом существует прямая зависимость: чем больше срок вклада, тем больше разница в доходах, рассчитанных разными способами.

В каких случаях используется начисление простых и сложных процентов?

Формула простых процентов по вкладам применяется, когда полученные проценты плюсуются к телу депозита лишь в конце периода или совсем не прибавляются, а переводятся на другой счет. Формулу сложных процентов используют, когда проценты насчитываются через равные временные промежутки (месяц, квартал, год). Это означает проведение капитализации процентов (когда проценты насчитываются на проценты).

Простые проценты используются в случаях оформления краткосрочных вкладов, период действия которых, в основном, меньше года. Метод сложных процентов применяется при долгосрочных вкладах, которые открываются на срок больше года.

Сравнение методов сложных и простых процентов

Хранение денег в банке с целью увеличения собственных накоплений называется наращением. Даже при самом упрощенном примере начисление процентов происходит один раз в год. Поэтому через год вкладчик закрывает депозит и забирает всю сумму плюс начисленные проценты.

Наращение по простым процентам определяется согласно формуле:

S = P (1 + ni), где:

P – начальная сумма вложенных денег;

n – количество этапов начисления процентов;

i – процентная ставка.

Величина (1 + ni) на языке финансистов называется множитель наращения простых процентов. Она показывает, во сколько раз наращенная сумма превышает изначальную.

Наращенную величину можно также представить в виде суммы:

S = P+ I, где:

P – первоначальная сумма вложенных денег;

I = Pni – сумма процентов.

Пример. Положив депозит в сумме 200 000 руб. под 12% годовых на полгода, клиент получает такую сумму процентов:

I = Pni = 200 000х0,5х0,12 = 12 000 (руб.);

и наращенную величину:

S = P+ I = 200 000+12 000 = 212 000 (руб.).

Величина, обратная наращению, называется дисконтирование по простым процентам. Она определяет сегодняшнюю стоимость будущей денежной суммы. Этот показатель дает возможность определить, сколько сегодня будут стоить средства, которые получит вкладчик в будущем.

Ставка дисконтирования, которая используется в расчетах, учитывает такие риски, как инфляция, изменение ставки или нормы доходности. У банков, имеющих высокую степень надежности, таких, как Сбербанк, ставка дисконтирования находится в пределах процентной ставки.

В отличие от начисления простых процентов, формула наращения по сложным процентам представляется так:

S = P (1 + i/ny) nd , где:

P – первоначальная сумма вложенных денег;

i – процентная ставка;

ny – количество циклов капитализации на протяжении года;

nd– количество циклов капитализации за все время депозита.

Здесь множителем наращения является выражение (1 + i/ny) nd , а сам метод основан на законе геометрической прогрессии.

Пример. При вложении 200 000 руб. с ежеквартальной капитализацией на полгода наращенная сумма вклада составит:

S = P (1 + i/ny) nd = 200 000 (1+0,12/4) 2 = 200 000х1,03 2 = 200 000х1,0609 = 212 180 (руб.).

Если этот же пример рассчитать с учетом ежемесячной капитализации, получится:

S = P (1 + i/ny) nd = 200 000 (1+0,12/12) 6 = 200 000х1,01 6 = 200 000х1,0615 = 212 300 (руб.).

Простая и сложная ставка процентов: какие вклады выгоднее?

Из описанных примеров становится понятно: чем больше множитель наращения, на который будет умножаться сумма депозита, тем больше получится наращенный доход по вкладу.

Чтобы более наглядно продемонстрировать разницу по использованию простой схемы начисления процентов и сложной, данные занесены в таблицу:

При подсчете коэффициентов использовалась ежегодная капитализация процентов. Из таблицы видно, что:

- если срок вклада меньше года, то множитель, рассчитанный по формуле простых процентов, получается больше. Это даст возможность вкладчику получить больший доход, чем при использовании сложных процентов;

- когда период вклада составляет 1 год – величина коэффициентов сравнивается и является одинаковой. Это говорит о том, что доход с ежегодной капитализацией при начислении по простым процентам и сложным будет равный;

- если срок депозита более года, то коэффициент наращения по сложным процентам выше, чем при использовании обыкновенного простого процента.

Составив аналогичную таблицу с учетом проведения ежеквартальной капитализации, можно увидеть, что доход будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц или два) больший доход будет получаться по простым процентам. При вкладах на срок более квартала, наоборот, выгоднее будут сложные проценты.

Этот принцип определения доходности вклада зависимо от метода вычисления процентов сохраняется и при расчетах на месяц. Подведя итог, можно сказать, что применение сложного процента выгодно, если период вклада превышает период капитализации. Иначе говоря:

- при ежегодной капитализации оформление депозита выгодно, если срок его действия больше года;

- с применением ежеквартальной капитализации сложные проценты будут выгодными только тогда, когда срок действия депозита больше 3 месяцев;

Если срок депозита меньше, чем периодичность проведения капитализации, то расчет простых процентов по вкладам получится выгоднее.

Всем привет! На связи Деньги к деньгам ! Хочу поделиться схемой быстрого накопления денег. Как при помощи сложного процента можно за короткий срок накопить большой капитал?

Если копить деньги по традиционному способу, под подушкой или на депозитном счету, то так не возможно накопить большие суммы за меньший срок.

Чтобы не терять зря время и быстрее начать копить деньги, нужно воспользоваться сложным процентом.

Что такое сложный процент и его отличие от простого?

Простой процент - это процент, который начисляется на изначальный денежный вклад.

Например возьмем сумму в 100 000 рублей и вложим её под 30% годовых .

При простом проценте:

- Через 1 год будет 130 000 рублей.

- Через 2 года будет 160 000 рублей.

- Через 10 лет будет 400 000 рублей.

То есть при простом проценте мы сразу снимаем через год 30 000 руб . и вкладываем снова 100 000 рублей . Таким образом наш вклад остаётся неизменным и процент начисляется только на 100 000 руб. которые остались на вкладе. Через 10 лет при простом проценте наш капитал увеличится всего в 4 раза .

Сложный процент - это процент который начисляется на каждый новый денежный вклад.

При сложном проценте:

- Через 1 год будет 130 000 рублей. (так же как при простом)

- Через 2 года будет 169 000 рублей.

- Через 10 лет будет 1 378 585 рублей.

Сложный процент даёт большой прирост капитала, начисляется на каждую новую сумму вклада.

Данный вид процента работает при условии, что если мы не изымаем начисленные проценты на наш вклад, а оставляем работать на нас дальше, то есть реинвестируем денежные поступления по вкладу.

После 10 лет вклад в 100 000 рублей увеличивается в более чем в 13 раз .

Используя сложный процент можно накопить приличную сумму, но для начала необходимо накопить стартовую сумму для вклада под большой процент.

Для того чтобы вложить деньги под большие проценты, нужно пользоваться надёжными инвестиционными фондами, долгосрочными инвестициями в портфели ценных бумаг.

Для создания начального капитала, можно использовать банки, но там небольшие годовые проценты по вкладам.

Теперь вы знаете как накопить больше денег за более короткий срок. Можете поиграться с цифрами, за место 30% сделать 6% , а вместо 100 000 руб . указать свою сумму.

Поддержите мой канал, поставьте лайк если статья понравилось и не забывайте подписываться на мой канал !

Часто рассматривается следующая ситуация. Годовая процентная ставка составляет j, а проценты начисляются m раз в году по сложной процентной ставке равной j / m (например, поквартально, тогда m = 4 или ежемесячно, тогда m = 12). Тогда формула для наращенной суммы будет выглядеть:

В этом случае говорят о номинальной процентной ставке.

Наконец, иногда рассматривают ситуацию так называемых непрерывно начисляемых процентов, т.е. годовое число периодов начисления m устремляют к бесконечности. Процентную ставку обозначают δ, а формула для наращенной суммы:

Читайте также: