Темпы роста денежного и депозитного мультипликатора их анализ реферат

Обновлено: 05.07.2024

1. Оформление работы в соответствующем порядке: содержание, теоретическая часть, практическая часть, рекомендации-заключение, список используемых источников

2. Обязательно использовать актуальные примеры (метод сравнения (анализ))

3. Желательно с оригинальностью от 50%

Отзывы на автора lenzik

Работа выполнена в срок и по заданию.

Работа выполнена, но я ждала более научного текста.

Напишем.ру - биржа помощи студентам!

95 000 экспертов

На твой заказ откликнуться несколько исполнителей, и ты сам сможешь выбрать с кем работать.

Система аукциона надежно защищает от переплат. Эксперт оценивает задание, а ты выбираешь стоимость.

Предоплата от 25%

Можно не вносить всю сумму сразу. Заказ пойдет в работу сразу после предоплаты.

Наши эксперты работаю с любыми системами проверки уникальности. Просто укажите в задании какая система нужна.

Эксперт не получает оплату пока не вышлет готовое задание. Даём гарантий период на каждый заказ, заключаем договор. Всегда на связи и всегда готовы помочь.

Псс. где-то на этой странице спрятан код на скидку .

- от 2 дней

- в среднем 1970 р.

- уникальность 70%

Код скидки на 10% secret10 введите перед оплатой

- от 1 дня

- в среднем 500 р.

- уникальность 50%

Код скидки на 5% secret5 введите перед оплатой

- от 1 дня

- в среднем 535 р.

- уникальность 50%

Код скидки на 7% secret7 введите перед оплатой

- от 5 дней

- в среднем 7000 р.

- уникальность 70%

Код скидки на 11% secret11 введите перед оплатой

- от 1 дня

- в среднем 700 р.

- уникальность 90%

Код скидки на 7% secret7 введите перед оплатой

Отчет по практике

- от 1 дня

- в среднем 700 р.

- уникальность 70%

Код скидки на 11% secret11 введите перед оплатой

- от 1 дня

- в среднем 700 р.

- уникальность до 100%

Код скидки на 10% secret10 введите перед оплатой

Код скидки на 5% secret5 введите перед оплатой

Другие работы по этому предмету

Остались вопросы?

Здесь вы найдете ответы

Какова стоимость написания работы?

Стоимость выполнения заказа напрямую зависит от таких факторов, как отрасль науки, тема, срочность, наличие исходных материалов и готовых глав. На размер цены влияет также опыт исполнителя. Новички обычно указывают в заявке более низкую сумму, чем имеющие опыт авторы.

За какой период выполняется заказ?

Средний срок написания работы составляет 3 суток с момента подачи заявки. Если речь идет о сложных темах, требующих проработки огромного количества материала, то период увеличивается. Узнать о возможных сроках можно, ознакомившись с откликами авторов, которые они присылают после публикации заказа.

Нужно ли вносить аванс при подаче заказа?

Да, такая необходимость существует. Объем предоплаты напрямую зависит от желания исполнителя. В отклике он может указать 25, 50 или 100% от общей стоимости. Средства являются своеобразной гарантией выполнения сторонами условий соглашения. Деньги не сразу попадают на счет автора, а блокируются на счету биржи. Автор может воспользоваться средствами только после полного завершения заказа.

Как оплачивают заказы?

Биржа предоставляет клиентам возможность оплатить услуги разными способами. Это может быть Qiwi, Яндекс.Деньги, банковские карты, Халва и другие варианты. Детальную информацию можно получить в личном кабинете или у менеджеров компании.

Есть ли возможность вернуть материалы на доработку, и нужно ли за это платить?

Вернуть заказ на доработку можно в период согласования его с клиентом. Этот срок варьируется от 10 до 30 дней и напрямую зависит от типа работы.

Какие существуют гарантии для клиентов?

Интересы клиента защищены договором оферты. С его содержанием можно ознакомиться на сайте.

Денежный мультипликатор - коэффициент самовозрастания денег, показывающий изменение предложение денег при изменении денежной базы на единицу. Механизм и стимулирующий эффект денежного мультипликатора. Управление механизмом банковского мультипликатора.

Подобные документы

Мультипликатор как эффект государственного стимулирования, его определение, сущность, модели, влияние на сферу экономики, виды и способы расчета. Механизм денежного (банковского) мультипликатора и его анализ (на примере данных Центрального Банка России).

курсовая работа, добавлен 08.06.2009

Определение понятия и основные виды эмиссии. Выпуск денежных банкнот в хозяйственный оборот. Структура денежной массы и денежной базы. Принципы эмиссии безналичных денег, характеристика банковского мультипликатора. Особенности налично-денежной эмиссии.

реферат, добавлен 13.05.2015

Сущность и механизм банковского мультипликатора. При двухуровневой банковской системы механизм действует на основе банковского мультипликатора. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

контрольная работа, добавлен 03.06.2008

Современная банковская система как система с частичным резервным банковским покрытием. Понятие банковского (депозитного) мультипликатора. Денежная база, норма резервирования депозитов. Коэффициент депонирования денег. Равновесие на денежном рынке.

реферат, добавлен 29.03.2010

Функции, виды денег, их особенности. Сущность и механизм банковского мультипликатора, эмиссия наличных денег. Особенности денежного оборота при разных моделях экономики. Инфляция, банковский процент, кредит и валютный курс как экономические категории.

учебное пособие, добавлен 14.06.2014

Банковская система как важнейший атрибут рыночной экономики, генерирующий и аккумулирующий финансовые средства общества. Способы движения ссудного капитала. Концепция мультипликатора: усиление спроса в результате воздействия инвестиций на рост дохода.

контрольная работа, добавлен 27.09.2009

Функции Центрального Банка Российской Федерации и коммерческих банков. Создание "кредитных" денег коммерческими банками. Понятие денежного мультипликатора. Цели, объекты и субъекты кредитно-денежной политики государства, ее методы и инструменты.

курсовая работа, добавлен 12.01.2016

Кредитные отношения и банки, функции центрального банка страны и коммерческих банков. Создание "кредитных" денег коммерческими банками и механизм действия денежного мультипликатора. Особенности развития банковской системы России на современном этапе.

курсовая работа, добавлен 26.10.2011

Понятие частичных и избыточных резервов. Понятие кредитного и депозитного мультипликаторов. Допустимо ли экономически выдать кредитов на сумму большую, чем взнесли в банк его клиенты. Понятие кредитной эмиссии. Структура общей массы банковских депозитов.

контрольная работа, добавлен 25.11.2013

Осуществление банками кредитных отношений. Понятие денежного мультипликатора. Порядок создания кредитных денег коммерческими банками. Особенности развития банковской системы России на современном этапе. Функции центрального и коммерческих банков.

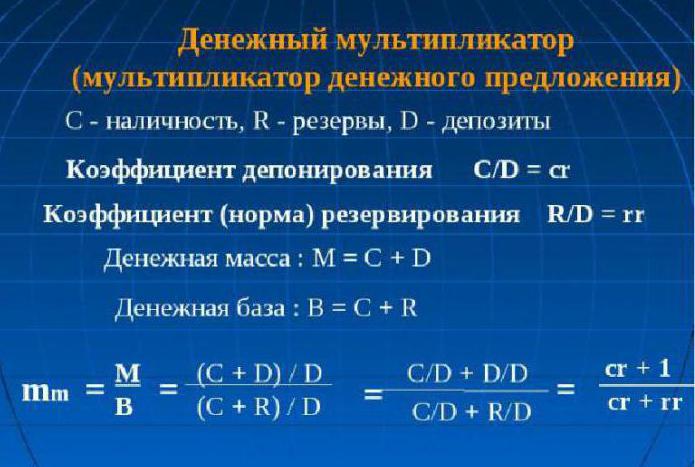

На величину предложения денег всегда влияют несколько факторов. Во-первых, это поведение фирм, работающих в небанковском секторе и сфере домашних хозяйств. Во-вторых, коммерческие банки, которые располагают возможностью пользоваться кредитными средствами не полностью, то есть, не выдавая их в виде кредитов, а оставляя получившиеся избыточные резервы у себя. В этом случае изменение объемов депозитов будет сопровождаться мультипликативным эффектом. Попробуем рассчитать денежный мультипликатор.

Основные понятия

Для того чтобы разобраться, в чем состоит суть понятия "денежный мультипликатор", нужно иметь понятие о двух нормах: резервирования и депонирования.

Норма резервирования показывает отношение объёмов резервов к доле депозитов, хранимых в банке в качестве резервных сумм, или величине депозитов:

Норма депонирования определяется как отношение наличности к депозитам:

Она показывает, к чему население склоняется больше: хранить свои сбережения в наличных деньгах или на депозитах.

Отсюда следует, что денежный мультипликатор, или, как его называют экономисты, мультипликатор денежной базы – это коэффициент, указывающий на то, во сколько раз будут увеличены (сокращены) денежные объемы при увеличении (сокращении) массы денег на единицу.

Как любой экономический мультипликатор, денежный тоже может работать в обе стороны. Если Центробанк страны планирует увеличить денежные объемы, то он будет увеличивать денежную базу, в противном случае - уменьшать.

Мультипликатор денежного предложения находится в зависимости от описанных выше норм. Если растет норма депонирования, то, соответственно, уменьшается величина мультипликатора. С другой стороны, рост нормы резервирования (то есть прирост доли депозита в банке, в виде резерва) уменьшает значение мультипликатора.

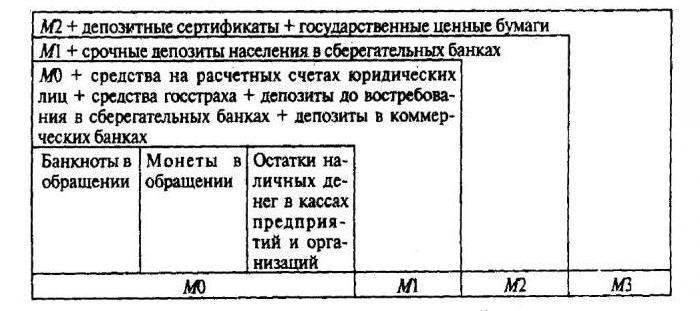

Теоретически

Экономическая теория определяет, что денежный мультипликатор равен величине обратной ставки резервов коммерческих кредитных учреждений для обязательного хранения в Центробанке. Практически же он рассчитывается как частное от денежного агрегата М2 к денежной базе. Изучать динамику мультипликатора денежной базы необходимо для контроля над денежной массой и инфляционными процессами в стране. Именно денежный мультипликатор способен показать возможный рост денежной массы без негативных последствий в виде роста потребительских цен и инфляции. Формула для расчета денежного мультипликатора проста, он всегда больше единицы.

Практически

Вывести выражение для расчета мультипликатора можно с помощью нормы резервирования: rr = R / D и нормы депонирования: cr = C / D.

Так как С = cr х D, а R = rr х D, то получаются равенства:

М = C + D = cr х D + D = (cr + 1) х D

Н = C + R = cr х D + rr х D = (cr + rr) х D.

Теперь разделим первое равенство на второе:

М / Н = ((cr + 1) х D (cr + 1)) / (cr + rr) х D (cr + rr) = (cr + 1) / (cr + rr)

Получаем равенство: M = ((cr + 1) / (cr + rr)) х Н,

М = multден х H multден = (cr + 1) / (cr + rr).

Денежный мультипликатор - это выражение (cr + 1) / (cr + rr).

Если предположить, что C = 0 (то есть отсутствуют наличные деньги), и не выходя из банковской системы вращается денежная масса, мультипликатор превращается в банковский: multD = 1 / rr. Возможно, поэтому банковский мультипликатор прозвали простым денежным мультипликатором.

Сущность денежного мультипликатора

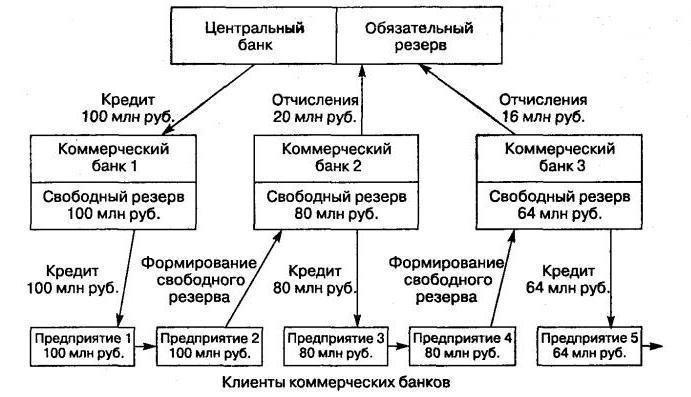

Заключается в механизме увеличения денежных объемов за счет открываемых клиентами депозитов в банках, проходящем в процессе движения безналичных средств через систему негосударственных банков.

Этот механизм создается при условии наличия банковской системы двух уровней. В этом случае эмиссионный процесс проходит между Центробанком (эмиссия наличных денежных объемов) и системой банков коммерческих (эмиссия безналичных средств).

Увеличение объемов денежной массы, находящейся в межбанковском обороте (процесс денежной мультипликации), проходит по причине выдачи банками в виде кредитов, привлечённых на депозитные счета средств своих клиентов, которые они используют, проводя различные платежи и расчетные операции. С другой стороны, клиенты банков-заемщиков могут открывать депозиты в сторонних банках. Следовательно, общий объем депозитов по всей банковской системе практически всегда превышает сумму изначально созданного депозита.

Принцип мультипликации

Свои особенности в распределительных банковских механизмах есть у каждой страны. Например, в государствах с командно-распределительной экономикой, эмиссия осуществляется по спускаемой сверху директиве. В странах с обычном рыночным механизмом банковская система работает на двух уровнях: Центральный банк и пласт коммерческих банков. Поэтому эмиссия при такой системе обладает кредитной мультипликацией.

Проводя грамотное управление этим механизмом, Центробанк имеет возможность расширять или сужать эмиссионные процессы всего института коммерческих банков. Экономическая теория дает понять, что коэффициент роста (снижения) совокупного производства на прирост массы денег (точнее, ее единицу) и есть мультипликатор. Эта величина показывает, во сколько раз может измениться (возрасти или снизиться) предложение после прироста или сокращения объема депозитов в финансово-кредитную сферу.

Денежная база - не что иное, как резервы, обязательные к выплате коммерческими банками, и наличные деньги, находящиеся в обращении у населения вне контроля Центробанка. Рассматривая коэффициент денежного мультипликатора в описанных аспектах, можно вывести формулу:

M = (1 + c) / (r + e + c).

Здесь под "с" понимается отношение наличности ко всем депозитам, находящимся в банковской системе страны, "r" – характеризует обязательное резервирование, а "е" – показывает отношение свободных банковских резервов к депозитам.

Значение показателя

Регулирует механизм увеличения (уменьшения) денежного объема Центральный банк путем обязательных резервных накоплений у себя от каждого коммерческого банка. Величина денежного мультипликатора не стоит на месте. Она колеблется не только в пространстве и времени, но и от страны к стране. В странах с развитой экономикой эта величина может превышать величину первой эмиссии более чем в два раза.

Выводим формулу

Денежный мультипликатор (формула описана ниже) легко поддается расчёту:

m = Денежная масса / Денежная база = M / Б.

Процесс регулирования Центробанком величины денежного мультипликатора (k) влечет за собой возникновение понятия денежной базы. Ее основу составляют те самые депозиты коммерческих банков, которые держит Центральный, и наиболее ликвидные деньги – наличные.

Денежная база = М0 + денежная масса обязательных резервов (ЦБ) + денежная масса на корреспондентских счетах в Центробанке сети коммерческих финансовых учреждений.

Денежная масса показывает объем денежных средств, которой может оперировать Центробанк страны:

Денежная масса = база • мультипликатор.

Исходя из этой формулы, можно определить денежный мультипликатор: это отношение денежной массы (М2) к денежной базе.

Обратно пропорциональная зависимость существует между объемом обязательных резервов от коммерческих институтов финансово-кредитной сферы на счетах Центробанка и величиной денежного мультипликатора. И если снижается денежный мультипликатор, норма обязательных резервов, заложенных коммерческими банками, становится выше. Если же растет денежный мультипликатор, то следом увеличивается безналичный оборот (по сравнению с наличными), ибо рост мультипликатора денежной базы напрямую связан с ростом наличной массы и остатками на корреспондентских счетах в Центробанке.

Зависимость денежного мультипликатора

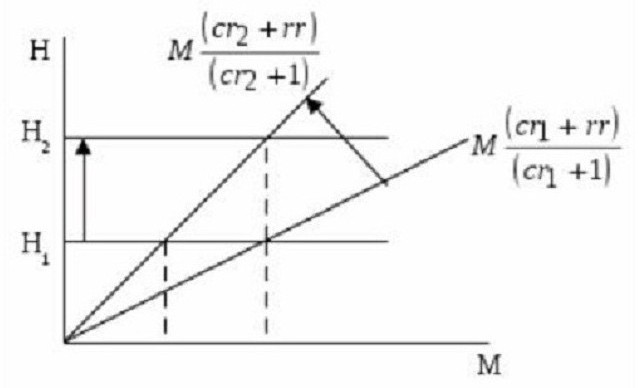

Как уже писалось, размер денежного мультипликатора находится в зависимости от норм резервирования и депонирования. Чем они выше, тем большие объемы резервов хранятся нетронутыми. Чем выше доля наличности в массах, которую население не спешит вложить в депозиты, тем меньше значение мультипликатора. Это хорошо видно на графике.

На нем отражены соотношения денежной базы (Н) через денежную сумму (М) и мультипликатор, который равен (cr + 1) / (cr + rr). Отсюда видно, что тангенс угла наклона равен отношению (cr + rr) / (cr + 1).

Если Н1 (величина денежной базы) не изменяется, то норма депонирования при росте от r1 до cr2 сокращает число денежного мультипликатора и одновременно увеличивает наклон кривой, отражающей денежную массу (или предложения денег). Как следствие, это самое предложение сокращается от М1 до М2. Если надо, чтобы денежная масса (или предложение) не изменялась при снижении величины денежного мультипликатора, а находилась в стабильном состоянии на уровне М1, Центробанк должен нарастить денежную базу до Н2.

Из вышесказанного понятно: рост нормы депонирования понижает значение денежного мультипликатора. С другой стороны, можно увидеть рост нормы резервирования (прирост доли депозитов, хранящихся в виде резервных запасов). То есть, с увеличением избыточных банковских резервов (не выдаваемых в виде ссуды клиентам) уменьшается значение денежного мультипликатора.

Денежно-кредитный мультипликатор

Это экономический коэффициент, характеризующий увеличение (или сокращение) банковских резервов, находящихся в избытке. Он образуется в результате создания новых депозитов (безналичных денег). Они появляются в процессе выдачи клиентам кредитов из дополнительных свободных резервов, поступившим в банк извне.

Отсюда становится понятно: кредитные ресурсы, которые покинули один коммерческий банк в виде выданных кредитов, становятся собственностью другого банка. И уже он, в свою очередь, предоставляет своим клиентам эти деньги, только в безналичной форме. То есть, выпускаемая одним коммерческим финансово-кредитным учреждением денежная единица создает другому банку кредитные резервы.

Резервные нормы коммерческих банков

Возможность банка создавать резервы в избыточной форме ограничивается функцией формирования обязательных резервов структурой коммерческих банков. Их объемы определяются резервной нормой, регламент которой определен законодательно. Рассчитывает их Центробанк в процентном выражении к банковским пассивам. Эти резервы помогают банковской системе страны обеспечить ликвидность в неблагоприятные периоды и регулировать денежную массу, находящуюся в обращении:

М = 1/Рн, где Рн – норма резерва.

Для того чтобы рассчитать всю массу денег, которая может быть создана одной денежной единицей избыточных резервов при заданной резервной норме, определяют денежно-кредитный мультипликатор:

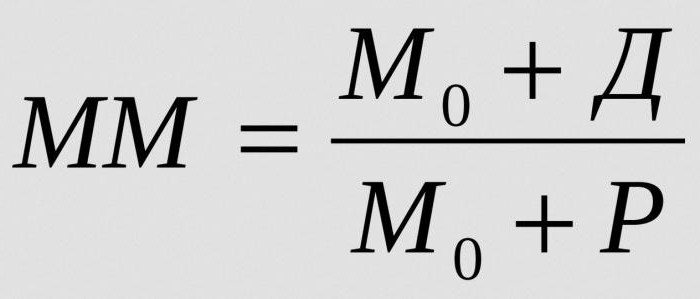

- ММ – денежно-кредитный мультипликатор в заданный временной промежуток;

- М0 – денежная масса вне банковского обращения;

- Д – денежные объемы, хранящиеся на депозитах коммерческих банков;

- Р – резервы коммерческих банков, хранящиеся на корреспондентских счетах и в кассах.

Устойчивое равновесие на денежном рынке может поколебать повышенный денежный мультипликатор. И даже спровоцировать инфляцию.

От чего зависит банковский мультипликатор

Величина денежно-кредитного мультипликатора находится в зависимости от следующих факторов:

![Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014гг. [02.05.16]](https://studrb.ru/files/works_screen/2/98/79.jpg)

Тема: Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014гг.

Тип: Курсовая работа | Размер: 111.76K | Скачано: 161 | Добавлен 02.05.16 в 13:46 | Рейтинг: -1 | Еще Курсовые работы

Вуз: Российский государственный гуманитарный университет

СОДЕРЖАНИЕ

1. ТЕОРИТИЧЕСКИЕ ОСНОВЫ. КРЕДИТНО-ДЕНЕЖНАЯ СИСТЕМА 7

1.1 Банковская система 7

1.2 Специализированные кредитно-финансовые институты 10

1.3 Предложение денег 10

2. МУЛЬТИПЛИКАТОР ДЕНЕЖНОГО ПРЕДЛОЖЕНИЯ 16

2.1 Денежный мультипликатор 16

2.2 Динамика денежного мультипликатора и предложения денег в россии 2004-2014г 18

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ 25

ВВЕДЕНИЕ

Тема курсовой работы " Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014г

". В макроэкономике исследуются и анализируются последствия и результаты экономической деятельности всех участников народного хозяйства единовременно. Многие показатели функционирования экономики оказываются в центре внимания, при этом один из важнейших макроэкономических показателей — это предложение денег и денежный мультипликатор

Актуальность данной темы заключается в следующем: Деньги являются неотъемлемым элементом современной жизни. Рыночная экономика невозможна без денежного обращения. Современная кредитно-денежная система представляет собой результат длительного исторического развития и приспособления кредитных институтов, являющихся основными источниками предложения денег, к потребностям развития рыночной экономики.

Актуальность данной темы обусловливается тем, что кредитно-денежная система, являющаяся одним из важнейших атрибутов рыночной экономики, выступает своего рода генератором, создающим финансовые средства и снабжающим ими государство и всех членов общества.

Важную роль при рассмотрении предложения денег кредитными учреждениями также играет концепция денежного мультипликатора, так как теория денежного мультипликатора объясняет механизм создания финансовых средств банковской системой. На учете мультипликационных эффектов строится кредитно-денежная политика государства, принимаются решения по регулированию экономической жизни, именно поэтому эта тема актуальна для рассмотрения.

Объект изучения данной темы – экономические отношения возникающие, в процессе функционирования денежного рынка.

Предмет исследования - Модель предложения денег. Денежный мультипликатор и его динамика в России в 2004-2014г

Цель работы состоит в изучении предложения денег и теории денежного мультипликатора, их взаимодействии, а так же их совместное влияние на динамику РФ в определенный период.

В связи с поставленной целью можно поставить следующие задачи:

— охарактеризовать понятие предложения денег и выявить его структуру;

— выявить факторы, оказывающие влияние на предложение денег;

— рассмотреть аналитическое значение денежного мультипликатора

—проанализировать причины и проблемы денежного мультипликатора в РФ;

— рассмотреть совершенствование динамики мультипликатора в России

При написании данной работы использовались следующие методы:

Структура работы состоит из введения, двух глав, заключения, списка использованных источников и литературы. Актуальность темы, цели и задачи представлены во введении. В первой главе рассмотрены теоретические основы предложения денег, его понятие, сущность, факторы и аналитическое значение ПБ. Во второй главе, рассмотрены теоретические и статистические значения денежного мультипликатора. В написании данной работы мне помогла следующая литература:

1. Учебник, Берзона Н. в котором, освещаются вопросы принципов инвестирования свободных средств на финансовом рынке, деятельность финансовых институтов. Рассматривает денежный мультипликатор, его расходы и доходы. Особое место уделено сущности и функция финансов.

2. Ивашковский С.Н. Макроэкономика, рассматривается международная валютно-финансовая система, предложение денег, средства внешнеторгового регулирования теория внешней торговли.

3. В учебнике Колесова В. П., Кулакова М. В. "Международная экономика" рассмотрены вопросы предложения денег, взаимодействия внешнего и внутреннего макроэкономического равновесия в условиях открытой экономики, валютного курса и валютной политики, теории международной торговли, торговой политики.

4. В книге Киселева Е.А. Макроэкономикаанализируется деятельность мировых рынков валют, ценных бумаг, золота, ссудных капиталов, а также международных финансовых институтов. Обобщен мировой опыт, теоретические и практические аспекты международных валютно-кредитных и финансовых отношений в условиях глобализации экономики и финансов.

5. Мэнкью Н.Г. Принципы макроэкономики представлено систематизированное изложение основ теории и практики международной торговли, мобильности факторов производства, международной экономической интеграции. С позиций макроэкономического анализа рассмотрены такие актуальные для российской экономики проблемы, как денежный мультипликатор страны, валютные отношения между странами, а также вопросы оптимизации экономической политики в условиях открытой экономики.

6. В учебнике Тарасевич Л.С. Макроэкономика представлено систематизированное изложение основ теории и практики международной торговли, мобильности факторов производства, международной экономической интеграции. С позиций макроэкономического анализа рассмотрены такие актуальные для российской экономики проблемы, как платёжный баланс страны, валютные отношения между странами, а также вопросы оптимизации экономической политики в условиях открытой экономики.

Также теоретической базой данной работы выступили учебные пособия таких авторов как Камаев В.Д., Николаева И.П., Нуралиев С.У. Поляк Г.Б., и другие литературные источники, затрагивающие вопросы предложения денег и денежного мультипликатора и его макроэкономического равновесия.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

- О банках и банковской деятельности: [федер. закон от 02.декабря 1900 г. № 395-I]

- О Центральном банке Российской Федерации [федер. закон от 10.июля 2002 г. № 86-ФЗ]

- Берзон Н.Финансы. – М.: Юрайт, 2013. 592 с.

- Борисов Е.Ф. Экономическая теория. – М.: Юрайт. 2012. 231 с.

- Демин Ю. Все о кредитах. – СПб.: Питер. 2012 г. 208 с.

- Дробозина Л.А. Финансы. Денежное обращение. – М.: Финансы, 2011.

- Ивашковский С.Н. Макроэкономика: учебник / МГИМО(У) МИД РФ. -3-е изд., испр. - М.: Дело, 2012.

- Киселева И.А. Коммерческие банки: модели и информационные технологии в процедурах принятия решений.– М.: Едиториал , 2012. 400 с.

- Моисеев С. Возникновение и становление центральных банков. – М.: КноРус, 2013. 312 с.

- Мэнкью Н.Г. Принципы макроэкономики: пер. с англ. - 2-е изд. - СПб.: ПИТЕР, 2013.

- Свиридов О.Ю. Деньги, кредит, банки. – Феникс, 2010. 448 с.

- Станковская И.К. Экономическая теория: учебник. - М.: ЭКСМО: Мирбис, 2011.300с

- Тарасевич Л.С. Макроэкономика: учебник для вузов / С.-Петерб. гос. ун-т экономики и финансов. - 5-е изд., испр. и доп. - М.: Юрайт, 2012.250с

- Туманова Е.А. Макроэкономика. Элементы продвинутого подхода: учебник для вузов. - М.: ИНФРА-М, 2012.300с

- Чепурин М.Н., Киселева Е.А. Курс экономической теории: учебник для вузов - 6-е изд., доп. и перераб. - Киров: АСА, 2011.400с

- Федякина Л.Н. Международные финансы —СПб.: Питер, 2010, 560с.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Читайте также: