Принципы формирования портфеля акций на российском рынке реферат

Обновлено: 30.06.2024

Обычно портфельное инвестирование противопоставляют трейдингу, имея в виду, что настоящий инвестор не спекулирует на купле-продаже одного инструмента, а покупает сразу несколько бумаг, которые в идеале уравновешивают динамику друг друга: когда одни падают, другие растут.

Однако на бирже можно купить акции не конкретных компаний, а фондов, которые вкладываются сразу во много компаний, — ETF. Поэтому сегодня ваш портфель может состоять из одного такого инвестиционного инструмента. В США популярны долгосрочные портфели из 2—3 ETF, которые покрывают сразу все основные классы активов.

Ключевой вопрос для начинающего инвестора: как подобрать такой чудесный портфель, чтобы он защищал от падений рынка и при этом приносил хорошую прибыль? Над этой задачей экономисты и инвесторы бьются уже не одно десятилетие, и они могут предложить несколько рецептов.

Виды портфелей по степени риска

Страх потери денег — основной ограничитель для инвесторов в поиске прибыльных идей. Чем инвестиция выгоднее, тем больше риска она несет. На базе этой идеи принято делить всех людей по степени терпимости к убыткам и, соответственно, по тому, какие портфели для них психологически комфортнее.

Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

Склонность к риску (иногда ее называют аппетитом к риску) связана с возрастом (молодые склонны больше рисковать), доходом (бедные чаще покупают лотерейные билеты), семейным статусом (одиночки более авантюрны), культурной средой.

Инвестиционные портфели, подобранные под минимально и максимально терпимых к риску людей, будут радикально различаться. Например, у российского пенсионера основу сбережений, скорее всего, составит недвижимость, а у студента из США — акции Tesla или Virgin Galactic. Умеренные в плане риска портфели обычно состоят из акций и облигаций крупных компаний, иногда с добавлением золота и недвижимости.

Активные и пассивные портфели

Среди портфельных управляющих сложилось две противоборствующих группы: сторонники активных и пассивных стратегий. Первые опираются на опыт коллег, которым удается обыгрывать фондовые индексы, вторые ссылаются на статистику, которая говорит, что большинство активных инвесторов в конечном итоге проигрывает индексу.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

Фанатов пассивного управления с каждым годом все больше. На их стороне авторитетные нобелевские лауреаты Гарри Марковиц и Юджин Фама, доказавшие, что существует, по сути, один универсальный портфель (так называемый рыночный портфель) и обыграть его без повышения риска невозможно.

Как выйти на биржу на первых порах: самому или с помощью управляющего? Разбираемся в плюсах и минусах каждого из решений.

Портфельная стратегия asset allocation

То есть те компании, которые стоят дорого, объективно должны занимать большую долю в портфеле, потому что коллективный разум инвесторов их туда поставил. Другой пример: если доля США в мировых активах составляет около 56%, то именно столько доллар должен занимать в универсальном портфеле. Аналогично с золотом: если его в мировых активах около 10%, то выше этого лучше не подниматься.

Такая структура справедлива для инвесторов, готовых держать портфель долго, в идеале — вечно. На практике так, конечно, не бывает. Например, одна из самых длинных реально продаваемых стратегий — это 50-летний пенсионный портфель от Vanguard, мирового лидера в портфельном управлении. В нем нет ни недвижимости, ни золота. Зато есть большой набор акций и облигаций США (индексные фонды на все бумаги сразу), а также других стран, общая доля которых как раз не превышает 40% — в полном соответствии с теорией.

Виды инвестиционных портфелей по срокам

Долгосрочные пенсионные портфели от Vanguard почти целиком составлены не просто из ценных бумаг США, а из акций. Общая доля американских и зарубежных (европейских, азиатских, латиноамериканских) облигаций — около 10%. Это готовый рецепт для тех, кто составляет портфель на десятилетия.

Американцам, которым до пенсии остается пять лет, Vanguard предлагает другую формулу. Во-первых, доля иностранных (не американских) бумаг приближена к 30%. Это понижает валютные риски портфеля для будущих пенсионеров. Во-вторых, доля всех акций, включая надежные американские, составляет только 57%. Иначе говоря, упор сделан на американские компании и бумаги американского правительства.

Пенсия еще не скоро? Если так размышлять, то на заслуженном отдыхе можно оказаться ни с чем. Разбираем, как государство мешает нам стать обеспеченными пенсионерами и что можно предпринять.

В России наиболее частый срок инвестиций — от года до трех лет. Год — обычный срок для вклада, три — минимальный для индивидуального инвестиционного счета.

Ни одна из классических длинных или средних стратегий может попросту не подойти. В этом случае можно прибегнуть к тактике рантье, которые вкладывают преимущественно в облигации и дивидендные акции. Типичный рентный портфель состоит на две трети из облигаций и на треть из акций, зачастую привилегированных, где дивидендная доходность (отношение выплат акционерам к стоимости акции) часто выше.

Для тех, кто не знает, на какой срок он инвестирует, и хотел бы иметь сразу обе возможности: и хорошо заработать, и при случае продать свои бумаги в любой момент без потери денег, существует несколько готовых портфелей от гуру рынка. Рассмотрим два наиболее популярных.

Обе стратегии показывают среднегодовую доходность на 1—3 процентных пункта ниже, чем рынок акций, но на 4—6 п. п. выше, чем рынок облигаций. То есть по соотношению риска и доходности это золотая середина: инвестор почти полностью защищен от возможных убытков, но уверенно обыгрывает инфляцию и не сильно отстает от широких индексов.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Как новичку составить универсальный портфель?

Самый легкий способ собрать универсальный портфель — это купить два ETF или БПИФа с максимально широкой диверсификацией по странам и валютам. Например, соединить FXWO (акции всех стран мира) и SBRB (рублевые облигации) в пропорции 30/70, 50/50, 70/30 — в зависимости от того, как долго собираетесь их держать (чем срок дольше, тем облигаций меньше).

Выводы

Структура портфеля зависит от темперамента инвестора. Люди стремятся выбрать золотую середину между риском и доходностью. Исследования говорят, что оптимальные портфели имеют в своем составе как минимум два класса активов: акции и облигации. Изменяя их доли, можно настроить инвестиции под свои цели.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Составление инвестиционного портфеля позволяет эффективно сохранять и приумножать денежные средства инвесторов. Но для достижения максимального эффекта необходимо соблюдать ряд принципов составления и управления портфелем. К примеру, многие слышали о необходимости диверсификации и управления рисками. Но как это сделать грамотно? В этой статье мы расскажем обо всех основных принципах формирования инвестиционного портфеля и тонкостях управления им.

Этапы формирования инвестиционного портфеля

Составление любого портфеля включает в себя три основных этапа:

- Отбор компаний — начальный этап формирования любого портфеля, причем этот этап не должен прекращаться никогда.

- Портфелирование — приобретение ценных бумаг при сопутствующих фундаментальных и технических факторах.

- Управление — постоянная замена одних элементов портфеля другими с целью максимизации доходности и минимизации риска.

Принципы отбора компаний для включения в инвестиционный портфель

Диверсификация. Для снижения уровня риска недостаточно просто набрать много бумаг в портфель — нужно сделать это грамотно. Иными словами, диверсифицировать необходимо не только по количеству, но и по качеству.

Принципы портфелирования при формировании инвестиционного портфеля

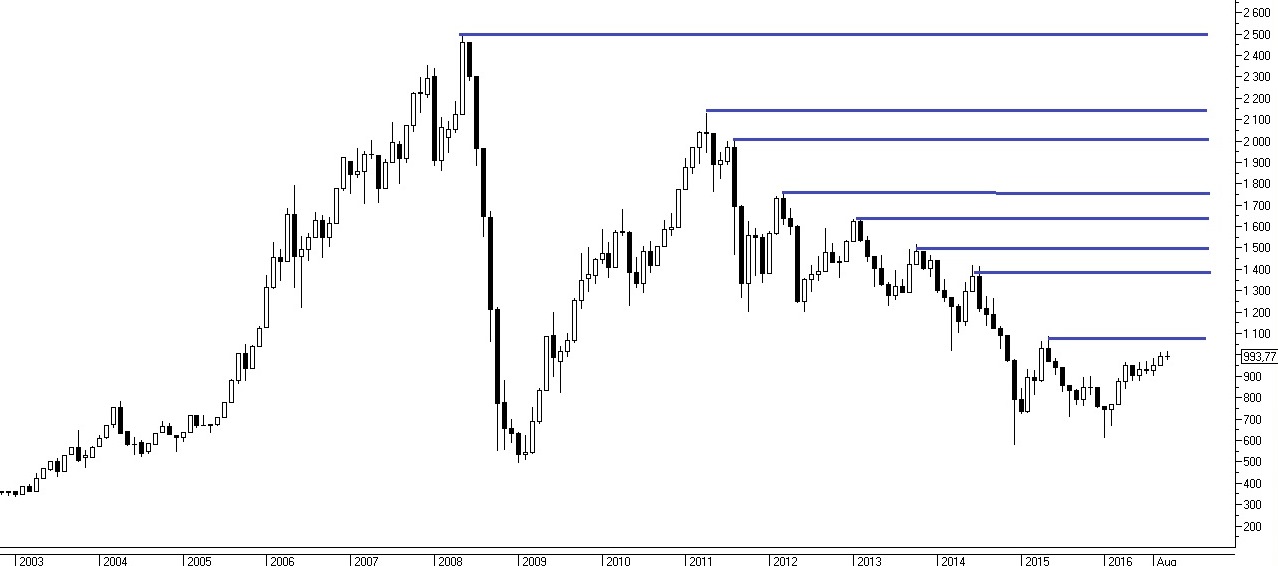

Постепенный набор. Многие начинающие инвесторы, желая сформировать инвестиционный портфель, приобретают бумаги ежемоментно, что нельзя назвать грамотным биржевым поведением. Бумаги нужно включать в портфель постепенно, в те моменты, когда и индекс, и интересующая бумага подходят к своим поддержкам и начинают показывать тенденцию к росту. Причина проста — подобное поведение снижает риск свободных колебаний цены акции внутри тренда. То есть бумаги следует покупать не именно в момент составления портфеля, а при наличии сигналов на их покупку. То есть методы классического технического анализа могут помогать и портфельному аналитику.

Принципы управления инвестиционным портфелем

Смена составляющих портфеля. Цены активов и рыночные условия постоянно изменяются. Некоторые активы достигают своих целевых уровней, и их дальнейшее движение становится маловероятным. Другие, напротив, не показывают движения в планируемом направлении, поэтому их дальнейшее нахождение в портфеле нецелесообразно. Всё это приводит к необходимости замены составляющих портфеля. В моменты хороших индексных трендов в портфеле превалируют акции, в моменты рыночной неопределенности — облигации, и со временем они сменяют друг друга. Но пока какая-то из тенденций движется в своем развитии, инвестор выполняет первоначальную задачу — отбирает бумаги для осуществления вложений. Таким образом, процесс начинается вновь, принося всё больше прибыли по мере роста опыта инвестора.

Стратегии формирования инвестиционного портфеля могут различаться по своей механике, но в основе каждой из них будут в той или иной форме присутствовать приведенные принципы. Инвестор при этом находится в процессе постоянного анализа финансовых инструментов и рыночных трендов, совершая активные действия не слишком часто, но обдуманно.

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё боитесь выходить на рынок с реальными деньгами – потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления – актуальные и полезные материалы обязательно пригодятся вам в обучении!

Как говорил великий Уоррен Баффет, инвестирование — это процесс длиною в жизнь. На российской бирже торгуются множество бумаг из различных секторов. Можно вложиться в сырьевые и фондовые производные инструменты, купить ПИФы. Выход на зарубежные площадки увеличивает спектр доступных инструментов. Здесь вы можете приобрести как акции, которые у всех на слуху (например, Apple или Facebook), так и более продвинутые инструменты, например ETF. И это далеко не все!

Как не потеряться в многообразии финансовых инструментов и заработать — один из основных вопросов для начинающих инвесторов. Чтобы избежать ошибок, важно понимать, как правильно сформировать инвестиционный портфель, как подобрать оптимальный набор инструментов в соответствии с собственными целями, интересами и возможностями.

ИНВЕСТИЦИИ VS. СПЕКУЛЯЦИИ

Временной момент. Инвестор обычно ориентируется на долгосрочные вложения — свыше года. Спекулянт может совершать по множеству сделок ежедневно.

Источник дохода. Инвесторы ориентируются на долгосрочный фундаментальный прирост актива. Также возможно получение дивидендов, участие в деятельности предприятия посредством голосования на собраниях акционеров и т. д.

Спекулянты зарабатывают на более краткосрочных колебаниях цен финансовых инструментов. Возможно открытие как лонгов, так и шортов. Пока долгосрочный инвестор терпеливо сидит с позицией, спекулянт может неплохо заработать на локальных движениях рынка.

Выбор активов. В случае долгосрочных вложение на первый план выходит фундаментальный анализ, необходимый для оценки перспектив компании или другого объекта вложений. Инвестор вкладывает средства в ценные бумаги конкретной компании, которая, по его мнению, подходит для долгосрочных вложений.

Для спекулянта же сущность актива является второстепенной. В первую очередь он ищет ситуации, в которых можно заработать прибыль на изменении цены. Для спекулянта не так важно, чем конкретно торговать, главное, чтобы был потенциал роста стоимости на подходящем временном горизонте. Поэтому здесь неоценимую помощь оказывает технический анализ.

Так что же все-таки лучше? Однозначного ответа нет. Подход долгосрочного инвестора требует тщательного отбора активов в портфель. Зато спекулянт, зачастую, вынужден внимательно следить за котировками внутри дня, принимая решения гораздо чаще. На первые позиции выходит риск-менеджмент. Это влечет за собой несколько большую психологическую нагрузку. Помимо этого важен объем инвестированных средств. При минимальных суммах заработать солидные средства проще посредством спекулятивных операций.

В целом оптимальным можно назвать смешанный подход, когда часть средств направляется на долгосрочные инвестиции, а другая часть — на спекуляции. Например, в соотношении 70 к 30. Все зависит от индивидуальных предпочтений инвестора, его бюджетных и временных ограничений, желания реагировать на краткосрочные капризы Господина Рынка.

ИНВЕСТИЦИОННЫЙ ПРОЦЕСС

Как правило, состоит из четырех ключевых этапов:

- анализ целей и ограничений инвестора;

- выбор подходящих инструментов;

- распределение вложений в рамках портфеля;

- оценка и перебалансировка портфеля.

Далее мы рассмотрим каждый из этих шагов.

Анализ целей и ограничений инвестора

Начиная работу на рынке ценных бумаг, инвестор должен четко понимать, чего он ждет, а также свои возможности. Цель может быть как абсолютной (в процентах), так и сравнительной (например, на столько-то выше доходности индекса ММВБ или банковского депозита). Речь может идти как о значительном приумножении капитала, так и о его сохранении. В любом случае, даже крайне амбициозная цель должна быть реалистичной.

Надо понимать, что обычно, чем больше риск, тем больше доходность. Принято разделять склонность / толерантность инвестора к риску и его способность подвергаться этому риску. Во втором случае речь идет об ограничениях и жизненных ситуациях, с которыми может столкнуться инвестор.

Временной горизонт. Ключевой параметр, с которым должен определиться инвестор. Длительный горизонт инвестирования позволяет получить большую доходность. Если же вы выходите на рынок на короткий срок, то из-за высокой волатильности и возможных неудачных точек входа увеличиваются и ваши риски, несмотря на кажущуюся правильность действий. Надо понимать, что в те же пенсионные накопления стоит включить консервативные активы на случай непредвиденных обстоятельств. Причем чем ближе время выхода на пенсию, тем в большей пропорции.

Ликвидность. Если в ближайшее время вам предстоят важные расходы, то необходимо иметь в портфеле солидную долю ликвидных активов, продавая которые, вы не потеряете на рыночных спрэдах. Помимо этого высокая вероятность скорого вывода денежных средств из портфеля должна повысить значимость консервативных инструментов, которые не столь подвержены ценовым колебаниям.

Налоговый аспект. Может повлиять на выбор инструментов. Отметим, что российским инвесторам доступны Индивидуальные инвестиционные счета (ИИС), позволяющие получить серьезные налоговые преференции.

Уникальные факторы. Например, религиозные, этические, страновые предпочтения инвестора.

Выбор подходящих инструментов

Вероятно, начинающему инвестору стоит прислушаться к рекомендациям брокера. Если же вы решили доверять только себе, то помните несколько основных моментов:

- четко определите для себя, зачем вы инвестируете;

- для начала стоит вкладываться в наиболее понятные вам виды бизнеса и инструменты;

- если вы хотите вложить средства в отдельную отрасль, сфокусируйтесь на ее лидерах;

- инвестируя в аутсайдеров, стоит разобраться в причинах их падения, оценить будущие катализаторы роста;

- отдавайте предпочтение ликвидным инструментам — таким, от которых вы сможете избавиться в любой момент. Примеры — голубые фишки на российском рынке акций, компоненты S&P 500 — на американском;

- формируйте свой портфель только из тех бумаг, которые соответствуют вашему уровню риска;

- учитесь, учитесь и еще раз учитесь!

Распределение вложений в рамках портфеля.

Пассивные и активные инвестиции

Как правило, под пассивным подходом к инвестированию подразумевается следование за широким рынком. Идея проста — в долгосрочном периоде получить доходность намного выше ключевых бенчмарков (например, ключевых фондовых индексов) затруднительно. Инвестиционный процесс осуществляется посредством покупок и длительного удержания бумаг ETF или ПИФов.

Exchange Trade Funds — биржевые фонды, которые инвестируют в определенные активы или их группы. По сути, они владеют базовыми активами (акциями, облигациями, сырьевыми фьючерсами, иностранной валютой и т. д.) и выпускают на них акции. По мере изменения стоимости активов, изменяется и цена ETF. В идеале бумаги ETF достаточно точно повторяют динамику портфеля.

ETF бывают крайне разнообразными, только на рынке США их число составляет около 1900. На первом месте по оборотам за 2016 год оказались бумаги SPY, то есть ETF, повторяющего динамику S&P 500. Именно бумаги, ориентирующиеся на широкие индексы (акций и облигаций), и соответствуют принципам пассивного инвестирования.

Активное инвестирование, напротив, подразумевает подбор отдельных финансовых инструментов для портфеля. Перебалансировка — открытие или закрытие позиций — происходит гораздо чаще. Возможно открытие шортов. С точки зрения комиссий это более затратное мероприятие. К тому же активное инвестирование требует больше времени. Однако при грамотном подходе доходы могут быть более значительными. Отметим, что активное инвестирование — это не обязательно спекуляции, вложения могут быть долгосрочными.

Помимо этого вполне допустим комбинированный подход: инвестирование части средств в некое подобие биржевого индекса, а другой части — в отдельные наиболее перспективные бумаги. В целом пассивный подход предполагает достаточно серьезную диверсификацию вложений, позволяя сбалансировать риски.

Диверсификация vs. концентрация

В идеале активы в портфеле должны слабо или отрицательно коррелировать между собой, чтобы сглаживать его колебания. Широкая диверсификация в этом смысле оптимальна. Однако вряд ли стоит вкладывать деньги в определенный класс активов, если на вашем инвестиционном горизонте эти инструменты выглядят неперспективными.

Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

Какой подход выбрать, решать только вам. Важную роль играет и объем инвестируемых средств. Широкая диверсификация требует больших вложений. Подход этот имеет свои плюсы и минусы. Минимизируя риски, диверсификация неизбежно ограничивает потенциальную доходность. Далее мы рассмотрим примеры не слишком широкой диверсификации.

По уровню риска выделяют три основных типа портфеля

Консервативный — наименее рискованный. Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и процентов. Вот примерный вариант такого портфеля:

Умеренный — сочетает качества портфелей агрессивного и консервативного типа. В него включают как надежные ценные бумаги, приобретаемые на длительный срок, так и рискованные инструменты, состав которых периодически обновляется. Прирост капитала при этом средний, а степень риска — умеренная. Такой тип портфеля является наиболее сбалансированным. Примерный вариант портфеля:

Отметим, что это лишь примерные варианты портфелей. Более конкретное разделение зависит от личных предпочтений инвестора. При возможности имеет смысл разбавлять портфель зарубежными (в частности, американскими) активами.

Бонус: советы по управлению фьючерсным портфелем

- общая сумма вложенных средств не должна превышать 50% капитала. Оставшаяся должна быть размещена в краткосрочных гособлигациях или просто кэше.

- общая сумма средств, инвестируемая в один рынок (к примеру, золото), не может превышать 10-15% капитала.

- общая сумма гарантийных взносов, вносимых при открытии позиций на одной группе рынков (к примеру, драгметаллов), должна составлять не более 20-25% капитала.

- норма риска для каждого рынка, в который трейдер вложил средства, не должна превышать 5% общего капитала. Речь идет о сумме, которой может пожертвовать трейдер в случае убытков.

Оценка и перебалансировка портфеля

Работа с портфелем предполагает то, что периодически нужно оценивать его эффективность. То есть каждую неделю / месяц / квартал надо отслеживать динамику всех инструментов и соответствие портфеля первоначально заявленному риску. Период для подведения итогов зависит от временного горизонта инвестора.

Необходимо поддерживать соотношение инструментов в своем портфеле. Для этого стоит периодически проводить его ребалансировку. Регулярно следите за тем, как ведут себя купленные вами акции и, по возможности, не пропускайте корпоративные события. Если вы поставили себе цель и цены на акции поднялись до ее уровня, продавайте бумагу и рассматривайте новые объекты для вложений.

Идея — сохранение целевой структуры портфеля с точки зрения разбиения по группам активов. Речь идет, прежде всего, об общей структуре, которая может меняться из-за взлета или падения отдельных составляющих. Отдельные компоненты могут варьироваться в зависимости от предпочтений инвестора, его инвестиционного плана.

ПОДВОДЯ ИТОГИ

Что выбрать, решать только вам. При этом новичкам имеет смысл прислушаться к мнениям профессионалов.

Как начать торговать

Прежде всего, будущему инвестору надо открыть счет у брокера — профессионального участника, который выступает обязательным посредником между инвестором и биржей.

Как правило, в брокерских компаниях для подключения возможности торговли на американских площадках достаточно обратиться к клиентскому менеджеру / финансовому советнику и подписать комплект документов.

После открытия счета надо завести деньги и можно начинать покупку / продажу финансовых инструментов посредством торгового терминала. Условия и информацию о доступных терминалах стоит уточнять у выбранного вами брокера.

БКС также предлагает сэкономить время и открыть счет онлайн, не выходя из дома.

Холоденко Оксана, ведущий аналитик по международным рынкам

Карпунин Василий, начальник отдела экспертов БКС Экспресс

БКС Брокер

Итоги торгов. Сильный рост после исторического обвала

Американские чипмейкеры. На какие бумаги обратить внимание

Инвесторы готовятся к кибервойне. Какие акции сейчас стоит брать

Санкции США. Разбор

Главное за неделю. Что нас ждет после обвала

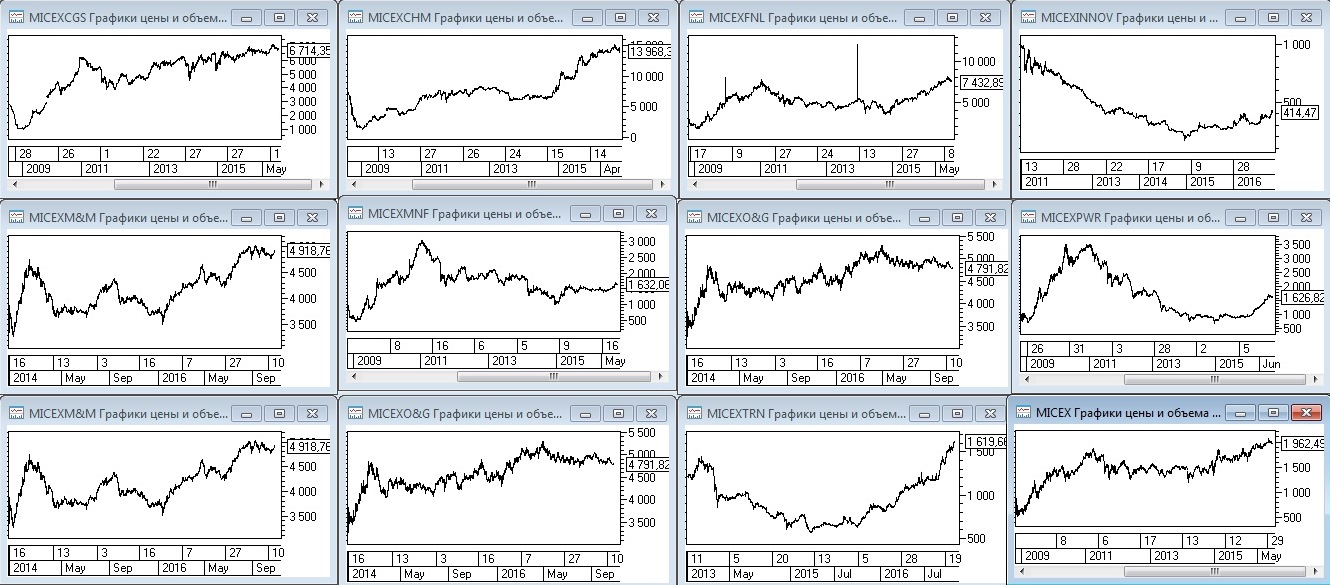

Рынок акций делится на части

Защитные активы: валюта, золото или акции?

Главный вопрос для начинающих инвесторов – как собрать инвестиционный портфель. Важно научиться понимать принципы отбора активов, основываясь на поставленных целях. Как не допустить базовых ошибок при инвестировании и сберечь портфель от непредвиденных убытков в будущем – об этом в статье.

Портфельные инвестиции

Простыми словами, портфель инвестиций – это набор активов с различным соотношением уровня риска и доходности. Несмотря на то, что главная цель на фондовой бирже – извлечение прибыли, диверсификация помогает минимизировать риск получения убытков.

Ниже мы будем рассматривать только ликвидные активы в портфеле инвестора.

Виды инвестиционных портфелей

Основная цель портфельного инвестора – создать оптимальный баланс риска и доходности своих активов.

Рассмотрим следующие способы формирования инвестиционного портфеля.

По степени риска

Выделяют три типа инвестиционного портфеля.

Защитный

Формируется из активов с пониженным риском: банковские депозиты, ПИФы, недвижимость, высоконадежные облигации и акции крупнейших компаний с регулярными дивидендными выплатами.

Агрессивный

Портфель интересен тем, кто желает в кратчайшие сроки получить значительный доход. Отличительная черта данного типа портфеля – размещение более 50% всех средств в акции. Несмотря на то, что агрессивная стратегия может показать инвестору впечатляющую доходность, вероятность полной потери вложенных средств также значительно увеличивается.

Сбалансированный

Наиболее оптимальным вариантом инвестирования служит сбалансированная стратегия. Портфель следует формировать преимущественно из государственных и корпоративных облигаций с высоким кредитным рейтингом, акций крупнейших компаний, лишь незначительную часть средств направлять на покупку высокодоходных активов.

По методу управления активами

Основные методы управления финансовыми инструментами следующие:

- пассивное управление,

- активное управление.

Ключевые особенности пассивного инвестирования:

- не требуется постоянной вовлеченности к отслеживанию рыночных котировок;

- низкий уровень риска;

- потенциальная доходность ненамного превышает ставку по банковским депозитам.

Основной принцип управления – купить и держать.

Что касается активного управления, то данный метод сводится к постоянному отслеживанию рыночных тенденций и частому изменению структуры портфеля.

По способу получения прибыли

Выделяют два вида.

Портфель роста

Рекомендуется покупать акции, по которым прогнозируется значительный рост их котировок. Основной способ получения прибыли сводится к продаже акций в будущем по более дорогой цене.

Портфель дохода

Соответствующий портфель создается для получения регулярной прибыли. Инвестору необходимо обращать внимание на дивидендные акции и купонные облигации высоконадежных эмитентов.

По срокам достижения целей

Бывают краткосрочный, среднесрочный и долгосрочный портфели.

Краткосрочный

Инвестиционный горизонт составляет 1–2 года.

Портфель формируется преимущественно из высоколиквидных активов, которые могут быть быстро проданы. Следует сконцентрироваться на дивидендных акциях крупнейших компаний и акциях роста, облигациях, валюте и банковском депозите.

Что касается облигаций, то их можно продать раньше даты погашения. Поэтому инвестор может включить в портфель как краткосрочные, так и долгосрочные облигации. По поводу эмитента облигаций необходимо сказать, что государственные облигации в приоритете, однако можно приобрести и корпоративные облигации. Единственное условие – облигация должна быть с низким уровнем риска.

Среднесрочный

Формируется на срок от 1 до 5 лет.

Среднесрочный портфель уже допускает возможность включать в себя рискованные инструменты с повышенным доходом, однако больше 50% активов должны быть всё же в виде надежных ценных бумаг с умеренной доходностью.

Добавить можно паи инвестиционных фондов и структурные ноты.

Долгосрочный

Формируется пассивным инвестором на срок от 5 лет. Подход к покупке активов основан на поиске перспективных компаний с прогнозируемым денежным потоком дивидендов. Инвестиционная привлекательность ценной бумаги – более важный фактор, нежели ее степень ликвидности.

Включить можно акции банков с госучастием, страховых компаний и металлургических концернов. Среди облигации можно рассмотреть рублевые облигации вышеназванных компаний, еврооблигации и долгосрочные государственные облигации.

Какие активы могут входить в состав инвестиционного портфеля

Оптимальное сочетание тех или иных активов связано с целью, которую преследует инвестор на фондовом рынке. Ниже представлены наиболее популярные активы, которые следует включить в свой портфель.

Акция

Плюсы: потенциально высокая доходность, возможность участвовать в управлении компании, высокая ликвидность.

Минусы: негарантированная прибыль, сильная волатильность, влияние внешних факторов на рыночную стоимость ценной бумаги.

Облигация

Плюсы: фиксированная доходность, низкая волатильность, высокая ликвидность.

Минусы: низкая доходность, при досрочной продаже возможен убыток.

Валюта

Плюсы: более надежный и стабильный курс, защита от девальвации (снижение курса национальной валюты к иностранной).

Минусы: отсутствие пассивного дохода и гарантированной прибыли от курсовой разницы.

Драгоценные металлы

Плюсы: высокая ликвидность, долговечность.

Минусы: низкая доходность, отсутствие пассивного дохода, непредсказуемость курса.

ПИФ

Плюсы: диверсификация активов, отсутствие необходимости самостоятельно анализировать рынок ценных бумаг.

Минусы: доходность не гарантирована, возможные ошибки при инвестировании со стороны управляющей компании.

Доходная недвижимость

Плюсы: пассивный доход, разнообразие выбора.

Минусы: высокий стартовый капитал, низкая ликвидность, дополнительные издержки.

Как правильно составить инвестиционный портфель новичку

Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля.

Этап 1. Определение цели

Прежде чем приступить к выбору ценных бумаг, стоит определиться с целью инвестирования. Цель необходимо формулировать ясно и с четким ожиданием результата. Например, создать финансовую подушку безопасности через 10 лет в размере 5 млн рублей или накопить на образование ребенка через 2 года в размере 1 млн рублей.

Этап 2. Выбор уровня риска

Уровень риска прямо пропорционален цели. От этого будет зависеть соотношение активов с разной степенью риска и уровнем доходности.

Этап 3. Определение структуры портфеля

Определившись с типом портфеля, необходимо подобрать соответствующие активы. Ранее в статье уже были рассмотрены инвестиционные инструменты по степени риска, которые стоит включить в свой портфель.

Стратегия Asset Allocation

Asset Allocation – стратегия, которая предполагает размещение денежных средств в активы таким образом, чтобы сбалансировать уровень риска и доходности.

Ключевые особенности стратегии:

- сформировать оптимальный портфель с учетом целей, финансовой грамотности, возраста и опыта инвестора;

- портфель должен быть максимально диверсифицированным;

- выплачиваемые дивиденды и купоны подлежат постоянному реинвестированию;

- доходность от долгосрочных инвестиций должна превышать среднегодовую инфляцию в стране.

Примеры инвестиционных портфелей

Есть три вида портфелей.

Умеренный портфель

Структура умеренного инвестиционного портфеля основана на низком уровне риска и с доходностью, незначительно превышающей ставки по банковским депозитам.

Среди ценных бумаг, входящих в состав портфеля, стоит выделить:

- государственные долгосрочные облигации,

- корпоративные облигации высоконадежных эмитентов,

- акции крупнейших компаний,

- ПИФы.

Агрессивный портфель

Портфель преимущественно состоит из высокорискованных инструментов.

Финансовые активы, входящие в агрессивный портфель:

- высокодоходные облигации,

- акции технологического сектора,

- ПИФы с высокой потенциальной доходностью.

Сбалансированный портфель

Балансировка активов обеспечивает максимально широкую диверсификацию, включая ценные бумаги различных отраслей экономики.

Сбалансированный портфель представляет собой компромиссный вариант между агрессивным и умеренным портфелями с доходностью выше среднего. Состав портфеля разделен почти поровну между высокорискованными активами и бумагами с умеренной доходностью. Небольшой перевес капитала, как правило, наблюдается в пользу второй группы активов.

Как рассчитать доходность портфеля

Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%.

Текущая стоимость портфеля – 1100 р.

Начальный объем инвестиций – 1000 р.

(1100/1000 – 1) х 100% = 10%

Таким образом, доходность за определенный период времени составила 10%

Анализ эффективности, критерии оценки

Существуют пять ключевых показателей для оценки эффективности инвестиционного портфеля.

Среднегодовая доходность

Показывает темп прироста стоимости активов за один финансовый год по отношению к размеру первоначальных инвестиций.

Стандартное отклонение

Данный критерий показывает степень рискованности портфеля. Чем выше стандартное отклонение, тем выше риск доходности активов.

Корреляция

Статистический показатель, который показывает, насколько финансовые инструменты схожи между собой. Если рост стоимости одного актива приводит к увеличению в цене другого финансового инструмента, то коэффициент корреляции положительный, что говорит о тесной взаимосвязи, и наоборот. Однако когда изменение стоимости одной ценной бумаги никак не влияет на цену другой, то корреляция в таком случае стремится к нулю.

Бета

Коэффициент, который показывает, как ведет себя отдельный финансовый инструмент относительно всего фондового рынка.

- Бета более 1. Актив очень волатилен, но изменение его стоимости идентично фондовому рынку.

- Ровно 1. Ценная бумага всегда движется в одну сторону, что и рынок, и их волатильность одинакова.

- От 0 до 1. Финансовый инструмент и рынок двигаются в одну сторону, но процентное изменение доходности актива меньше.

- От −1 до 0. Движение актива и фондового рынка направлено в противоположные стороны. Финансовый инструмент в таком случае более стабилен.

- Бета менее −1. Ценная бумага и рынок движутся разнонаправленно. Финансовый актив более волатилен по сравнению с рынком.

Коэффициент Шарпа

Данный коэффициент дает четкое понимание того, как разумно формировать свой портфель. Чтобы определить значение коэффициента, необходимо воспользоваться следующей формулой:

(Доходность портфеля – Безрисковая процентная ставка / Стандартное отклонение)

В качестве безрисковой процентной ставки стоит использовать процентную ставку по правительственным облигациям. Чем выше значение коэффициента Шарпа, тем эффективнее инвестиционная стратегия.

Значение коэффициента Шарпа

Значение показателя

Оценка эффективности управления

Актив для инвестирования правильный. Риск оправдан. Потенциальная доходность высокая.

Риск не оправдан. Потенциальная доходность актива стремится к нулю.

Актив рискованный. Потенциальная доходность отрицательная.

Пример расчета

В портфеле имеются две акции: Сбербанка и ВТБ.

Цель: рассчитать коэффициент Шарпа для каждой акции и выяснить, принесет ли данный актив в будущем прибыль для инвестора.

Рассматриваемый период – 365 дней.

Собираем данные:

Годовая доходность акции Сбербанка за прошлый год составила 10%, ВТБ – 4%.

Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%.

Теперь рассчитаем среднедневную доходность каждого актива по формуле:

(Годовая доходность, % / 365)

Получаем:

Среднедневная доходность ОФЗ равна 0.019%.

Среднедневная доходность акции Сбербанка равна 0.027%.

Среднедневная доходность акции ВТБ равна 0.011%.

Рассчитываем стандартное отклонение:

Стандартное отклонение по компании рассчитывается в excel по формуле =СТАНДОТКЛОН (), где в диапазон берется доходность актива за каждый рассматриваемый нами торговый день (в нашем примере – 365 дней).

Стандарт. отклонение по акции Сбербанка равно 0.09.

Стандарт. отклонение по акции ВТБ равно 0.03.

Примечание! Торги по акциям проводятся не все 365 дней, а гораздо меньше. 365 дней в нашем случае – это условная цифра.

Рассчитываем коэффициент Шарпа:

Коэффициент Шарпа по акции Сбербанка:

(0.027 – 0.019) / 0.09 = 0.08

Коэффициент Шарпа по акции ВТБ:

(0.011 – 0.019) / 0.03 = −0,26

Подводим итог:

Коэффициент Шарпа по акции Сбербанка равен 0.08. Это означает, что актив не высокодоходный. Рисков нет, но и доходность будет крайне мала. В данном случае акции Сбербанка подходят только для формирования умеренного портфеля.

Коэффициент Шарпа по акции ВТБ равен −0.26. Данный актив не рекомендуется включать даже в состав умеренного портфеля, так как акция, скорее всего, не принесет никакого дохода в будущем году и окажется убыточным активом.

Цели формирования финансового портфеля

Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Они могут быть различными. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т. д. Важно понимать, что правильная цель – это фундамент всей инвестиционной стратегии, поэтому от её выбора будут зависеть сумма достижения цели, срок инвестирования, приемлемый уровень риска и метод управления активами.

Ошибки начинающих инвесторов

Желание максимизировать свою прибыль в кратчайшие сроки или приобрести актив, потому что о нем говорят повсюду, часто приводит к отрицательным результатам. Ниже представлены ключевые ошибки, в результате которых инвесторы рискуют потерять вложенные средства.

Отсутствие цели инвестирования

Отсутствие четко сформулированной цели – залог неизбежных убытков. Торговля ценными бумагами требует холодной концентрации, однако постоянное колебание рыночных котировок будет заставлять инвестора принимать необдуманные решения.

Игнорирование диверсификации

Диверсификация подразумевает под собой наличие активов, различных по классам, по валюте и по стране эмитента. Вложение значительной части денежных средств в одну категорию активов или в одну компанию может привести к отрицательной доходности всего портфеля.

Концентрация на высокорискованных инструментах

Инвестирование в агрессивные активы подразумевает под собой повышенную волатильность портфеля. Без соответствующего опыта работы на фондовом рынке высокая потенциальная доходность может обернуться для новичка потерей всех денежных средств.

Спекуляция

Перспектива максимизировать свой доход за короткий промежуток времени выглядит заманчивой. Однако стоит помнить, что спекуляция – это не инвестирование, и на краткосрочной дистанции предсказать движение рыночных котировок почти невозможно.

Отсутствие финансовой подушки безопасности

Рыночные котировки постоянно колеблются, и нередко портфель может показывать отрицательную доходность. Не рекомендуется вкладывать в рынок больше, чем можно себе позволить. Отсутствие денежных средств на непредвиденные расходы неминуемо приведет к тому, что в экстренной ситуации необходимо будет продать часть своих активов и зафиксировать убытки.

Безосновательный выбор активов

Самый важный критерий отбора ценных бумаг – это финансовые показатели компании. Вкладывать средства в акции Tesla только из-за того, что вам нравится их продукция не самая лучшая идея. Опасно покупать актив только из-за личных предпочтений к соответствующей компаний, иначе можно понести огромные убытки.

Плюсы и минусы портфельных инвестиций

Портфельные инвестиции – отличный способ распределения денежных средств в различные классы активов в сочетании с оптимальным уровнем доходности. Несмотря на то, что портфельное размещение обладает рядом преимуществ, у него также есть свои недостатки.

- Небольшой стартовый капитал.

- Диверсификация.

- Пассивный доход.

- Самостоятельное управление.

- Возможность регулярной балансировки активов.

- Риск потери вложенных средств.

- Необходимость регулярного отслеживания ситуации на фондовом рынке.

Популярные вопросы

Портфель роста – это инвестиционный портфель, собранный из акций, рыночные котировки которых намерены быстро вырасти, по мнению инвестора. Структуру активов следует формировать из акций молодых компаний быстрорастущих отраслей. Инвестиции в такой портфель считаются достаточно рискованными, но потенциально дают возможность значительно увеличить капитал.

Начинающему инвестору стоит сконцентрировать свое внимание исключительно на акциях крупнейших компаний с регулярными выплатами дивидендов. К ним можно отнести МТС, Лукойл, Газпром, Сбербанк, Норильский Никель, Яндекс.

Инвестиционный портфель, как правило, представляет собой совокупность активов с различным соотношением риска и доходности. Каждая ценная бумага обладает своей рыночной стоимостью. Стоимость бумаг в портфеле означает совокупную стоимость всех ценных бумаг в портфеле одного инвестора.

Читайте также: