Налог на транспорт рк реферат

Обновлено: 02.07.2024

Вся база рефератов, курсовых, дипломных работ и прочих учебных материалов предоставляется бесплатно. Используя материалы сайта Вы подтверждаете, что ознакомились с пользовательским соглашением и согласны со всеми его пунктами в полной мере.

Похожие работы

. радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - .

. юридические лица; лица без гражданства, имеющие транспортные средства (автомобили, мотоциклы, мотороллеры, автобусы) и другие самоходные машины и механизмы на пневмоходу. Ставки и объект налога с владельцев транспортных средств были установлены следующие (см. таблицу ниже): Объект налогообложения Ставка налога 1. Легковые автомобили с мощностью двигателя: до 100 л.с. ( .

. предприниматели и физические лица, имеющие объект налогообложения. Плательщиками налога на имущество юридических лиц и индивидуальных предпринимателей являются: 1) юридические лица, имеющие объект налогообложения на праве собственности, хозяйственного ведения или оперативного управления на территории Республики Казахстан; 2) индивидуальные предприниматели, имеющие объект налогообложения на .

Любому владельцу автомобиля нужно знать сроки и порядок уплаты налога на транспортные средства, а также ставки, по которым рассчитывается размер налога.

Кто является плательщиком налога на транспорт?

- Физические лица, имеющие транспортные средства на праве собственности.

- Юридические лица, их структурные подразделения, имеющие транспортные средства на праве собственности.

- Лизингополучатели по объектам налогообложения, переданным (полученным) по договору финансового лизинга.

Владелец транспортного средства по доверенности должен производить уплату налога не от своего имени, а от имени собственника указанного в документах на автомобиль.

(пункт 1 статьи 365 Налогового кодекса Республики Казахстан).

За какие транспортные средства нужно уплачивать налог?

В соответствии со статьей 366 Налогового кодекса налог на транспортные средства уплачивается за все транспортные средства, подлежащие государственной регистрации и (или) состоящие на учете в Республике Казахстан, за исключением:

Срок уплаты транспортного налога

Для физических лиц

Срок уплаты налога в бюджет для физических лиц - не позднее 31 декабря текущего года. В случае прохождения регистрации, перерегистрации, государственного или обязательного технического осмотра транспортных средств, физические лица производят исчисление и уплату налога в бюджет до совершения указанных действий (пункт 3 статьи 369 Налогового кодекса).

Для юридических лиц

Юридические лица производят уплату сумм текущих платежей по месту регистрации объектов обложения путем внесения текущих платежей не позднее 5 июля текущего года. В случае приобретения транспортного средства после 1 июля юридические лица производят уплату налога по указанному транспортному средству не позднее 10 календарных дней после наступления срока представления декларации по налогу на транспортные средства, которая сдается до 31 марта года, следующего за отчетным (пункт 2 статьи 369 Налогового кодекса).

Расчет налога на транспортные средства

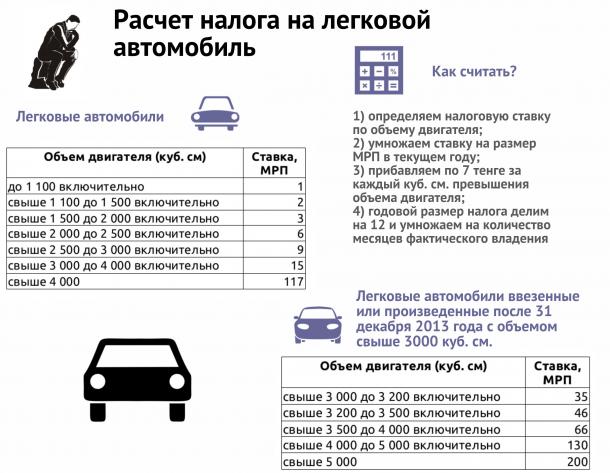

Размер налога рассчитывается собственником самостоятельно по каждому транспортному средству по ставкам, установленным в месячных расчетных показателях (МРП). Для легковых автомобилей налоговая ставка составляет от 1 до 117 МРП, а для грузовых от 3 до 9 МРП.

Налоговые ставки установлены пунктом 1 статьи 367 Налогового Кодекса Республики Казахстан.

Легковые автомобили (автомобили категории B; моторные транспортные средства на шасси легкового автомобиля с платформой для грузов и кабиной водителя, отделенной от грузового отсека жесткой стационарной перегородкой (автомобили-пикапы); автомобили увеличенной вместимости и повышенной проходимости, превышающие требования категории B по разрешенной максимальной массе и (или) количеству пассажирских мест (внедорожники, в том числе джипы, а также кроссоверы и лимузины)) с объемом двигателя (куб. см):

Легковые автомобили с объемом двигателя свыше 3000 куб. см., произведенные (изготовленные или собранные) в Республике Казахстан после 31 декабря 2013 года или ввезенные на территорию Республики Казахстан после 31 декабря 2013 года с объемом двигателя (куб. см):

свыше 3 000 до 3 200 включительно

Грузовые, специальные автомобили (автомобили категории C, за исключением указанных в предыдущем подпункте) грузоподъемностью (без учета прицепов):

Тракторы, самоходные сельскохозяйственные,

мелиоративные и дорожно-строительные машины и

механизмы, специальные машины повышенной

проходимости и другие автотранспортные средства,

не предназначенные для движения по автомобильным

дорогам общего пользования

для производства маневровой работы на магистральных, станционных и подъездных путях узкой и (или) широкой колеи;

на путях промышленного железнодорожного транспорта и не выходящий на магистральные и станционные пути.

Мотор-вагонный подвижной состав, используемый для организации перевозок пассажиров по магистральным и станционным путям узкой и широкой колеи.

В соответствии с пунктом 2 статьи 367 Налогового кодекса при объеме двигателя легковых автомобилей свыше 1 500 до 2 000 кубических сантиметров включительно, облагаемого по ставке 3 МРП, свыше 2 000 до 2 500 кубических сантиметров включительно, облагаемого по ставке 6 МРП, свыше 2 500 до 3 000 кубических сантиметров включительно, облагаемого по ставке 9 МРП, и объеме двигателя свыше 3 000 до 4 000 кубических сантиметров включительно, облагаемого по ставке 15 МРП, сумма налога увеличивается за каждую единицу превышения указанного объема двигателя на 7 тенге.

Согласно пункту 2-1 статьи 367 Налогового кодекса при объеме двигателя легковых автомобилей, произведенных (изготовленных или собранных) в Республике Казахстан после 31 декабря 2013 года или ввезенных на территорию Республики Казахстан после 31 декабря 2013 года, свыше 1 500 до 2 000 кубических сантиметров включительно, облагаемого по ставке 3 МРП, свыше 2 000 до 2 500 кубических сантиметров включительно, облагаемого по ставке 6 МРП, свыше 2 500 до 3 000 кубических сантиметров включительно, облагаемого по ставке 9 МРП, свыше 3 000 до 3 200 кубических сантиметров включительно, облагаемого по ставке 35 МРП, свыше 3 200 до 3 500 кубических сантиметров включительно, облагаемого по ставке 46 МРП, свыше 3 500 до 4 000 кубических сантиметров включительно, облагаемого по ставке 66 МРП, свыше 4 000 до 5 000 кубических сантиметров включительно, облагаемого по ставке 130 МРП, свыше 5 000 кубических сантиметров, облагаемого по ставке 200 МРП, сумма налога увеличивается на каждую единицу превышения соответствующей нижней границы объема двигателя на 7 тенге.

Пример расчета транспортного налога в 2015 году

Легковой автомобиль

Необходимо уплатить налог на легковой автомобиль Mercedes Benz, 2009 года выпуска с объемом двигателя 2996 см 3.

1) Согласно пункту 1 статьи 367 Налогового кодекса транспортное средство относится к группе от 2 500 до 3 500 см 3 включительно, следовательно ставка налога составляет 9 МРП.

9 * 1982 = 17 838 тенге.

2) Теперь следует учесть дополнительные кубические сантиметры, то есть доплатить по 7 тенге за каждую единицу превышения объёма 2500 см 3 . Таких единиц превышения в данном случае: 2996 - 2500 = 496.

7 * 496 = 3 472 тенге

3) В завершение необходимо сложить оба результата.

17 838 + 3 472 = 21 310 тенге.

Таким образом, за легковой автомобиль с объёмом двигателя 2996 см 3 в 2015 году следует уплатить налог на транспорт в размере 21 310 тенге.

Грузовой автомобиль

Для грузового транспорта налог рассчитывается в одно действие. В качестве примера, возьмем автомобиль с грузоподъемностью 1200 килограмм.

Он относится к группе свыше 1 тонны до 1,5 тонны включительно, следовательно ставка составляет 5 МРП.

1982 * 5 = 9 910 тенге.

Расчет налога, если транспортное средство находилось в собственности менее года

Согласно пункту 1 статьи 368 Налогового кодекса в случае нахождения транспортного средства на праве собственности менее 1 года сумма налога исчисляется за период фактического нахождения в собственности путем деления годовой суммы налога на 12 и умножения на количество месяцев фактического нахождения транспортного средства на праве собственности. При определении количества месяцев расчет производится с 1 января или с 1 числа месяца в котором произошло приобретение транспортного средства до 31 декабря или до 1 числа месяца, в котором транспортное средство было передано другому лицу (пункт 2 указанной статьи).

Переход ранее уплаченной суммы налога к покупателю автомобиля

В соответствии с пунктом 3 статьи 368 Налогового кодекса при продаже или обмене транспортных средств между физическими лицами, в случае, если в течение текущего года передающей стороной уплата годовой суммы налога произведена полностью, такая уплата налога будет считаться уплатой транспортного налога приобретающей стороны за текущий год по передаваемому транспортному средству, если это условие согласовано в договоре купли-продажи или мены. Таким образом, для перехода уплаченной суммы стороны должны обязательно предусмотреть в договоре соответствующее условие.

Расчет налога за ввезенное транспортное средство

Согласно пункту 4 статьи 368 Налогового кодекса физические лица при приобретении транспортного средства, не состоявшего на момент приобретения на учете в Республике Казахстан, исчисляют сумму налога за период с 1 числа месяца, в котором возникло право собственности на транспортное средство, до конца года или до 1 числа месяца, в котором право собственности прекращено.

Льготы по налогу на транспорт

В соответствии с пунктом 3 статьи 365 Налогового кодекса не являются плательщиками налога на транспортные средства:

- юридические лица – производители сельскохозяйственной продукции, продукции аквакультуры (рыбоводства), а также глава и (или) члены крестьянского или фермерского хозяйства по специализированной сельскохозяйственной технике, включенной в следующий перечень, установленный Правительством:

- Автомобили-цистерны для перевозки молока или воды для сельскохозяйственных целей.

- Автомобили ветеринарной службы.

- Автозообиологические лаборатории.

- Автокормовозы.

- Автопогрузчики.

- Автозаправщики сеялок.

- Автомашины для внесения удобрений.

- Автозагрузчик самолетов минеральными удобрениями и ядохимикатами.

- Автотранспортировщики штабелей тюков.

- Авторазбрасыватель приманок.

- Ботвоуборочные машины.

- Воздушное судно АН-2-сельскохозяйственный.

- Жатки самоходные.

- Зерноуборочные комбайны.

- Колесные тракторы, самоходные шасси и мобильные энергетические средства.

- Кормоуборочные комбайны.

- Автомобили-мастерские по ремонту и техническому обслуживанию сельскохозяйственных машин.

- Самоходные косилки.

- Стогообразователи.

- Уборочные комбайны (по сбору корнеплодов, картофеля, томатов, зеленого горошка, хлопка и другой сельскохозяйственной продукции).

Что нужно сделать для освобождения от уплаты транспортного налога?

Уплата налога на транспортные средства контролируется при прохождении технического осмотра, регистрации или перерегистрации транспортных средств. Для подтверждения имеющейся льготы по налогу при прохождении указанных процедур необходимо предъявить документ, подтверждающий льготу (удостоверение участника войны или приравненного к нему лица, справку об инвалидности и т.п.)

Если лицо, имеющее право на льготы, все же получит уведомление об уплате налога, ему нужно предъявить в налоговый орган по месту жительства документ, подтверждающий право на льготы.

![Налог на транспортные средства в Казахстана]()

Лекция о законодательно установленных условиях налогообложения юридических и физических лиц налогом на транспортерные средства№ Рассматриваются сущность и значение налога на транспортерные средства. Рассматриваются налоговые ставки на транспорт на 2017 год, методика расчета налога, и задачи с решением и задачи для самостоятельного решения.

Сабақтың оқу-әдістемелік жоспары / Учебно - методический план занятия

Д ата

1 . Пән/ Предмет ________ Налоги и налогообложение _________________

2. Тақырып/ Тем а ________ Налог на транспортныесредства

3.Саба қтың типі/ Типзанятия__ Изучение нового материала и закрепление знаний_

4. Саба қтың мақсаты/ Цели занятия:

4.1 Оқыту / Учебная _ Изучить сущность налога на транспорт и уметь применять полученные знания на примерах из жизни.

4.2 Д амыту/Развивающая__ развитие внимания, навыков самоконтроля, развить интерес к предмету, логическое мышление

4.3 Тәрбиелеу / Воспитательная воспитание на уроке воли и упорства для достижения конечных результатов, активности, уважительного отношения друг к другу, расширять знания по предмету.

5. Пәнаралық байланыс/ Межпредметныесвязи_ статистика, экономика, рыночная экономика, математика.

6. Сабақтың жабдықтары (көрнекілік, үлестіру, дидактикалық материалдар)

Обеспечения занятий: (наглядные пособия, раздаточный материал, ТСО)

_____ учебник, наглядные пособия , интерактивная доска, карточки _

7.Сабақтың барысы

Ход занятия

Сегодня мы проведем очень интересный урок изучения и закрепления нового материала. Сначала мы вспомним пройденные темы посредствам Древа знаний, напишем экономический диктант, изучим новую тему, закрепим ее практическими задачами, соберем пазл, заполним декларацию и проведем тестирование.

9. Өткен тақырыпты тексеру және сұрау/ Опрос и проверка пройденного материала

Давайте, мы с вами сейчас вспомним, прошлые занятия и повторим, то, что изучали на предыдущих уроках.

10. Повторение и закрепление знаний

Экономический диктант

1. Зякет – земельная рента

2. Кибиточная подать -плата за проживание за пределами орды на внутренних землях

3. Налогоплательщик - это физическое и юридическое лицо, на которое законом возложена обязанность уплачивать налог.

4. Носители налогов – физ и юр лица , конечные налогоплательщики, на которых попадает фактическое налоговое бремя, граждане государства.

5. Объект налога - доход, имущество, вид деятельности, оказание услуг, денежные операции, предметы, которые являются основой налогообложения.

6. Налоговая ставка - это величина налога на единицу обложения, которая характеризует норму , выраженную в процентах.

7. Реальные налоги - завися от фактического дохода на имущество, состояния имущества и положения субъекта.

8. Личные налоги - объектом обложения является доход или часть прибыли налогоплательщика (ИПН, налог на имущество)

Изучение нового материала

1. Плательщики налога на транспортные средства

Плательщиками налога на транспортные средства являются:

1. физические лица, имеющие объекты налогообложения на праве собственности;

2. юридические лица, имеющие объекты налогообложения на праве собственности, хозяйственного ведения или оперативного управления.

2. Плательщиками налога на транспортные средства не являются:

1) плательщики единого земельного налога на праве собственности и непосредственно используемым в процессе производства, хранения и переработки собственной сельскохозяйственной продукции:

2) производители сельскохозяйственной продукции, используемой в производстве собственной сельскохозяйственной продукции:

автомобили-цистерны для перевозки молока или воды для сельскохозяйственных целей;

автомобили ветеринарной службы;

автомашины для внесения удобрений;

автозагрузчик самолетов минеральными удобрениями и ядохимикатами;

автотранспортировщики штабелей тюков;

воздушное судно АН-2 с/х;

колесные тракторы, самоходные шасси и мобильные энергетические средства;

автомобили-мастерские по ремонту и техническому обслуживанию сельскохозяйственных машин;

уборочные комбайны (по сбору корнеплодов, картофеля, томатов, зеленого горошка, хлопка и другой сельскохозяйственной продукции);

3) государственные учреждения;

4) участники Великой Отечественной войны и приравненные к ним лица, лица, награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, а также лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, - по одному автотранспортному средству, являющемуся объектом обложения налогом;

5) инвалиды по имеющимся в собственности мотоколяскам и автомобилям - по одному автотранспортному средству, являющемуся объектом обложения налогом;

7) физические лица - по грузовым автомобилям со сроком эксплуатации более семи лет, полученным в качестве пая в результате выхода из сельскохозяйственного формирования.

3. Объектами налогообложения являются транспортные средства, за исключением прицепов, подлежащие государственной регистрации и (или) состоящие на учете в Республике Казахстан.

Не являются объектами налогообложения:

1) карьерные автосамосвалы грузоподъемностью 40 тонн и выше;

2) специализированные медицинские транспортные средства;

4. Сроки уплаты налога на транспортные средства

Срок уплаты налога: для физических лиц — до 31 декабря , для юридических лиц — до 5 июля текущего года.

5. Размеры ставок по уплате налога на авто

Изменения с 2014 года произошли на налоги для легковых автомобилей, ввезенных/произведенных/собранных на территории РК с 2014 года объемом двигателя свыше 3 000 см3 (см.таблицу 1) МРП 2269 тг

Исчисление налога производится по следующим ставкам, установленным в месячных расчетных показателях

![Налог на транспорт в Казахстане: ставки, сроки, способы оплаты.]()

Автовладельцы обязаны ежегодно уплачивать налог на имеющиеся транспортные средства. Для физических и юридических лиц установлены разные сроки уплаты. Величина налога зависит от вида транспортного средства, года регистрации на территории Казахстана, объема двигателя. Как узнать, какую сумму налога надлежит оплатить в 2020 г., где уточнить, имеется ли задолженность по налогу на транспорт и как ее погасить узнайте далее…

Кто обязан уплачивать налог на ТС?

Вопросы налогообложения и уплаты налога на транспорт в Казахстане регулируются разделом 13 НК РК (ст.490-496). Поскольку транспортный налог относится к местным налогам, его уплата производится в местный бюджет по месту регистрации авто.

Согласно ст.490 НК РК, обязанность по уплате транспортного налога несут:

Также НК РК определены категории лиц, которые освобождены от уплаты налога:

- юридические лица –производители сельхозпродукции (только по технике, включенной в перечень, утвержденный Приказом №86.2 от 23.02.2018 г.);

- крестьянские хозяйства (применяющие спецрежим) по ТС, которые используются в деятельности, но в количестве не более лимита, установленного пп.2 п.3 ст.490 НК РК. Если количество ТС превышает лимит, по дополнительным ТС придется уплатить налог;

- госучреждения;

- общественные объединения инвалидов (1 авто до 3 тыс. куб.см. и 1 автобус).

Физические лица, которые освобождены от обязанности по уплате налога, перечислены в пп.5 и пп.6 п.3 ст.490 НК РК:

- участники ВОВ;

- многодетные матери;

- инвалиды.

За какие ТС нужно платить налог?

- медицинских автомобилей;

- морских судов;

- карьерных самосвалов (грузоподъемностью свыше 40 тн.);

- специальных авто, которые вместо транспортного налога облагаются налогом на имущество.

Следовательно, уплачивать налог необходимо за:

- легковые и грузовые авто;

- мотоциклы;

- тракторы;

- автобусы;

- мотороллеры;

- мотосани;

- катера;

- яхты

- летательные аппараты.

Как рассчитывается сумма налога?

Сумма ежегодного транспортного налога напрямую зависит от утвержденной величины МРП. Поскольку в сравнении с 2019 г. величина МРП выросла на 126 тг. и составила на 2020 г. 2 651 тг., соответственно, налог на транспорт в этом году также увеличился.

Согласно ст.492 НК РК налог на транспорт зависит от объема двигателя ТС. Ставки на 2020 г. для легковых автомобилей следующие:

Таблица 1. Ставка налога в зависимости от объема двигателя ТС.

Стоит также учесть, что для легковых автомобилей с объемом двигателя свыше 1500 кубических сантиметров сумма налога увеличивается на 7 тенге за каждую единицу превышения нижней границы соответствующей градации по объему двигателя.

При этом, в целях налогообложения к легковым автомобилям относятся:- ТС категории В (включая BE, B1);

- автомобили-пикапы;

- внедорожники, в т.ч. джипы, кроссоверы и лимузины.

Однако, определяя сумму к уплате в расчет принимается и место производства ТС, а также дата его выпуска. Согласно п.2 ст.492 НК РК, для ТС, изготовленных внутри страны или завезенных на территорию Казахстана после 31.12.2013 г., объемом свыше 3 000 куб. см., применяются отдельные ставки. Датой ввоза считается дата их первичной регистрации на территории страны.

Таблица 2. Ставка налога для легковых ТС, изготовленных (импортированных) после 31.12.2013 г.

Следовательно, для относительно новых, но при этом имеющих большой объем двигателя, автомобилей, ставки установлены в повышенном размере.

Расчет суммы налога самостоятельно проводят только юридические лица. Обычные автовладельцы-физлица расчет не производят –эту работу за них выполняет налоговая служба. Налогоплательщик-физлицо получает уже рассчитанную сумму налога к уплате в виде уведомления по почте, в личном кабинете электронных сервисов или путем включения суммы в строку квитанции по коммунальным платежам.

Расчет по каждому ТС производится отдельно. Если в течение года авто было продано (снято с учета), то налог рассчитывается пропорционально сроку фактического владения, до 1 числа месяца, в котором оно продано. Если авто было куплено в течение года, налог начинает начисляться с 1 числа месяца, в котором ТС приобретено.

В форму необходимо ввести:

- год, за который производится расчет;

- количество месяцев владения авто в заданном году;

- вид авто;

- диапазон объема (до 3 000 куб. см. или свыше);

- конкретный объем двигателя.

Если объем двигателя свыше 3 000 куб. см., то необходимо будет также указать дату ввоза авто на территорию страны (до или после 31.12.2013 г.) или сборки ТС.

Для автобусов необходимо будет уточнить количество посадочных мест, для грузовых авто –грузоподъемность, для водного транспорта-мощность в лошадиных силах. Для летательных аппаратов потребуются сведения о полных годах эксплуатации, мощности двигателя в кВт, а также о времени и условиях приобретения (на территории РК или завоз из-за рубежа). По мотоциклам и мотороллерам также необходимо указать, превышают ли они ограничение по мощности двигателя в 55 кВт или нет.

Что грозит автовладельцам за неуплату налога в срок?

Сроки уплаты налога на ТС установлены ст.494 НК РК. Платежи в 2020 г. вносятся:

- юридическими лицами –до 05.07.2020 г., если ТС приобретено после 01.07.2020 г. –в течение 10 календарных дней после срока подачи декларации. Декларация подается до 31 марта года, следующего за отчетным (ст.496 НК РК).

- физическими лицами –до 31.12.2020 г.

Если сумма налога не будет уплачена вовремя, владельцам грозит:

- начисление пени;

- ограничение на открытие банковских счетов;

- ограничение на выезд с территории страны.

КоАП РК не предусматривает наложение на автовладельцев штрафа за просрочку уплаты налога на транспорт. Однако, в случае, если на 31.01.2021 г. за налогоплательщиком будет числиться задолженность более 1 МРП (более 2 651 тг.), налоговая служба передаст дело о взыскании налога судебному исполнителю. Автовладелец получит уведомление о необходимости погасить задолженность, а также с этого момента начнется начисление пени.

Если и после получения уведомления задолженность не будет погашена, судебный исполнитель может начать процедуру погашения за счет имущества должника.

Также, помимо начисления пени налоговые органы вправе наложить запрет на открытие должником банковских счетов. В этом случае автовладелец не сможет открыть счет ни в одном казахстанском банке второго уровня, за исключением счетов для получения соцвыплат или пособий.

Если задолженность по налогу превышает 50 500 тг, налагается запрет на выезд должника за рубеж до полного погашения суммы долга.

Где и как можно узнать задолженность и оплатить налог?

Узнать о начисленной сумме налога казахстанские автовладельцы могут:

Оплатить налог казахстанцы могут несколькими способами. Один из наиболее популярных вариантов – оплата вместе к коммунальными платежами, когда сумма налога включается отдельной строкой в квитанцию. Помимо этого, оплатить налог можно:

Юридические лица и ИП платят налог перечислением с банковского счета. Юридические лица, в отличии от ИП, в течение года производят текущие платежи (расчет сдается по форме 701.00), затем, после сдачи декларации по форме 700.00 в течение 10 дней производится окончательный расчет. Полностью рассчитаться по платежам за 2020 г. необходимо до 10.04.2021 г. Физлица никакую отчетность не предоставляют.

Таким образом, налог на автотранспортный средства в 2020 г. стал немного выше по причине роста показателя МРП. Узнать о начисленных суммах, а также уплатить налог казахстанские автовладельцы могут онлайн с помощью различных электронных сервисов.

Читайте также: