Уоррен баффет история успеха кратко

Обновлено: 02.07.2024

Этот случай многому научил маленького Уоррена, и впоследствии он часто называл его одним из самых важных уроков, который он получил, — быть терпеливым и не торопиться выходить из инвестиции, в которую веришь.

В 1956 году Баффет решил основать свою собственную управляющую компанию с капиталом $105 000. Почти все деньги вложили инвесторы из Омахи, поверившие в Баффета, сам он ограничился взносом в $100. Уже через год Buffett Associates управляла активами на $300 000. Баффет не брал комиссию за управление, а получал четвертую часть всего дохода, превышавшего 4%. К 1972 году его $100 превратились в $1 млн, сейчас компания Баффета Berkshire Hathaway входит в топ-5 крупнейших компаний индекса S&P-500, наряду с Apple, Alphabet и Amazon.

Возможно, секрет Баффета в том, что он никогда не изменял своим нехитрым правилам:

1. Не теряйте деньги. Подход к инвестициям как к казино недопустим. Всегда делайте свою домашнюю работу перед тем, как вложить свои деньги. Инвестируйте только в те компании, которые вы изучили и в бизнесе которых вы досконально разобрались.

2. Никогда не забывайте правило №1.

3. Успешный инвестор не фокусируется на мнении большинства или противостоянии этому мнению.

4. Никогда не инвестируйте в то, чего не понимаете. Баффет известен тем, что он не инвестирует в технологии, потому что считает, что не понимает их. Единственное исключение — акции Apple.

5. Если у компании хороший растущий бизнес, значит цена ее акции в итоге тоже вырастет. Баффет согласен с Грэмом в том, что, покупая акцию компании, инвестор становится ее совладельцем и поэтому должен быть уверен в ее долгосрочном росте. А для этого он должен проверять, насколько стабильна операционная деятельность, какую операционную прибыль и денежный поток генерирует компания, является ли она лидером в своем сегменте и насколько профессионален ее менеджмент. Если капитализация компании меньше, чем бизнес, которым она занимается, Баффет точно обратит на нее внимание.

6. Рынок может быть неправ.

7. Лучше купить отличную компанию за справедливую цену, чем среднюю со скидкой.

8. Любимый инвестиционный период — вечность. Сколько нужно держать акцию в своем инвестиционном портфеле? Баффет считает, что, если вы не уверены в том, что хотите владеть акцией десять лет, не нужно ее покупать даже на десять минут.

9. Иногда самое правильное — ничего не делать. Иными словами, не бойтесь отказываться от неподходящих инвестиций.

Идеи для инвестиций Уоррен Баффет часто находит в обычной жизни. Один из знаменитых примеров — Coca-Cola. Будучи большим любителем газировки, Баффет долгое время был верен Pepsi — вплоть до того момента, пока не попробовал вишневую колу. Он вспомнил, как сдавал в детстве банки из-под газировки — почти все они были из-под Coca-Cola. В конце концов, попросите любого человека, не раздумывая, назвать бренд газировки. В большинстве случаев ответ будет — Coca–Cola.

Заинтересовавшись, Баффет погрузился в 80-летнюю историю Coca-Cola. Финансовые аналитики часто фокусируются не больше, чем на паре предыдущих кварталов — возможно, в этом одна из причин того, что Баффет успешнее многих из них. Оказалось, что Coca–Cola — это всего лишь сироп и вода в банке, и компания зарабатывает 80 центов на каждом долларе. Баффет обнаружил, что продажи Coca-Cola росли каждый год на протяжении последних 80 лет. За эти годы произошло многое: Великая Депрессия, две мировые войны, но одно было неизменно: Coca–Cola была любимым напитком американцев и ее продажи увеличивались. Баффет задал себе простой вопрос: сколько человек будут покупать Coca-Colа через пять, десять, пятьдесят лет? Ответ, к которому он пришел, его удовлетворил.

Чутье Баффета (или, как его называют, Оракула из Омахи) не подвело, и эта инвестиция стала одной из самых успешных в его карьере. Акция Coca-Cola стоила тогда меньше $5. С тех пор компания подорожала в десять раз, исправно платя дивиденды. Недавно в Китае, где инвестиционные способности Баффета почти возводят в культ, выпустили ограниченное количество вишневой Coca-Cola с его портретом.

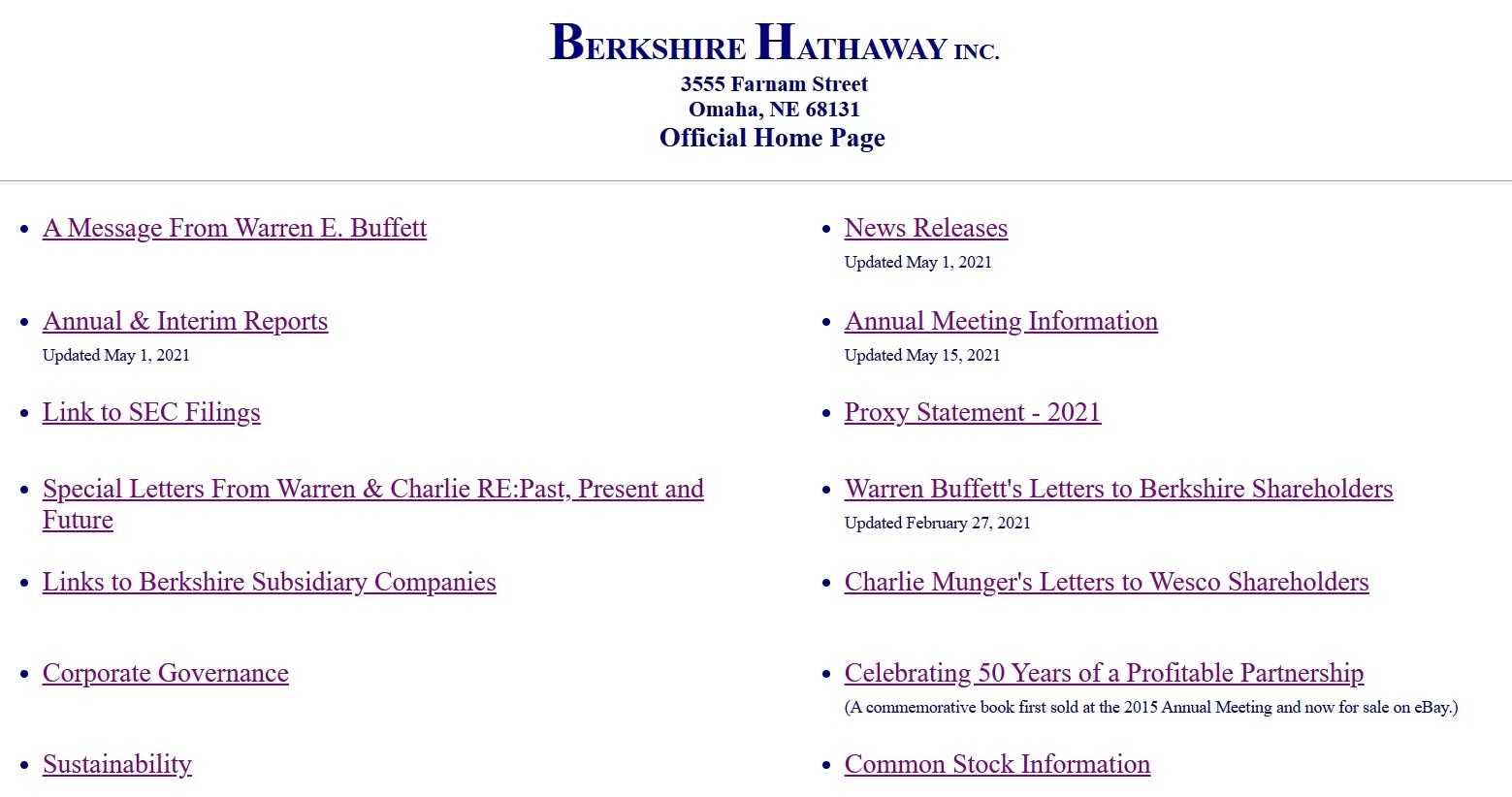

Что же сейчас находится на балансе Berkshire Hathaway? Компания не забывает о риск-менеджменте и держит достаточно большую сумму на расчетном счете и в виде краткосрочных казначейских облигаций США. Эта сумма равна почти двум третям вложений в акции. Эта подушка безопасности позволит Баффету докупить акции любимых компаний в подходящий момент — когда на фондовом рынке произойдет обвал. В офисе Баффета на стенах висят старые обложки журнала Times времен 1907 года и Великой Депрессии. В документальном фильме, снятом каналом HBO, Баффет признался, что хотел повесить на стены дни ужасной паники на фондовом рынке как напоминание о том, что в этом мире возможно все. В политике Berkshire Hathaway говорится, что за редкими исключениями она не планирует становиться владельцем более 10% акций той или иной компаний. В этом году в портфеле Баффета можно встретить несколько сотен имен.

Рынок акций США в настоящий момент находится в одном из самых длинных циклов роста, и рано или поздно наступит коррекция. Будет интересно посмотреть, как с ним справится Уоррен Баффет.

Американский предприниматель и крупнейший в мире инвестор Уоррен Баффет вернулся на вторую строчку в списке богатейших людей планеты по версии Forbes за 2016 год. Его состояние оценивается в $75,6 млрд и уступает только капиталам основателя Microsoft Билла Гейтса.

Основной доход 86-летнему Баффетт приносит корпорация Berkshire Hathaway, в которой он является председателем совета директоров и исполнительным директором. По словам финансового магната, он всегда знал, что будет богатым. Что помогло Уоррену Баффету добиться столь впечатляющего успеха?

Первые шаги будущего миллиардера

Уоррен Баффет родился в 1930 году в американском городе Омаха, штат Небраска, где и проживает в настоящее время. В семье он был средним из трех детей и единственным сыном. Любовь к числам передалась Уоррену от отца – предпринимателя и политика Говарда Баффета. Мальчик боготворил своего отца. Говард Баффет, оставшийся без работы во времена Великой депрессии, сумел на скромные сбережения от работы биржевым маклером создать свою инвестиционную компанию.

Уоррен был способным ребенком и учился в школе экстерном. Еще подростком он стал зарабатывать, развозя газеты на велосипеде и продавая Кока-колу и жевательную резинку. Книги об инвестировании Баффет начал читать уже в детстве, он находил их в офисе своего отца.

В 11 лет он купил свои первые акции на совместные с сестрой деньги. Когда их цена упала, Уоррен очень переживал. Стоило акциям подняться в цене, он быстро продал их, получив прибыль в $5. Однако, если бы он подождал еще несколько дней, то смог бы заработать почти в сто раз больше. Эта ситуация научила Баффета, что главными добродетелями хорошего инвестора являются терпение и хладнокровие.

Когда Уоррену было 12 лет, семья переехала в Вашингтон, чем мальчик был очень недоволен – он любил свой родной город и школьных друзей. Он потерял интерес к учебе и один раз даже пытался убежать из дома. Родители не стали ругать его, отец лишь сказал, что он способен на большее. Бесконечная вера отца в своего сына стала той силой, которая помогла Уоррену добиться успеха. Баффет убежден, что лучшим подарком в его жизни был именно отец.

В 13 лет Уоррену удалось скопить сбережения, на которые он приобрел земельный участок. Юный предприниматель стал сдавать его в аренду фермерам, получив таким образом источник пассивного дохода.

Учиться в колледже Баффет не собирался. В 16 лет он закончил школу и довольно успешно стал заниматься покупкой акций. Отец уговаривал сына продолжить обучение. Уоррен, не желая огорчать его, поступил в колледж. Но тратить время Баффетт не хотелось, поэтому он закончил обучение экстерном, показав блестящие результаты.

Ученик, превзошедший учителя

После университета Небраски Баффет подал заявление в Гарвардскую школу бизнеса. Однако на собеседовании ему посоветовали даже не мечтать о поступлении в Гарвард из-за слишком юного возраста.

Позже Баффет понял, что это было к лучшему. Листая каталог Колумбийского университета, он узнал имена преподавателей – Бенджамина Грэма и Дэвида Додда.

Уоррен был счастлив учиться у Бена Грэма и считал его своим главным учителем после отца. Талантливый экономист и педагог умел вдохновлять своих учеников. От Бена Грэма Баффет на всю жизнь запомнил

- Никогда не теряй деньги.

- Никогда не забывай первое правило.

Бен Грэм по сути стал создателем стоимостного инвестирования. Грэм призывал инвесторов расценивать акции компаний, как собственную долю бизнеса. При таком подходе нет смысла беспокоиться о временных колебаниях рынка ценных бумаг, нужно ориентироваться на долгосрочную перспективу.

Экономист считал, что необходимо тщательно изучать финансовые отчеты и покупать акции недооцененных компаний. На протяжении многих лет Баффет продолжал придерживаться этого совета.

В 20 лет Уоррен начал играть на бирже. Он анализировал информацию из финансовых справочников и искал не просто акции, а потенциально успешный бизнес, который был недооценен деловым сообществом. В 31 год Баффет уже заработал свой первый миллион, став самым успешным учеником Бенджамина Грэма.

Харизматичный оратор

Одним из самых важных для себя Баффет считает обучение ораторскому мастерству у Дейла Карнеги. Финансовый магнат признался, что в молодости очень боялся публичных выступлений. Чтобы побороть свой страх, он записался на курс Карнеги. Миллиардер уверен – если бы не эти занятия, вся его жизнь сложилась бы иначе. Поэтому в офисе Баффета нет дипломов об окончании университета, но зато на почетном месте висит сертификат об окончании курса Дейла Карнеги.

Становление финансовой империи

Вернувшись в 1956 году в родную Омаху, Баффет создал свое первое инвестиционное партнерство Buffett Associates. Держатели акций стабильно получали хорошие дивиденды благодаря его дальновидным решениям.

Инвестор стал приходить к выводу, что не стоит ограничиваться акциями недооцененных компаний, и что следует покупать не сами акции, а хорошо управляемый долгосрочный бизнес, который стоит за ними.

В 1962 году Баффет заинтересовался текстильной компанией Berkshire Hathaway, которая была близка к разорению. Он распустил свой фонд и стал скупать акции Berkshire. В 1965 году у него уже был контрольный пакет. Баффет возглавил предприятие, перепрофилировав его в инвестиционную компанию. Вложив доходы Berkshire в льготный на тот период страховой бизнес, финансист открыл для себя золотую жилу. К сорока годам его состояние уже оценивалось примерно в 30 миллионов долларов.

Главная особенность подхода Баффета - в избегании краткосрочных спекуляций и долгосрочном инвестировании.

Личная жизнь Уоррена Баффета

Как часто бывает с гениями, Баффет в молодости испытывал сложности в общении, особенно с девушками. После окончания университета он уже обладал профессиональными навыками в финансовой сфере, но зато в романтической чувствовал себя подростком.

Баффет утверждает, что в его жизни было два решающих момента: его рождение и знакомство с будущей женой Сьюзен Томпсон. Уоррен был без ума от нее, он сразу понял, что это его половинка. Сьюзи поняла это чуть позже. Они поженились, когда Баффету был 21 год, его невесте было 19 лет. Его близкие отмечали, что добрая и заботливая Сьюзен уравновесила Уоррена, сделала его мягче.

Она поддерживала его во всех начинаниях, посвятила всю себя мужу и троим детям, попутно занимаясь благотворительностью и борьбой за гражданские права. Во многом она повлияла на смену политических взглядов мужа. Он рос в семье республиканцев, а стал демократом. В 2016 году он активно поддерживал кандидата в президенты Хиллари Клинтон и даже спонсировал ее избирательную кампанию.

Баффета упрекали в том, что он отдает недостаточно денег на благотворительность. Сьюзен тоже хотела бы отдавать больше, но не вмешивалась в бизнес мужа. А он полагал, что жена переживет его и тогда передаст накопленные деньги в какой-нибудь благотворительный фонд, чтобы сумма была более ощутимой.

Когда дети выросли и начали жить своей жизнью, Сьюзен почувствовала, что больше не хочет быть просто домохозяйкой. Она уехала в Сан-Франциско, оставив мужа на попечение своей приятельнице Астрид Менкс. Официального развода так и не последовало. Более того, супруги сохраняли прекрасные отношения вплоть до смерти Сьюзен от рака в 2004 году. Спустя еще два года Баффет оформил отношения с Астрид. На тот момент ему было 76 лет.

Хобби миллиардеров

Среди увлечений Баффета – игра на укулеле и бридж на пару с его хорошим другом – Биллом Гейтсом.

Гений, миллиардер, филантроп

На сегодняшний день ядро финансовой империи Баффета Berkshire Hathaway занимает 4 место в рейтинге Fortune Global 500 - топе крупнейших мировых компаний. Миллиардер стал единственным, кто создал с нуля компанию, попавшую в десятку Fortune.

Berkshire – холдинговая компания, которой принадлежит около 70-80 предприятий, работающих независимо друг от друга и от самого Баффета. Единственное требование, которое он выдвигает к ним – не вредить репутации Berkshire.

Инвестиционный портфель Уоррена Баффета постоянно пополняется акциями международных корпораций и на сегодняшний день оценивается примерно в $660 млрд. При этом финансовый магнат придерживается правила вкладываться только в то, что нравится ему самому:

- McDonald's;

- Coca-Cola;

- Iscar Metalworking;

- American Express;

- General Electric;

- General Motors;

- PetroChina;

- MasterCard;

- Kia Motors;

- Procter & Gamble;

- BNSF Railw;

- и многое другое.

Интересно, что лучший инвестор мира долго игнорировал сферу высоких технологий, и лишь в 2011 году впервые инвестировал в IT-компанию, а в 2016 году приобрел акции американской корпорации Apple на общую сумму около $1,5 млрд.

В 2010 году Баффет вписал себя в историю, пожертвовав в благотворительный фонд Билла и Мелинды Гейтс, а также еще в несколько фондов больше половины своего состояния.

Три благотворительных организации из этого списка возглавляют дети Баффета, пожелавшие продолжить дело матери.

Размер пожертвования – около $37 млрд – стал самым крупным единовременным платежом на благотворительные цели в истории человечества.

Завтрак аристократа

Еще одним оригинальным способом благотворительности является ежегодный завтрак с Уорреном Баффетом, который выставляется на аукцион, а затем средства передаются на благотворительность. За возможность позавтракать с миллиардером приходится раскошелиться. В разные годы лот уходил за сумму от $600.000 до $2,63 млн, а в 2012 году – за рекордные $3,5 млн.

Скромный богач

Несмотря на свои миллиарды, Баффет, кажется, совсем не одержим деньгами. Он ведет довольно скромный образ жизни и очень консервативен. Имея возможность выбрать для проживания любую точку планеты, он продолжает жить в родном городе Омаха в доме, который купил еще в 1957 году.

При том, что глава Berkshire Hathaway работает с деньгами, у него нет компьютера и даже калькулятора – его ум настолько ясен, что в них просто нет необходимости. Баффет ведет занятия со студентами, выпускает книги по инвестированию. Цитаты Уоррена Баффета о финансах стали крылатыми и разлетелись по всей планете. К его словам до сих пор прислушивается все деловое сообщество, нарекая их финансовыми пророчествами.

Советы от Уоррена Баффета - 12 правил успеха

Оракул из Омахи за свою многолетнюю карьеру в качестве успешного бизнесмена не раз давал советы по поводу ведения дел, в том числе об инвестировании и бирже. Его высказывания сразу же разбирались на афоризмы. Пресса любит цитировать слова самого успешного инвестора мира. В каждой его цитате глубокий смысл. Правила, благодаря которым он и стал одним из самых богатейших людей планеты.

- Нельзя зависеть от одного источника дохода. Занимайтесь инвестициями, чтобы получать дополнительный доход.

- Если покупать ненужное, вскоре придется продавать необходимое.

- Постоянно искать поводы оставаться на нелюбимой работе, вместо того чтобы найти новую, - это все равно, что откладывать секс до пенсии.

- Самым успешным становится тот, кто занимается любимым делом.

- Нужно быть готовым к счастливому шансу. Когда с неба польется золото, лучше иметь ведро, а не наперсток.

- Запомните важную вещь – этот день обмену и возврату не подлежит.

- Постоянная тренировка становится залогом не идеальных результатов, а стабильных.

- Не стоит появляться на бирже, пока вы не способны спокойно следить за падением своих акций на 50%.

- Не обязательно принимать только гениальные решения, достаточно не принимать ужасных.

- Даже талантливым людям для хороших результатов просто нужно время. Вы не получите ребенка через месяц, даже заставив забеременеть 9 женщин.

- Ведите дела с теми, кто вам нравится и разделяет ваши ценности.

Нужно двадцать лет, чтобы создать репутацию. И достаточно пяти минут, чтобы разрушить ее навсегда.

Смотрите также:

Кроме того, его называют самым щедрым за всю историю человечества благотворителем – его пожертвования в общей сложности составляют примерно 40 млрд долларов.

Уоррен Баффет говорит, что своим успехам он прежде всего обязан книгам.

Он и сейчас посвящает чтению большую часть своего свободного времени. Правда, к выбору книг он подходит весьма избирательно. И в первую очередь его интересуют только факты. Ведь вся его работа, говорит он, – это сбор фактов, на основе которых он потом принимает решения и действует.

Первая прибыль

Уоррен Баффет родился в 1930 г. в Омахе (штат Небраска) в семье биржевого маклера, придерживающегося республиканских взглядов.

Задатки будущего бизнесмена проявились у него уже в 6-летнем возрасте. Купив упаковку кока-колы, в которой было 6 бутылок, за 25 центов, он продал каждую бутылку по 5 центов, выручив 30, и его собственная первая прибыль составила всего 5 центов.

Уоррен Баффет продолжал продавать напитки, разносить газеты, а деньги не тратил на развлечения, а копил. В 11 лет он уговорил сестру вместе купить 3 акции Cities Service по 38 долларов за каждую. Цена на них сначала несколько опустилась, а затем поднялась до 40-ка, после чего Уоррен их продал. С учетом комиссии прибыль составила 5 долларов. И все бы ничего, но вскоре цена на эти акции выросла до 202 долларов, и если бы он немного подождал, то его прибыль была бы в сто раз больше.

Эта история послужила ему хорошим уроком на будущее: он понял, что для инвестора главное – быть хладнокровным и иметь терпение.

Баффет неутомим, его захватывают новые и новые идеи, как заработать деньги. В 14 лет он на все сбережения (1200 долл.) покупает 40 акров земли и сдает ее в аренду фермеру, получая доход. Он ремонтирует поломанные игровые автоматы, купленные задешево, и продает их дороже. Его доходы составляют уже 150 долл. в неделю.

Баффет – профессиональный трейдер и инвестор

Старший Уоррен, активный республиканец, побеждает на выборах в Конгресс, и семья из Омахи переезжает в Вашингтон. Но в 1948 г., когда он проигрывает очередные выборы, они снова возвращаются в родной город.

Отец хочет, чтобы Уоррен после школы продолжил обучение в Пенсильванском университете, но местные преподаватели разочаровали Уоррена, сделавшего вывод, что они знают меньше него. Здесь он проучился два года, а затем продолжил учебу в Университет штата Небраска, где через три года получил бакалаврскую степень.

Далее была учеба в школе бизнеса Колумбийского университета и знакомство с Бенджамином Грэхемом – одним из наиболее известных инвесторов того времени. Уоррен будет посещать его семинары, и Грэхем поставит ему самую высокую итоговую оценку, которую когда-либо ставил за всю свою преподавательскую деятельность. Впоследствии Баффет скажет, что наряду с отцом Грэхем – человек, оказавший на его жизнь самое большое влияние.

Грэхем научит его философии инвестирования, а именно: покупать не акции, а стоящий за ними бизнес, делать долгосрочные инвестиции и т. д. И ученик превзойдет учителя. За годы работы с Грэхемом капитал Баффета увеличится с 10 тыс. долл. до 140 тысяч.

Личная жизнь

Живет он в том же городе, где и родился, – в Омахе, в небольшом уютном особняке, купленном еще в 1958 г. за 31 500 долларов. Справедливости ради стоит сказать, что в настоящее время стоимость особняка в несколько раз выросла.

Баффет говорит, что для того чтобы чувствовать себя счастливым, ему не нужно десять домов. По слухам, в доме нет ни камер видеонаблюдения, ни охраны. Инвестицию в этот дом Баффет считает одной из самых лучших (наряду с обручальными кольцами для первой и второй жены).

Его первая жена Сьюзен когда-то пела в кабаре. Сразу после женитьбы она сопровождала его на всех общественных мероприятиях, но затем стала их игнорировать. Сьюзен родила Уоррену троих детей. Но с 1977 г. они уже не жили вместе, хотя официально не разводились. В 2004 г. Сьюзен умерла, а Уоррен в 2006 г. женился еще раз. Его избранницей стала официантка Астрит Менкс.

С детьми у Баффета сложились прохладные отношения. И причиной этому в немалой степени послужило его нежелание потакать даже незначительным их финансовым просьбам. Однажды он занял дочери 20 долларов, чтобы она могла расплатиться за парковку, но взял с нее долговую расписку. В ответ на просьбу сына купить ему ферму он действительно ее купил, но оформил на себя, а сыну сдал ее в аренду. Очевидно, что таким образом он хотел очередной раз донести до детей мысль, что деньги нужно заработать самостоятельно. Ну и, конечно же, из опасений, чтобы дети не стали транжирами и расточителями.

Несколько советов от Уоррена Баффета

2. Невозможно стать успешным финансистом, не зная хотя бы основ бухгалтерского учета и не умея читать финансовую отчетность, считает Баффет. Язык бизнеса – это бухгалтерия, говорит он, поэтому необходимо пройти обучение на курсах бухгалтеров.

3. Стремясь быстрее разбогатеть, многие забывают об экономии. Поэтому для начала нужно выработать у себя привычку экономить. Быстро разбогатеть совсем непросто, в то же время каждому подвластно зарабатывать медленно и понемногу, научившись экономить.

4. Когда цена на акции падает, Баффет предпочитает не продавать, а покупать. Ему нравятся периоды, когда рынок находится на спаде, и чем больше он снижается, тем больше Баффет покупает. Это позволяет ему выбрать разумные инвестиции, оправдывающие себя в течение длительного времени.

Уоррен Баффет работает с 6 лет и заработал 95% состояния после 60

В десять лет отец привел его на Нью-Йоркскую биржу, а в 11 Баффет сделал первое вложение: накопил $120 и купил три акции Cities Service Preferred через сестру за $38,25 за штуку. Сначала они рухнули, затем отросли до $40, после чего Баффет их продал — а затем жалел, наблюдая рост котировок до $200.

Баффет — живое воплощение того, что добиться успеха никогда не поздно: первый миллион он сделал в 32 года, а 95% состояния заработал после 60. В 1982 году (52 года) его состояние было равно $376 млн, в 59 лет у него было $3,8 млрд, а сейчас, в 91 год, — целых $96 млрд. В списке богатейших людей мира по версии Forbes он на шестом месте — его состояние больше ВВП 125 стран мира — например, Эфиопии ($95,9 млрд в 2019 году по оценке Всемирного банка) или Беларуси ($63 млрд в 2019 году).

Berkshire Hathaway: из убыточной текстильной компании в крупнейший финансовый холдинг мира

Главное детище Баффета Berkshire Hathaway когда-то было скромной текстильной мануфактурой. В 1960-х будущая легенда рынка начал покупать ее акции, но вскоре понял, что перспектив у фирмы мало — в США как раз разгорался кризис легкой промышленности. В 1964 году владелец мануфактуры Сибери Стэнтон предложил Баффету выкупить его акции по $11,5 за штуку, и тот согласился.

Вероятно, Баффет благополучно бы расстался с бумагами, а Berkshire Hathaway осталась бы скромной малоизвестной компанией — но все изменила жадность Стэнтона. Вопреки договоренностям, он направил предложение купить бумаги по $11,38 за штуку, что взбесило Баффета. Инвестор назло Стэнтону выкупил контрольный пакет и отстранил Стэнтона от управления. С тех пор Berkshire Hathaway стала фундаментом империи Баффета.

Ключевым направлением компании стал страховой бизнес. Баффет инвестировал страховые премии в покупку целых компаний и акции, хотя обычно страховщики вкладываются в облигации . И благодаря феноменальному чутью добился ошеломляющих результатов.

Сегодня Berkshire Hathaway — мощнейшая структура: шестая в списке Fortune 500, восьмая по капитализации среди публичных компаний планеты и первая в списке финансовых холдингов по выручке. Ей целиком принадлежит уйма бизнесов из самых разных отраслей, а также значительные доли в Kraft Heinz, American Express, Coca-Cola, Wells Fargo, IBM, Apple и Bank of America.

Самое забавное — сам Баффет в 2010 году заявил, что покупка Berkshire Hathaway была самой большой инвестиционной ошибкой в его жизни, стоившей ему около $200 млрд. По его мнению, если бы он вложился в страховые компании напрямую, то инвестиции окупились бы в несколько сотен раз.

Berkshire Hathaway обыгрывает рынок США в более чем тысячу раз за последние 55 лет

На этом графике — динамика акций A Berkshire Hathaway в сравнении с индексом S&P 500 за последние 20 лет. Если бы он был отрисован за период с 1965 года — то кривая индекса S&P 500 просто потонула бы визуально, почти не поднявшись от исходной отметки. Да, настолько Баффет обыгрывает рынок на длинной дистанции.

Бумаги Berkshire Hathaway класса А с большим отрывом являются самыми дорогими в мире: на 28 мая одна из них стоила сумасшедшие $434 тыс.

Уоррен Баффет раз за разом находил недооцененные активы

Способности Баффета по выбору акций поражают — он очень редко ошибается, инвестирует с прицелом на долгий срок и почти всегда получает огромную прибыль. Один из самых известных примеров — его инвестиции в Coca Cola: после изучения ее бизнеса Баффет пришел к выводу, что Coca Cola — самый раскрученный бренд газировки в мире, производство напитка очень дешево и высокомаржинально, а продажи растут из года в год несколько десятков лет, невзирая на кризисы и войны.

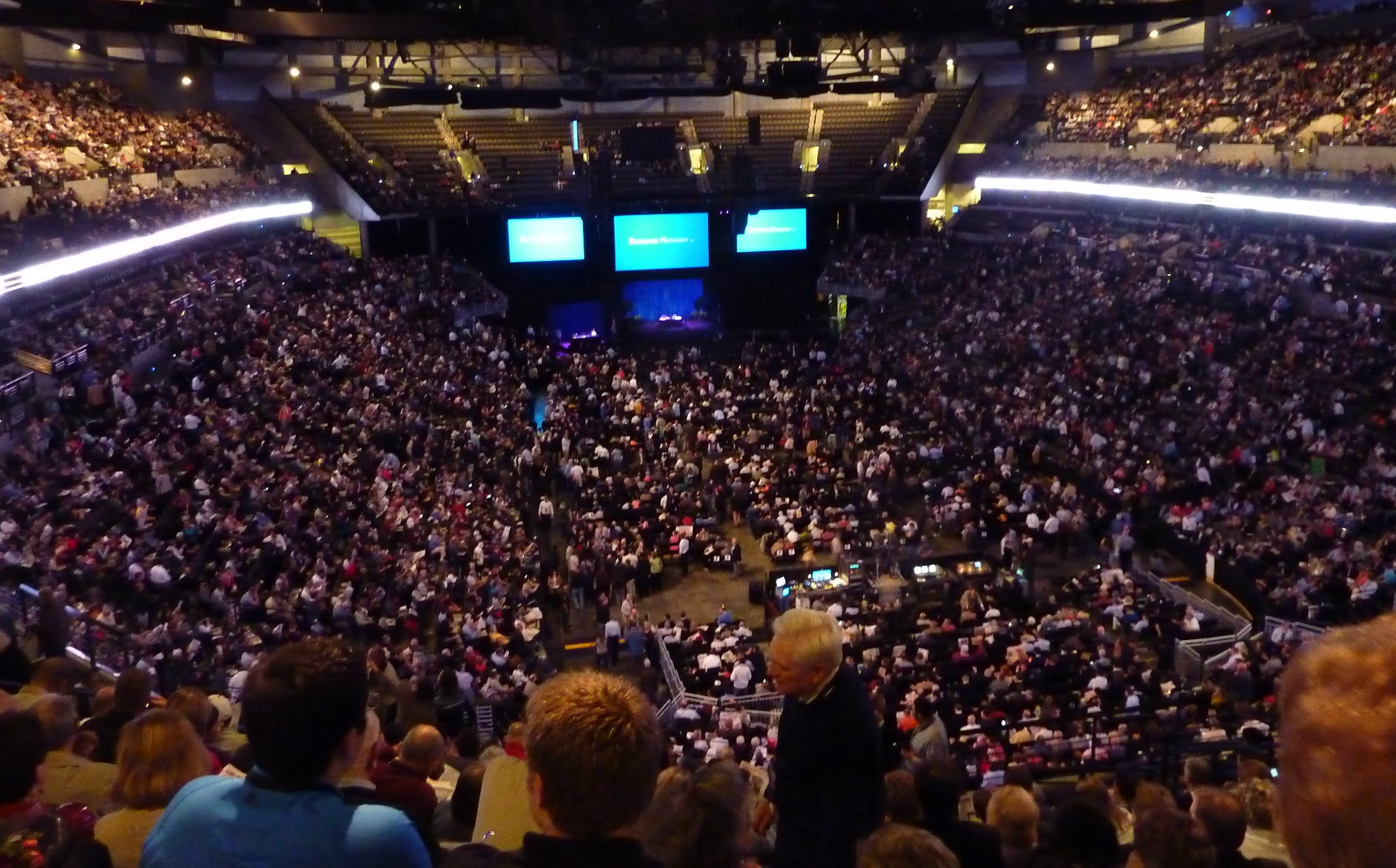

Превратил собрания акционеров своей компании в самое яркое событие в мире инвестиций

Дни инвестора и собрания акционеров даже у крупнейших компаний обычно представляют собой малопримечательные события. Но только не для Berkshire Hathaway: их ежегодные собрания — вероятно, самое зрелищные и массовые события в мире инвестиций.

Остается успешным, будучи аналоговым в цифровом мире

В офисе Баффета нет компьютера. Высокие технологии миллиардер не слишком жалует как в плане инвестиций (за исключением вложений в Apple), так и в повседневной жизни: Баффет утверждал, что всего раз в жизни отправил письмо по электронной почте.

Уоррен Баффет — один из величайших филантропов и собирается отдать на благотворительность почти все

У Баффета вообще хватает филантропических мероприятий: например, каждый год он продает на аукционе возможность пообедать с собой, а собранные средства направляет на благотворительность. В 2019 году за право взять с собой семерых друзей и пообщаться с легендой инвестиций глава блокчейн-проекта Джастин Сан заплатил $4,57 млн — они пошли на борьбу с бедностью в Сан-Франциско. Всего таким способом удалось заработать уже более $25 млн.

In 1958, Warren Buffett bought a house for $31,500.

Скромность присуща Баффету не только дома: например, штаб-квартира, казалось бы, гигантской Berkshire Hathaway занимает всего один этаж офисного здания.

Уоррен Баффет вдохновляет миллионы инвесторов своим примером, он доказал, что можно стабильно обыгрывать рынок десятилетиями и быть лучшим при наличии холодного расчета, следования стратегии и умении находить недооцененные бумаги. Он — настоящая легенда и уже фактически имя нарицательное в мире инвестиций. И никто не может сказать, что он не заслужил таких регалий.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Читайте также: