Рынок ценных бумаг кратко и понятно самое важное

Обновлено: 05.07.2024

Ценная бумага — документ, обладающий формальными признаками и предоставляющий его владельцу определённые права. В нашей стране их функционирование определяется следующими актами:

На основе данных актов решают, что относится к ценным бумагам, на какие группы они делятся и так далее.

Помимо основных актов, существуют и дополнительные, такие как Положения ЦБ РФ, регулирующие различные аспекты рынка ценных бумаг.

Классификация ценных бумаг

Ценные бумаги можно разделить по правам, которые они дают владельцу, по базовым активам и иным признакам. Выделим основные группы.

Природа базового актива

Различают долевые, долговые и производные ценные бумаги.

Долевая ценная бумага удостоверяет собственность её владельца на часть капитала компании, а также даёт ему право участвовать в управлении в соответствии с величиной доли. Акции выпускаются в публичный доступ в ходе процедуры эмиссии. Владельцам акций компания-эмитент может выплачивать часть доходов в форме дивидендов, но эти выплаты во многих случаях носят добровольный характер.

Долговая ценная бумага представляет собой обязательство эмитента выплатить сумму долга её владельцу в определённый срок. Самый распространённый представитель данного типа — облигация. Их владельцы получают доход в форме процентов или в виде разницы между величиной номинала и ценой покупки — дисконт.

Ещё одна разновидность данных инструментов — депозитарная расписка, удостоверяющая право собственности на акции и облигации иностранных эмитентов.

Производная ценная бумага — дериватив — срочный инструмент, цена которого зависит от стоимости базового актива. Таким активом могут быть другие ценные бумаги, сырьё, биржевые индексы и так далее. Различают четыре их разновидности: форварды, фьючерсы, свопы и опционы. Именно производные инструменты доминируют на мировом фондовом рынке: в первом полугодии 2019 года объём сделок только по внебиржевым деривативам составил более 640 трлн долл.

Место обращения

Различают биржевые и внебиржевые ценные бумаги. К участию в торгах допускаются акции, облигации, депозитарные расписки, фьючерсы, опционы и прочие. Чеки и иные ценные бумаги индивидуализированного характера — нет.

Также перед допуском на биржу ценная бумага должна пройти процедуру листинга. Что значат для инвесторов прошедшие листинг ценные бумаги? Они удостоверяют, что биржа проверила качество компании-эмитента и оно её устроило.

В нашей стране биржевые ценные бумаги обращаются на Московской бирже. На начало июня 2020 года в Котировальном списке биржи находились 924 бумаги 205 эмитентов. В мае объём торгов по ним на фондовом рынке превысил 3,8 трлн руб. На облигации пришлось 2,2 трлн руб., а остальное — на акции и иные долевые ценные бумаги. Для сравнения, объём торгов деривативами составил 7,6 трлн руб., свыше 95% из которых пришлось на фьючерсы, а на опционы менее 5%.

Тип владельца

Выделяют две разновидности ценных бумаг: именные и на предъявителя. Именные включают идентификационные данные владельца, а собственником предъявительской бумаги является по факту её владелец.

Существуют и иные классификации: по отечественным и иностранным эмитентам, эмиссионные и неэмиссионные и прочие.

Общей тенденцией по всем вышеперечисленным инструментам является их перевод в электронный формат и ликвидация бумажных номиналов. Так, принятый 27 декабря 2018 г. ФЗ № 514 заменил бумажные сертификаты собственника по эмиссионным ценным бумагам записями в электронной форме.

Характеристики ценных бумаг

Разберём особенности финансовых инструментов более подробно.

Акции — это, пожалуй, наиболее известные ценные бумаги. Хотя существует много их разновидностей, но для операций на фондовом рынке рекомендуются те, которые:

- ликвидны (их легко купить и продать);

- выпущены надёжными компаниями;

- прошли процедуру листинга (допуска к биржевым торгам).

На бирже котируются как обыкновенные акции (АО), так и привилегированные (префы, АП). Что дают эти ценные бумаги? АО — право голоса в управлении, сообразно с их количеством. Владельцы АП лишены такого права, но им гарантирована первоочередная выплата дивидендов по акциям. Впрочем, дивиденды могут получать и владельцы АО, но такая выплата носит добровольный характер со стороны компании-эмитента.

Облигации — долговые ценные бумаги разного качества. Обычно им присваивается рейтинг специальными рейтинговыми агентствами. По качеству можно выделить несколько типов облигаций;

-

Государственные (ОФЗ). Риск по ним минимален, но доходность может быть меньше уровня банковских депозитов.

Далее идут облигации менее надёжных компаний, компенсирующих риск повышенной доходностью. По всем облигациям, кроме дисконтных, регулярно выплачиваются проценты на обязательной основе — купонные выплаты. По характеру получения дохода облигации схожи с банковскими депозитами, но ими можно торговать на рынке, извлекая выгоду от изменений курсов. В целом, облигации считаются более устойчивыми ценными бумагами, благодаря купонам и долговой природе, но они не обладают таким потенциалом роста, как акции.

Депозитарные расписки применяются для выхода на иностранный рынок отечественных эмитентов. Торги депозитарными расписками многих крупных российских компаний ведутся на американских, азиатских и европейских биржах. Чем отличаются данные ценные бумаги — их зарубежная форма обращения влечёт дополнительные валютные риски.

Фьючерс — договор купли-продажи базового актива в будущем, который становится доступен в текущий момент времени после внесения наличными от 1 до 10% его цены.

Опционы дают возможность продать или купить базовый актив в будущем по заранее оговорённой цене исполнения — цена страйк. В первом варианте опцион называют пут (put), во втором — колл (call). Стоимость опциона — премия — зависит от волатильности курсов, сроков, отличия текущей цены от цены страйк.

Помимо спекуляций, фьючерсы и опционы дают возможность страховать стоимость базового актива (хеджировать) благодаря их срочной природе сделок.

Для более глубокого изучения конкретной ценной бумаги нужно кликнуть по её наименованию.

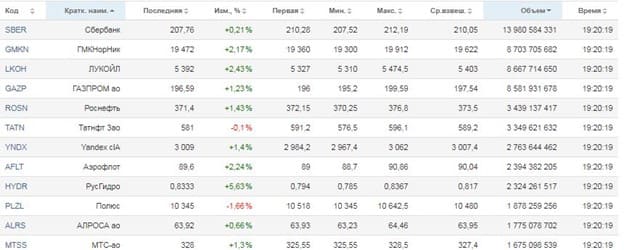

При анализе данных показателей торгующие биржевыми инструментами трейдеры обращают внимание на:

- волатильность — разброс значений цен на актив;

- спред — разницу цен покупки и продажи;

- объём сделок;

- текущую рыночную ситуацию и перспективы её развития;

- действия государственных регуляторов;

- состояние конкретного эмитента.

Эти и другие индикаторы влияют на их стратегии:

-

короткая продажа (short) — игра на понижение, когда трейдер продаёт взятую взаймы у брокера ценную бумагу, чтобы потом выкупить её дешевле;

Также существуют чеки, сберегательные сертификаты, векселя и закладные.

Чек — распоряжение чекодателя банку уплатить определённую сумму.

Вексель — обязательство векселедателя выплатить в оговорённый срок векселедержателю определённую сумму.

Сберегательный сертификат — документ, удостоверяющий факт внесения его владельцем определённой суммы в банк.

Закладная — именной документ, удостоверяющий право на получение его владельцем обязательства, обеспеченного находящимся в ипотеке объектом.

Данные ценные бумаги представляют второстепенный интерес для трейдеров, хотя информация, к примеру, о непогашенном эмитентом векселе может значительно повлиять и на биржевые котировки его акций.

В чём значение ценных бумаг для инвесторов? Они многообразны и поэтому позволяют реализовывать торговые стратегии на любой вкус. Для начала торгов необходимо открыть брокерский счёт, с помощью которого можно оперировать российскими и зарубежными ценными бумагами.

Ценная бумага ‒ это документ установленного образца, который наделяет гражданина определенными правами на распоряжение и использование конкретных видов активов. Ценные бумаги обеспечивают упрощённую и оперативную передачу установленных законом прав на материальные и иные блага (активы). С экономической точки зрения, дают право на часть владения капиталом и распределения прибыли. Они используются коммерческими субъектами для их функционирования и организации (акции), а также могут быть кредитными (облигации).

Ценная бумага имеет следующие признаки:

• может быть объектом правовых сделок (оборотоспособность, их можно покупать и продавать);

• содержит список прав и обязанностей её обладателя (правовое значение, предписание закона);

• реализует частные права (например, право на участие в управлении обществом, в силу чего и является ценной);

• является документом, который имеет юридическую силу и публичную достоверность.

Виды

В ГК РФ существует множество видов ценных бумаг, среди которых — депозитные и сберегательные сертификаты, векселя, чеки и даже сберегательная книжка, но нас, в большей степени интересуют такие бумаги, как акции и облигации (продукты фондового рынка).

• Акция ‒ закрепляет право владельца на получение прибыли в АО, участие в собраниях и раздел имущества в случае ликвидации фирмы, выплату дивидендов. Но если вы купите одну акцию, то это не значит, что вы можете сидеть в одном кабинете с советом директоров. Такую возможность даёт только высокий процент акций во владении или контрольный пакет.

Одна акция соответствует одному голосу на собрании, но одного голоса недостаточно, чтобы вы могли принимать решения. Акция наделена инвестиционными возможностями, и любой её владелец вправе рассчитывать на доход от колебания цены акции и выплату дивидендов (размер дивидендов зависит от количества купленных вами акций).

• Облигация ‒ это долговая бумага. Владелец которой имеет право получить, в оговоренный срок, её номинальную стоимость от эмитента (компании, которая выпустила облигацию). Доход инвестора зависит от разницы цены покупки облигации и цены её погашения. Иными словами, облигация — это займ, источник средств для компании или государства. Покупая облигации, вы как бы даете деньги в долг эмитенту под проценты. Как привило, такой займ нужен для финансирования конкретных программ или объектов.

Где и как купить акции и облигации

Самое известное место для торговли акциями и облигациями в России — это Московская биржа [MOEX]. Купить акции на бирже, вы сможете только при условии открытия брокерского счёта у одного из российских брокеров. Покупать и продавать акции и облигации без посредника (брокера) нельзя. Он обеспечивает инвестора всеми необходимыми функциями торговли.

Купить акции известных зарубежных корпораций (Apple, Google и Facebook и др.) также можно через российских брокеров. Однако не все акции американских компаний доступны через отечественных посредников. Этот рынок не представлен в 100% его составляющей для обычного инвестора нашей страны. Чтобы владеть всеми возможностями американского рынка, российские граждане могут открыть счет у зарубежного брокера, один из таких, Interactive Brokers.

ТОП-5 известных мировых фондовых бирж:

1. NYSE, США. Была основана 8 марта 1817 года. Количество компаний, прошедших листинг 4100.

2. NASDAQ, США. Имеет уникальную систему торговли. На рынок Европы вышла благодаря приобретению 72% акций OMX Group.

3. Токийская фондовая биржа, Япония. На нее приходится 75-85% биржевого оборота страны, участие в торгах принимают более 2500 фирм.

4. Лондонская фондовая биржа, Великобритания. Одна из крупнейших и старейших бирж Европы. Официально основана в 1801 году.

5. Шанхайская фондовая биржа, Китай. Крупнейшая торговая площадка Китая. Один из лидеров среди азиатских бирж.

Сколько стоят акции

Торговля ценными бумагами ‒ это холодный расчет и цифры. При правильном подходе вы можете существенно увеличить свой доход. Заработать здесь, как уже было упомянуто выше, можно двумя способами:

• на разнице между покупкой и продажей;

• на дивидендах, выплате процентов за владение (они варьируются от 1 до 20%).

Рекомендуемая сумма, на которую можно собрать первый, хороший и диверсифицированный портфель, начинается от 50-100 тыс. рублей. Стоимость бумаг зависит от того, какой компанией они были выпущены, и в каком финансовым положении находится компания на данный момент.

Самые дорогостоящие ценные бумаги выпущены Berkshire Hathaway. На отечественном рынке, дороже всего вам обойдутся акции Транснефти (свыше 153 тысяч руб. за одну акцию на 22 августа 2018) и Алроса-Нюрбы (свыше 108 тысяч руб. за одну акцию на 22 августа 2018).

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Самые богатые предприниматели – Марк Цукерберг, Билл Гейтс – считают, что бизнес – довольно увлекательное занятие. Капиталы этих людей формировались не только благодаря гениальным идеям, но и в силу популярности акций их компаний. Сегодня я хочу рассказать, что такое рынок ценных бумаг и насколько выгодно инвестировать.

Что такое рынок ценных бумаг

Если кратко и понятно, он представляет собой комплекс взаимоотношений между участниками, занимающимися выпуском, распределением и изъятием ценных бумаг.

Краткая история

В XII веке в городе Брюгге в Нидерландах открылась первая биржа. Событие было связано с тем, что расходы государства перекрывали доходы, и надо было привлечь деньги в казну. Вслед за государственным сектором в игру вступил частный.

В XVII веке появились первые акционерные компании – Вест-Индская и Ост-Индская. Голландия активно вела торговлю, деятельность приносила хорошую прибыль, акции были востребованы.

Мировая платформа, существующая сегодня, появилась именно в XVII веке в Амстердаме. Затем биржи стали активно открываться в других странах.

Фондовый рынок и рынок ценных бумаг – одно и то же или нет?

Фондовый рынок – понятие более широкое. Рынок ценных бумаг – часть финансового, на котором происходит торговля только ценными бумагами. В свою очередь, на финансовом рынке торгуют также фьючерсами, опционами и т.д.

Регуляция рынка

Регуляция – это организованная система, призванная контролировать деятельность всех участников и операций уполномоченными органами. Существует внутреннее и внешнее регулирование.

Внутреннее – это подчинение участников правилам, прописанным в уставе биржи. Внешнее регулирование – подчиненность участников процесса нормативным актам государства, международным отношением.

Структура

Структура представляет собой три составляющих:

- Предмет торговли (ценные бумаги и их производные).

- Участники – эмитенты с эмиссионными бумагами, инвесторы, посредники.

- Система регулирования рынка (что подпадает под определение инфраструктуры). Представляет собой совокупность экономических институтов, занимающихся расчетно-клиринговой и иной деятельностью.

Рынок подразделяется на два вида – первичный, где осуществляется IPO, и вторичный. Здесь находятся бумаги, которые уже присутствовали на рынке.

Участники

Эмитенты – это компании, которые выпускают активы для привлечения денег на развитие и финансирование предприятия. Участники – компании различной формы собственности, отраслей.

Инвесторы – это лица, которые хотят вложить свободный капитал, чтобы в дальнейшем его приумножить. Инвесторами могут выступать физические, юридические лица и органы власти.

Посредники занимаются размещением предложений от эмитентов. На вторичном посредники выполняют все операции, связанные с активами.

Примеры рынков

Существует ряд развитых платформ, на которых происходит большая часть торгов:

- D&J-Ind;

- NASDAQ 100;

- AMMEKS;

- ASX200 (Австралия);

- Futsee-100;

- N225Jap;

- SandP-500;

- SandP-Fut.

- Bovespa (Бразилия);

- BSE Sensex (Индия);

- CSI300 (Китай);

- Hang Seng (Гонконг);

- KOSPI (Корея);

- Merval (Аргентина);

- MOEX Russia Index;

- Shanghai Composite (Китай).

Типология ценных бумаг

Существует два класса – производные и основные. К основным относят бумаги, в основе которых лежат имущественные права на актив, например, имущество или ресурсы – закладные, акции.

Основные также подразделяются на первичные (обеспеченные активами – вексель) и вторичные (бумаги на непосредственно ценные бумаги – варранты).

Производные – это бездокументарная форма выражения имущественного права, возникающего из-за изменения цены актива. К этому классу относят свопы, фьючерсные контракты.

Риски и доходность ценных бумаг

Каждая ценная бумага должна анализироваться. Обращают внимание на следующие показатели.

Доходность – показатель, характеризующий возможность актива приумножать капитал вкладчика. Выражается в процентах и рассчитывается как отношение дохода, который был получен за год по этой бумаге к стоимости актива на рынке.

Риском называют вероятность отклонения событий от ожидаемого результата. Различают риск неплатежа (неуплата заемщиком суммы долга), ликвидности (возможные потери при реализации ценных бумаг), риск периода погашения (с увеличением срока погашения возрастают колебания стоимости).

Как торговать на рынке ценных бумаг

Заработок пассивного инвестора – это дивиденды от акций или купоны от облигаций. Активный инвестор получает доход от разницы между покупкой и продажей активов.

Советую вкладывать от 30 000 рублей. Лучше инвестировать в акции с наибольшим спросом.

Как получить доступ к рынку

Предупреждение о БО и Форекс

Торговля на бинарных опционах и Форексе может быть как прибыльной, так и убыточной. Второй сценарий куда вероятнее. Вкладывайте только те деньги, что готовы потерять. Стабильно получать доход на этих площадках не удавалось еще никому (кроме дилеров, разумеется).

На мой взгляд, с БО и Форекс лучше не связываться в принципе.

Будущее рынка

Специалисты убеждены, что у рынка есть будущее, я с этим согласен. Благодаря интернету каждый человек, имеющий деньги, может стать инвестором. Спрос порождает предложение. Компании заинтересованы в привлечении капиталов на развитие, поэтому будут активно выводить на торговую площадку выгодные предложения.

Заключение

Рынок ценных бумаг – это динамически развивающаяся система. Инвестору, как и компании, выгодно участвовать в процессе.

Оставляйте комментарии и делитесь статьей в социальных сетях. До новых встреч!

Фондовый рынок (или Рынок акций, облигаций и иных ценных бумаг, англ. Securities market ) — составная часть рынка капиталов; рынок торговли ценными бумагами, как допущенными к торгам на какой-либо бирже, так и торгуемыми вне биржи, то есть на внебиржевом рынке, который на английском языке называется OTC Market (Over The Counter).

Фондовый рынок представляет собой абстрактное понятие, служащее для обозначения совокупности действий и механизмов, делающих возможными торговлю ценными бумагами (акции, облигации, производные финансовые инструменты и т. д.). Его не следует путать с понятием фондовая биржа, обозначающим организацию, целями которой являются предоставление места для совершения торговых сделок и сведение вместе покупателей и продавцов ценных бумаг.

Содержание

Структура рынка

Любой фондовый рынок состоит из следующих компонентов:

- субъекты рынка;

- собственно рынок (биржевой и внебиржевой фондовые рынки);

- органы государственного регулирования и надзора (Федеральная служба по финансовым рынкам (ФСФР), центральный банк, минфин и т. д.);

- саморегулируемые организации (объединения профессиональных участников рынка ценных бумаг, которые выполняют определенные регулирующие функции, например, НАСД (США) и т. п.).

Инфраструктура рынка

- правовая;

- информационная (финансовая пресса, системы фондовых показателей и т. д.);

- депозитарная и расчетно-клиринговая сеть (для государственных и частных бумаг часто существуют раздельные депозитарно-клиринговые системы);

- регистрационная сеть.

Существуют 3 модели фондового рынка в зависимости от банковского или небанковского характера финансовых посредников:

- Небанковская модель (США) — в качестве посредников выступают небанковские компании по ценным бумагам.

- Банковская модель (Германия) — посредниками выступают банки.

- Смешанная модель (Япония) — посредниками являются как банки, так и небанковские компании.

Виды фондовых рынков

Любой фондовый рынок делится на первичный и вторичный. Первичный рынок объединяет фазу конструирования нового выпуска ценных бумаг и их первичное размещение. Вторичный рынок — это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги. В свою очередь, вторичный фондовый рынок подразделяется на организованный и неорганизованный рынки. Кроме того, фондовые рынки можно классифицировать по другим критериям:

- по территориальному принципу (международные, национальные и региональные рынки),

- по видам ценных бумаг (рынок акций и т. п.),

- по видам сделок (кассовый рынок, форвардный рынок и т. д.),

- по эмитентам (рынок ценных бумаг предприятий, рынок государственных ценных бумаг и т. п.),

- по срокам (рынок кратко-, средне-, долгосрочных и бессрочных ценных бумаг),

- по отраслевому и другим критериям.

Фазовые переходы

По мнению японских эконофизиков, динамику фондовых рынков можно сравнивать с фазовыми переходами (переходами вещества из одного термодинамического состояния в другое, например, мгновенное кристаллов льда по всей емкости с водой при опускании температуры ниже нуля градусов Цельсия при нормальном атмосферном давлении) в системе конденсированных сред. Обвалы на фондовых рынках подчиняются тем же законам - до определенного момента ситуация стабильна, но после "перевала" индексы начинают необратимо падать. [1] .

Читайте также: