Договор страхования гк кратко

Обновлено: 06.07.2024

"О внесении изменений в Бюджетный кодекс Российской Федерации в части совершенствования исполнения судебных актов и Федеральный закон "О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации и установлении особенностей исполнения федерального бюджета в 2018 году"

"О государственной компании "Российские автомобильные дороги" и о внесении изменений в отдельные законодательные акты Российской Федерации"

"Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации"

"О деятельности по приему платежей физических лиц, осуществляемой платежными агентами"

"О внесении изменения в статью 1080 части второй Гражданского кодекса Российской Федерации"

"О внесении изменений в части первую, вторую и четвертую Гражданского кодекса Российской Федерации"

"О внесении изменений в части первую, вторую и третью Гражданского кодекса Российской Федерации"

Договор страхования - это соглашение, в силу которого одна сторона (страхователь) уплачивает страховую премию, а другая сторона (страховщик) обязуется при наступлении страхового случая выплатить страховое возмещение в пределах определенной договором суммы (по имущественному страхованию), либо страховую сумму (по личному страхованию).

Легальное определение дано в ст. 929 ГК РФ:

По договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

По договору имущественного страхования могут быть, в частности, застрахованы следующие имущественные интересы:

- риск утраты (гибели), недостачи или повреждения определенного имущества (статья 930);

- риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам - риск гражданской ответственности (статьи 931 и 932);

- риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов - предпринимательский риск (статья 933).

Страховой риск - предполагаемое событие, на случай наступления которого проводится страхование.

Страховой случай - совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого связывается возникновение у страховщика обязанности произвести страховую выплату страхователю, выгодоприобретателю или застрахованному лицу.

Страховая стоимость - действительная стоимость застрахованного имущества.

Страховая премия - плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и в сроки, установленные договором страхования.

Страховая сумма - сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования.

Сущность и значение договора страхования

Страхование - это вид социальной деятельности, конкурирующий по эффективности с иными формами социального обеспечения интересов личности.

Виды страхования:

- добровольное,

- обязательное (например, страхование автогражданской ответственности) и

- обязательное государственное (страхование за счет средств соответствующего бюджета).

По юридической природе договор страхования:

- возмездный;

- двусторонний;

- реальный, но может, в виде исключения, быть консенсуальным;

- может быть договором в пользу третьего лица, если в нем в качестве субъектов присутствует выгодоприобретатель или застрахованное лицо.

Субъекты договора страхования

К субъектам договора страхования относятся:

- страховщик;

- страхователь;

- факультативно - третьи лица, в пользу которых заключается договор (выгодоприобретатель или застрахованное лицо).

Страховщики - только юридические лица , имеющие лицензии на осуществление страхования соответствующего вида (ст. 938 ГК РФ).

Страхователи, по общему правилу, могут быть любые физические и юридические лица (если только страхование не связано исключительно с рисками предпринимательской деятельности).

Застрахованным лицом является лицо, чей интерес страхуется (застрахованным лицом может быть и сам страхователь).

В договоре личного страхования застрахованным лицом может быть только гражданин.

Выгодоприобретателем называется то лицо, которому страховщик должен выплатить страховое возмещение (страховую сумму - по личному страхованию). Выгодоприобретателем может быть сам страхователь или третье лицо.

Страхователь вправе заменить выгодоприобретателя , названного в договоре, другим лицом, письменно уведомив об этом страховщика. Замена выгодоприобретателя по договору личного страхования, назначенного с согласия застрахованного лица, допускается лишь с согласия этого лица.

Выгодоприобретатель не может быть заменен другим лицом после того, как он выполнил какую-либо из обязанностей по договору или предъявил страховщику требование о страховых выплатах.

Страховщик вправе требовать от выгодоприобретателя (застрахованного лица) выполнения обязанностей по договору, включая обязанности, лежащие на страхователе, но не выполненные им, при предъявлении выгодоприобретателем требования об уплате страховых выплат. Риск последствий невыполнения или несвоевременного выполнения обязанностей, которые должны были быть выполнены ранее, несет выгодоприобретатель.

Форма договора страхования

Договор страхования должен быть заключен в письменной форме . Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования (статья 969).

Договор страхования может быть заключен путем

- составления одного документа (пункт 2 статьи 434) либо

- вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком.

Страховщик при заключении договора страхования вправе применять разработанные им или объединением страховщиков стандартные формы договора (страхового полиса) по отдельным видам страхования.

Существенные условия договора страхования

Должно быть достигнуто соглашение о следующем (ст. 942 ГК РФ):

- риск утраты (гибели), недостачи или повреждения имущества либо

- риск гражданской ответственности либо

- предпринимательский риск

- пожар

- наводнение

- факт причинения вреда и т. д.

- причинение вреда жизни или здоровью гражданина либо

- достижение гражданином определенного возраста либо

- наступление в жизни гражданина иного предусмотренного договором события

Ничтожны условия договора страхования:

- о страховании противоправных интересов;

- о страховании убытков от участия в играх, лотереях и пари;

- о страховании расходов, к которым лицо может быть принуждено в целях освобождения заложников.

Если страховая сумма, указанная в договоре страхования имущества или предпринимательского риска, превышает страховую стоимость, договор является ничтожным в той части страховой суммы, которая превышает страховую стоимость.

Вступление договора в силу

По общему правилу, договор вступает в силу в момент уплаты страховой премии. При данных условиях договор страхования будет реальным .

Договором может быть предусмотрено внесение страховой премии в рассрочку. Тогда договор вступает в силу с момента уплаты первого взноса, но в любом случае страховщик при наступлении страхового случая не может ставить размер страховых выплат в зависимость от суммы фактически внесенных взносов. При просрочке внесения очередного взноса, страховщик вправе всего лишь уменьшить страховую выплату на сумму просроченного взноса.

Соглашением сторон может быть установлен иной момент вступления договора в силу, например, момент его подписания. В этом случае договор будет консенсуальным .

Обязанность страховщика

Страховщик обязан уплатить страховое возмещение или страховую сумму при наступлении страхового случая.

Страховщик, по умолчанию, освобождается от этой обязанности, когда страховой случай наступил вследствие:

- воздействия ядерного взрыва, радиации или радиоактивного заражения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений всякого рода или забастовок;

- изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов;

- умысла страхователя, выгодоприобретателя или застрахованного лица.

Исключение из исключения. Последнее исключение не распространяется на:

- страхование гражданской ответственности;

- случай самоубийства застрахованного лица, если договор личного страхования действовал до этого не менее двух лет.

Организационные права и обязанности сторон по договору страхования

- для определения вероятности наступления страхового случая и

- размера возможных убытков от его наступления

Суброгация

К страховщику, уплатившему страховое возмещение по договору имущественного страхования, переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Однако условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно (ст. 965 ГК РФ).

Прекращение договора страхования

Договор прекращается досрочно, если после его вступления в силу возможность наступления страхового случая отпала или существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай (например, гибель в результате наводнения имущества, застрахованного от пожара). При досрочном прекращении договора страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время. При досрочном отказе от договора уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

Исковая давность из договора страхования

О некоторых вопросах, связанных с применением норм Гражданского кодекса РФ об исковой давности, см. Постановление Пленума Верховного Суда Российской Федерации от 29 сентября 2015 года № 43 | "О некоторых вопросах, связанных с применением норм Гражданского кодекса Российской Федерации об исковой давности"

Срок исковой давности по требованиям, вытекающим из договора имущественного страхования, за исключением договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет два года (ст. 966 ГК РФ).

Срок исковой давности по требованиям, вытекающим из договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет три года (статья 196).

Особенности отдельных видов страхования

Имущественное страхование

1) Страхование имущества

Субъектом, в пользу которого заключен договор, признается только лицо, действительно могущее понести убытки в связи с нарушением застрахованных интересов (так, арендатор не может в свою пользу страховать арендованное имущество от риска случайной гибели, если этот риск остался на арендодателе как на собственнике).

Договор в пользу выгодоприобретателя может быть заключен без указания имени (наименования) выгодоприобретателя. При заключении такого договора страхователю выдается страховой полис на предъявителя.

При переходе прав на застрахованное имущество к другому лицу к последнему переходят права и обязанности по договору (за исключением случаев принудительного изъятия имущества и отказа от права собственности). Лицо, к которому перешли права на застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика.

2) Страхование ответственности за причинение вреда

Предметом страхования является риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

3) Страхование ответственности по договору

Подобное страхование допускается в случаях, предусмотренных законом. По договору может быть застрахован только риск ответственности самого страхователя. Договор, не соответствующий этому требованию, ничтожен .

Риск ответственности за нарушение договора считается застрахованным в пользу стороны, перед которой по условиям этого договора страхователь должен нести соответствующую ответственность, - выгодоприобретателя, даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

4) Страхование предпринимательского риска

Объектом страхования является риск убытков от предпринимательской деятельности из-за нарушения контрагентами предпринимателя своих обязательств или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в т.ч. риск неполучения ожидаемых доходов.

По договору может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Личное страхование

Договор личного страхования является публичным договором.

В договоре может быть предусмотрена обязанность страховщика при наступлении страхового случая выплатить страхователю или застрахованному лицу страховую сумму единовременно или выплачивать ее периодически.

Договор считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Договор в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица - по иску его наследников.

Застрахованное лицо, названное в договоре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и страховщика.

См. Концепцию развития положений части второй Гражданского кодекса Российской Федерации о договоре страхования (одобрена решением Совета при Президенте Российской Федерации по кодификации и совершенствованию гражданского законодательства от 25 сентября 2020 г. N 202/оп-1/2020)

О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств см. постановление Пленума Верховного Суда РФ от 26 декабря 2017 г. N 58

О практике рассмотрения споров, связанных с исполнением договоров страхования, см. Обзор Президиума ВАС РФ от 28 ноября 2003 г. N 75

О применении судами законодательства о добровольном страховании имущества граждан см. постановление Пленума Верховного Суда РФ от 27 июня 2013 г. N 20

См. Закон РФ от 27 ноября 1992 г. N 4015-I "Об организации страхового дела в Российской Федерации"

Почти любое действие в правовом поле — от купли-продажи до предоставления денежных средств в долг — скрепляется договором, который подписывают обе стороны. На рынке страховых услуг — если нужно застраховать автомобиль, ипотечную квартиру или выезд за рубеж — все условия, риски и обязанности вносятся в договор страхования. Как он устроен, рассказывает Mafin Media.

Договор страхования — соглашение между страховой компанией (страховщиком) и страхователем. Компания обязуется компенсировать убытки и выплатить определенную денежную сумму (страховую выплату) при наступлении страхового случая. Страхователь же уплачивает страховщику денежную сумму (страховую премию). Она позволит создать достаточный резерв для последующей выплаты по полису.

Договоры страхования различаются в зависимости от рисков, которые они покрывают: застраховаться можно и от стихийных сил природы, и от риска банкротства.

Виды страховых договоров

По закону в России осуществляется больше 20 видов страхования. Условно их можно разделить на три группы.

Личное страхование

По такому договору можно защитить, пожалуй, самый важный личный актив — жизнь . Страховой полис покроет риски от несчастных случаев, болезней и инвалидности, а экономический смысл страховки заключается в возврате части доходов страхователя ему самому или его близким. Предусмотреть благополучное будущее в рамках данного вида страхования можно и с помощью накопительного и инвестиционного страхования. Таким образом можно позаботиться о своей пенсии и создать накопления для детей.

Имущественное страхование

Риски по данному виду договора связаны личной собственностью — от недвижимости до транспорта . Защита предусматривается от потери, хищения, умышленной порчи и повреждения. В сделках с недвижимостью среди прочего есть риск потери права собственности. Обезопасить себя, например при покупке ипотечного жилья, можно с помощью титульного страхования. Банки могут потребовать такого вида страховки от заемщика.

Страхование риска ответственности

![страховой договор]()

Условия страхового договора

Это способ зафиксировать сторонами их взаимные права и обязанности. В страховой договор компания вносит совокупность условий, при которых она готова взять на себя ответственность за принимаемые риски, а страхователь может согласиться с ними и подписать договор или не согласиться и обратиться к другому страховщику. Ведь у каждой страховой компании эти условия свои .

Закон обязывает страховые организации вносить в договор существенные условия — они перечислены в Гражданском Кодексе Российской Федерации. Без них сделку не признают заключенной. Кроме того, в договоре прописываются дополнительные условия, которые определяются сторонами на основании их интересов.

Как заключается договор страхования

Гражданский Кодекс предписывает обязательную форму для заключения договора страхования — письменную. Несоблюдение данного условия влечет недействительность договора .

Страхователь обращается к страховщику и подает заявление. Вместе они подписывают договор, и производится оплата. После получения документа о факте оплаты страховая компания вручает страхователю полис . Договор страхования считается заключенным с момента принятия страхователем этих документов или подписания договора.

Вместе со страховым полисом компании важно донести до своего клиента правила страхования.

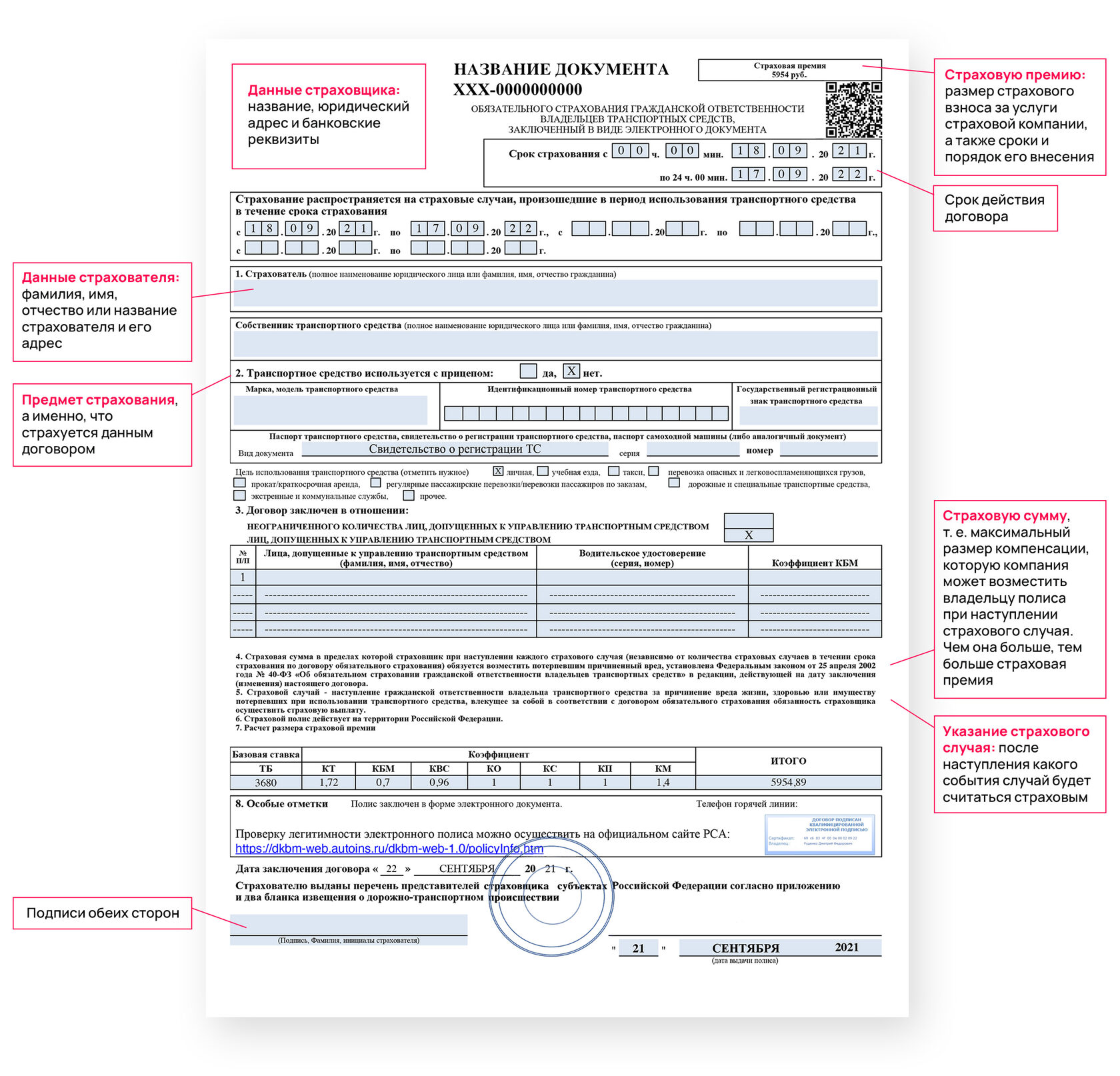

Требования к оформлению страхового полиса

Страховой полис должен содержать:

- название документа;

- фамилию, имя, отчество или название страхователя и его адрес;

- данные страховщика: название, юридический адрес и банковские реквизиты;

- предмет страхования, а именно что страхуется данным договором;

- страховую сумму, т. е. максимальный размер компенсации, которую компания может возместить владельцу полиса при наступлении страхового случая. Чем она больше, тем больше страховая премия;

- указание страхового случая: после наступления какого события случай будет считаться страховым;

- страховую премию: размер страхового взноса за услуги страховой компании, сроки и порядок его внесения;

- срок действия договора;

- подписи обеих сторон.

![статистика ДТП за 2020 год: страховой полис]()

>

*Данные, указанные в полисе, являются вымышленными и используются исключительно в целях информирования читателей Mafin Media о структуре документа. Не является публичной офертой.

1. По договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор.

2. Договор личного страхования считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица по иску его наследников.

Комментарий к ст. 934 ГК РФ

1. Личное страхование связано с возможностью наступления личных обстоятельств в жизни гражданина (например, смерти или вступления в брак). Эти обстоятельства не всегда вызывают материальные потери для застрахованного, а если и вызывают, то эти потери не всегда поддаются точному исчислению. Поэтому страховая выплата здесь состоит не в возмещении убытков, а в выплате указанной в договоре страховой суммы для обеспечения гражданина средствами при наступлении страхового случая. Отсюда и название страховой выплаты по личному страхованию - страховое обеспечение.

2. Страховая выплата может производиться единовременно (например, в случае смерти) или периодическими платежами - аннуитетами (например, в случае утраты трудоспособности). Она производится в пределах установленной договором страховой суммы, размер которой определяется сторонами в договоре по их усмотрению (п. 1 и 3 ст. 947 ГК).

3. В зависимости от вида страхуемых рисков выделяют страхование на случай: 1) причинения вреда жизни; 2) причинения вреда здоровью; 3) достижения определенного возраста (на дожитие); 4) наступления иных обстоятельств (вступление в брак, рождение ребенка, увольнение с работы и т.п.).

Как и всякое страхование, личное страхование имеет рисковый характер. Однако во многих случаях страховая выплата по личному страхованию производится всегда, но ее размер и срок выплаты являются для сторон неизвестными при заключении договора. Таково, например, страхование на дожитие: при достижении определенного возраста выплачивается одна сумма, а если гражданин умер до этого возраста - другая сумма. Поэтому и здесь элемент риска присутствует. Такое страхование именуют накопительным. В дополнение к страховой сумме при накопительном страховании может выплачиваться часть инвестиционного дохода, приходящегося на уплаченную страхователем страховую премию (абз. 2 п. 6 ст. 10 Закона об организации страхового дела).

4. Страховая выплата по личному страхованию производится независимо от выплаты сумм, причитающихся по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда (абз. 1 п. 6 ст. 10 Закона об организации страхового дела).

5. При личном страховании застрахованным лицом является гражданин, в жизни которого могут произойти обстоятельства, служащие страховыми случаями. Застрахованное лицо часто не совпадает со страхователем. Личность застрахованного должна быть вполне определенно указана в договоре (подп. 1 п. 2 ст. 942 ГК).

Страховая выплата производится лицу, в пользу которого заключен договор, - выгодоприобретателю (абз. 2 п. 1 коммент. ст.). Этим лицом может быть страхователь, застрахованное лицо или иное лицо, названное в договоре страхования.

6. Если договор заключается не в пользу застрахованного лица, то требуется письменное согласие застрахованного лица на заключение договора страхования. Законодатель рассматривает договор, заключенный без согласия застрахованного, в качестве оспоримой сделки, которая может быть оспорена самим застрахованным лицом или его наследниками (абз. 2 п. 2 коммент. ст.). Срок давности по этому требованию составляет один год со дня, когда застрахованное лицо (его наследники) узнало или должно было узнать о заключении договора страхования (п. 2 ст. 181 ГК).

Согласно абз. 2 п. 2 коммент. ст. застрахованное лицо дает согласие на сделку. Такое согласие представляет собой одностороннюю сделку, служащую предпосылкой вступления договора личного страхования в силу. При отсутствии согласия застрахованного лица договор личного страхования не вызывает соответствующего его содержанию правового последствия и поэтому не может быть оспорен, поскольку оспаривание сделки направлено на прекращение вызванного ею правового последствия (см.: Крашенинников Е.А. Сделки, нуждающиеся в согласии // Очерки по торговому праву. Ярославль, 2008. Вып. 15. С. 11. Прим. 20).

Поскольку законодательство о страховании не предусматривает особенностей дачи согласия лицами, не обладающими полной дееспособностью, подлежат применению общие предписания ст. 26 - 30 ГК.

7. Закон не требует, чтобы страхователь или выгодоприобретатель имели какой-либо интерес в страховании на случай наступления обстоятельств в жизни застрахованного лица. Представляется, что требование абз. 2 п. 2 коммент. ст. о получении согласия застрахованного лица на личное страхование его интересов устраняет необходимость выяснения того, имеется ли у страхователя интерес в заключении договора страхования или имеется ли у выгодоприобретателя интерес в получении страховой выплаты в случае наступления страхового случая. Вместе с тем такое страхование не должно приобретать характер игры и в соответствующих случаях может быть признано притворной сделкой (п. 2 ст. 170 ГК).

8. Если страховой случай состоит в смерти застрахованного, а выгодоприобретателем назначено другое лицо, то причитающаяся выгодоприобретателю страховая сумма не попадает в состав наследственной массы.

Судебная практика по статье 934 ГК РФ

Оспариваемые заявителем положения статей 850, 851, 934, пунктов 2 и 4 статьи 935 ГК Российской Федерации направлены на обеспечение баланса прав и законных интересов сторон договора банковского счета, достижение необходимой определенности содержания заключаемого сторонами договора личного страхования и сами по себе не могут расцениваться как нарушающие конституционные права заявителя, перечисленные в жалобе, в конкретном деле в указанном им аспекте.

Признавая предписание в обжалуемой части законным и обоснованным и отказывая в удовлетворении заявленных требований, суды руководствовались статьями 1, 21, 22 Федерального закона от 17.01.1992 N 2202-I "О прокуратуре Российской Федерации", а также статьями 421, 861, 927, 934, 936 Гражданского кодекса Российской Федерации, статьей 16 Закона Российской Федерации от 07.02.1992 N 2300-I "О защите прав потребителей", статьей 30 Закона Российской Федерации от 02.12.1990 N 395-I "О банках и банковской деятельности", а также позицией Президиума Высшего Арбитражного Суда Российской Федерации, изложенной в пункте 8 Информационного письма от 13.09.2011 N 146.

Суды первой и апелляционной инстанций, руководствуясь статьями 198, 201 Арбитражного процессуального кодекса Российской Федерации, статьями 8, 10, 16 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей", статьей 30 Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности", статьями 317, 927, 934, 940, 954 Гражданского кодекса Российской Федерации, статьей 5 Федерального закона от 21.12.2013 N 353-ФЗ "О потребительском кредите (займе)", пришли к выводу о неправомерности действий банка по взиманию с заемщика платы за подключение к пакету услуг по договору страхования; информация о конкретном ценовом выражении в рублях стоимости услуги по страхованию отсутствует. Надлежащим образом оформленные доказательства доведения до сведения заемщика необходимой информации о стоимости услуг по подключению к пакету услуг по программе страхования заемщиков банка в рублях последним не представлены. Потребителю не была предоставлена объективная возможность возражения относительно наличия условия об уступке прав требований третьим лицам. Соответствующая документация относительно осуществления согласования с заемщиком указанных условий обществом не представлена.

Отказывая в удовлетворении заявленного требования, суды первой и апелляционной инстанций, оценив представленные в материалы дела доказательства, руководствуясь положениями статей 421, 422, 427, 431, 845, 854, 934, 935, 954 Гражданского кодекса, статей 1, 16, 40 Закона о защите прав потребителей, статьи 17 Федерального закона от 26.12.2008 N 294-ФЗ "О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля", Положением "О правилах осуществления перевода денежных средств", утвержденным Центральным банком Российской Федерации 19.06.2012 N 383-П, принимая во внимание Правила предоставления потребительских нецелевых кредитов физическим лицам, утвержденные приказом банка от 14.06.2013 N 293-ОД (далее - Правила), Программу коллективного страхования от несчастных случаев и болезней от 22.01.2016, учитывая разъяснения, изложенные в пункте 8 Информационного письма Президиума Высшего Арбитражного Суда Российской Федерации от 13.09.2011 N 146 "Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров", пришли к выводу о том, что оспоренное предписание вынесено в рамках предоставленной уполномоченному органу компетенции, соответствует действующему законодательству и не нарушает права и законные интересы заявителя в сфере экономической деятельности.

Как следует из представленных материалов, по результатам внеплановой документарной проверки в отношении общества, в связи с поступившим обращением от 10.05.2016 N П/2302 о нарушении норм действующего законодательства при заключении и исполнении обязательств по договору займа, заключенному с потребителем Ишуткиной Е.В., управлением в адрес общества вынесено предписание, согласно которому на общество возложена обязанность в срок до 30.08.2016 прекратить нарушения статьи 8, статьи 10, пункта 1 статьи 16 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей" (далее - Закон о защите прав потребителей). В целях устранения выявленных нарушений обществу необходимо привести в соответствие с нормами действующего законодательства положения действующей в настоящее время типовой формы договора займа в части порядка заключения договора страхования и оплаты страховой премии (пункт 2 статьи 934, статья 954 Гражданского кодекса Российской Федерации).

Оценив представленные доказательства, руководствуясь положениями статей 382, 388, 927, 934, 954 Гражданского кодекса Российской Федерации, статьи 16 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей", статьи 5 Федерального закона от 21.12.2013 N 353-ФЗ "О потребительском кредите (займе)", суды пришли к выводу о наличии в действиях общества состава административного правонарушения, ответственность за которое предусмотрена частью 2 статьи 14.8 Кодекса Российской Федерации об административных правонарушениях, по двум вменяемым эпизодам из трех.

Отказывая в удовлетворении заявленного требования, суды трех инстанций, оценив представленные в материалы дела доказательства, руководствуясь положениями статей 421, 426, 427, 861, 934, 935 Гражданского кодекса Российской Федерации, статей 22, 24 Федерального закона от 17.01.1992 N 2202-1 "О прокуратуре Российской Федерации", статьи 16 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей", статьи 30 Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности", Положением Банка России от 31.08.1998 N 54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)", правовой позицией, сформулированной в пункте 8 Информационного письма Президиума Высшего Арбитражного Суда Российской Федерации от 13.09.2011 N 146 "Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров", пришли к выводу о наличии у уполномоченного органа правовых оснований для вынесения представления в оспоренной части.

Часть первая статьи 1112 ГК Российской Федерации, определяющая виды имущества, входящего в состав наследства, направлена на реализацию статьи 35 (часть 4) Конституции Российской Федерации, которая гарантирует право наследования, и - рассматриваемая во взаимосвязи с абзацем первым пункта 2 статьи 934 ГК Российской Федерации о том, что договор личного страхования считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо; в случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица, - не может расцениваться как нарушающая в обозначенном в жалобе аспекте конституционные права заявителя, в деле с участием которого суд кассационной инстанции указал, что получателем страхового возмещения по договору личного страхования, заключенному наследодателем при жизни, являлся банк, указанный в договоре в качестве выгодоприобретателя, а не наследники застрахованного лица.

Исследовав и оценив представленные в материалы дела доказательства по правилам главы 7 Арбитражного процессуального кодекса Российской Федерации, руководствуясь положениями статей 421, 934 Гражданского кодекса Российской Федерации, статей 4, 5, 10, 23, 39, 44 Федерального закона от 26.07.2006 N 135-ФЗ "О защите конкуренции" (далее - Закон о защите конкуренции), статей 4, 10 Закона Российской Федерации от 27.11.1992 N 4015-1 "Об организации страхового дела в Российской Федерации", с учетом правовой позиции, изложенной в постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 30.06.2008 N 30 "О некоторых вопросах, возникающих в связи с применением арбитражными судами антимонопольного законодательства", суды пришли к выводу о законности ненормативного акта и отсутствии в действиях АО "СОГАЗ" признаков нарушения статьи 10 Закона о защите конкуренции.

В соответствии с пунктом 1 статьи 934 Гражданского кодекса Российской Федерации по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая). Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор.

В соответствии с пунктом 1 статьи 934 Гражданского кодекса Российской Федерации по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая). Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор.

Читайте также: