Небанковская кредитная организация это кратко

Обновлено: 07.07.2024

Небанковская кредитная организация (НКО) — кредитная организация, которая может осуществлять ограниченный перечень банковских операций. Допустимые сочетания таких операций для НКО устанавливаются Банком России.

- небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций;

- расчетная небанковская кредитная организация;

- небанковская кредитная организация, осуществляющая депозитно-кредитные операции;

- небанковская кредитная организация — центральный контрагент.

Правовые основы деятельности НКО установлены:

- 90 млн рублей — для вновь регистрируемой НКО, за исключением минимального размера уставного капитала вновь регистрируемой небанковской кредитной организации — центрального контрагента;

- 300 млн рублей — для вновь регистрируемой небанковской кредитной организации — центрального контрагента.

В соответствии со статьей 15 Закона о банках срок рассмотрения документов, представленных для принятия Банком России решения о государственной регистрации небанковской кредитной организации — 6 месяцев, а небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций — 3 месяца.

1. Изучите необходимые федеральные законы и нормативные акты.

2. Проверьте соответствие кандидатов на должность руководителей и иных лиц создаваемой организации предъявляемым квалификационным требованиям и (или) требованиям к деловой репутации.

Квалификационные требования и требования к деловой репутации этих лиц установлены статьей 16 Закона о банках.

Для проведения проверки рекомендуем пользоваться:

-

, федеральных арбитражных судов РФ и Федеральной службы судебных приставовМинистерства внутренних дел РФ, Федеральной службы по надзору в сфере образования и науки и Федеральной службы по финансовому мониторингу ; ; ; ; ; для проверки сведений о документе, подтверждающем наличие высшего образования.

3. Соберите документы для проведения оценки финансового положения учредителей НКО и иных лиц, предусмотренных Законом о банках.

Порядок и критерии оценки финансового положения, а также требования к финансовому положению установлены Положением Банка России от 28.12.2017 №

4. Выберите уникальное наименование для создаваемой небанковской кредитной организации.

Требования к наименованию установлены статьями 54 и 1473 Гражданского кодекса Российской Федерации, статьей 7 Закона о банках и Инструкцией Банка России от 02.04.2010 №

Для проверки уже используемых наименований рекомендуем воспользоваться КГР КО и единым государственным реестром юридических лиц (ЕГРЮЛ).

5. Уплатите государственную пошлину за предоставление лицензии на осуществление банковских операций.

За предоставление лицензии на осуществление банковских операций уплачивается государственная пошлина в соответствии с подпунктом 93 пункта 1 статьи 333.33 Налогового кодекса Российской Федерации.

Размер госпошлины — 0,1% заявленного уставного капитала создаваемой кредитной организации, но не более 500 тыс. рублей.

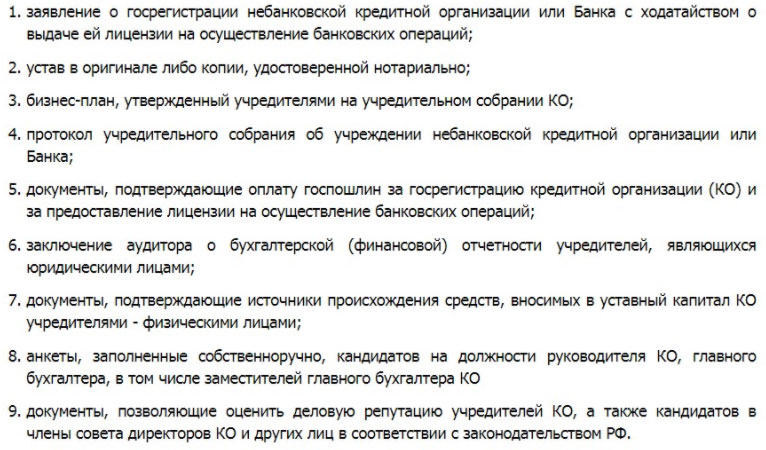

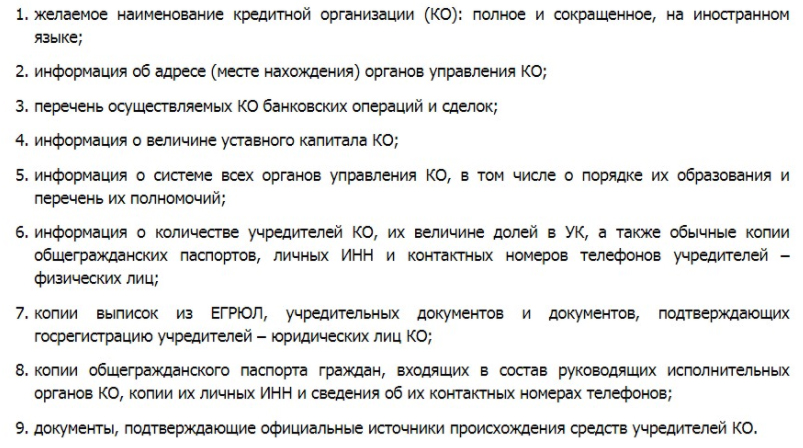

6. Подготовьте и представьте в Банк России комплект документов для государственной регистрации НКО.

7. Получите уведомление о внесении сведений о небанковской кредитной организации в единый государственный реестр юридических лиц и свидетельство о регистрации Банка России.

Банк России после принятия решения о государственной регистрации НКО направляет в уполномоченный регистрирующий орган сведения и документы, необходимые для осуществления им функций по ведению ЕГРЮЛ.

На основании решения, принятого Банком России, и представленных им сведений и документов уполномоченный регистрирующий орган в срок не более пяти рабочих дней со дня получения таких документов вносит в ЕГРЮЛ соответствующую запись и не позднее рабочего дня, следующего за днем внесения такой записи, сообщает об этом в Банк России.

Банк России не позднее трех рабочих дней со дня получения от уполномоченного регистрирующего органа информации о внесении в ЕГРЮЛ записи о государственной регистрации НКО уведомляет об этом ее учредителей с требованием произвести в месячный срок оплату 100% объявленного уставного капитала организации. Также регулятор выдает учредителям документ, подтверждающий факт внесения записи о ней в ЕГРЮЛ, и свидетельство о регистрации Банка России, присваивает НКО регистрационный номер Банка России и вносит сведения о ней в КГР КО.

8. Оплатите уставный капитал и получите лицензию на осуществление банковских операций.

При предъявлении документов, подтверждающих оплату 100% объявленного уставного капитала НКО, Банк России в трехдневный срок выдает ей лицензию на осуществление банковских операций.

Информация о НКО после ее создания и выдачи ей лицензии размещается в Справочнике финансовых организаций на официальном сайте Банка России.

Небанковская кредитная организация имеет право осуществлять операции с момента получения лицензии, выданной Банком России.

В последнее время широкое распространение получили различные небанковские кредитные организации. В основном это финансовые учреждения, предлагающие гражданам быстрые микрокредиты или займы под залог имущества – автомобильные, ювелирные, часовые ломбарды. Однако даже те, кто обращается за помощью МФО и ломбардов не в первый раз, не могут сказать, что такое НКО и имеет ли эта аббревиатура что-то общее с некоммерческими организациями.

Определение НКО

Что общего у банков и небанковских КО? Прежде всего, и те, и другие – это юридические лица, осуществляющие некие банковские операции. Для своей деятельности такие компании должны иметь лицензию и некую организационно-правовую форму. Какие это могут быть формы?

- ООО (общества с ограниченной ответственностью) – юридическое лицо, основатели которого (граждане или предприятия) несут ответственность за обязательства предприятия только в размере долей в капитале компании.

- АО (акционерные общества) – уставной капитал делится акции, поэтому участники общества несут ответственность только в размере принадлежащих им бумаг. Акционерные общества бывают закрытыми, где ценные бумаги распространяются только между участниками общества, и открытые, в которых акции реализуются свободно.

- Общество с дополнительной ответственностью – почти исчезнувшее в России явление. Если активов общества не хватает для полного погашения, остаток погашают учредители – из своих средств.

В России кредитные организации чаще всего создаются в форме акционерных обществ, чуть реже – в виде ООО.

Для любой КО необходимо использование следующих атрибутов:

- Наименование НКО на русском языке, а также аббревиатура, если необходимо;

- Перевод названия на иностранные языки;

- Уникальный логотип и печать фирмы.

Виды НКО

Проследить различия между банковскими и небанковскими кредитными организациями можно, рассмотрев каждый отдельный вид. Сначала мы проанализируем РНКО – расчетные небанковские кредитные организации.

Расчетные НКО создаются для предоставления рассчетно-кассовых услуг как частным лицам, так и предприятиям. Таким образом, список их полномочий включает следующие банковские операции:

- Открытие и ведение банковских счетов юридических лиц;

- Осуществление переводов, в том числе юридических лиц – банков-корреспондентов;

- Осуществление переводов без открытия счета;

- Инкассацию денежных средств, платежных и расчетных документов, векселей;

- Кассовое обслуживание физических и юридических лиц;

- Осуществление купли-продажи валюты, налично и безналично.

Расчетная небанковская кредитная организация может ограниченно размещать денежные средства в долговых обязательствах РФ, депозитах и облигациях ЦБ, кредитах и депозитах рейтинговых банках-нерезидентах стран.

Закон запрещает РНКО осуществлять следующие операции:

- Привлекать денежные средства физических и юрлиц во вклады;

- Открывать и вести банковские счетов физлиц;

- Осуществлять переводы по поручению физлиц по банковским счетам;

- Привлекать вклады и размещение драгоценных металлов;

- Выдавать банковские гарантии.

К РНКО можно отнести клиринговые компании. Деятельность клиринговых компаний заключается в освобождении от платежных обязательств между хозяйствующими субъектами. По сути это освобождение компаний от обязанности проводить расчеты в наличной форме.

Паевые инвестиционные фонды – другая форма РНКО. Сокращенно – ПИФ. Это особая форма вложения средств для коллектива вкладчиков. Финансы передаются в доверительное управление и дальнейшее получении прибыли в специальную организацию. Инвестирование в ПИФы происходит посредством покупки паев – определенных долей, которые остаются в собственности покупателей. Управляющая компания, которой переданы средства, выполняет лишь финансовые транзакции.

Национальные платежные системы – тоже форма РНКО. НПС обеспечивает безопасное проведение платежей без участия иностранных платежных сервисов и облегчает бесперебойный расчет по пластиковым картам. По сути, это объединение нескольких отечественных банков, эмитирующих карты. В России это МИР, а в мире – MasterCard, Visa и другие.

ПНКО – платежная небанковская кредитная организация, — в общем-то, выполняет те же функции, что и РНКО, однако спектр предоставляемых услуг более узок. Платежные небанковские кредитные организации имеют право на денежные переводы без открытия банковских счетов и связанных с ними операций. Каждая ПНКО обязана обеспечить безрисковую систему передов, мгновенных, электронных или мобильных, и платежей. К таким системам можно отнести: • Системы денежных переводов без открытия счета – Контакт, Юнистрим и т. д. • Электронные платежные системы – WebMoney, Яндекс.Деньги и пр. • Платежные системы мобильных операторов.

Небанковские депозитно-кредитные организации

НДКО не занимается расчетными операциями, но позволяет открывать вклады и выдает кредиты. В целом, в перечень услуг НДКО входит:

- Привлечение денежных средств на неопределенный срок от юридических лиц,

- Размещение во вклады денежных средств от юрлиц от своего имени и за свой счет,

- Операции с иностранной валютой в безналичной форме,

- Выдача банковских гарантий,

- Осуществление операций на рынке ценных бумаг.

При этом НДКО не имеют права:

- На привлечение средств физических лиц во вклады до востребования и на определенный срок и средств юридических лиц во вклады до востребования;

- Открывать и вести банковские счета как физических, так и юридических лиц и осуществлять расчеты по ним;

- Заниматься кассовым обслуживанием, инкассацией денежных средств, векселей, платежных и расчетных документов;

- Операции с иностранной валютой в наличной форме,

- Привлечение драгоценных металлов и размещение их в вкладах,

- Осуществление переводов денежных средств по поручению физлиц без открытия счетов.

Другими словами, НДКО могут только выдавать кредиты физическими и юридическим лицам и принимать вклады и инвестиции от них. К таким организациям относятся кредитные потребительские кооперативы, которые представляют собой союз физических или юридических лиц, объединенных по признаку места жительства или рода деятельности. Члены союза делают взносы – первоначальные, при вступлении, ежемесячные или другие). Из полученного фонда пайщикам раздаются кредиты под проценты.

Кассы взаимопомощи – вариация КПК. Это общественная организация, также основанная на добровольных взносах в общий фонд. В отличие от кооперативов, участники кассы взаимопомощи могут получить займ из средств фонда без процентов. Такая форма НДКО была особенно распространена в СССР. На сегодняшний день кассы взаимопомощи на законодательном уровне запрещены во многих странах, так как именно под них чаще всего маскировались финансовые пирамиды.

Еще один вид НДКО – ломбарды. Автомобильные, ювелирные, часовые и ломбарды домашней техники – все эти компании выдают кредиты под залог имущества заемщиков. Эксперты советуют пользоваться услугами ломбардов только в тех случаях, когда вы точно знаете, что сможете выплатить кредит – дело в том, что проценты в таких организациях очень высокие, и люди с серьезными финансовыми проблемами обычно только глубже уходят в долги или лишаются имущества. К тому же, получить займ в ломбарде можно, заложив только ликвидное имущество – то есть то, что можно продать по хорошей цене.

Лизинговые компании предоставляет услуги, совмещающие в себе аренду и кредитование. Другими словами, это возможность приобретать имущество на правах аренды с переходом в собственность. Часто такими услугами пользуются юридические лица, закупающие дорогостоящее оборудование или транспорт. Как правило, лизинговые компании – дочерние структуры коммерческих банков.

Страховые компании также можно отнести к небанковских КО. За счет полученных взносов они выдают кредиты крупным корпоративным организациям из сфер промышленности или торговли. Также, как и банковские компании, они часто открываются при банках.

Итак, мы рассмотрели основные виды небанковских кредитных организаций. НКО в любом их проявлении – известный населению финансовый институт, который, впрочем, до сих пор не снискал такого доверия, как банки. Однако на сегодняшний день именно небанковские КО остаются самой распространенной альтернативой услугам банков. Зная об особенностях НКО, вы сможете выбрать наиболее выгодную услугу и оградить себя от мошенников.

Что такое небанковские кредитные организации

Формы собственности НКО могут быть только такими:

- ЗАО – закрытое акционерное общество;

- ОАО – открытое акционерное общество;

- ООО – общество с ограниченной ответственностью.

Отличием НКО от банков заключается в том, что первые оказывают ограниченный спектр финансовых услуг, их перечень утверждает Банк России в зависимости от типа организации.

Виды небанковских кредитных организаций

Законодательством утверждено три вида НКО:

- ПНКО – платежные небанковские кредитные организации;

- РНКО – расчетные небанковские кредитные организации;

- НДКО – небанковские депозитно-кредитные организации.

Каждая из них имеет определенную специфику работы.

ПНКО и их особенности

Платежные небанковские организации осуществляют переводы и платежи: сопровождают и обеспечивают работу электронных кошельков, производят мгновенные перечисления и другие аналогичные операции. Примером платежной НКО являются платежные системы Qiwi, Webmoney, системы переводов Юнистрим и так далее. ПНКО не имеют права принимать вклады или выдавать кредиты – то есть, их деятельность ограничена оказанием следующих услуг:

- открытие и ведение банковских счетов юридических лиц в части осуществления переводов денежных средств (без открытия банковских счетов);

- осуществление переводов денежных средств по поручению юридических лиц и банков-корреспондентов по их банковским счетам без самостоятельного открытия банковского счета;

- осуществление переводов по поручению физических лиц без открытия им банковских счетов;

- инкассация денежных средств, платежных и расчетных документов для осуществления денежных переводов без открытия банковских счетов;

- кассовое обслуживание юридических и физических лиц в части переводов денежных средств и инкассации денежных средств и платежных документов.

С деятельностью ПНКО сталкивается практически каждый человек, который использует электронные кошельки или осуществляет переводы в международных платежных системах.

РНКО и их особенности

Расчетные небанковские кредитные организации осуществляют расчетно-кассовое обслуживание юридических и физических лиц. Им разрешено выполнять такие виды операций:

Есть такие типы расчетных небанковских кредитных организаций

Расчетные небанковские кредитные организации не имеют права открывать и вести банковские счета физических лиц. Они не могут привлекать денежные средства физических и юридических лиц (запрещено оформление вкладов). Также они не имеют права проводить операции по банковским счетам физических лиц, выдавать банковские гарантии, размещать драгоценные металлы.

НДКО и их особенности

Небанковские депозитно-кредитные организации занимаются кредитованием и привлечением вкладов, но не производят расчетные операции. Кроме этого, НДКО осуществляют деятельность на рынке инвестиционных фондов.

Небанковские депозитно-кредитные организации не имеют права открывать и вести банковские счета юридических и физических лиц. Они не могут осуществлять расчеты по поручению юридических и физических лиц с использованием их банковских счетов, инкассировать денежные средства, расчетные и платежные документы, векселя, привлекать во вклады и размещать драгоценные металлы. Кроме этого, НДКО запрещено открывать филиалы или создавать дочерние учреждения за границей.

К небанковским депозитно-кредитным организациям относят:

- Кассы взаимопомощи . Такие организации стали популярными в советские времена. На данный момент их деятельность запрещена во многих странах, так как они приравнены к финансовым пирамидам. Суть привлечения вкладов заключается в том, что каждый предыдущий член общества получает часть денежных средств, вложенных последующим.

- Кредитные союзы. Их основателями является группа физических лиц, каждое из которых вносит определенный процент в уставной фонд. Деятельность кредитных союзов непосредственно связана с привлечением денежных средств на вклады. Эти денежные средства могут быть выданы в качестве займа третьему лицу или члену союза.

- Лизинговые компании . Они занимаются кредитованием и предоставляют услуги аренды. Как правило, лизинговые компании являются дочерними учреждениями банков. В аренду могут предоставляют как дорогостоящую технику, так и недвижимость.

- Ломбарды . Они специализируются на выдаче займов под залог драгоценностей или техники. Если клиент не выкупает залог своевременно, ломбард реализует его, тем самым покрывая свои расходы на покупку этого залога.

Кроме этих организаций, небанковскими депозитно-кредитными организациями могут являться страховые компании. Да, они не привлекают вклады, но имеют право выдавать денежные средства своим клиентам под определенный процент с целью оформления страховых услуг.

Небанковские кредитные организации в России

История образования кредитных организаций началась еще в 5 веке, когда начали формироваться кредитные отношения между племенами. Постепенно общество совершенствовалось, начали развиваться и коммерческие отношения между людьми.

В России НКО стали популярными в 1990-х годах после распада СССР. Стали появляться финансовые пирамиды, которые зарабатывали свой капитал на привлечении вкладов физических лиц.

Долги по кредитам

Ведущий юрист. Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 200-46-92 (Бесплатная горячая линия).

Это быстро и бесплатно!

Не всегда целесообразно узко специфические финансовые услуги, делегировать банкам, перегружая потоком клиентов и разрешением возникших спорных ситуаций, отвлекая на это специалистов банковского сектора. Для покрытия спектра финансовых услуг в РФ созданы и функционируют кредитные организации небанковского сектора, о которых пойдет речь в статье.

Небанковские кредитные организации — что это такое

В 2021 году к таковым относятся организации, которым делегировано право осуществлять отдельные финансовые операции, на основании лицензии, выданной ЦБ РФ. В ограничении объема финансовых услуг заключается отличие от банков, которые наделены полномочиями в полном объеме.

Традиционно к НКО относят:

- брокерские и дилерские фирмы;

- благотворительные и пенсионные фонды;

- кассы взаимопомощи;

- кредитные союзы;

- ломбарды;

- страховые, финансовые, инвестиционные, лизинговые компании;

- некоммерческие банки.

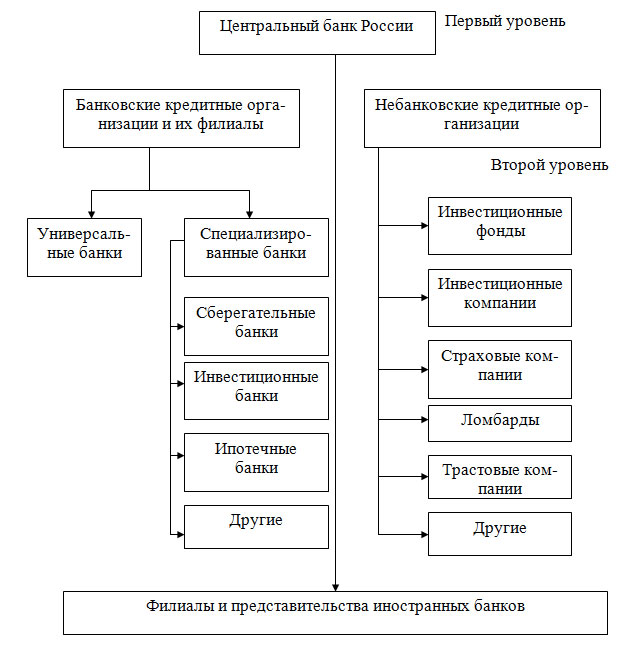

Место НКО в банковской структуре РФ

Как следует из названий перечисленных НКО, каждая из них специализируется в предоставлении одного, или ряда смежных, узко специфических финансовых услуг. Общим для них являются требования, предъявляемые ФЗ-395-1:

- Организационно-правовая форма таких юридических лиц может быть только ООО, ЗАО или ОАО.

- Минимальный уставной капитал организации должен составлять не менее 18 миллионов рублей при работе с физлицами, и не менее 90 миллионов рублей – при осуществлении расчетов по поручениям юрлиц.

- Организация вправе осуществлять только те операции, которые лицензированы ЦБ РФ, не выходя за пределы компетенции.

80% деятельности НКО в России приходится на деятельность, связанную с:

- кассовым обслуживанием;

- переводов денег;

- выдачей займов под залог (ломбарды);

- выдачей микрозаймов, на условиях, существенно отличающихся от банковского кредитования.

Особенности, в чем отличие от обычных банков

Первое отличие НКО от банков – сниженные требования к уставному капиталу, который выступает гарантией соблюдения прав вкладчиков в случае банкротства. НКО выполняет финансовые операции с менее значительными суммами. Соответственно, риск ниже. Однако, деятельность НКО также подлежит обязательному страхованию, которое гарантирует клиентам защиту и полное или частичное возмещение потерь, в случае банкротства организации.

- НКО лишены права на одновременное осуществление трех видов финансовых операций:

- кредитования;

- депонирования.

- расчетных операций.Им может быть делегировано исполнение одной или двух перечисленных операций. В соответствии с этим разделяются на: расчетные и депозитно-кредитные НКО.

Виды НКО, какие функции выполняют

Как упоминалось выше, НКО, в зависимости от разрешенной деятельности выделяют виды кредитных организаций:

- РНКО – расчетные.

- НДКО – депозитно-кредитные.

РНКО имеют право на осуществление таких видов финансовых операций, как:

- обслуживание виртуальных кошельков;

- кассовое обслуживание (инкассирование);

- мгновенные переводы и платежи.

НДКО занимают меньший объем рынка финансовых услуг, однако к компетенции относятся услуги, приближающие деятельность к банковской – выдача займов (кредитов) и привлечение заемных средств для получения дохода. Кроме этого, могут производить обмени продажу иностранной валюты, выдавать гарантии банкам от имени юридических лиц. Типичный образец НДКО ломбарды, кассы взаимопомощи, кредитные кооперативы, лизинговые центры и страховые компании.

Небанковская депозитно-кредитная организация (НДКО)

Правовое регулирование и перечень разрешенных для НДКО операций устанавливается Положением ЦБ РФ No 153-П, от 21.09.2001 года, особенностей пруденциального регулирования НКО.

В рамках обозначенного регулирования учрежден исчерпывающий перечень банковских операций, которые могут входить в компетенцию НДКО:

- привлечение денег юрлиц;

- купля-продажа иностранной валюты;

- выдача банковских гарантий;

- размещение, с целью получения прибыли, привлеченных от юрлиц средств от своего имени и за свой счет.

В отличие от банков, НДКО запрещается:

- привлекать средства физлиц во вклады;

- юридических лиц – во вклады до востребования (только на определенный срок);

- открывать и сопровождать банковские счета физических и юридических лиц;

- исполнять поручения указанных групп лиц по межбанковским расчетным операциям;

- осуществлять кассовое обслуживание, инкассирование денег, ценных бумаг и векселей;

- покупать и продавать валюту иностранных государств;

- размещать во вклады драгоценные металлы;

- переводить по поручению физлиц деньги, без открытия банковских счетов.

Ограничение деятельности НДКИ на работу с физическими лицами, резко ограничивает финансовые возможности. Одновременно – служит защитой для мелких вкладчиков от потери сбережений, в случае отзыва лицензии или банкротства НКО.

Законно ли, если банк берет комиссию при оплате детского садика?

Ликвидация ООО с нулевым балансом

Платежная и расчетная НКО

Однако, могут выполнять полезные и востребованные финансовые операции:

- открывать и вести счета ЮЛ;

- оказывать услуги ЮЛ и банкам по инкассации денег у мелких и средних организаций;

- осуществлять мгновенные переводы наличных денег;

- отдельным видом РНКО является доверительное управление вкладами, переданными физическими и юрлицами. Для этого РНКО, работающие в этом направлении, изучают динамику финансового рынка, определяют приоритетные направления, наиболее выгодные для инвестирования, размещают деньги клиентов или приобретают на их имя акции предприятий, которые приносят доход.

Однако, чтобы не было соблазна рисковать доверенными в управление средствами, запрещено размещать в высокорисковые ценные бумаги, драгоценные металлы и другие активы, несущие риски потерь для вкладчиков.

В связи с укреплением позиции национальной валюты РФ – рубля, для большинства населения потеряло актуальность приобретение иностранной валюты, как средства сохранения денег. Однако, для 1⁄4 населения, которое не стеснено в деньгах, приобретение валюты, остается востребованным. Услуги по обмену рублей на иностранные денежные знаки также осуществляют РНКО.

Что необходимо для открытия НКО

Прежде чем задуматься о регистрации НКО, необходимо прочесть законодательные нормы, регулирующие деятельность этих организаций. Кроме упомянутого выше, ФЗ-395-1, который регулирует деятельность, следует изучить ФЗ-60, от 03.05.2006 г., который внес изменения в размер уставного капитала и определи порядок формирования.

N.B! Учредителям НКО следует помнить, что уставной капитал формируется ИСКЛЮЧИТЕЛЬНО за счет денег и имущества, принадлежащего учредителям лично! Стоимость вносимого в уставной капитал неденежного имущества не может превышать 20%. При этом у учредителя должно быть свидетельство оправе собственности на указанное имущество, и должно быть введено в эксплуатацию (завершено строительством) на момент внесения доли/покупки акций (п.4.9 Инструкции №135-И ЦБ РФ).

Открытие небанковской финансовой организации можно условно разделить на несколько этапов:

Подготовительный: выбирается направление деятельности учреждения, наименование, организационно-правовую форму, месторасположения центрального офиса и филиалов, состав учредителей/акционеров.

В комплект также входит характеристика учредителей, из вкладов и переданного в уставной капитал имущества. А также — документация, подтверждающая права собственности:

Подробная инструкция по регистрации НКО содержится в главе 6 Инструкции № 135-И ЦБ РФ отступление влечет отказ в регистрации и возврат документов для доработки.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: 8 (800) 200-46-92 (ГОРЯЧАЯ ЛИНИЯ) Это быстро и бесплатно!

Читайте также: