Налоговая система канады кратко

Обновлено: 05.07.2024

А у нас в Канаде в разгаре налоговый сезон. Да-да, есть у нас и такой, плюс к четырём, которые есть у остальных :) . Давайте поговорим о том, что из себя представляют налоги в Канаде.

В Канаде каждый гражданин и постоянный резидент (это статус всех иммигрантов до получения гражданства) ежегодно сдаёт налоговую декларацию.

У нас даже покойники это делают. Серьёзно. Когда человек умирает, он (точнее, его наследники) обязаны подать его налоговую декларацию за этот год и заплатить налоги, если таковые причитаются.

В общем, ни живым, ни мёртвым покоя от налоговой у нас нет :) .

Налоговый сезон длится в Канаде примерно с середины февраля до конца апреля. До 1 мая надо подать декларацию и заплатить налоги. Если ты переплатил налогов, то государство тебе их вернёт, причём в течение 10 дней после получения твоей декларации.

Мы вот с мужем такие добросовестные, что всё время переплачиваем. И государство нам их возвращает. В этом году, например (2017), около 2.000 вернули. Мелочь, а приятно :) .

А в 2014 году, когда мы с мужем только начали работать, нам вернули $4.500, а точнее, все налоги до копейки, которые с нас удерживали за тот год. Потому что наш доход оказался ниже налогооблагаемого минимума.

Что из себя представляет канадская налоговая инспекция

Это было одна из тех удивительных вещей, которая поразила меня до глубины души — что в Канаде НЕТ налоговой инспекции. В смысле, её нет в физическом смысле. Нет здания с сотрудниками, куда можно прийти и сдать декларацию.

Все декларации сдаются электронно. Или, если у вас вдруг нет компьютера, то по почте. Проблемы или вопросы? Пожалуйста, звоните по телефону или пишите на имэйл.

Прийти и посмотреть в честные глаза налогового инспектора невозможно!

И взятку дать тоже некому и негде. Не по почте же чек посылать :) !

В Казахстане у нас очень давно и долго борются с коррупцией, в том числе, и в рядах налоговиков. А в Канаде эта проблема решена. Вот таким вот простым способом.

Кто-то декларацию о доходах делает сам, кто-то нанимает бухгалтера. С ходу заполнить этот немаленький документ правильно, конечно, сложно. Поэтому здесь так процветает бухгалтерский малый бизнес. Для малоимущих услуги бухгалтера будут бесплатными.

Организация, в которой я работаю, ежегодно устраивает у себя так называемую Income Tax Clinic , где волонтёры и наши сотрудники составляют и отправляют налоговые отчёты для таких людей. Бесплатно.

Если ты не сдал декларацию, то не получишь детских пособий и дотаций. Так что сдавать её выгодно. Если по каким-то причинам не сдавал несколько лет, можешь это сделать сразу скопом и тебе все полагающиеся пособия тоже выплатят за все эти годы.

В СССР налоги были мизерные, как и доходы. А когда, с приходом капитализма, доходы пошли вверх, налоги с них никто особо платить не захотел почему-то. И я не хотела. Потому что знала, что мои деньги по большей части пойдут в частный карман чиновнику, а не на развитие инфраструктуры.

Противно это – пахать на чей-то частный карман, завуалированный под налоги.

В Канаде, конечно, другой коленкор. Здесь ты видишь, куда идут твои деньги, и разворовывается тут ничтожно малая часть. И здесь это с рук не сходит. Если даже деньги вроде как потрачены законно, но всем понятно, что их часть положили в карман, то запинают и заклюют, и репутация будет уничтожена на корню.

Так что налоги тут платишь почти что с удовольствием :) .

Ну, а теперь давайте ближе к телу, как говорил Мопассан.

Налоги в Канаде, как они есть

Вот, собственно, голые цифры налогов.

Минимальный подоходный налог начинается от 15% .

Сетка на 2017 год (надеюсь, перевод не нужен).

- 15% onthefirst $45,916 of taxable income, +

- 20.5% on the next $45,915 of taxable income (on the portion of taxable income over $45,916 up to $91,831), +

- 26% on the next $50,522 of taxable income (on the portion of taxable income over $91,831 up to $142,353), +

- 29% on the next $60,447 of taxable income (on the portion of taxable income over $142,353 up to $202,800), +

- 33% of taxable income over $202,800.

Но это только подоходный налог, причём федеральный .

Есть ещё провинциальный , разный для каждой провинции.

А ещё есть обязательные отчисления – в Пенсионный фонд ( Canada Pension Fund или Quebec Pension Fund – в Квебеке свой пенсионный фонд, туда процент отчисления немного выше, чем в канадский) и Employment Insurance (фонд, из которого вы получаете пособие, если потеряли работу не по своей воле).

Чтобы было понятнее, сколько денег остаётся на руки после уплаты всех налогов и отчислений, приведу практические примеры. Вот реальные двухнедельные зарплаты на сегодня в моей организации.

Начислено 1.470 СAD . Всего отчислений – 265 (это 18%), на руки – 1.205 .

Начислено 1.900 . Всего отчислений – 530 (28 %), на руки – 1.370 .

Начислено 3.656 . Всего отчислений – 1.145 (31,3%), на руки – 2.511 .

Шкала налогов прогрессивная — чем больше зарабатываешь, тем больше платишь.

Налогооблагаемый доход можно уменьшить, если вы учитесь (все затраты – в минус), если даёте деньги на благотворительность. В этом году ещё можно было вычесть расходы на детские спортивные и прочие кружки и на детские учреждения типа яслей или лагерей.

В следующем году этого уже не будет, но зато либеральное правительство подняло нам всем пособия на детей. Мы, например, на двоих детей получаем порядка 450 долларов в месяц , в следующем году сумма слегка увеличится, так как доход уменьшился. Тоже хлеб, как говорится.

Чем ниже доход, тем выше пособие на детей

Уход от налогов здесь, конечно, тоже есть. Кто-то переводит бизнес в офшоры, кто-то химичит с цифрами прямо тут. Но это, знаете, чревато.

Как-то по ТВ видела программу про группу людей в Британской Колумбии, которым ушлый финансовый консультант предложил якобы легальную программу снижения налогов. Они обрадовались, ничего не проверили, и сэкономили что-то в среднем около 50.000 за год.

Дело кончилось печально. Налоговое агентство в шесть секунд раскрыло эту мошенническую схему и начислило им штрафов тысяч так на 500-700 полновесных долларов. Теперь им надо продавать дома, чтобы расплатиться с долгом. А финансовый консультант, как вы понимаете, растворился в тумане.

Так что, не ходите, дети в Африку гулять.

В смысле, в Канаде выгоднее платить налоги честно . И спишь спокойно, и дороги отремонтированы, и дом точно не отберут за долги.

Это ведь вопрос психологии. Наш человек со скрипом платит налоги, потому что все заработанные деньги изначально считает своими. А свои отдавать жалко!

Так что тут, при переезде в государство иного типа, полезно менять психологию.

И сразу отсекать налоговую часть от доходов. Просто не считать их своими изначально. Тогда и платить их будет легче.

Больше интересных и полезных материалов по психологии эффективной жизни читайте в моём Полном курсе счастливой жизни . А про канадскую жизнь и иммиграцию - вот здесь, в моём канадском блоге . А в "Киноклубе" - больше рецензий на хорошие фильмы и сериалы.

Любая налоговая система любой страны представляет собой мощный механизм воздействия на все элементы внутренней и внешней политики государства. Именно за счет грамотно налаженной налоговой системы можно смотреть в будущее, чем больше величина налоговых отчислений, тем больше идет пополнение бюджетов страны, тем более развитая и устойчивая будет экономическая и политическая система.

Сущность налоговой системы

Налоговая система – это сложный механизм взаимодействия между всеми субъектами и объектами данной системы.

В современных экономических отношениях налоги имеют разные направления и особенности, разные ставки и налогооблагаемые базы, но та или иначе, все они поступают в казну и обеспечивают существование современного общества.

Налог – это платеж, который является обязательным для всех налогоплательщиков той или иной страны, где налогоплательщиками могут быть как физические лица, так и юридические.

Все налоговые сборы обусловлены законодательным характером, поэтому неверное начисление или исчисление налоговых платежей можно оспорить посредствам ссылки на законодательные акты, Кодекс и т.п.

Налоговая система страны представляет собой целый ряд мероприятий, направленных на реализацию целей и задач данной системы в современных условиях и рамках.

Вся сущность налоговой системы сводится к наведению порядка правового и финансового, в общем, его понимании, то есть по всей стране.

Налоговая система позволяет регулировать все экономические процессы страны, являясь основой всего кредитно – финансового механизма. Надо также заметить, что народное хозяйство находится в прямой зависимости от грамотно организованной налоговой системы, чем эффективнее работает система, тем успешнее народное хозяйство.

Готовые работы на аналогичную тему

Налоговая система Канады

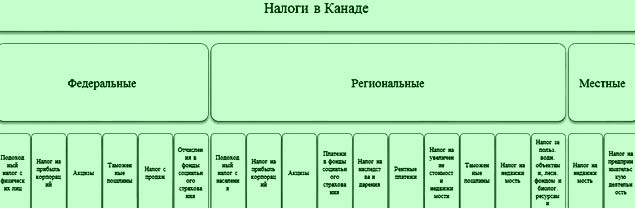

Налоговая система Канады имеет ряд особенностей, например, в сравнении с налоговой системой ее соседа США. Но, также, как и в большей части стран мира, налоговая система Канады имеет три уровня:

- Уровень федерального значения;

- Уровень провинциального значения;

- Уровень муниципального значения (муниципалитеты или территориальные образования).

Налоговая система Канады в значительной степени влияет на деятельность государства, и в основе своего существования имеет основной принцип – федерализма.

Основными особенностями налоговой системы Канады являются:

Основные налоги Канады

Вся страна ежегодно собирает около 65% налоговых платежей (от всех поступлений) от своих граждан, уплаченных в казну.

Основным налогом, в целом, как и во всем мире, считается налог на доходы граждан страны. Его процент в общих налоговых поступлениях составляет около 40%. Доходами по данному налогу в Канаде признаются все доходы, даже полученные не на территории Канады. Также налоги с дохода платят и граждане, кто сдает жилье в аренду или занимается частным мелким производством, кто получает доход с капитала и т.д. Конечно, основным доходом населения служит их заработная плата, поэтому с нее идут самые большие отчисления в бюджет страны.

Данный налог могут не платить отдельные группы граждан, у кого есть льготы по данному налогу, например, граждане, которые находятся в отпуске по уходу за больными детьми, граждане, которые платят алименты, пенсионеры, то есть в основном эти группы лиц пользуются социальными льготами и возможностями.

Следующим основным налогом, действующим в Канаде, считается налог на прибыль. Но в данном случае, следует отметить, что в отличие от большинства стран, в Канаде данный налог имеет больше всех льгот для налогоплательщиков. Это связано с тем, чтобы поднять уровень занятости населения Канады, чтобы развивать преимущественно малый бизнес, чтобы поддерживать определенные виды деятельности (фермерство, сельское хозяйство ит.п.). Также поддержку в рамках этого налога имеют бизнесмены, чей бизнес подразумевает научную или исследовательскую деятельность, а также инновационные разработки.

Еще одним основным налогом считается НДС, который имеет в основном фискальное назначение.

Помимо основных налогов в Канаде действует множество других налогов и сборов, как местного, так и регионального (провинциального) значения.

Организация контроля налоговой системы Канады. В Канаде организован четкий и своевременный контроль за всеми налогоплательщиками страны. Неуплата налоговых сборов и платежей серьезно карается налоговым законодательством.

Так, например, ежегодно налоговые органы Канады проверяют около 2% всех налогоплательщиков страны, данные категории граждан попадают под проверку не случайно. В Канаде разработана целая система оценки рисков налогоплательщиков, разработаны специальные критерии отбора налогоплательщиков для проверки. Так, для физических лиц - это 150 критериев, для юридических около 30.

Прежде всего, под проверку попадают неблагополучные налогоплательщики с высокой степенью риска. Таким образом, налоговая система Канады в большей степени ориентирована на поддержание граждан этой страны, на создание благоприятных условий для бизнеса и работы. Также осуществляется жесткий контроль за всеми налогоплательщиками, особенно это кается большие предприятия с высокой степенью риска.

Ежегодно в Канаду иммигрируют тысячи иностранцев. Эта страна способна предоставить своим жителям высокий уровень жизни, достойные заработные платы и весьма лояльную налоговую систему. Налоги в Канаде по сравнению с другими странами являются не такими уж и высокими. Например, в среднем канадец ежемесячно отчисляет около 20-30 процентов в государственную казну, притом как в Финляндии этот показатель составляет 35 процентов.

Небольшая улица с магазинами и кафе в старом районе Квебека

80 процентов бюджета Канады составляют именно налоговые платежи с населения. Благодаря налогам правительство Канады смогло разработать весьма стабильную социальную защиту населения. Под социальной защитой имеются в виду выплаты пенсий и различных пособий.

Кто должен платить налоги

В 2022 отчислять налоговые платежи в государственную казну должны все граждане Канады, которые на территории этой страны получают доход независимо от рода их деятельности.

Схема устройства налоговой системы в Канаде

То есть налоги платятся как людьми, которые являются наёмными работниками и получают за свою работу зарплату, так и предпринимателями.

Иностранные граждане также обязаны ежемесячно выплачивать налоговые взносы. Но это касается лишь тех мигрантов, которые пребывают на территории Канады более 183 дней и получают здесь доход.

Классификация налогов

Налогообложение в Канаде характеризуется различными выплатами, которые, в свою очередь, классифицируются по таким типам, как:

- Прямые.

- Косвенные.

- Налоги на заработную плату.

- Выплаты на социальную защиту населения.

Размеры выплат

Основную часть налоговой системы составляют подоходный налог и налог на потребление. Подоходный налог относится к прямым выплатам, а налог на потребление к косвенным. В каждой области существуют свои налоговые ставки на те, или иные выплаты.

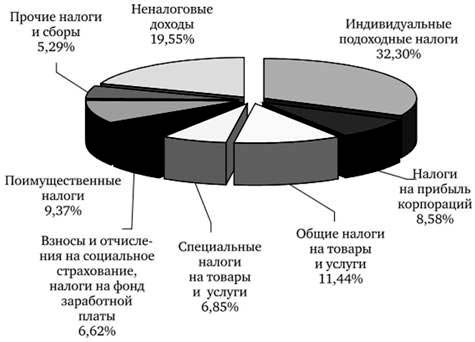

Структура налоговых поступлений в канадский бюджет

Большую часть налоговых выплат составляется подоходный налог (32.3 процента). На втором месте закрепились неналоговые доходы. Их доля примерно 19.55 процента от общего количества. Налогам на прибыль отводится всего 8.5 процента, а общим налогам – 11 процентов. Взносы на социальные нужды равняются 6.6 процента от общего количества налоговых взносов.

На долю преимущественных налогов припадает всего 9.3 процента. Самый маленький процент доли достаётся прочим территориальным налогам и сборам.

Налоговая декларация

Налоговую декларацию должны представлять все без исключения работающие граждане и резиденты этой страны. Также это касается и частных предпринимателей. Налоговая декларация подаётся по итогу прошедшего года. Подать её нужно не позднее 30 апреля. Например: 1 января начался 2021 год, а 31 декабря этот год уже закончился. Подавать декларацию соответственно нужно уже в 2022 году до конца апреля.

Подоходный налог

Подоходный налог в Канаде называется федеральным налогом. Его размер напрямую зависит от уровня заработной платы. Так, если оклад человека более 7500, но менее 42 700 долларов в год, то он обязан заплатить 15 процентов от своего дохода.

При заработной плате от 42 700 долларов до 85 400 долларов налоговая ставка возрастает до 22 процентов. Если сумма выше 85 400 долларов, но ниже 132 400 долларов налог – 26 процентов.

Если годовой оклад человека в 2022 году был более 132 400 долларов, то он обязан был отчислить в государственный бюджет 29 процентов.

Все налоговые ставки были утверждены правительством ещё в 2002 году. С того времени, налоговое законодательство Канады не менялось. Подоходный налог по вышеуказанным ставкам платится исключительно физическими лицами. Общества, то есть юридические лица, также обязаны платить федеральный налог.

Размеры подоходного налога в России и Канаде

Но для них существует совершенно иная шкала налоговых ставок. Базовой ставкой является 30 процентов. Но если предприятие использует кредит, то налоговая ставка может колебаться от 13 до 22 процентов.

Налог на потребление

Налогом на потребление называется НДС или налог на добавленную стоимость. В Канаде этот налог больше известен как НПУ (налог на продукты и услуги). Налоговая ставка колеблется от 5 до 7 процентов. Размер налога напрямую зависит от территориального размещения.

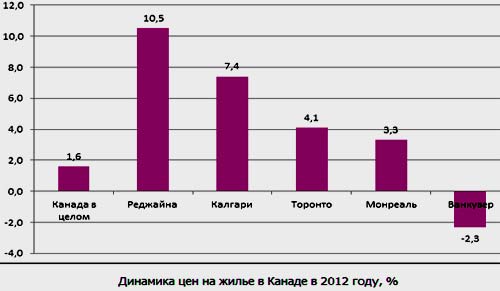

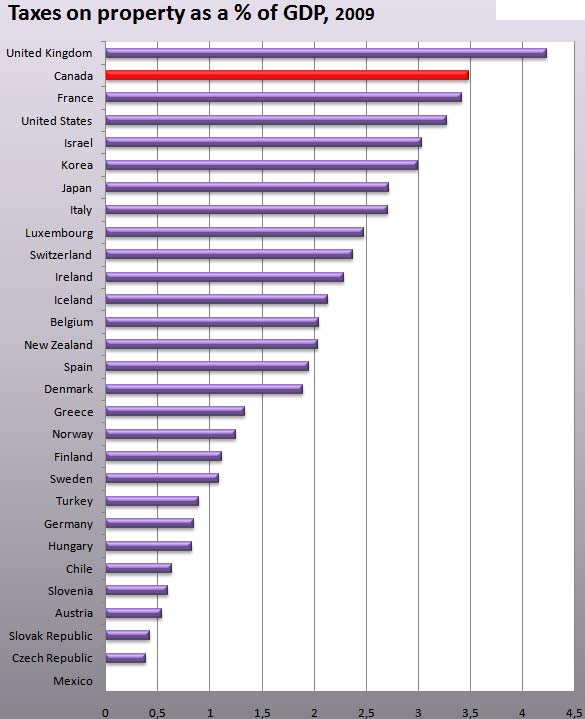

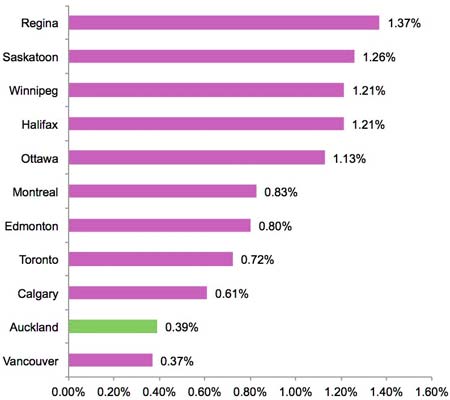

Налог на недвижимость

В Канаде существует налог на пользование недвижимостью. Так, в 2022 году владельцам недвижимости на территории Канады потребуется заплатить в государственный бюджет 1-2 процента от общей стоимости имущества. Налог платится один раз в год. Отчисления идут на содержание государственных учреждений и дорог.

Аналогичный налог должны платить и арендаторы недвижимости.

Налог на приобретение имущества также присутствует. Совершенно не имеет значения, кем была приобретена недвижимость. Одинаковую налоговую ставку платит и гражданин Канады, и иностранный представитель. Размер налоговой ставки рассчитывается индивидуально. Он напрямую зависит от общей стоимости недвижимости.

Так, если недвижимость стоит менее 55 000 долларов, то налог равен сумме в 0.5 процента. Если стоимость недвижимости в 2022 году более этого показателя, но менее 250 000 долларов, то налоговая ставка возрастает до 1 процента.

При стоимости недвижимости от 250 000 до 400 000 долларов потребуется заплатить взнос в размере 1.5 процента. Если имущество стоит более 400 000 долларов, то налоговая ставка равняется 2 процентам от общей стоимости недвижимости.

Налог на недвижимость в Канаде в сравнении с другими государствами

При приобретении недвижимости в Торонто в 2022 году, покупатель обязан заплатить дополнительный налог, который потом частично компенсируется государством.

Под компенсацией имеется в виду скидка на налог на приобретение недвижимости. Максимальная скидка равняется 3 700 долларам. При приобретении недвижимости в Онтарио от общего количества налога отнимается 2 000 долларов.

Налога на продажу недвижимости в Канаде нет. Но это только в том случае если вследствие продажи его владельцы не получили дополнительной прибыли.

Налоги на жилую недвижимость по регионам Канады

Если в прошлом дом приобретался за меньшую сумму, нежели его продали, то с этой разницы потребуется заплатить налог.

Исключения

В Канаде существуют случаи исключения, подпадая под которые гражданин этой страны может не платить налоги. Так обычно налог платится с дохода – это известно, но если источниками дохода являются нижеперечисленные случаи, то налогоплательщик отстраняется от выплат.

Исключения составляют такие доходы, как:

- Пенсионные выплаты ветеранам.

- Страховые выплаты по возмещению ущерба.

- Доход с продажи собственного недвижимого имущества.

- Государственные выплаты на детей.

- Стипендии.

- Гранты.

Также, если резидент Канады получает менее 7500 долларов в год, то он автоматически освобождается от уплаты налогов.

Существуют и упрощенные схемы выплат сборов. Но воспользоваться ими могут не все желающие. Упрощенная схема подразумевает под собой льготы на выплаты. Пользоваться льготами могут лишь определённые категории людей:

- Пенсионеры.

- Малообеспеченные семьи.

- Семьи, на попечительстве которых в данный момент находятся родители преклонного возраста.

- Особы, которые ранее пользовались услугами платной медицины. К этому же списку можно отнести и людей, приобретавших лекарства за свой счёт.

А у нас в Канаде в разгаре налоговый сезон. Да-да, есть у нас и такой, плюс к четырём, которые есть у остальных :) . Давайте поговорим о том, что из себя представляют налоги в Канаде.

В Канаде каждый гражданин и постоянный резидент (это статус всех иммигрантов до получения гражданства) ежегодно сдаёт налоговую декларацию.

У нас даже покойники это делают. Серьёзно. Когда человек умирает, он (точнее, его наследники) обязаны подать его налоговую декларацию за этот год и заплатить налоги, если таковые причитаются.

В общем, ни живым, ни мёртвым покоя от налоговой у нас нет :) .

Налоговый сезон длится в Канаде примерно с середины февраля до конца апреля. До 1 мая надо подать декларацию и заплатить налоги. Если ты переплатил налогов, то государство тебе их вернёт, причём в течение 10 дней после получения твоей декларации.

Мы вот с мужем такие добросовестные, что всё время переплачиваем. И государство нам их возвращает. В этом году, например (2017), около 2.000 вернули. Мелочь, а приятно :) .

А в 2014 году, когда мы с мужем только начали работать, нам вернули $4.500, а точнее, все налоги до копейки, которые с нас удерживали за тот год. Потому что наш доход оказался ниже налогооблагаемого минимума.

Что из себя представляет канадская налоговая инспекция

Это было одна из тех удивительных вещей, которая поразила меня до глубины души — что в Канаде НЕТ налоговой инспекции. В смысле, её нет в физическом смысле. Нет здания с сотрудниками, куда можно прийти и сдать декларацию.

Все декларации сдаются электронно. Или, если у вас вдруг нет компьютера, то по почте. Проблемы или вопросы? Пожалуйста, звоните по телефону или пишите на имэйл.

Прийти и посмотреть в честные глаза налогового инспектора невозможно!

И взятку дать тоже некому и негде. Не по почте же чек посылать :) !

В Казахстане у нас очень давно и долго борются с коррупцией, в том числе, и в рядах налоговиков. А в Канаде эта проблема решена. Вот таким вот простым способом.

Кто-то декларацию о доходах делает сам, кто-то нанимает бухгалтера. С ходу заполнить этот немаленький документ правильно, конечно, сложно. Поэтому здесь так процветает бухгалтерский малый бизнес. Для малоимущих услуги бухгалтера будут бесплатными.

Организация, в которой я работаю, ежегодно устраивает у себя так называемую Income Tax Clinic , где волонтёры и наши сотрудники составляют и отправляют налоговые отчёты для таких людей. Бесплатно.

Если ты не сдал декларацию, то не получишь детских пособий и дотаций. Так что сдавать её выгодно. Если по каким-то причинам не сдавал несколько лет, можешь это сделать сразу скопом и тебе все полагающиеся пособия тоже выплатят за все эти годы.

В СССР налоги были мизерные, как и доходы. А когда, с приходом капитализма, доходы пошли вверх, налоги с них никто особо платить не захотел почему-то. И я не хотела. Потому что знала, что мои деньги по большей части пойдут в частный карман чиновнику, а не на развитие инфраструктуры.

Противно это – пахать на чей-то частный карман, завуалированный под налоги.

В Канаде, конечно, другой коленкор. Здесь ты видишь, куда идут твои деньги, и разворовывается тут ничтожно малая часть. И здесь это с рук не сходит. Если даже деньги вроде как потрачены законно, но всем понятно, что их часть положили в карман, то запинают и заклюют, и репутация будет уничтожена на корню.

Так что налоги тут платишь почти что с удовольствием :) .

Ну, а теперь давайте ближе к телу, как говорил Мопассан.

Налоги в Канаде, как они есть

Вот, собственно, голые цифры налогов.

Минимальный подоходный налог начинается от 15% .

Сетка на 2017 год (надеюсь, перевод не нужен).

- 15% onthefirst $45,916 of taxable income, +

- 20.5% on the next $45,915 of taxable income (on the portion of taxable income over $45,916 up to $91,831), +

- 26% on the next $50,522 of taxable income (on the portion of taxable income over $91,831 up to $142,353), +

- 29% on the next $60,447 of taxable income (on the portion of taxable income over $142,353 up to $202,800), +

- 33% of taxable income over $202,800.

Но это только подоходный налог, причём федеральный .

Есть ещё провинциальный , разный для каждой провинции.

А ещё есть обязательные отчисления – в Пенсионный фонд ( Canada Pension Fund или Quebec Pension Fund – в Квебеке свой пенсионный фонд, туда процент отчисления немного выше, чем в канадский) и Employment Insurance (фонд, из которого вы получаете пособие, если потеряли работу не по своей воле).

Чтобы было понятнее, сколько денег остаётся на руки после уплаты всех налогов и отчислений, приведу практические примеры. Вот реальные двухнедельные зарплаты на сегодня в моей организации.

Начислено 1.470 СAD . Всего отчислений – 265 (это 18%), на руки – 1.205 .

Начислено 1.900 . Всего отчислений – 530 (28 %), на руки – 1.370 .

Начислено 3.656 . Всего отчислений – 1.145 (31,3%), на руки – 2.511 .

Шкала налогов прогрессивная — чем больше зарабатываешь, тем больше платишь.

Налогооблагаемый доход можно уменьшить, если вы учитесь (все затраты – в минус), если даёте деньги на благотворительность. В этом году ещё можно было вычесть расходы на детские спортивные и прочие кружки и на детские учреждения типа яслей или лагерей.

В следующем году этого уже не будет, но зато либеральное правительство подняло нам всем пособия на детей. Мы, например, на двоих детей получаем порядка 450 долларов в месяц , в следующем году сумма слегка увеличится, так как доход уменьшился. Тоже хлеб, как говорится.

Чем ниже доход, тем выше пособие на детей

Уход от налогов здесь, конечно, тоже есть. Кто-то переводит бизнес в офшоры, кто-то химичит с цифрами прямо тут. Но это, знаете, чревато.

Как-то по ТВ видела программу про группу людей в Британской Колумбии, которым ушлый финансовый консультант предложил якобы легальную программу снижения налогов. Они обрадовались, ничего не проверили, и сэкономили что-то в среднем около 50.000 за год.

Дело кончилось печально. Налоговое агентство в шесть секунд раскрыло эту мошенническую схему и начислило им штрафов тысяч так на 500-700 полновесных долларов. Теперь им надо продавать дома, чтобы расплатиться с долгом. А финансовый консультант, как вы понимаете, растворился в тумане.

Так что, не ходите, дети в Африку гулять.

В смысле, в Канаде выгоднее платить налоги честно . И спишь спокойно, и дороги отремонтированы, и дом точно не отберут за долги.

Это ведь вопрос психологии. Наш человек со скрипом платит налоги, потому что все заработанные деньги изначально считает своими. А свои отдавать жалко!

Так что тут, при переезде в государство иного типа, полезно менять психологию.

И сразу отсекать налоговую часть от доходов. Просто не считать их своими изначально. Тогда и платить их будет легче.

Больше интересных и полезных материалов по психологии эффективной жизни читайте в моём Полном курсе счастливой жизни . А про канадскую жизнь и иммиграцию - вот здесь, в моём канадском блоге . А в "Киноклубе" - больше рецензий на хорошие фильмы и сериалы.

Фискальную систему Канады стоит рассматривать в контексте того, что эта страна имеет федеральный строй — состоит из 10 провинций и 3 территорий. Поэтому все налоговые сборы с физических и юридических лиц взымаются на федеральном (общегосударственном) и провинциальном (местном) уровнях.

Ставки провинциальных налогов отличаются от места к месту, они:

- всегда меньше федеральных налогов;

- по структуре и типу аналогичны федеральным — прогрессивная или регрессивная шкала взимания, наличие большого количества налоговых вычетов.

Федеральные налоги в Канаде собирает Налоговая служба и, к примеру, фискальный сбор с дохода физического лица платится государству единой суммой, которая сразу включает общегосударственную и провинциальную составляющие платежа. Большая часть соответствующих законов и подзаконных актов создана для регулирования порядка начисления и оплаты налогов юридическими лицами. Для частных лиц вся система гораздо проще, хотя и достаточно детальная.

Налогообложение доходов частных лиц

Чтобы человек был обязан платить подоходный налог в Канаде, он должен:

- иметь канадское подданство или проживать на территории страны не менее 183 дней в году;

- получать денежные доходы в течение года выше установленного минимума — 11 327 канадских долларов.

Для граждан Канады не имеет значения, в какой стране они получили доходы, — в любом случае они будут платить налоги со всей суммы. В то же время для иностранных граждан объект налогообложения — только средства, полученные на территории Канады: зарплата, предпринимательский доход, доход от прироста капитала и так далее.

Основной налоговый платеж для частных лиц — подоходный налог, который в этой стране носит название федеральный налог, что уже свидетельствуют о его значительной роли в структуры фискальных поступлений в государственный бюджет. Как и в других развитых странах, подоходный налог в Канаде имеет прогрессивную шкалу оплаты по следующим ставкам в 2017 году:

- от 11 300 до 45 900 $ — 15%;

- от 45 900 до 92 000 $ — 20.5%;

- от 92 000 до 142 300 $ — 26%;

- от 142 300 до 202 800 $ — 29%

- от 202 800 $ — 33%.

Важно, что в разных провинциях ставка регионального подоходного налога может значительно варьироваться. К примеру, в наибольшей провинции — Онтарио — максимальная ставка составляет 13,16% для доходов свыше 220 тысяч долларов, в то время как в Квебеке, — 25,75% для доходов свыше 103 тысяч долларов $ (аналогичный доход в Онтарио облагался бы по ставке 9,15%).

Может сложиться впечатление, что налоговая нагрузка в Канаде на работающего или самозанятого человека ничем не меньше, а даже больше, чем в западноевропейских странах. Ведь для физлица, зарабатывающего в год более 220 тысяч и проживающего в провинции Квебек, общая ставка подоходного налога составит 58,75% (33% + 25.75%) и это без учета взносов в фонды пенсионного обеспечения (4.95%, но не более 2.5 тысяч в год) и социального страхования (1,88%, но не более 0.9 тысяч в год), которые также включаются в подоходный налог в Канаде.

Вместе с тем существует множество налоговых вычетов:

- семейные люди платят меньше одиноких, поскольку первые имеют больший уровень неизбежных затрат: расходы на детский сад, школу, колледж ребенку;

- если муж или жена — безработное лицо, независимо от причины;

- когда плательщик содержит родственников-инвалидов или лиц пенсионного возраста;

- если в семье итоговые расходы на медицину составляют более 3% от дохода того ее члена, который зарабатывает меньше всех;

- при покупке первого дома;

- при оплате счетов за аренду недвижимости или налоговых платежей на нее.

В результате можно в разы снизить налоговую нагрузку для частного лица в Канаде, если быть осведомленным обо всех возможных фискальных кредитах. Наиболее просто это сделать для человека с низким уровнем дохода — без существенных усилий реальная ставка (федеральная + местная часть - налоговые вычеты) будет составлять примерно 10-15%, а большинство среднестатистических канадцев отдают государству 20-25% годового дохода.

Базовые нюансы налогообложения юридических лиц в Канаде

Основной вид фискального сбора для предприятий в Канаде— налог на прибыль, который называется подоходным налогом с обществ и организаций. Его объект — полная сумма дохода, полученная как на экономической территории страны, так и в других государствах. Так же, как и для частных лиц, этот налог имеет федеральную и местную составляющие, а его шкала не возрастающая, а убывающая, что должно стимулировать постоянный рост бизнеса.

Базовая ставка, с которой подсчитывается налог на прибыль в Канаде, — 38%. Существует множество налоговых вычетов с этой ставки, поэтому, обратившись к специалисту по налоговому законодательству, удастся существенно снизить бремя платежей. Реальная ставка колеблется в диапазоне от 10 до 25%, что в целом несколько ниже уровня других развитых стран.

Общие характеристики системы

Налоги в Канаде характеризуются такими основными особенностями:

- приоритет взимания платежей с физических, а не юридических лиц — такая система применяется для того, чтобы предприятия имели больше возможностей для роста и повышения оплаты труда работников, уже с заработной платы которых будет изыматься сравнительно много налогов;

- относительно малое количество фискальных платежей, но при этом каждый из них детализирован, поэтому при желании можно ощутимо снизить налоговую нагрузку полностью легальными методами.

Читайте также: