Финансирование это определение в экономике кратко

Обновлено: 07.07.2024

(от лат. financia наличность, доход) обобщающая категория, отражающая экономические отношения в процессе создания и использования фондов денежных средств, денежным обращением; термин, означающий денежные средства, рассматриваемые в их создании и движении, распределении и перераспределении, использовании и экономические отношения, обусловленные взаимными расчетами между хозяйственными субъектами, движением денежных средств, денежным обращением, использованием денег.

Смотреть что такое ФИНАНСЫ в других словарях:

ФИНАНСЫ

(финансовое право, финансовая наука, наука о финансах). — Слово "финансы" ведет свое происхождение от средневекового латинского термина finatio, fonanc. смотреть

ФИНАНСЫ

IФина́нсы (франц. finances – денежные средства, от старофранц. finer – платить, оплачивать) совокупность экономических отношений в процессе созд. смотреть

ФИНАНСЫ

IФина́нсы (франц. finances – денежные средства, от старофранц. finer – платить, оплачивать) совокупность экономических отношений в процессе созд. смотреть

ФИНАНСЫ

ФИНАНСЫ, -ов. 1. Совокупность денежных средств государства,предприятия; система формирования и распределения этих средств.Государственные ф. 2. Деньги, денежные дела (разг.). С финансами туго укого-н. *- Финансы поют романсы (разг. шутл.) - о безденежье: с деньгамитуго, их нет или их не хватает. II прил. финансовый, -ая, -ое. Ф. год(годичный срок оборота финансовых средств). смотреть

ФИНАНСЫ

финансы мн. 1) а) Совокупность всех денежных средств, находящихся в распоряжении предприятия, государства. б) Система их формирования, распределения и использования. 2) а) разг. Деньги. б) Денежные дела.

ФИНАНСЫ

финансы мн.1. finances 2. разг. (деньги) money sg.; (денежные обстоятельства) financial position sg.

ФИНАНСЫ

финансы См. деньги. Словарь русских синонимов и сходных по смыслу выражений.- под. ред. Н. Абрамова, М.: Русские словари,1999. финансы доходы, деньги; презренный металл, капиталы, пети-мети, финанс, бабки, копейка, гроши, башли, капуста, фити-мити, хрусты, бабульки, мани, деньжонки, денежки, деньжата, бобы, манюхи, бабло Словарь русских синонимов. финансы см. деньги Словарь синонимов русского языка. Практический справочник. — М.: Русский язык.З. Е. Александрова.2011. финансы сущ., кол-во синонимов: 22 • бабки (29) • бабло (32) • бабульки (21) • башли (21) • бобы (23) • гроши (23) • денежки (21) • денежные дела (1) • деньги (129) • деньжата (24) • деньжонки (20) • денюшка (5) • капиталы (22) • капуста (38) • копейка (25) • мани (28) • манюхи (18) • пети-мети (19) • презренный металл (22) • финанс (1) • фити-мити (19) • хрусты (18) Словарь синонимов ASIS.В.Н. Тришин.2013. . Синонимы: бабки, бабло, бабульки, башли, бобы, гроши, денежки, деньги, деньжата, деньжонки, капиталы, капуста, копейка, мани, манюхи, пети-мети, презренный металл, финанс, фити-мити, хрусты. смотреть

ФИНАНСЫ

ФИНАНСЫ (франц. finances - денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономич. отношений в процессе создания и исп. смотреть

ФИНАНСЫ

"ФИНАНСЫ", издательство системы Гос. комитета Сов. Мин. СССР по делам издательств, полиграфии и книжной торговли. Находится в Москве. Осн. в 1924 в с. смотреть

ФИНАНСЫ

ФИНАНСЫ

государственные - система денежных отношений, исторически связанная с существованием гос-ва и обеспечивающая материальную базу для функционирования гос. смотреть

деятельность предприятия, направленная на обеспечение финансовыми ресурсами потребностей в единовременных текущих затратах.

(funding) - обеспечение необходимыми финансовыми ресурсами затрат на ведение бизнеса, реализацию инвестиционного проекта и др.

снабжение, обеспечение требуемыми финансовыми ресурсами для осуществления или исполнения проекта, программы, бюджета и т.д.

процесс образования и снабжения предприятий, организаций денежными средствами, сформированными за счет образования различных фондов и резервов.

[financing] — процесс выбора направлений, форм и методов использования финансовых ресурсов в целях обеспечения экономического развития и роста рыночной стоимости предприятия.

обеспечение деньгами предприятия, предпринимателя, а также программ выполнения каких-либо работ Финансирование осуществляется из собственных средств либо за счет кредита, займов, привлеченных денег, инвестиций, предоставленных банками или другими людьми, фирмами.

привлечение необходимого для приобретения основных и оборотных фондов организации капитала (покрытие потребности организации в капитале). Источники Ф. – денежные средства, обеспечивающие потребность в капитале, которые могут быть подразделены на собственные и заемные.

про цесс образования (выделения) и расходования денежных средств (финансов) на выполнение конкретных мероприятий или работ (например, на капитальное строительство и ремонт, приобретение оборудования, создание новой техники, научно-исследовательские и опытно-конструкторские работы и т.д.).

В узком значении это слово относится к капиталу в денежной форме, которыйдается или берется взаймы с помощью финансовых рынков или институтов обычно для осуществления капиталовложений. В повседневном словоупотреблении этоттермин используется для обозначения фондов из любых источников, предназначенных для осуществления любых затрат.

привлечение капитала, необходимого для приобретения основных и оборотных фондов предприятия. Источники финансирования бывают собственные (например, часть амортизационных отчислений, отчисления от прибыли, привлеченные средства от продажи акций и др.) и заемные (например, ассигнования из бюджетов, кредиты банков, иностранные инвестиции и др.).

обеспечение необходимыми финансовыми ресурсами затрат на развитие народного хозяйства (социально-культурные мероприятия, оборону, управление, общественный порядок и др. общественные потребности) и его хозяйствующих субъектов. Осуществляется за счет собственных средств предприятий и их ассоциаций, ассигнований из государственного бюджета и из других источников.

обеспечение необходимыми финансовыми ресурсами всего хозяйства страны, регионов, предприятий, предпринимателей, граждан, а также различных экономических программ и видов экономической деятельности. Финансирование осуществляется из собственных, внутренних источников и из внешних источников, в виде ассигнований из средств бюджета, кредитных средств, иностранной помощи, взносов других лиц.

деятельность предприятия, фирмы, направленная на обеспечение финансовыми ресурсами потребностей в единовременных и текущих затратах. Различают существующие и ожидаемые источники получения финансовых ресурсов для выполнения различных социально-экономических задач. Кроме того, собственные средства (прибыль, амортизационный фонд и т.п.), привлеченные средства (продажа акций, паевые и благотворительные взносы), ассигнования из различных бюджетных и внебюджетных фондов, заемные средства (банковские и бюджетные кредиты, облигационные займы, кредиты страховых обществ и пенсионных фондов), иностранные инвестиции и т.п.

обеспечение необходимыми финансовыми ресурсами затрат на осуществление, развитие чего-либо. Например проекта, технического перевооружения, плана мероприятий, комплексной программы, бюджета и бюджетных затрат и т.д. В Плане счетов бухгалтерского учета выделен раздел "Кредиты и финансирование". Счета этого раздела предназначены для обобщения информации о состоянии средств, полученных извне на финансирование деятельности предприятия: полученные от банка кредиты; полученные от других заимодавцев кредиты; иные средства финансирования целевых мероприятий. Финансирование учитывается по кредиту счетов:

"Краткосрочные кредиты банков"; "Долгосрочные кредиты банков"; "Долгосрочные займы"; "Целевые финансирование и поступления".

счет бухгалтерского учета, предназначенный для учета финансирования учреждений и организаций, состоящих на бюджете и ведущих учет. Счет используют главные распорядители ассигнований. Счет подразделяется на субсчета: "Финансирование из бюджета на расходы учреждения и другие мероприятия"; "Финансирование из бюджета капитальных вложений"; "Финансирование за счет других бюджетов"; "Финансирование из Пенсионного фонда расходов на выплату пенсий и пособий"; "Финансирование за счет бюджетов национально-государственных и административно-территориальных образований на выплату пособий и доплат к пенсиям"; "Средства родителей на содержание детского учреждения"; "Финансирование из Фонда социального страхования на выплату пособий"; "Прочие средства на содержание учреждения".

1) обеспечение необходимыми финансовыми ресурсами всего хозяйства страны, регионов, предприятий, предпринимателей, граждан, а также различных экономических программ и видов экономической деятельности. Финансирование осуществляется из собственных, внутренних источников и из внешних источников, в виде ассигнований из средств бюджета, кредитных средств, иностранной помощи, взносов других лиц; - совокупность методов и средств покрытия расходов, потребных для реализации экономического проекта.

Характерные черты финансирования - использование заемных средств, или авуаров (валюта, наличные деньги, ликвидность, капиталы, доходы и др.) и представляет собой их ассигнование. Поскольку успешное завершение проекта или операции может наступить только в конце длительного периода, финансирование предполагает использование методов, которые позволяют учесть движение времени, срок (сбережения, займы, кредиты, инвестиции).

В масштабах народного хозяйства финансирование в основном прослеживается через движение ресурсов, отражаемое в отчетности о финансовых операциях, что находит выражение в изменениях авуаров хозяйствующих субъектов в виде денег или долговых требований.

Государственное финансирование деятельности самого государства, местных органов управления и системы социального обеспечения в принципе свободно от обязательных отчислений (налоги и социальные взносы). Но государство, которое несет основную ответственность за общее равновесие, вынуждено предусматривать в рамках своего бюджета дополнительные средства для финансирования, записываемые "под чертой" в бюджетных документах. С учетом этой специфики государственного финансирования казначейство играет особо важную роль, так как обладает способностью создавать деньги и трансформировать краткосрочные ресурсы в ресурсы долгосрочного использования. Со своей стороны, система финансовых учреждений (банковская система и другие финансовые посредники) призвана главным образом содействовать согласованию финансовых возможностей и потребностей в финансировании, имеющихся у различных хозяйствующих субъектов. Кроме того, она обеспечивает важную функцию - рефинансирование внутри своей собственной структуры.

На уровне фирмы финансирование начинается с объединения всех сумм, предоставленных в постоянное распоряжение фирмы ее собственниками или акционерами, что называется образованием акционерного капитала. Пассив баланса отражает совокупность ресурсов предприятия по разделам (актив отражает их использование). В общем виде источники финансирования предприятия могут быть распределены по двум большим группам: - самофинансирование, которое обусловлено финансовыми возможностями самого предприятия благодаря его прибылям, запасам или резервам; - внешнее финансирование, осуществляемое на основе совокупности всех невозвращаемых и возвращаемых взносов, полученных фирмой от посторонних лиц или организаций, состоит в основном в следующем: а) увеличении капитала; б) долгосрочных займах; в) краткосрочных займах.

Другая классификация обычно основана на различной продолжительности функционирования источников финансирования, имеющихся в распоряжении фирмы, отражающей практическую сторону дела и связанной с различными способами воздействия финансирования на управление. В этом смысле различают: - постоянный капитал или фонды, находящиеся в распоряжении предприятия на постоянной основе или в течение продолжительного времени (собственные капиталы плюс долгосрочные или среднесрочные займы); - краткосрочные задолженности - либо банковские, либо связанные с деятельностью фирмы.

Одним из важных процессов государственного значения является бюджетное финансирование. В его основе лежат определенные принципы, которые позволяют унифицировать правила выделения ассигнований, сделать их простыми и понятными.

Финансирование осуществляется из бюджетов всех уровней, оно может быть как безвозмездным, так и возвратным.

Деньги могут выделяться не только на нужды организаций или для разработки масштабных проектов. Часто из бюджета субсидируется население.

Кто бы ни был получателем бюджетного финансирования, со стороны государственных органов обязательно осуществляется контроль над правильностью его выделения и расходования. В случае выявления нарушений виновные несут административную и уголовную ответственность.

Понятие бюджетного финансирования

Для выполнения государственных заказов, программ, содержания учреждений и организаций всегда выделяется денежное обеспечение. Его предоставление называется бюджетным финансированием.

Государственные ассигнования могут полностью покрывать расходы получателя средств. Это может касаться отдельных учреждений (дома культуры, общеобразовательные школы), структур (армия, полиция), органов управления (государственный аппарат).

Некоторые предприятия, отрасли и даже люди получают ассигнования из системы бюджетного финансирования частично. Эти средства идут только на отдельные программы. Тратить такие деньги не по назначению запрещается.

Принципы

В основе бюджетного финансирования лежат четыре константы, определяющие правила выделения средств:

- Безвозвратность. Получатели государственных ассигнований не должны отдавать назад то, что потратят, или платить проценты за пользование деньгами. Средства выделяются абсолютно даром. Исключение составляет возвратное финансирование, которое осуществляется в рамках некоторых государственных инвестиций.

- Целевое использование. Все финансы даются получателям под конкретные заранее обусловленные расходы (например, на зарплату, стипендии, питание, покупку оборудования, ремонт). Если деньги потрачены на другие цели, не те, что запланированы, то виновные обязательно наказываются.

- Существование лимита. Средства финансируются только в пределах существующих бюджетных обязательств. Они рассчитываются на основании ассигнований, выделяемых ранее, либо соответствуют количественным и качественным плановым показателям. Бюджетное финансирование сверх установленного лимита запрещается законом.

- Эффективность. Все бюджетные ассигнования должны тратиться так, чтобы их использование было максимально обоснованным, полезным и экономным. В случае обнаружения проверяющими органами заведомо завышенных показателей финансирования виновные лица наказываются, а средства возвращаются в бюджет.

Принципы бюджетного финансирования обязательны для выполнения всеми получателями ассигнований. Их соблюдение строго контролируется, что закреплено на законодательном уровне.

Источники

Происхождение средств, идущих на финансирование, может быть различным. Выделяемые деньги могут до этого аккумулироваться на различных счетах:

- федеральных;

- региональных;

- местных.

Источники бюджетного финансирования утверждаются на определенный период. Федеральное наполнение может черпаться из внешних источников и внутренних. К первым относятся:

- государственные займы;

- кредиты международных финансовых структур, организаций, правительств других стран.

Источники регионального и местного уровней могут быть только внутренними. Это – внутригосударственные займы, ссуды, кредиты, поступления средств от продажи имущества, корректировка остатков на счетах.

При возникновении бюджетного дефицита источником финансирования становится Центральный банк. Иногда покрытие недостатка ассигнований происходит путем осуществления денежной эмиссии, однако такой вариант не слишком эффективен, так как вызывает инфляцию.

Способы и формы

За счет бюджетного финансирования может осуществляться различная степень покрытия расходов. Возможно полное их возмещение и частичное:

Существуют различные формы бюджетного финансирования:

- средства для работы учреждений, организаций;

- ассигнования для оплаты государственных и муниципальных контрактов, заключенных с юридическими и физическими лицами;

- трансферты населению (пособия, пенсии, компенсации, стипендии);

- дополнительные средства, необходимые для покрытия расходов, возникших из-за решений государственных органов;

- ссуды, субсидии, дотации, субвенции;

- деньги, идущие на погашение различных внутренних и внешних долгов;

- кредиты.

Главное назначение любой формы бюджетного финансирования – покрытие расходов в пределах утвержденных показателей. Выделение ассигнований свыше лимитированных цифр строго запрещено.

Сметное финансирование

Каждое бюджетное учреждение и организация имеет главный финансовый документ. Он называется сметой. В этом документе расписаны и утверждены все планируемые расходы предприятия в денежном эквиваленте.

Все цифры, записанные в смете, должны быть обоснованными. Они рассчитываются по существующим отраслевым нормативам и группируются по кодам бюджетной классификации. Сумма поступлений от государства должна покрывать запланированные расходы.

Финансирование бюджетных учреждений осуществляется в строгом соответствии с утвержденными показателями сметы. Плановые цифры могут изменяться. В этом случае в смету вносятся корректировки, и распределение ассигнований осуществляется с учетом новых данных.

Субвенция и дотация

Государственное бюджетное финансирование дается не только учреждениям, но и органам власти. Оно может быть в форме дотации и субвенции. В обоих случаях средства выделяются из вышестоящего бюджета нижестоящему, однако имеются и существенные различия:

- Дотация – не подразумевает целевого ограничения направляемых средств. Деньги выделяются общей сумой в случае недостаточного наполнения минимального уровня бюджета нижестоящего уровня. По кодам расходов ассигнования распределяются уже самим получателем.

- Субвенция – бюджетное финансирование, дающееся с конкретной целью. Ассигнования должны быть освоены в определенный срок, который устанавливается в решении о выделении средств. В случае нецелевого или несвоевременного использования субвенция в отличие от дотации подлежит возврату.

Государственное финансирование инвестиций

В любой стране существуют объекты, имеющие большое значение для экономики. Инвестиционное финансирование бюджетных средств осуществляется в стратегических целях. Оно решает общегосударственную задачу по экономической поддержке различных отраслей хозяйства.

Инвестиции могут быть безвозмездными и возвратными. Однако даже при необходимости отдачи средств получение такого бюджетного финансирования считается очень выгодным. Ведь процентная ставка, определяемая государством, гораздо ниже того вознаграждения, которое требует банк при выделении кредита.

Субсидия

Бюджетное финансирование может предоставляться юридическим и физическим лицам в качестве безвозмездной поддержки. Такая помощь именуется субсидией. Она может выдаваться не только деньгами, но и другими материальными благами (продуктами, оборудованием).

- безвозвратно;

- только для целевого использования;

- по принципу софинансирования.

Деньги могут выделяться на научные исследования, для переоборудования производственных помещений, с целью повышения квалификации кадров. Бюджетное финансирование используется для возмещения льготных кредитов, осуществления страхования вкладчиков, налоговых возвратов.

Субсидии часто выделяются малообеспеченным людям и молодым семьям. Они включают предоставление жилья, помощь в оплате коммунальных услуг.

Контроль над бюджетным финансированием

Правильность и обоснованность выделения всех ассигнований обязательно проверяется. Надзор за бюджетным финансированием осуществляется инспектирующими органами, которые верифицируют соблюдение законодательства не только распорядителями средств, но и их получателями.

Контроль над финансированием из бюджета осуществляется путем:

- проведения проверок обоснованности запрашиваемого финансирования;

- выявления нецелевого использования средств;

- предупреждения нарушений.

Полномочия осуществления подобных мероприятий имеет Министерство финансов, налоговая служба, органы казначейства, страховой и финансово-бюджетный надзор. При обнаружении нарушений могут применяться различные принудительные меры:

- списание сумм в пользу бюджета;

- взыскание процентов, пени, штрафов.

Кроме того, за нарушение бюджетного законодательства существует уголовная ответственность.

Задача финансового директора любой компании – организовать поиск ресурсов для финансирования деятельности предприятия. Необходимо разбираться в различных источниках финансирования, особенностях их функционирования в экономике, после чего выбрать наиболее подходящий исходя из сложившихся обстоятельств. Обычно предприятия становятся банкротами из-за нехватки финансовых ресурсов. Стлит разобраться, какие же существуют источники финансирования предпринимательской деятельности, есть ли у них преимущества и недостатки.

Определение финансирования бизнеса

Финансирование бизнеса – обеспечение предпринимательства денежными средствами. Чтобы решить, какие источники финансирования наиболее подходящие, необходимо выполнить следующие действия:

- установить, для каких целей необходимы средства, в каком объеме, на какой период времени, есть ли возможность предоставить обеспечение;

- составить список возможных источников;

- распределить источники финансового обеспечения по стоимости обслуживания каждого из них – от минимальной к более высокой;

- рассчитать степень эффективности проекта при каждом источнике финансирования (или при сочетании нескольких источников) – от более дешевых к дорогостоящим;

- выбрать источники финансирования, исходя из степени результативности проекта и стоимости компании.

Виды источников финансирования

Источники финансирования бизнеса – это уже существующие или возможные потоки получения денежных средств. Компания может потратить эти средства на строительные или реконструкционные работы, модернизацию, приобретение основных фондов.

Источники финансирования бизнеса делятся на внутренние и внешние. Каждый из них причисляется к платному финансированию (кредитование, займы, ссуды) или к бесплатному (субсидии, пожертвования, дотации).

Внутренние

Внутренние источники финансирования – накопление ресурсов предприятия, грамотное использование прибыли и резервов. К ним причисляются следующие:

Внешние

Внешние источники финансирования – денежные средства, полученные предприятием из внешней среды. Это могут быть:

- банковские кредиты и займы; ;

- финансовые вложения со стороны государства;

- доходы с продаж ценных бумаг;

- финансовые вложения со стороны партнерских компаний.

Опора на внутренние источники финансирования – более безопасный и экономный способ достижения финансовой устойчивости предприятия по сравнению с внешними. В то же время далеко не каждое предприятие обладает возможностью своими силами обеспечить функционирование, особенно это касается капиталоемких производств.

Обратите внимание! Направленность на использование только внутренних ресурсов – не всегда грамотный путь для финансового директора.

Положительные и отрицательные стороны источников финансирования

Каждый из источников финансирования обладает как достоинствами, так и недостатками

Внутренние источники финансирования

Внутренние источники часто являются показателями рентабельности бизнеса.

Чистая прибыль предприятия

Среди преимуществ этого источника следует отметить:

- уменьшение налоговой нагрузки на бизнес;

- отсутствие процентной нагрузки на использование чистой прибыли для инвестирования.

Недостаток состоит в том, что чем больше прибыли используется для финансирования, тем меньше доля дивидендов, в то время как главная цель предприятия – увеличение дивидендов его владельцев.

Есть 3 направления политики предприятия:

- конечная сумма дивидендов не оказывает влияния на рыночную стоимость предприятия, вследствие чего инвестиционные интересы предприятия главнее интересов акционеров;

- сумма дивидендов оказывает непосредственное влияние на стоимость акций;

- оптимизация налога на прибыль вне зависимости от того, как распределяются дивиденды и инвестиции.

Амортизационные отчисления

Преимущество состоит в том, что этот источник всегда находится в распоряжении компании, вне зависимости от ее финансового положения. Если амортизационная политика подобрана правильно, то можно рефинансировать приблизительно 70-80% основных фондов посредством амортизационных отчислений.

Управление кредиторской задолженностью

При повышении кредиторской задолженности компания получает возможность воспользоваться такими преимуществами:

- повышение доли свободной денежной массы;

- экономный аналог кредита.

В то же время специалисты выделяют и недостатки:

- финансовая устойчивость слабеет;

- вероятно увеличение закупочных цен.

Рекомендуется определить экономическую выгоду по каждому контракту и выбрать максимально прибыльный вариант.

При использовании кредиторской задолженности возникают определенные риски. Примеры: деловая репутация предприятия ухудшилась, контрагент приостановил поставку продукции из-за несвоевременной оплаты (в последнем случае контрагент согласно ГК РФ вправе потребовать погашения штрафов и пеней в принудительном порядке).

Резервы предстоящих расходов

Такие резервы формируются под запланированные в будущем обязательства. Если будет разработан план по управлению резервами правильно, то компания в течение определенного периода времени получит возможность использовать остаток средств, не обремененный обязательствами для финансирования бизнеса.

Обратите внимание! Благодаря резервам предстоящих расходов достигается экономически целесообразное и равномерное распределение затрат во времени.

- ограничение сумм, которые допускается определить в качестве резервов на законодательном уровне;

- строгий контроль со стороны проверяющих органов.

Доходы будущих периодов

Недостаток этого способа состоит в его недоступности для многих компаний. В основном, доходы будущих периодов представлены целевым финансированием (как государственным, так и негосударственным), обеспечительными платежами и предоплатами.

Внешние источники финансирования

Внешние источники делятся на долговые и долевые.

Долговой источник финансирования – платное возвратное финансирование. У данного источника есть несколько направлений, например, оформление кредитования, получение долговых ценных бумаг, лизинг.

Долевой источник финансирования – это договоры, которые устанавливают право на долю активов компании после вычета ее обязательств. К таким договорам относятся акции и доли в капитале непосредственно самой компании.

Кредитование

Наиболее распространенный способ финансирования компании – это кредит.

К его преимуществам относятся следующие:

- получить кредит сегодня можно быстро и легко, он предоставляется на любые цели;

- обычно кредитором выступает только одна организация, благодаря чему достигается простое обслуживание;

- если у компании хороший кредитный рейтинг, то она вправе претендовать на сниженные ставки и более выгодные условия обслуживания в целом.

- необходимо выплачивать проценты по кредиту, в результате чего это не самый экономный вариант финансирования;

- банковские организации требуют предоставления гарантий возврата кредита;

- на начальном этапе развития бизнеса предприниматель может сталкиваться с отказами от банков.

Лизинг

По сравнению с кредитованием, это более экономный вариант финансирования бизнеса.

- поскольку оборудование является залогом, к компании предъявляются более лояльные требования;

- вероятна ускоренная амортизация, что оказывает непосредственное влияние на налоговую нагрузку, способствует улучшению результатов амортизационной политики;

- по сравнению с кредитованием сроки финансирования увеличиваются.

- компания сталкивается с ограничениями при эксплуатации имущества по условиям соглашения, поскольку собственником выступает лизингодатель;

- если у лизингодателя появятся проблемы, то кредиторы могут вынести претензии, согласно которым имущество компании перейдет им.

Долговые ценные бумаги

К ним относятся сертификаты, облигации, векселя. Это альтернативный вариант кредиту.

- невысокий размер купонного дохода, если сравнивать с кредитными ставками;

- можно использовать привлеченные средства долгое время.

Обратите внимание! Привлечь финансовые средства с помощью выпуска долговых ценных бумаг крайне сложно, особенно, если компанию на рынке мало кто знает.

Доли в капитале компании

Их возможно продать имеющимся пайщикам и внешним финансовым или стратегическим инвесторам. Первые планируют максимально увеличить свою прибыль, обеспечив высочайшую стоимость предприятия на дату выхода из проекта. Стратегические инвесторы желают получить дополнительные выгоды от контроля предприятия – они не собираются выйти из бизнеса в ближайшее время.

- финансы привлекаются в крупных суммах и на долгосрочный период времени;

- выплаты по капиталу необязательны.

Недостаток состоит в том, что собственники бизнеса полностью или частично лишаются контроля над ним, а также части прибылей в последующем.

Выпуск акций

Этот источник финансирования бизнеса рискованный и трудный, но в то же время перспективный.

- компания привлекает крупные суммы на долгосрочный период времени;

- компания повышает свою рыночную стоимость, капитализацию;

- кредитный рейтинг, репутация компании улучшаются;

- лояльность подчиненных повышается;

- собственники компании не рискуют лишиться контроля, который был бы передан инвесторам;

- при желании собственники имеют возможность выйти из бизнеса;

- есть возможность реализовать акции на вторичных рынках – если инвестор выйдет из бизнеса, то его финансирование при этом не снизится.

Однако есть и недостатки:

- выпуск акций – сложное мероприятие, которое требует времени, денежных вложений, а также высокой квалификации менеджеров, их усилий и опыта;

- деятельность компании становится прозрачной, работу предприятия проверяют все чаще;

- один из инвесторов получает возможность выкупить контрольный пакет акций;

- чтобы поддерживать стоимость акций, компании придется бороться за ежеквартальную прибыль.

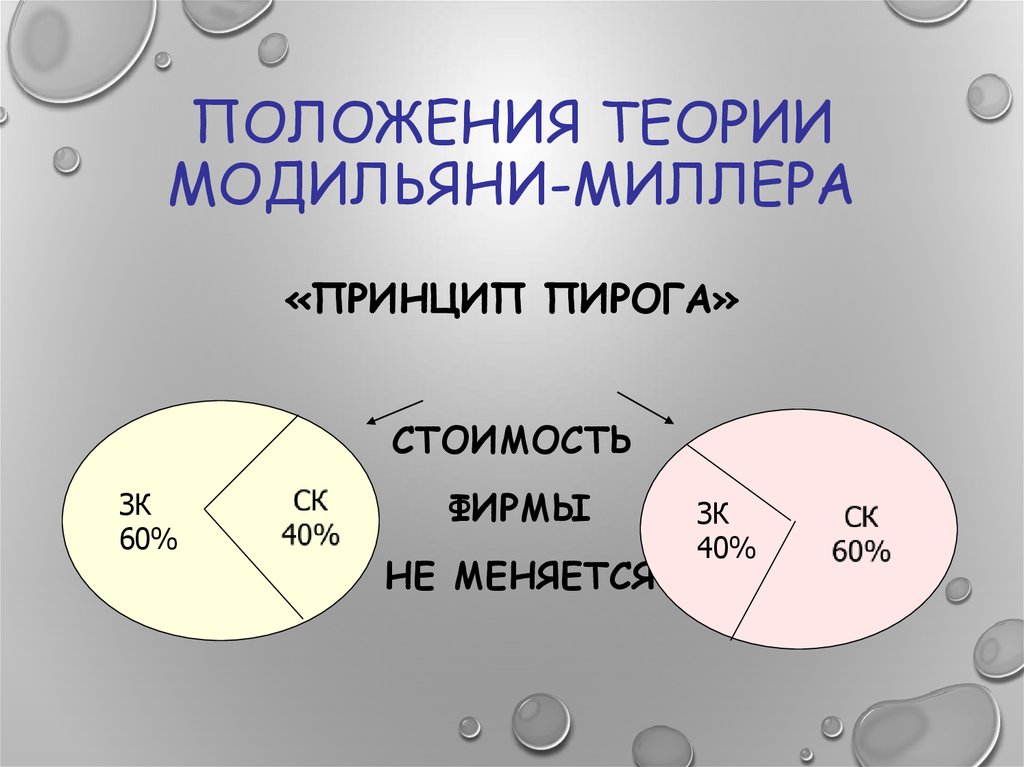

Верные суждения о вложении в бизнес

Для решения такой проблемы используется теорема Модильяни-Миллера. Кратко ее определение звучит так: финансирование активов предприятия не оказывает влияния на его рыночную стоимость при неизменных планируемых финансовых потоках. Стоимость предприятия не зависит от объема заемного финансирования.

Важно! Повышенный риск акционеров, возникающий из-за высокого объема заемных средств, компенсирует увеличившаяся доходность, и на стоимость это влияния не оказывает.

Активы предприятия формируют финансовые потоки, а от последних зависит непосредственно его стоимость. При наличии у предприятия активов оно берет на себя обязательства. Активами называют единственные составляющие стоимости. Пока планируемые финансовые потоки неизменны, стоимость не меняется.

Единственно правильной схемы поступления финансовых средств не существует. Для каждого нового состояния рынка, для каждой компании основные средства должны быть созданы повторно с учетом конкурентной политики и увеличения стоимости предприятия. При выборе оптимального источника финансирования необходимо определить, прежде всего, результативность будущего проекта.

Читайте также: