Агентство по страхованию вкладов доклад

Обновлено: 02.07.2024

Смирнова Елена Александровна,

к.э.н., доцент,

кафедра финансов предприятий и страхования,

Крымский федеральный университет имени В.И. Вернадского,

г. Симферополь.

Научный вестник: финансы, банки, инвестиции

№2, 2017

В современной экономике денежные сбережения граждан имеют важное значение для увеличения ресурсной базы банковского сектора, который необходим для расширения инвестиционных возможностей. Одной из проблем российской экономики в настоящее время является острый дефицит инвестиций во всех ее отраслях. Наиболее доступной формой трансформации сбережений в инвестиции является передача денег коммерческим банкам. Так как от неблагоприятных ситуаций не застрахован ни один банк, существует риск, что вкладчик не сможет вернуть деньги обратно. В большинстве развитых стран существует система защиты вкладов, которая в случае возникновения неблагоприятной ситуации гарантирует, что инвестор получит свои денежные средства обратно. В статье акцентируется внимание на сущности Агентства по страхованию вкладов, а также рассмотрены некоторые аспекты его деятельности. Проанализирована динамика основных финансовых параметров системы страхования вкладов. Определена роль, которую оно выполняет в банковской системе и представлены перспективы его развития.

Введение

В современных условиях развития денежные сбережения граждан имеют важное значение для увеличения ресурсной базы банковского сектора, который необходим для расширения инвестиционных возможностей. Одной из проблем российской экономики в настоящее время является острый дефицит инвестиций во всех ее отраслях. Наиболее доступной формой трансформации сбережений в инвестиции для общественности является передача денег коммерческим банкам. Однако, так как от неблагоприятных ситуаций не застрахован ни один банк, существует риск, что вкладчик не сможет вернуть деньги обратно. В большинстве развитых стран существует система защиты вкладов, которая в случае возникновения неблагоприятной ситуации гарантирует, что инвестор получит свои денежные средства обратно. По всему миру одним из таких способов защиты интересов вкладчиков является страхование банковских вкладов, которое осуществляет Агентство по страхованию вкладов.

Постановка задачи

Агентство по страхованию вкладов является важным звеном в банковской системе государства, так как оно обеспечивает эффективную защиту вкладчиков от потери застрахованных вкладов, осуществляет меры по предупреждению банкротства и обеспечивает стабильную работу банковской системы в целом, повышая уровень доверия населения России к банковской системе.

Целью работы является формулировка предложений по совершенствованию деятельности Агентства по страхованию вкладов и системы страхования вкладов в целом.

Результаты

В современных условиях развитие рыночных отношений в национальной страховой системе сопровождается разнообразными проблемами социально-экономического характера, поэтому успешная страховая деятельность требует знать специфику страхового рынка, вовремя и правильно управлять ситуациями с помощью современных методов и приемов, а также предопределять эффективные действия страховых компаний, потребителей-страхователей и посредников.

Развитое государство стремится к повышению своего экономического роста, что является одной из категорий привлечения внутренних ресурсов, а также вкладов населения в инвестиционный процесс, в этой связи была создана система страхования вкладов населения.

Система страхования вкладов (ССВ) — государственный механизм, деятельность, которого состоит в обеспечении защиты денежных средств на банковских счетах посредством их страхования.

Потребность в ССВ возникает как у вкладчиков, так и у банковской системы, так как для банков система страхования способствует повышению привлекательности банковских услуг для населения и доверия к государственной кредитной организации, а для населения является надежным и безопасным способом хранения своих вкладов.

Главной задачей ССВ является осуществление срочных выплат вкладчикам из специального фонда в случае прекращения функционирования банка, что позволяет вкладчикам получить доступ к своим средствам, не дожидаясь начала ликвидационных процедур.

Государственная корпорация осуществляет свою деятельность на основании следующих принципов:

Также Агентство по страхованию вкладов занимается отбором банков для включения их в систему страхования вкладов. Стать участником системы страхования вкладов может банк с достаточной финансовой устойчивостью, который осуществляет свою деятельность согласно законодательству Российской Федерации и выполняет нормативы, установленные Банком России.

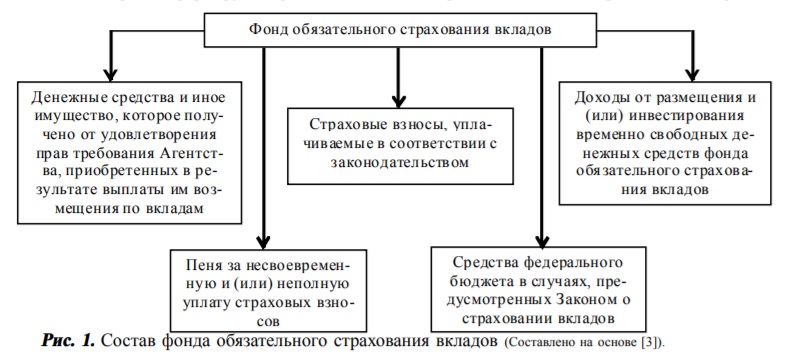

Необходимо отметить, что финансирование выплат возмещения по страховым вкладам осуществляется из Фонда обязательного страхования вкладов, который был создан в соответствии с Законом о страховании вкладов. В свою очередь, Фонд обязательного страхования вкладов представляет совокупность денежных средств и иного имущества, которое принадлежит Агентству на праве собственности. Фонд обязательного страхования вкладов обособляется от иного имущества Агентства и по нему ведется обособленный учет. Для учета денежных средств фонда Агентство имеет специальный счет в Банке России. Банк России не уплачивает процентов по остаткам денежных средств, находящихся на этом счете [3].

Из каких средств формируется фонд обязательного страхования вкладов, представлено на рис. 1.

Для наглядного изучения роли Агентства по страхованию вкладов в банковской системе Российской Федерации рассмотрим основные аспекты его деятельности за период 2013-2016 гг., а также динамику основных финансовых параметров ССВ, что представлено в таблице 1.

Таблица 1. Динамика основных финансовых параметров ССВ в 2013-2016 гг.*

| Показатели | 01.01.2013 | 01.01.2014 | 01.01.2015 | 01.01.2016 |

| Количество банков-участников (в том числе действующих банков) | 891 (793) | 873 (762) | 860 (698) | 842 (616) |

| Совокупный объем застрахованных вкладов в действующих банках, млн руб. | 13 999 731 | 16 590 994 | 18 303 212 | 22 889 884 |

| Страховая ответственность Агентства в действующих банках (потенциальные выплаты), млн руб. | 9 401 174 | 10 874 457 | 12 700 000 | 14 909 018 |

| Отношение размера страховой ответственности Агентства к совокупному объему застрахованных вкладов, % | 67,2 | 65,5 | 69,4 | 65,1 |

| Максимальный размер страхового возмещения на одного вкладчика в одном банке, тыс. руб. | 700 | 700 | 1 400 | 1 400 1 |

| Ставка/базовая ставка страховых взносов за квартал, % расчетной базы | 0,10 | 0,10 | 0,10 | 0,10 |

| Дополнительная/повышенная дополнительная ставка взносов, % расчетной базы 2 | -/- | -/- | -/- | 0,02/0,15 |

| Размер фонда обязательного страхования вкладов, млн руб. | 205 767 | 168 127 | 83 599 | 37 454 |

Проанализировав динамику основных финансовых параметров ССВ в 2013-2016 гг., можно отметить следующие изменения:

- количество банков-участников уменьшилось в отчетном периоде по отношению к 2013 на 49, или на 94%; в том числе количество действующих банков уменьшилось в отчетном периоде на 177, или 77%;

- совокупный объем застрахованных вкладов в действующих банках в 2016 году составил 22 889 884 млн руб., что на 8 890 153 млн руб. больше, чем в 2013 году, то есть совокупный объем застрахованных вкладов увеличился на 163%;

- страховая ответственность Агентства в действующих банках в 2016 году увеличилась по сравнению с 2013 на 5 507 844 млн руб., или на 158% и составила 14 909 018 млн руб.;

- отношение размера страховой ответственности Агентства к совокупному объему застрахованных вкладов в отчетном периоде составил 65,1%, в 2013 году этот показатель был равен 67,2%;

- максимальный размер страхового возмещения на одного вкладчика в одном банке увеличился к 2016 году и составил 1 400 тыс. руб.

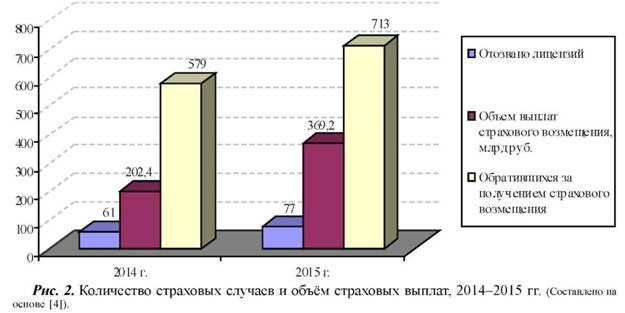

В 2015 году у банков — участников ССВ было отозвано 77 лицензий (в 2014 году — 61), объём выплат страхового возмещения по сравнению с предыдущим годом увеличился на 82% (с 202,4 до 369,2 млрд руб.), а число вкладчиков, обратившихся за получением страхового возмещения, — на 23% (с 579 до 713 тыс.). Всего же за время существования ССВ к 31 декабря 2015 г. произошли 295 страховых случаев, общий размер страховой ответственности по которым составил 828 млрд руб. перед 5,29 млн вкладчиков (рис. 2).

За счёт средств Фонда в 2015 году были осуществлены компенсационные выплаты на сумму более 2,3 млрд руб. в пользу 23 тыс. вкладчиков 45 украинских банков, прекративших свою деятельность на территории Республики Крым (годом ранее — 25 млрд руб. в пользу 200 тыс. вкладчиков).

Также одним из важных направлений деятельности Агентства является предотвращение попыток страхового мошенничества. В целях защиты прав вкладчиков и предупреждения нанесения ущерба Фонду в каждом из ликвидируемых банков были проанализированы операции по вкладам с целью выявления признаков формирования фиктивных обязательств.

По его результатам за последние 3 года объемы выявленных в ликвидируемых банках сомнительных операций сохраняются на высоком уровне (11,6 млрд руб. — в 2013 году, 3,7 млрд руб. — в 2014 году, 5,8 млрд руб. — в 2015 году). При этом доля сомнительных вкладов в общем объеме страховой ответственности по всем страховым случаям планомерно снижается (9,2% — в 2013 году, 1,9% — в 2014 году, 1,3% — в 2015 году), в том числе в результате мер, принимаемых Агентством.

Итак, по состоянию на 31 декабря 2015 г.:

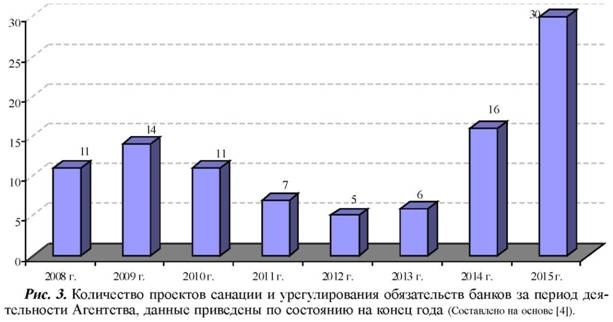

- Агентством по страхованию вкладов были выполнены меры по предупреждению банкротства в 30 банках (рис. 3), также число банков, в отношении которых Агентством были приняты санационные меры, увеличилось.

- Агентством было направлено 1 537,55 млрд руб. на осуществление санации банков, из них 1 270,47 млрд руб. (с учетом замещения источников финансирования) — за счёт кредитов Банка России, 259,33 млрд руб. — за счёт средств имущественного взноса Российской Федерации в имущество Агентства, 7,75 млрд руб. — за счёт средств Фонда.

- Работники Агентства приняли участие в работе 88 временных администраций по управлению кредитными организациями, назначенных Банком России, с целью повышения своевременности проведения мероприятий по возврату активов, выявлению на раннем этапе сделок, совершённых руководством банков в ущерб интересам кредитных организаций и их кредиторов, а также более оперативному рассмотрению требований кредиторов.

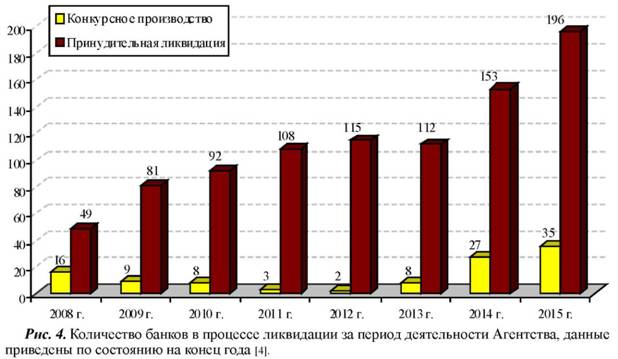

- Агентством были реализованы функции конкурсного управляющего в 231 кредитной организации, показатель в 1,3 раза превысил аналогичный в прошлом году. Также конкурсное производство проводилось в 196 кредитных организациях, принудительная ликвидация — в 35, что представлено на рис. 4.

Следовательно, нельзя недооценивать существенную роль Агентства страхования вкладов, так как его функции и полномочия продолжают расширяться, Агентство можно считать самостоятельным элементом банковской системы России.

Таким образом, если бы Агентство по страхованию вкладов осуществляло свои функции как предпринимательская деятельность по оказанию рыночных услуг, то в таком случае, деятельность Агентства как социально значимого института, которая направлена на обеспечение стабильности банковской системы, прекратила бы свое функционирование. Именно потому, Агентство как инструмент социально-экономической политики государства действует на бесприбыльной основе, то есть является некоммерческой государственной корпорацией.

Следовательно, такая организация работы корпорации, функции, которые выполняет Агентство, соответствует современным подходам, используемым в мировой практике: системы страхования вкладов и финансового оздоровления кредитных организаций, которые существуют в развитых странах мира и не направлены на извлечение прибыли.

Агентство является одним из агентов государства по осуществлению финансовой политики в банковской системе и в стране в целом.

Акцентируя внимание на вышесказанном, стоит отметить, что совершенствование системы страхования вкладов в России является необходимым условием гармоничного функционирования ССВ, которое будет включать в себя следующие параметры:

- улучшение банковской системы путем усиления банковского надзора и отбор банков в систему страхования;

- повышение доверия клиентов за счет их уверенности в возврате своих вложений;

- расширение ресурсной базы коммерческих банков и улучшение её структуры, что обеспечит соответствующий рост банковских активов и расширение банковской деятельности в целом;

- посредством системы страхования депозитов решать проблемы регулирования банковской деятельности;

- обеспечить ведущую роль государства в этой системе;

- выделить структуру на роль страхового фонда в форме государственной организации;

- использовать более жесткую модель страховой системы в части участия в ней коммерческих банков и контроля над их деятельностью;

- посредством индивидуальных предпринимателей, а также некоммерческих организаций, предприятий малого и среднего бизнеса расширять круг субъектов страховой защиты;

- уменьшить ставку страховых взносов по мере накопления в фонде обязательного страхования вкладов достаточных ресурсов для обеспечения снижения уровня финансовой нагрузки на банки;

- разрабатывать и использовать современные подходы, в том числе хорошо зарекомендовавшие себя в других странах, в подготовке и проведении проверки проблемных банков, оценки и управления их активами и обязательствами, подбору инвесторов и контролю над проведением санации;

- обеспечивать эффективное осуществление функций и полномочий Агентства посредством внедрения современных моделей управления;

- обеспечивать информирование общества о деятельности Агентства для повышения доверия граждан к кредитной системе страны;

- увеличить максимальный размер страхового возмещения на одного вкладчика в одном банке с 1 400 тыс. руб. до 1800-2000 тыс. руб.

Выводы

Таким образом, можно сделать вывод о том, что Агентство по страхованию вкладов является главным звеном в банковской системе государства, обеспечивающим эффективную защиту вкладчиков от потери застрахованных вкладов, а также стабильную работу банковской системы в целом, повышая уровень доверия населения России к банковской системе, которая занимается координацией работы системы страхования вкладов на основе законодательства Российской Федерации. Следовательно, выполняя такие функции, Агентство по страхованию вкладов играет важную роль в банковской системе Российской Федерации.

3. Фонд обязательного страхования вкладов [Электронный ресурс]. — Режим доступа: lawbook.online/finansovoe-pravo-rossii-kniga/5fond-obyazatelnogo-strahovaniya.html (дата обращения: 27.03.2017).

Программа Финансовый анализ - ФинЭкАнализ для анализа финансового состояния предприятия, позволяющая рассчитывать большое количество финансово-экономических коэффициентов.

История создания, цели, задачи, принципы деятельности Агентства по страхованию вкладов. Полномочия и функции Агентства, система страхования вкладов. Объемы вкладов населения в банках РФ. Роль Агентства в мероприятиях по финансовому оздоровлению банков.

| Рубрика | Банковское, биржевое дело и страхование |

| Вид | доклад |

| Язык | русский |

| Дата добавления | 10.11.2011 |

| Размер файла | 172,4 K |

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Российский Государственный Социальный Университет

Факультет социального страхования, экономики и социологии труда

Студентка 4 курса

Д.э.н. проф. Белотелова Н.П.

Всеобъемлющий контроль над деятельностью кредитных организаций, который осуществляется Банком России, является одной из форм реализации публичного интереса в создании стабильных экономических условий для гражданского оборота. Однако деятельность Банка России - не единственная форма государственного вмешательства в банковский бизнес.

Центральный банк РФ, главным образом, занимается предупреждением банкротства конкретных кредитных организаций и системного кризиса в целом, укрепляя единство и стабильность банковской системы, повышая доверие населения. Однако в условиях рыночной экономики невозможно полностью избежать указанных выше негативных явлений. Поэтому второй, не менее важной задачей любого государства становится минимизация их возможных последствий.

В соответствии со ст. 38 Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности" для обеспечения гарантий возврата привлекаемых в банках средств граждан и компенсации потери дохода по вложенным средствам создается система обязательного страхования вкладов физических лиц в банках. В целях осуществления функций по обязательному страхованию вкладов в 2004 г. было создано Агентство по страхованию вкладов, правовой статус, цели, задачи и полномочия которого были определены в гл. 3 Федерального закона от 23.12.2003 N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации".

В соответствии со ст. 14 Закона о страховании вкладов Агентство по страхованию вкладов (далее АСВ или Агентство) является государственной корпорацией, статус, цель деятельности, функции и полномочия которой определяются Законом о страховании вкладов и Федеральным законом от 12.01.1996 N 7-ФЗ "О некоммерческих организациях"

В силу особой общественной и экономической значимости банковской системы Агентство заменило арбитражных управляющих -- индивидуальных предпринимателей при банкротстве кредитных организаций, имевших лицензию Банка России на привлечение денежных средств физических лиц, а также при банкротстве отсутствующих кредитных организаций-должников.

Одновременное выполнение Агентством двух функций -- страхования вкладов и ликвидации неплатежеспособных банков -- является необходимым элементом целостной системы защиты интересов вкладчиков и иных кредиторов российских банков. Подобное организационное объединение функций позволяет сокращать убытки системы страхования вкладов, максимально быстро и эффективно возвращать из конкурсной массы в фонд обязательного страхования вкладов средства, выплаченные гражданам, обеспечить прозрачность и полноту расчетов со всеми кредиторами. Совмещение функций дает возможность сформировать единый центр ответственности перед кредиторами несостоятельных банков, что будет способствовать повышению доверия к банковской системе и институтам государственной власти.

Агентство является некоммерческой организацией, действующей в организационно-правовой форме государственной корпорации. Высшим органом управления Агентства является Совет директоров председателем его является министр финансов РФ А.Л. Кудрин. В его состав входят семь представителей Правительства Российской Федерации, пять представителей Банка России и Генеральный директор Агентства. Генеральным директором агентства является А.В. Турбанов.

Под составом и структурой управления понимается: Совет директоров, Правление агентства и его департаменты и управления (Департамент организации страхования вкладов; Департамент реструктуризации банков; Департамент ликвидации банков; Экспертно-аналитический департамент; Департамент урегулирования требований кредиторов; Департамент инвестирования фонда страхования вкладов; Департамент управления активами; Юридическое управление; Управление информационных технологий; Управление планирования и стратегического развития; Центр общественных связей Управление обеспечения защиты информации и режима; Управление делами; Служба внутреннего аудита)

Миссией Агентства является эффективная защита прав и законных интересов вкладчиков и иных кредиторов проблемных и несостоятельных российских банков, стимулирование кредитных организаций к ответственному ведению бизнеса, содействие поддержанию стабильности банковской системы Российской Федерации.

Приоритетными задачами Агентства являются укрепление стабильности банковской системы России и защита кредиторов банков. Для этого Агентство наделено следующими функциям:

1. Обеспечение функционирования системы страхования вкладов

2. Осуществление функций конкурсного управляющего (ликвидатора) банков

3. Участие в мероприятиях по финансовому оздоровлению (санации) банков

Система страхования вкладов (ССВ)

агентство вклад страхование

ССВ - специальная государственная программа, реализуемая Агентством с целью защиты сбережений населения, размещаемых в банках России. При заключении договора банковского вклада у вкладчика автоматически возникает право на получение в кратчайшие сроки компенсации до 700 тыс. руб. (включительно) в случае отзыва у банка лицензии (наступления страхового случая). Выплата страхового возмещения начинается не позднее 14 дней со дня наступления страхового случая и осуществляется, как правило, через аккредитованный Агентством банк-агент. Для получения возмещения вкладчику достаточно обратиться в банк-агент, предъявив паспорт и заполнив заявление.

На сегодняшний день у агентства 987 банков- участников, с момента создания Агентства 255 тыс. вкладчиков получили страховое возмещение в размере 38,1 млрд.руб. за время функционирования ССВ произошло 105 страховых случаев.

Объем вкладов населения в российских банках (млрд. руб.)

Финансовой основой системы страхования вкладов является Фонд страхования вкладов. Главный источник его пополнения - обязательные взносы банков-участников ССВ. В случае недостатка средств фонда Правительство РФ имеет право выделить Агентству средства из федерального бюджета. На 22 апреля 2011г. Размер фонда страхования составляет 126,5 млрд.руб.

Арбитражный суд назначает Агентство конкурсным управляющим (ликвидатором) в следующих случаях:

*.при банкротстве (ликвидации) кредитной организации, имевшей лицензию Банка России на привлечение денежных средств во вклады физических лиц;

* при банкротстве отсутствующих кредитных организаций-должников;

* при отстранении конкурсного управляющего -- физического лица.

Целью деятельности Агентства как корпоративного конкурсного управляющего (ликвидатора) является обеспечение эффективного функционирования системы управления процедурами банкротства при строгом соблюдении прав и законных интересов кредиторов, кредитной организации, общества и государства. Для достижения этой цели Агентство решает следующие задачи: своевременное установление и урегулирование требований кредиторов; формирование конкурсной массы в максимально возможном размере; проведение расчетов с кредиторами в минимальные сроки и в наиболее полном размере; выявление и оспаривание сделок, заключенных кредитной организацией в ущерб ее имущественным интересам; поиск и истребование от третьих лиц незаконно удерживаемого имущества кредитной организации; привлечение к ответственности лиц, виновных в доведении кредитной организации до банкротства; оптимизация расходов на ликвидационные процедуры путем разумного сочетания режима экономии денежных средств с необходимостью осуществления затрат в целях решения всего комплекса задач. Полномочия конкурсного управляющего (ликвидатора) реализуются через назначенных из числа работников Агентства представителей, действующих на основании доверенности.

В настоящее время Агентство осуществляет функции конкурсного управляющего (ликвидатора) в 108 кредитных организациях

В 108 ликвидируемых банках 57,1 тыс. кредиторов, объем требований которых составляет 212,2 млрд. руб.

Финансовое оздоровление (санация) банков

Преимущества данного метода заключаются:

* в предотвращении массового оттока средств, находящихся во вкладах, поскольку при передаче обязательств сохраняются все условия обслуживания кредиторов;

*.в обеспечении сохранности филиальной сети проблемных банков, которая передается банкам-приобретателям по рыночной стоимости;

* в возможности избежать массового сокращения персонала банков;

* в экономии средств фонда обязательного страхования вкладов.

При осуществлении мероприятий по предупреждению банкротства банков законом предусмотрено использование различных финансовых источников: имущественного взноса РФ; кредиторов банка России; средств фонда страхования вкладов Агентства; средств заинтересованных инвесторов.

5. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)

Подобные документы

Страхование вкладов физических лиц как элемент стабильности банковской системы. Цели деятельности, полномочия и органы управления Агентства. Закон о страховании вкладов. Полномочия агентства по управлению фондом обязательного страхования вкладов.

контрольная работа [30,6 K], добавлен 25.08.2010

История становления и развития системы страхования вкладов. Страхование вкладов в зарубежных странах. Российская система банковского страхования. Страхование вкладов физических лиц. Правовой статус и цель деятельности Агентства по страхованию вкладов.

курсовая работа [71,8 K], добавлен 30.11.2009

Агентство по страхованию вкладов как юридическое лицо публичного права. Правовое положение и роль агентства по страхованию вкладов в банковской системе РФ. Агентство по страхованию вкладов как инструмент государства в обеспечении финансовой стабильности.

курсовая работа [40,3 K], добавлен 22.05.2013

Страховые взносы и средства фонда системы страхования вкладов. Правовая основа формирования системы обязательного страхования вкладов, постановка банков на учет и снятие с учета в Ассоциации по страхованию вкладов. Российская система страхования вкладов.

курсовая работа [63,9 K], добавлен 09.10.2011

Система страхования банковских вкладов: цели, задачи, принципы. Анализ деятельности коммерческих банков по привлечению вкладов физических лиц в условиях функционирования системы страхования вкладов. Проблемы развития системы страхования вкладов в РФ.

курсовая работа [159,6 K], добавлен 11.02.2015

Суть системы страхования вкладов, как условие функционирования современной банковской системы. Агентство по страхованию вкладов: правовое положение, функции, полномочия. Управление ликвидационными процедурами и мерами по предупреждению банкротства банков.

дипломная работа [520,0 K], добавлен 21.04.2011

Сущность и деятельность агентства по страхованию вкладов. Центральный банк как орган банковского регулирования и надзора за деятельностью кредитных организаций. Российская система страхования вкладов с точки зрения положений ключевых принципов IADI.

Агентство страхования вкладов ( реферат , курсовая , диплом , контрольная )

Российский Государственный Социальный Университет Факультет социального страхования, экономики и социологии труда

Доклад

Студентка 4 курса Группы ФИН-Д-4−2

Д.э.н. проф. Белотелова Н.П.

Всеобъемлющий контроль над деятельностью кредитных организаций, который осуществляется Банком России, является одной из форм реализации публичного интереса в создании стабильных экономических условий для гражданского оборота. Однако деятельность Банка России — не единственная форма государственного вмешательства в банковский бизнес.

Центральный банк РФ, главным образом, занимается предупреждением банкротства конкретных кредитных организаций и системного кризиса в целом, укрепляя единство и стабильность банковской системы, повышая доверие населения. Однако в условиях рыночной экономики невозможно полностью избежать указанных выше негативных явлений. Поэтому второй, не менее важной задачей любого государства становится минимизация их возможных последствий.

В силу особой общественной и экономической значимости банковской системы Агентство заменило арбитражных управляющих — индивидуальных предпринимателей при банкротстве кредитных организаций, имевших лицензию Банка России на привлечение денежных средств физических лиц, а также при банкротстве отсутствующих кредитных организаций-должников.

Одновременное выполнение Агентством двух функций — страхования вкладов и ликвидации неплатежеспособных банков — является необходимым элементом целостной системы защиты интересов вкладчиков и иных кредиторов российских банков. Подобное организационное объединение функций позволяет сокращать убытки системы страхования вкладов, максимально быстро и эффективно возвращать из конкурсной массы в фонд обязательного страхования вкладов средства, выплаченные гражданам, обеспечить прозрачность и полноту расчетов со всеми кредиторами. Совмещение функций дает возможность сформировать единый центр ответственности перед кредиторами несостоятельных банков, что будет способствовать повышению доверия к банковской системе и институтам государственной власти.

Агентство является некоммерческой организацией, действующей в организационно-правовой форме государственной корпорации. Высшим органом управления Агентства является Совет директоров председателем его является министр финансов РФ А. Л. Кудрин . В его состав входят семь представителей Правительства Российской Федерации, пять представителей Банка России и Генеральный директор Агентства. Генеральным директором агентства является А. В. Турбанов .

Миссией Агентства является эффективная защита прав и законных интересов вкладчиков и иных кредиторов проблемных и несостоятельных российских банков, стимулирование кредитных организаций к ответственному ведению бизнеса, содействие поддержанию стабильности банковской системы Российской Федерации.

Приоритетными задачами Агентства являются укрепление стабильности банковской системы России и защита кредиторов банков. Для этого Агентство наделено следующими функциям:

1. Обеспечение функционирования системы страхования вкладов

2. Осуществление функций конкурсного управляющего (ликвидатора) банков

ССВ — специальная государственная программа, реализуемая Агентством с целью защиты сбережений населения, размещаемых в банках России. При заключении договора банковского вклада у вкладчика автоматически возникает право на получение в кратчайшие сроки компенсации до 700 тыс. руб. (включительно) в случае отзыва у банка лицензии (наступления страхового случая). Выплата страхового возмещения начинается не позднее 14 дней со дня наступления страхового случая и осуществляется, как правило, через аккредитованный Агентством банк-агент. Для получения возмещения вкладчику достаточно обратиться в банк-агент, предъявив паспорт и заполнив заявление.

На сегодняшний день у агентства 987 банковучастников, с момента создания Агентства 255 тыс. вкладчиков получили страховое возмещение в размере 38,1 млрд руб. за время функционирования ССВ произошло 105 страховых случаев.

Объем вкладов населения в российских банках (млрд. руб.)

Финансовой основой системы страхования вкладов является Фонд страхования вкладов. Главный источник его пополнения — обязательные взносы банков-участников ССВ. В случае недостатка средств фонда Правительство РФ имеет право выделить Агентству средства из федерального бюджета. На 22 апреля 2011 г. Размер фонда страхования составляет 126,5 млрд руб.

Ликвидация банков Арбитражный суд назначает Агентство конкурсным управляющим (ликвидатором) в следующих случаях:

*.при банкротстве (ликвидации) кредитной организации, имевшей лицензию Банка России на привлечение денежных средств во вклады физических лиц;

* при банкротстве отсутствующих кредитных организаций-должников;

* при отстранении конкурсного управляющего — физического лица.

Целью деятельности Агентства как корпоративного конкурсного управляющего (ликвидатора) является обеспечение эффективного функционирования системы управления процедурами банкротства при строгом соблюдении прав и законных интересов кредиторов, кредитной организации, общества и государства. Для достижения этой цели Агентство решает следующие задачи: своевременное установление и урегулирование требований кредиторов; формирование конкурсной массы в максимально возможном размере; проведение расчетов с кредиторами в минимальные сроки и в наиболее полном размере; выявление и оспаривание сделок, заключенных кредитной организацией в ущерб ее имущественным интересам; поиск и истребование от третьих лиц незаконно удерживаемого имущества кредитной организации; привлечение к ответственности лиц, виновных в доведении кредитной организации до банкротства; оптимизация расходов на ликвидационные процедуры путем разумного сочетания режима экономии денежных средств с необходимостью осуществления затрат в целях решения всего комплекса задач. Полномочия конкурсного управляющего (ликвидатора) реализуются через назначенных из числа работников Агентства представителей, действующих на основании доверенности.

В настоящее время Агентство осуществляет функции конкурсного управляющего (ликвидатора) в 108 кредитных организациях В 108 ликвидируемых банках 57,1 тыс. кредиторов, объем требований которых составляет 212,2 млрд руб.

Преимущества данного метода заключаются:

* в предотвращении массового оттока средств, находящихся во вкладах, поскольку при передаче обязательств сохраняются все условия обслуживания кредиторов;

*.в обеспечении сохранности филиальной сети проблемных банков, которая передается банкам-приобретателям по рыночной стоимости;

* в возможности избежать массового сокращения персонала банков;

* в экономии средств фонда обязательного страхования вкладов.

При осуществлении мероприятий по предупреждению банкротства банков законом предусмотрено использование различных финансовых источников: имущественного взноса РФ; кредиторов банка России; средств фонда страхования вкладов Агентства; средств заинтересованных инвесторов.

5. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)

Слайд 1

Актуальность темы обусловлена существующей задачей повышения доверия участников рыночной экономики к денежно-кредитной политике, проводимой Банком России. Существенную роль в этом процессе играет Агентство по страхованию вкладов.

Слайд 2

Целью выпускной квалификационной работы является разработка предложений по повышению эффективности деятельности Агентства по страхованию вкладов, которые могут позволить избежать повторения глобальных кризисов или помогут смягчить его последствия.

Слайд 3

В первой главе работы рассматриваются

ОСНОВЫ ОРГАНИЗАЦИИ ДЕЯТЕЛЬНОСТИ АГЕНТСТВА ПО СТРАХОВАНИЮ ВКЛАДОВ.

Проведенный анализ показал, что Агентство по страхованию вкладов является публичным юридическим лицом и на сегодняшний день выполняет ряд социально-экономических функций:

- обеспечение функционирования системы страхования вкладов;

- обеспечение функционирования системы гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования;

- осуществление функций конкурсного управляющего (ликвидатора) банков и негосударственных пенсионных фондов и участие в мероприятиях по финансовому оздоровлению (санации) банков.

Слайд 4

В соответствии с нормами статьи 4 Закона о страховании вкладов, участниками системы страхования вкладов являются:

1. вкладчики (выгодоприобретатели);

2. банки, внесенные в установленном порядке в реестр банков (страхователи);

3. Агентство по страхованию вкладов (страховщик);

С момента создания Агентства по страхованию вкладов 1348,2 тыс. вкладчиков получили страховое возмещение в размере 385,9 млрд. руб. Сводные данные о страховых случаях и произведенных страховых выплатах на 01.02.2015 представлены в таблице 1 раздаточного материала.

Анализ работы показал также, что в целях обеспечения финансовой устойчивости Правительство Российской Федерации имеет право выделить Агентству средства из федерального бюджета. На 02 февраля 2015 года размер фонда страхования вкладов составляет 77,7 млрд. руб. Источники инвестирования средств фонда страхования вкладов представлены на рисунке номер 1 раздаточного материала.

Слайд 5

С ноября 2004 года (с начала деятельности) по настоящее время, АСВ осуществило в отношении банков 392 ликвидационные процедуры, 208 из которых завершены.

По состоянию на 1 февраля 2015 года общий размер финансирования мероприятий по финансовому оздоровлению банков с учетом погашения основного составляет 788,01 млрд руб.

Текущее финансирование мер по санации банков отражает диаграмма, представленная на слайде и на рисунке 2 раздаточного материала.

Читайте также: