Как связаны надежность и доходность ценных бумаг ответ кратко

Обновлено: 07.07.2024

- Предсказуемый, надёжный и психологически комфортный инструмент инвестирования.

- Вклады до 1,4 млн рублей застрахованы государством.

- Не облагается НДФЛ.

- Доходность известна заранее.

- Низкая доходность. Ставка по банковским вкладам не всегда покрывает инфляцию.

- Ограниченная ликвидность: с большинства депозитов вывести деньги досрочно можно только с потерей процентов.

- Инструмент сбережения, а не получения прибыли.

- Сумма государственного страхования вклада ограничена 1,4 млн рублей.

- Россияне считают это самым надёжным вложением.

- Можно извлекать фиксированный пассивный доход при успешной сдаче квартиры в аренду.

- Грамотно подобранная недвижимость растёт в цене.

- Покупка недвижимости требует больших вложений. Из-за дороговизны актива портфель сложно диверсифицировать: понадобятся многомиллионные затраты.

- Низкая ликвидность: быстро продать квартиру или нежилое помещение сложно.

- Высокие издержки: квартира требует постоянных расходов на ремонт, коммунальные платежи и налоги.

Пример: Понятно, что за 1 млн. квартиру в Москве не купить, поэтому наша задача — посчитать доходность владения. За период 2014 – 2019 на рынке московского жилья не наблюдалось существенного роста. В среднем цены выросли на 2,6%.

Однокомнатную квартиру стоимостью 10 млн при хорошем расположении в спальном районе и нормальном ремонте можно сдавать за 40 000-45 000 рублей в месяц. Это годовой доход примерно в 5,1%, а за вычетом НДФЛ — 4,4%. Доход от роста цены — 0,44% после вычета НДФЛ. Однако он появится, только если квартира будет реализована. А это повлечёт дополнительные издержки, связанные с услугами риелторов, регистрацией собственности, оценкой — что не оставит никакой прибыли от сделки. Арендная прибыль около 2 700 000 рублей до налога, 2 350 000 млн рублей – после.

Пересчитаем наш доход на 1 миллион первоначальных вложений, просто поделив прибыль на 10. За пять лет это около 235 000 рублей арендного дохода после уплаты налогов. Как видим, на временном отрезке без сколько-нибудь значимого роста цен доход от инвестиций в жилую недвижимость невысок. Даже ниже, чем при банковском депозите, а риски несоизмеримо больше.

- Надежность и стабильность вложений: например, выплата процентов и погашение по облигациям федерального займа гарантированы государством. Крупные компании тоже не откажутся от своих обязательств.

- Гарантированный доход. При покупке облигации сразу известно, какую сумму и когда вы получите. Это регулярные купонные выплаты и номинал облигации, который выплачивается при погашении.

- Купонный доход по облигациям федерального займа (ОФЗ) не облагается налогом.

- Высокая ликвидность в сравнении с предыдущими инструментами. Облигацию просто продать на бирже.

- Широкие возможности диверсификации. Не нужны грандиозные бюджеты, чтобы купить большое количество разных бумаг.

- Доходность немногим больше уровня инфляции (но выше, чем по вкладам в банках из ТОП-20) — 7,4%-8,5%.

- Чтобы вывести деньги досрочно, нужно продать облигацию по рыночной цене. А она может колебаться в любую сторону.

Пример: Рассмотрим выпуск ОФЗ 26214. Купон 6,4%, погашение 27.05.2020. Номинал одной бумаги – 1000 рублей. Выплата купонного дохода производится раз в полгода, и его можно реинвестировать, то есть вернуть на счет и докупить облигаций. При вложении миллиона рублей на пять лет с реинвестированием, получаем 370 тысяч прибыли.

В среднем, доходность 5-летнего депозита оказалась выше инвестиций в безрисковые рублёвые облигации без реинвестирования купона. Однако не стоит забывать о том, что в случае необходимости ОФЗ можно продать в любой момент, получив накопленный купон и рыночную стоимость облигаций. Депозит досрочно вывести без потерь почти невозможно. Более того, если покупать облигации через индивидуальный инвестиционный счёт, можно получить налоговый вычет в размере 13% от потраченных средств.

- Высокая долгосрочная доходность в сочетании с волатильностью на коротких временных отрезках.

- Доход по акциям — это рост их цены и (опционально) выплата дивидендов.

- Высокая ликвидность. Операции купли-продажи акций занимают секунды.

- Гибкость. В зависимости от выбранной стратегии вы наполняете свой портфель бумагами, балансируя между рисками и доходностью.

- Инвестировать можно даже небольшой капитал. Особенно, если вкладывать в ETF – они позволяют купить доли сотен акций даже с ограниченным бюджетом.

- Риски выше, чем по вышеперечисленным инструментам. Ими необходимо управлять. Для этого можно выбрать готовую стратегию и комфортный уровень риска. Однако персональный консультант по управлению капиталом 1) поможет подобрать стратегию, 2) составит оптимальный портфель для достижения ваших целей, 3) будет сопровождать в течение всего срока инвестирования.

- Доходность не гарантирована.

- Высокая взаимосвязанность между разными элементами системы, которую почти невозможно просчитать. Например, кризис в металлургической отрасли ударит по десятку других.

Пример: Индекс Московской биржи, который отражает среднюю динамику акций российских компаний, с января 2014 по январь 2019 вырос на 64%. То есть, 10,4% в год до налогообложения, 9,04% после уплаты НДФЛ.

Рынок акций интересен своими возможностями диверсификации, в том числе за счёт зарубежных бумаг. Индекс S&P 500 вырос с января 2014 по январь 2019 на 45%. Это 7,7% годовых в долларах до налогов, 6,7% после вычета НДФЛ.

Кроме того, средняя дивидендная доходность по индексу S&P 500 около 2%. После налога на дивиденды 15% это — 1,7%. Итого, на отрезке 2014-2019 среднегодовой доход инвестора в S&P 500 составил 8,4% в долларах.

Важно, что вместо покупки акций можно приобрести ETF — паи фондов, сформированных так, чтобы их цена была привязана к каким-либо индексам. Например, упомянутых Мосбиржи и S&P.

Если же рассмотреть конкретные бумаги, мы едва ли сможем создать цельную картину рынка. Например, если бы ваш портфель состоял исключительно из акций ЛУКОЙЛ, он бы показал спокойный линейный рост: в январе 2014 одна акция стоила 1990 рублей, а в январе 2019 – 5129. То есть, рост более чем в 2,5 раза. В то же время ГАЗПРОМ за пять лет вырос незначительно: со 139 до 156 рублей за акцию. Зато в июле 2019 акции резко подскочили до 250 рублей за штуку. Аналогично и с АЭРОФЛОТом – за пять лет акции выросли на 20%: с 81,75 до 102,06 руб. В то же время два года назад, в июле 2017, они показывали рост до 225 рублей, более чем в три раза от показателя 2014 года. Угадать, куда пойдут котировки почти невозможно.

Поэтому первое, что посоветует вам консультант по управлению капиталом — грамотно составить портфель в соответствии с вашими долгосрочными целями и не надеяться на сверхприбыль. Или покупать ETF и ориентироваться на индексы – они растут всегда, за исключением периодов глобальных потрясений вроде мировых войн.

* При расчете доходности акций использовалась ставка на индекс Мосбиржи (ММВБ), сравнение января 2014 с январем 2019 после уплаты НДФЛ 13%. Также добавлена дивидендная доходность, которая для акций Мосбиржи в среднем составляет 6% в год. Носит справочный характер и будет значительно отличаться при формировании реального портфеля.

Нажимая на кнопку, вы даете согласие на обработку персональных данных

и соглашаетесь c политикой конфиденциальности

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Размер прибыли показывает, насколько доходы превышают расходы, но дополнительной информации эта величина в себе не несёт. Прибыль в 1 млн руб. — это хорошо или плохо? Вроде бы хорошо, а если актив оценивается в миллиард? А ведь при этом нужно ещё учесть риски, инфляцию и другие факторы. Поэтому необходим индикатор не только величины прибыли, но и её качества. Таким показателем и является доходность.

Понятие доходности

Когда инвестору нужно понять качество прибыли, он соотносит её величину со стоимостью конкретного актива. Полученный результат показывает доходность — она иллюстрирует, насколько выгодными могут оказаться вложения.

В общем виде доходность рассчитывается по формуле:

R = P / V * 100%, где:

P — прибыль (разница дохода и издержек);

V — стоимость актива.

Для более эффективного использования доходности нужно сравнить её со следующими показателями:

-

с прошлыми значениями — узнать её динамику;

Пример. Инвестору предлагают вложить в проект 100 тыс. руб. и обещают через год вернуть 110 тыс. руб. Доходность, которую он получит, должна составить 10%.

-

выяснить, какую доходность уже приносят ему эти деньги;

Инвестор видит, что его деньги хранятся на вкладе до востребования и, следовательно, приносят нулевой доход.

Поняв это, он сравнивает возможные инвестиции в проект с вложениями в ОФЗ, выплаты по которым гарантирует государство. Предполагаемая прибыль от проекта лишь на 3,5% превосходит гарантированный доход от государственных облигаций.

На следующем этапе можно оценить другие возможные варианты вложений: имеющиеся на рынке акции, облигации, условия по депозитам.

Для принятия окончательного решения нужно провести анализ факторов, связанных с доходностью.

Факторы оценки качества доходности

Для оценки доходности нужно учитывать ряд факторов.

-

Потеря стоимости денег (инфляция). Чем больше её величина, тем больше должна быть и предполагаемая доходность. Инвестор получает доход по депозиту в 4%, но если инфляция 5%, то он фактически теряет деньги. Поэтому доходность его вложений должна начинаться от 5%.

Для оценки доходности нужно не только провести необходимые расчёты, но и соотнести полученную величину с другими факторами.

Основные разновидности доходности

На основе базовой формулы доходности проводятся более специализированные вычисления, зависящие от природы конкретного актива. Выделяются следующие типы.

Ожидаемая

Наиболее вероятная доходность от актива. Если имеется акция с вероятностью 50% получить как 10%, так и 20% доходности, то её ожидаемая доходность составит: 0,5 * 10 + 0,5 * 20 = 15%.

Реальная

Учитывает фактор инфляции. Её формула:

Если инфляция 5%, а доход от облигации 7%, то реальная доходность составит:

(1 + 0,07 / 1 + 0,05) — 1 * 100% = 1,9%.

Номинальная

Не учитывает величину инфляции и других неявных издержек (налоги и комиссии). В вышеуказанном примере номинальная доходность по облигации будет равна 7%.

По депозитам

Рассчитывается по ставкам вкладов в банках. Эта доходность может вычисляться двумя способами.

Первый использует формулу сложного процента, когда проценты прибавляются к их накопленной величине и к основному вкладу: FV = PV * (1 + r / n) (nt) , где:

- FV — окончательная величина вклада;

- PV — первоначальная сумма;

- r — ставка доходности;

- n — частота начисления % (в год);

- t — продолжительность инвестирования (в годах).

Второй задействует формулу простого процента, когда проценты прибавляются только к сумме основного вклада: FV = PV * r * t.

Пример. Предположим, что:

- PV — 1 млн руб.

- r = 7%

- n = 1

- t = 5

По формуле сложных процентов итоговая сумма — 1,4 млн руб. По простым — 1,35 млн руб. Разница — 50 тыс. руб.

Дивидендная доходность

Это отношение годовой суммы дивидендов к средней (медианной) цене акции. Данные по этому показателю публикуются на сайте Московской биржи (для эмитентов, чьи акции представлены на ней). Нюансы этой доходности изложены в отдельной статье.

Купонная доходность

Это отношение суммы выплаты по купону к номиналу облигации. Если купон выплачивается два раза в год и его сумма — 500 руб., а номинал облигации — 10 тыс. руб., то купонная доходность равна 10%. Но обычно цена облигации отличается от её номинала. В таком случае полагающиеся купонные выплаты соотносят с текущей стоимостью облигации.

Как рассчитать доходность по основным ценным бумагам

Для расчёта доходности акций нужно учитывать, что они могут приносить доход как в виде дивидендов, так и при росте стоимости эмитента. При этом выплаты по ним не гарантированы — безусловные дивиденды обязательны лишь для привилегированных акций.

Общая формула доходности акций за год, объединяющая дивиденды и изменение курсов стоимости, выглядит следующим образом:

V1 — начальная цена акции;

V2 — конечная цена акции.

Эмитенты облигаций должны выплачивать заранее оговорённый доход инвесторам в форме купонов (не касается дисконтной разновидности данных ценных бумаг). Это положительно влияет на точность расчёта доходности по облигациям.

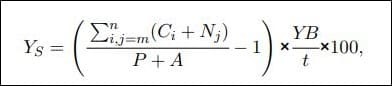

Общая формула доходности облигаций по методологии MOEX :

- Ys — простая доходность,%,

- Ci — размер i-ого купона;

- Nj — размер выплаты j-ой номинальной суммы долга;

- A — накопленный купонный доход;

- n — число купонных периодов;

- m — текущий купонный период;

- t — число дней до даты погашения / ближайшей оферты;

- YB — базис года (число дней в году).

При операциях с облигациями нужно учитывать совокупность различных факторов, разобранных ранее.

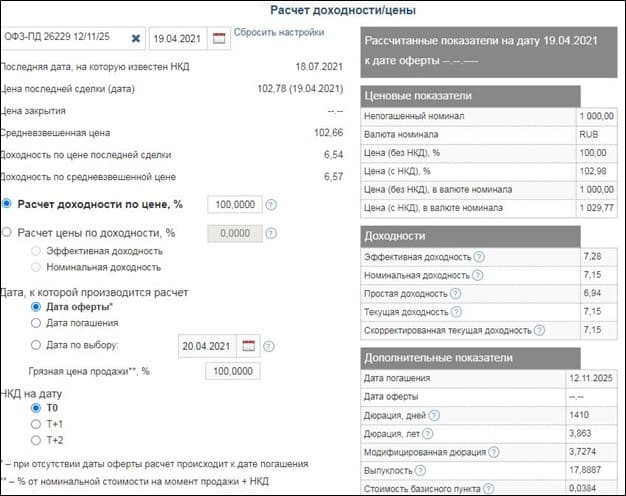

Благодаря разнообразию онлайн-калькуляторов, инвесторы избавлены от необходимости осуществлять расчёты вручную.

Для вычисления доходности облигаций также можно использовать и функцию ДОХОД в Excel.

Что может повлиять на доходность

Доходность облигаций постоянно колеблется в зависимости от динамики ключевой ставки ЦБ и других факторов. Цена облигаций с высокими купонными выплатами увеличивается при понижении ключевой ставки.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

Открыть брокерский счёт

Тренировка на учебном счёте

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Целую неделю не проходят биржевые торги по российским облигациям. Но за это время произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

• Кредитный риск: ОФЗ обеспечены гарантиями государства, они выпущены Минфином РФ.

• Сумма инвестирования не ограничена, тогда как в банках Агентством по страхованию вкладов гарантируется возврат лишь до 1,4 млн руб.

• Возможность зафиксировать высокую доходность на длительный срок, от 1 года до 15 лет. В банках высокие ставки только по коротким вкладам.

• Пример портфеля из пяти ОФЗ со сроками погашения от 3 до 10 лет:

Подробнее

Механика облигаций. Доходность облигаций тесно связана с инфляцией и рыночными ставками. Чем больше срок до погашения, тем сильнее снижается стоимость облигаций в периоды повышения ключевой ставки. В текущей ситуации мы именно это и увидим после возобновления торгов на Московской бирже. Все долговые бумаги упадут в цене, чтобы их доходность поднялась до справедливых рыночных значений.

После неизбежного снижения цен облигаций инвесторам откроется возможность зафиксировать повышенную доходность, например 20–22% годовых, на несколько лет вперед.

Учитываем риски

Для облигации характерны два главных риска: процентный и кредитный.

Процентный — это риск того, что ключевая ставка из-за высокой инфляции вырастет еще больше, и цена облигации снизится ниже. Однако после подъема до 20% дальнейший увеличение ставки ЦБ РФ совсем не гарантировано. Ведь этим действием регулятор пытается сбить инфляционное давление. Если получится это сделать, то и ключевая ставка в будущем снизится.

Такое уже было раньше? В 2014 г., когда ЦБ точно также резко поднял ставку с 10,5 до 17%, в дальнейшем она только падала. Выиграли те, кто успел зафиксировать доходность по длинным облигациям. На графике ниже представлена динамика доходности к погашению по 10-летним гособлигациям (ОФЗ), выпущенным Минфином РФ.

Но даже если в этот раз будет по-другому, инвестор может проигнорировать процентный риск, просто удерживая облигацию до погашения. В таком случае колебания цен будут не важны — в конце срока эмитент погасит ее по номинальной цене.

Кредитный риск — это риск того, что эмитент не сможет расплатиться по облигации. Чтобы сократить этот риск, имеет смысл ограничить свой выбор бумагами надежных и высококлассных эмитентов.

Стоит сказать, что сейчас по банковским депозитам также можно получить 20% и даже больше. Однако эти предложения, как правило, предполагают срок 3–6 мес. Они позволяют зафиксировать доходность лишь на короткий срок, в отличие от облигаций. В дальнейшем в случае снижения ключевой ставки ЦБ доходность по вкладам также снизится.

Пример. Условия: трехлетняя облигация Х предполагает доходность к погашению 20% годовых; банковский вклад в течение первого года дает 20%, второго — 13%, третьего — 10%.

Результат через 3 года:

- Облигации +60%

- Вклад +43%

Важно: Уровень рисков по банковским вкладам и облигациям различается. По облигациям нет гарантий от АСВ.

Какие облигации в фокусе

Мы сформировали несколько подборок с бумагами, которые позволят зафиксировать высокую доходность на 3-4 года, 5–6 лет и 8–10 лет. Все это облигации относительно с высокими рейтингами, выпущенные государством (ОФЗ) или госкомпаниями.

Отметим, что ОФЗ являются наиболее надежным инструментом, который обеспечен гарантиями Министерства финансов РФ. Риски по ним могут быть ниже, чем по банкам.

В последнем столбце указана оценочная доходность, которую мы предположительно можем увидеть по этим бумагам после открытия торгов. Это ориентир. На практике она может отличаться и даже быть чуть выше.

Облигации для инвестиций на 3–4 года

Облигации для инвестиций на 5–6 лет

Облигации для инвестиций на 8–10 лет

А что с облигациями корпораций? Доходность еще выше

Если инвестор хочет получить доходность еще выше, но на более короткий срок, то он может купить облигации крупных компаний с кредитными рейтингами от А до АА- по национальной шкале.

В России кредитный рейтинг присваивают аналитические рейтинговые агентства, аккредитованные ЦБ. Рейтинг от А до АА- означает, что эти агентства считают надежность по таким облигациям высокой, но на несколько ступеней ниже, чем по ОФЗ.

Эти бумаги могут торговаться с доходностью на 4–5% выше, чем ОФЗ. Но нужно учитывать, что и кредитный риск — более высокий. Его можно снизить за счет диверсификации, если не вкладывать слишком много денег в выпуск одного эмитента, а распределить их по разным бумагам.

Для примера мы привели несколько таких облигаций и ожидаемую доходность, с которой они могут торговаться.

На открытии могут быть любые цены

В первый день торгов на рынке облигаций будут очень сильные колебания. Часть ранее открытых позиций участников могут закрываться по маржин-коллам — в этой ситуации стоимость облигаций способна падать гораздо сильнее фундаментально справедливых значений. Чем сильнее падение, тем больше расчетная доходность к погашению.

Поэтому именно в первые часы после возобновления работы долгового рынка могут появляться самые интересные возможности для инвестирования.

Не является индивидуальной инвестиционной рекомендацией.

Как найти в приложении

Уже есть облигации?

Можно рассмотреть вариант закрытия части коротких бумаг в пользу более длинных, чтобы текущая высокая доходность была зафиксирована на длительный период.

БКС Мир инвестиций

С 5 по 8 марта торги на всех рынках Московской биржи не проводятся

Западные площадки — минус $100 млрд и проблемы ликвидности

Что делать с акциями ЛУКОЙЛа, когда откроются торги на Мосбирже

Никель на максимумах, палладий и медь догоняют. Что это значит для Норникеля

Опыт Ирана. Валюта и фондовый рынок под санкциями

В чем пересидеть кризис: наличные деньги или акции

Что делать, когда откроются торги на Мосбирже

Выбор ценных бумаг в качестве инструмента для инвестирования денежных средств, как правило, предполагает их предварительную оценку по целому ряду критериев, среди которых такие как:

В первую очередь многие обращают внимание на потенциальную доходность бумаги, затем смотрят на её ликвидность (возможность продать её без большой комиссии в любое время). Ну и наконец, оценивают надёжность ценной бумаги рассматриваемой к приобретению.

Надёжность является здесь решающим фактором, тем краеугольным камнем, без которого ни доходность, ни ликвидность не имеют никакого смысла. В самом деле, какая может быть доходность по бумаге, эмитент которой объявил себя банкротом. И какая может быть у неё ликвидность?

Надёжность ценной бумаги отражается в её устойчивости к различным видам рисков. Под устойчивостью здесь понимается сохранение бумагой своей рыночной стоимости, а все риски принято разделять на две основные категории:

- Систематические риски;

- Несистематические риски.

К систематическим, принято относить риски присущие бумагам, обращающимся на любых типах финансовых рынков и связанные с изменчивостью их рыночной цены в зависимости от колебаний общей ценовой тенденции (выражаемой, как правило, разного рода рыночными индексами).

Несистематические риски характерны для каждого отдельного рынка и для каждой отдельной ценной бумаги. Они включают в себя такие составляющие как:

- Макроэкономические риски;

- Отраслевые риски;

- Региональные риски;

- Риски предприятия;

- Технические риски;

- Риски управления портфелем.

Надёжность той или иной ценной бумаги, это, в первую очередь, надёжность её эмитента. А надёжность эмитента есть функция от таких основных аспектов его финансового состояния как:

- Вероятность банкротства;

- Возможность выплаты суммы основного долга (если речь идёт об облигациях) или количество активов эмитента, причитающееся акционеру (на тот случай, если эмитент будет признан несостоятельным и прекратит свою деятельность);

- Возможность выплаты и величина дохода по ценным бумагам (дивидендов по акциям, купонного дохода по облигациям).

Далее, по степени надёжности, идут привилегированные акции крупных компаний (первого и второго эшелонов). Затем – обыкновенные акции тех же компаний. В конце этого списка находятся разного рода производные ценные бумаги (опционы и пр.), их степень надёжности является самой низкой из всех приведённых выше типов бумаг.

Важную роль в определении степени надёжности той или иной бумаги, конечно, играет её эмитент. Так все ценные бумаги выпущенные государством, априори считаются наиболее надёжными. Это связано с тем, что вероятность дефолта в стране гораздо ниже вероятности банкротства отдельно взятого акционерного общества или инвестиционного фонда.

После государства, наиболее надёжными эмитентами считаются компании, относящиеся к разряду голубых фишек. Это крупные, хорошо зарекомендовавшие себя компании с незапятнанной репутацией, акции и облигации которых торгуются на официальных биржевых площадках и имеют относительно высокую степень надёжности.

Далее идут компании, бумаги которых относятся ко второму и третьему эшелону. А ещё дальше — разного рода стартапы, проекты имеющие отношение скорее к разряду венчурных инвестиций. Акции и облигации таких компаний торгуются на внебиржевом рынке и обладают минимальной степенью надёжности.

Казалось бы, зачем кому-то вообще покупать бумаги, относящиеся к категории недостаточно надёжных? А дело здесь в том, что на фондовом рынке существует следующая закономерность: чем выше надёжность, тем ниже доходность. Другими словами, надёжные бумаги, как правило, не балуют своих владельцев высоким доходом. И наоборот, низкая надёжность ценных бумаг обычно компенсируется их относительно высокой степенью доходности.

Читайте также:

- Какие существенные противоречия предопределяли конфликт австрии и россии кратко

- Как используют муравьиную уксусную и высшие карбоновые кислоты кратко

- Что такое программное обеспечение компьютера 7 класс семакин кратко

- Кто разрабатывает инструкции по охране труда в доу

- Что такое шхеры в географии определение кратко