Сообщение о группе компаний

Обновлено: 08.07.2024

Почему и как возникают группы компаний?

Существует множество простых и не очень причин возникновения групп компаний. Выделим наиболее, на наш взгляд, типичные:

Предположим, что сначала был маленький бизнес, маленькая компания. Компания год от года росла. И через определенное время бизнес стал довольно большим и разнородным. Например, небольшая торговая компания через пять-десять лет после начала своей деятельности обзавелась собственным производством, возможно, даже не одним производством. Эти производства изготавливают продукцию (весьма широкий и разнообразный ассортимент), которую компания продает своим клиентам.

Однако, слишком разные это виды деятельности – управление продажами и управление производством. Эффективность управления такими разнородными подразделениями внутри одной и той же компании, обычно, снижается.

Таким образом, у нашей компании возникла необходимость структурировать систему управления, разделиться на бизнес-единицы.

И вот мы имеем уже группу, состоящую из двух компаний – торговой и производственной.

Понятно, что процесс такого деления одной компании на несколько взаимосвязанных компаний ограничен только управленческой и финансовой целесообразностью.

Предположим, компания ведет бизнес в нескольких субъектах Российской Федерации, различающихся и часовыми поясами, и структурой спроса, и конкурентными ситуациями, и сложившимися в данных регионах бизнес-культурами, и национальными особенностями, и так далее.

Одним из типичных решений в подобной ситуации является открытие в каждом субъекте Федерации дочерней (зависимой) компании, ведущей деятельность в соответствии с указаниями головной (управляющей) компании группы. Учредителями этой компании могут выступить уже входящие в группу компании и/или владельцы входящих в группу компаний.

Компания решила вывести на рынок новый продукт. Под этот проект открывается отдельное юридическое лицо, которое становится частью группы.

Компания решила приобрести / поглотить своего конкурента с тем, чтобы расширить и укрепить свой бизнес. Новая компания (бывший конкурент) становится частью данной группы компаний.

Кстати, это не обязательно должен быть конкурент. Объектом приобретения / поглощения может оказаться просто интересная в стратегическом плане и совсем не конкурирующая компания, обладающая, к примеру, определенными прогрессивными технологиями, ради которых она, собственно, и приобретается.

Наверное, с этой подглавки следовало бы начать данную главу.

Так каковы же возможные мотивы владельца, инициирующего преобразование своих компаний в группу?

С нашей точки зрения, они довольно очевидны. Например, одна или комбинация из нижеследующих причин:

- Владелец желает упорядочить свои активы, видеть их совместно и сопоставимо.

- Владелец, в тех случаях, когда это возможно, желает извлечь дополнительную выгоду из синергизма компаний (см. далее Взаимодействие между бизнесами в группе).

- Владелец желает нормализовать управление компаниями, делегировав определенные управленческие полномочия управляющему центру (управляющей компании / дирекции). Для этого ему сначала требуется объявить свои компании единой группой.

- Владелец желает повысить стоимость своих активов, позиционируя их как группу компаний.

Конечно, возможны и другие владельческие мотивы. Ключевым утверждением этой подглавки является то, что без согласия и заинтересованности владельца (владельцев) – группы компаний не возникают, и владельческая мотивация является одной из основных причин их возникновения.

Райффайзенбанк не планирует уходить с российского рынка. Об этом сообщили РБК в пресс-службе компании в ответ на запрос с просьбой прокомментировать публикацию Reuters о подготовке финансовой группы к закрытию бизнеса.

Ранее агентство Reuters со ссылкой на два осведомленных источника сообщило, что австрийский банк Raiffeisen Bank International (RBI), головная структура работающего в России Райффайзенбанка, рассматривает возможность уйти из России и Украины.

По словам одного из собеседников агентства, на этот шаг финансовая организация может пойти, если бизнесу, который ведет группа в этих странах, потребуются дополнительные деньги или капитал.

RBI работает в России с момента распада Советского Союза. По данным годового отчета группы (.pdf), ее активы в России оцениваются в €18,7 млрд из общей суммы €192,1 млрд, то есть это 9,7% от размеров бизнеса. Еще €4,1 млрд приходится на Украину (2%), а €2,1 млрд — на Белоруссию (1%).

По этому показателю Россия находится на третьем месте после Чехии (€26,2 млрд) и Венгрии (€10,4 млрд). За 2021 год российский сегмент группы вырос на 18,4%, украинский — на 31,4%, белорусский — на 14,6%, рост в среднем по всем рынкам составил 15,8%. В российском бизнесе группы работают 9,3 тыс. сотрудников.

Что из себя представляют современные финансовые конгломераты и как холдинговая структура позволяет эффективнее управлять финансовыми рисками.

Основной организационной формой существования бизнеса в глобальном масштабе являются холдинговые структуры, объединяющие взаимозависимые или даже независимые организации в единую группу компаний.

Одним из важных факторов становления капитализма как общественно-экономической формации стала возможность отделения активов и обязательств бизнеса от активов и обязательств его владельца. В докапиталистическую эпоху предпринимательская деятельность могла ассоциироваться только с конкретной персоналией (ремесленника, купца, землевладельца и т.д.) либо же их объединениями (цехами, гильдиями и т.д.).

Появление акционерных обществ открыло возможность аккумулирования крупных капиталов от широкого круга лиц. Это позволило реализовывать масштабные бизнес-проекты: создавать мануфактуры, снаряжать морские торговые и даже военные экспедиции, формировать колониальные фактории.

Механизм акционирования также позволил конкретному человеку становиться собственником или участником многих предприятий в различных секторах экономики и даже в разных государствах. Так началось формирование бизнес-групп и транснациональных компаний.

Одновременно развивались процессы централизации капитала:

поглощение малых или неэффективно функционирующих компаний более крупными или успешными;

слияние бывших конкурентов в целях образования монополистических объединений;

Указанные процессы привели к появлению крупных финансово-промышленных групп. Их названия часто состояли из фамилий основателей или семей-собственников: Ford, Porsche, DuPont, Toyota, Renault, Siemens, Ferrari и так далее. В эпоху следовавших друг за другом научно-промышленных революций и активного раздела мира между колониальными державами крупные бизнес-группы чаще всего возникали в сферах машиностроения, транспорта, химии, связи, торговли.

С распадом Бреттон-Вудской валютной системы в 1970-х годах и переходом от системы золотого стандарта к фиатным (то есть необеспеченным) деньгам произошла существенная либерализация финансовых рынков:

были сняты многие формальные и неформальные ограничения на трансграничное движение капитала;

началось кредитное стимулирование экономического роста.

Растущая глобализация мировой экономики, широкое внедрение информационных технологий и появление новых моделей оценки финансовых активов привели к динамичному росту финансовых институтов и финансовых групп.

Как правило, под брендом той или иной компании функционирует несколько юридических лиц. Совокупность организаций, подконтрольных одним и тем же собственникам и потому функционирующих в рамках общей политики, называют группой компаний или, сокращённо, группой. Взаимная связь конкретной фирмы с группой или владельцем называется аффилированностью.

Вертикально или горизонтально интегрированные группы, как правило, в области производства, исторически называются концернами или конгломератами.

Под вертикальной интеграцией имеется ввиду выстроенная цепочка создания добавленной стоимости. Например, в нефтяной промышленности она может выглядеть так:

Горизонтальная интеграция – это объединение конкурирующих организаций или бизнес-процессов. Например, покупка действующей на том же рынке компании (поглощение) или объединение двух и более бывших конкурентов в единое юридическое лицо (слияние).

Во второй половине XIX – первой половине XX веков активно возникали и играли важную роль в экономике монополистические объединения разной степени строгости:

- картели, где все участники сохраняли полную независимость;

- синдикаты, организации-члены которых теряли отдельные элементы торгово-производственной самостоятельности;

- тресты, которые объединяли в отдельное юридическое лицо бывшие прежде независимыми компании.

В целом, после Первой и тем более Второй мировой войны большинство подобных монополистических структур окончательно трансформировались в финансово-промышленные группы. Сегодня наиболее известным картелем является Организация стран – экспортёров нефти (ОПЕК), но его участники – это государства, а не компании.

Иногда для достижения каких-либо специфических задач в области разработки, производства или коммерции формируется консорциум – временное объединение независимых компаний.

Объединение в одной группе нескольких бизнесов позволяет компании предложить клиентам более широкий перечень продуктов и услуг, а также получать преимущества диверсификации, масштаба и синергии. Немаловажным фактором является и рост рыночной доли, причём на разных рынках и даже в различных секторах экономики, что ведёт к увеличению стоимости компании, особенно в условиях долгосрочной фазы роста фондовых индексов.

Для нефинансовых компаний разделение активов и обязательств между различными юридическими лицами, аффилированными друг с другом, даёт возможность реализовать территориальное и отраслевое деление бизнеса. Это позволяет улучшить контроль над каждым звеном цепочки создания добавленной стоимости. Более того, организационно-правовое дробление холдинга позволяет намного быстрее создавать, реформировать, продавать, приобретать или ликвидировать его отдельные элементы.

С точки зрения финансового рынка холдинговая структура позволяет достичь ещё одной стратегически важной цели – разделения активов, обязательств и сегментов ведения бизнеса по уровню риска.

Принцип разделения бизнеса финансовых институтов также активно используется регуляторами рынка.

К примеру, акт Гласса-Стигалла 1933 года законодательно запретил американским кредитно-депозитным банкам заниматься операциями с ценными бумагами. Причиной тому стали последствия Великой депрессии, приведшей к массовому банкротству кредитных организаций, инвестировавших вклады миллионов семей в высокодоходные и потому высокорисковые операции с ценными бумагами на бирже. Только в 1999 году акт Гласса-Стигалла был отменён актом Грэмма-Лича-Блайли, который позволил банковским структурам объединять кредитно-депозитную и инвестиционную деятельности при соблюдении ряда требований.

За счёт объединения трёх финансовых компаний в рамках одной группы сформирован горизонтальный финансовый конгломерат, оказывающий клиентам услуги как по доверительному управлению, так и по приобретению инвестиционных паёв открытых и закрытых паевых инвестиционных фондов, а также предоставляющий прямой доступ к фондовому рынку посредством предоставления брокерских и депозитарных услуг.

При этом дробление бизнеса группы компаний на несколько юридических лиц позволяет разделить активы и сопутствующие им риски и тем самым обезопасить средства различных групп клиентов.

Таким образом, холдинговая структура финансовых институтов позволяет им предложить своим клиентам максимально полный перечень финансовых продуктов и услуг, а также создать условия для эффективного управления активами, совершения сделок по поручению и за счёт клиентов и контроля различных рисков.

При выборе инструментов налогового планирования, обособления имущества, скрытого владения во главу угла должны быть поставлены реальные бизнес-процессы, существующие коммуникации внутри коллектива, принципы распределения ответственности в конкретном бизнесе. Юридическое оформление группы компаний, выбор конкретных организационно-правовых форм (ИП, ООО, ЗАО и т.п.) и договоров, опосредующих отношения между юридическими субъектами, также должно строиться с учетом особенностей конкретного бизнеса, его исторического развития. В том числе и его организационной структуры.

Для примера того, как строится взаимосвязь между организационной и юридической структурой приведем две следующие ситуации:

Ситуация первая

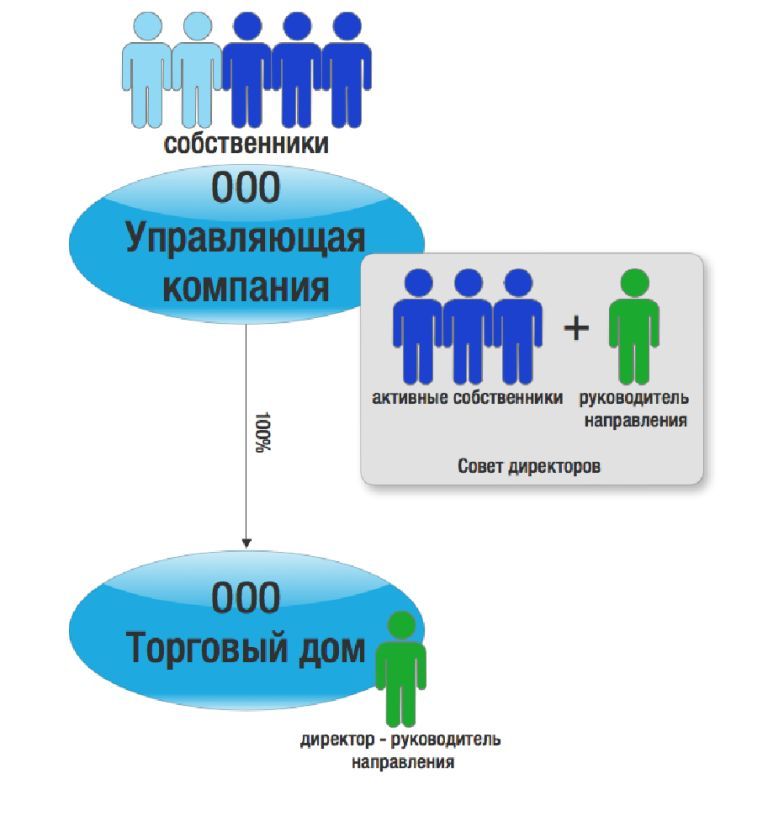

В бизнесе несколько активных собственников, которые регулярно, практически еженедельно проводят совещания, решая как стратегические, так и операционные вопросы деятельности. При этом есть пара пассивных акционеров, принимающих участие только в ежегодных общих собраниях, а также есть руководитель отдельного направления деятельности, участвующий в распределении прибыли этого направления, который по своей роли уже не просто руководитель-исполнитель, но еще не полноправный партнер собственников во всем бизнесе. Такое организационное устройство при построении группы компаний может найти следующее решение в юридической структуре бизнеса:

1. Активные акционеры получили юридически оформленные полномочия по принятию некоторых важных решений в бизнесе от лица Совета директоров, не созывая для этого собрания участников.

2. Включение руководителя отдельного направления в Совет директоров повышает его официальный статус, приравнивая в некоторой степени к активным собственникам. Именно через осуществление выплат Совету директоров можно закрепить и участие этого руководителя в прибыли, не вводя его при этом в состав участников компании.

Ситуация вторая

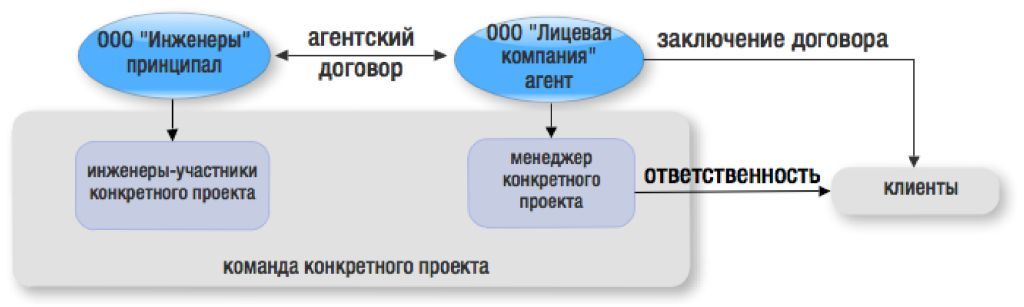

Компания оказывает высококвалифицированные инжиниринговые услуги силами соответствующего производственного отдела. Поиском клиентов занимается отдел продаж, состоящий из менеджеров. Оба отдела подчиняются разным руководителям.

Этот фактор снижает качество оказываемых услуг и удовлетворенность клиентов, поскольку:

- будучи заинтересованными в факте заключения договора менеджеры зачастую обещают клиентам того, чего производственный отдел не может сделать;

- не неся ответственности за свои обещания, менеджеры тем самым не вникают должным образом в нюансы особенностей продаваемого продукта, которые в конечном итоге влияют на стоимость работ.

Юридически структура бизнеса после реорганизации была оформлена следующим образом: поиск клиентов - функция отдела продаж, находящегося в рамках Лицевой компании, а непосредственным выполнением проектов занимались инженеры в рамках Инжиниринговой компании. Отношения между компаниями построены по агентской модели.

Открыт набор на уникальный курс повышения квалификации по управленческому учету, в котором своим опытом делятся не один, а три преподавателя-практика.

Читайте также: