Инструменты манипулирования рисками реферат

Обновлено: 30.06.2024

Успех управления рисками зависит от инструментария, которым располагает риск-менеджер в конкретной экономической, юридической и организационной среде. В самом общем виде средства реагирования на риск могут делиться на четыре класса:

г) комбинированные воздействия на источник, среду и организацию.

Далее эти воздействия можно систематически детализировать по элементам, из которых состоят источник, среда и организация.

Эмпирически арсенал риск-менеджера может быть представлен следующим перечнем:

1) предотвращение риска;

2) уклонение от риска;

3) охрана и физическая защита ценностей;

Процесс управления риском может быть разбит на шесть стадий: определения цели, выявления риска, оценки риска, выбора методов управления риском, применения выбранного метода, оценки результатов.

2. Выяснение риска при помощи сбора различной информации и использования официальных и неофициальных каналов.

3. Анализ (оценка) риска. Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный и количественный.

4. Выбор методов управления риском. В соответствии с результатами предыдущих исследований выбирается тот или иной метод управления риском. Возможна комбинация из нескольких методов.

5. Применение выбранного метода – принятие конкретных шагов по применению того или иного метода. Например, если избрано страхование, то этот шаг заключается в покупке страхового полиса. При этом выбираются разные страховые компании в зависимости от их специализации в области страховых рисков, далее выбирается оптимальная по времени и цене и обеспечению форма страхового полиса.

6. Оценка результатов. Для этого необходима хорошо отлаженная система точной информации, дающая возможность рассмотреть имеющиеся убытки и сами действия, осуществляемые для их предотвращения.

Этапы процесса управления риском можно подразделить на две составляющие – анализ риска и меры по устранению и минимизации риска.

Анализ риска включает сбор и обработку данных по аспектам риска, качественных и количественный анализ риска.

Сбор и обработка данных по аспектам риска – один из важнейших этапов процесса управления риском, поскольку процесс управления в первую очередь предполагает получение, переработку, передачу и практическое использование различного рода информации.

Полученная информация должна быть достоверной, качественной, полноценной и своевременной. Следует отметить, что сбор и обработка информации является важным этапом процесса управления риском независимо от его конкретного содержания. Однако в процессе управления риском к полноте и качеству информации предъявляются особые требования. Это обусловлено тем, что отсутствие полной информации является одним из существенных факторов риска, и принятие решений в условиях неполной информации служит источником дополнительных финансовых и других потерь.

Однако следует помнить, что получение обширных данных требует дополнительных затрат. Следует также учитывать фактор времени. Кроме того, многие виды информации часто составляют предмет коммерческой тайны, получение такой информации либо невозможно, либо также связано с дополнительными затратами. Поэтому в процессе сбора и обработки информации по аспектам риска следует стремиться к достижению оптимальной соотносительности между полнотой и качеством информации, с одной стороны, и стоимостью ее получения – с другой.

Меры по устранению и минимизации риска включает выбор и обоснование предельно допустимых уровней риска, выбор методов снижения риска, формирование вариантов рискового вложения капитала, оценку их оптимальности на основе сопоставления ожидаемой отдачи и величины риска.

Риск не всегда можно измерить. Степень риска может не поддаваться измерению, что, однако, не означает отсутствие риска. Большинство рисков, которые сейчас покрываются стандартными страховыми полисами, когда-то рассчитывать не умели.

Величина чистого риска может быть оценена и объективно, и субъективно. Объективная мера риска опирается на исторические статистические данные о прошлых потерях, на гипотезы о тенденциях, о состоянии и возможном развитии вероятности этого типа потерь сегодня и в будущем. Субъективные оценки опираются на интуицию и личный опыт предпринимателя. Промежуточное положение занимает метод экспертных оценок.

Все осознанно или неосознанно постоянно оценивают степень рискованности своих действий по двум параметрам:

Ø вероятность потерь (чем она выше, тем больше риск);

Ø величина, потерь (чем она больше, тем больше риск).

Обстановку для реализации риска создают экспозиции, опасности и неосторожность:

Ø экспозиция — это объект, который может быть утрачен или поврежден. (например, покупка дома создает экспозицию для владельца, рождение ребенка — это экспозиция для его родителей, найм сотрудника — это экспозиция для работодателя);

Ø опасность — это непосредственная причина потерь: смерть, пожар, авария, наводнение, землетрясения, беспорядки, воровство;

Ø неосторожность — это поведение, которое увеличивает вероятность наступления потерь (например, хранение оружия в заряженном и открытом виде увеличивает вероятность выстрела; превышение скорости увеличивает вероятность и величину потерь и т.д.).

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерить его как вероятность возникновения определенного уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Лекция 10

Исходной стадией оценки риска должно быть построение кривой вероятностей (или таблицы). Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким, показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рисунок 2).

Область, в которой потери не ожидаются, называется безрисковой зоной; ей соответствуют нулевые или отрицательные потери (превышение прибыли).

Под зоной допустимого риска понимается область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они меньше ожидаемой прибыли. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Зона критического риска - это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли. Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но несет убытки в сумме всех бесплодных затрат.

Зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества. К категории катастрофического следует относить вне зависимости от имущественного или денежного ущерба риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая кривая распределения вероятностей потери или графическое изображение зависимости вероятности потерь от их уровня, показывающее, насколько вероятно возникновение тех или иных потерь.

Выделяют два наиболее значимых направления анализа рисков в целом:

Ø качественный анализ;

Ø количественный анализ.

Качественный анализ. Важной специфической особенностью качественного анализа инвестиционных рисков, является его количественный результат. Процесс проведения качественного анализа включает не только описательный аспект выявления возможных причин возникновения риска, анализа предполагаемых последствий и предложений по минимизации выявленных причин риска, но и стоимостную оценку всех мероприятий минимизирующих конкретный риск. Первым шагом в проведении качественного анализа является четкое определение всех возможных причин возникновения риска.

Количественный анализ. Наиболее часто встречающимися методами количественного анализа рисков являются:

Ø анализ чувствительности (уязвимости);

Ø анализ сценариев;

Ø имитационное моделирование рисков по методу Монте-Карло.

Эти методы применяются ко всем видам предпринимательских рисков.

В ходе качественного анализа определяются проверяемые на риск факторы (переменные) предпринимательской деятельности. Задача количественного анализа состоит в численном измерении влияния изменений рискованных факторов на деятельности.

Анализ чувствительности (уязвимости) показывает, насколько сильно изменяется основной показатель проекта при определенном изменении заданных параметров этого проекта. Для проведения анализа чувствительности используется следующий алгоритм:

1. Выбирают основной показатель проекта (чистый приведенный доход, внутренняя норма доходности и т.д.).

2. Выбирают факторы наиболее существенно влияющие на чувствительность (цена реализации, объем продаж, плата за кредит и т.д.).

3. Рассчитывают значение основного показателя для заданного диапазона факторов.

4. Определяют факторы, к которым проект наиболее чувствителен, и принимают решение о реализации проекта или о доработке технико-экономического обоснования.

Анализ чувствительностипроисходит при "последовательно-единичном" изменении каждой переменной: только одна из переменных меняет свое значение (например, на 10%), на основе чего пересчитывается новая величина используемого критерия. После этого оценивается процентное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на один процент (так называемая эластичность изменения показателя). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

Затем на основании этих расчетов происходит экспертное ранжирование переменных по степени важности (например, очень высокая, средняя, невысокая) и экспертная оценка прогнозируемости (предсказуемости) значений переменных (например, высокая, средняя, низкая). Далее эксперт может построить так называемую "матрицу чувствительности", позволяющую выделить наименее и наиболее рискованные для деятельности переменные (показатели).

Как видно, анализ чувствительности до некоторой степени экспертный метод. Кроме того, не анализируется связь (корреляция) между изменяемыми переменными.

Лекция 11

Анализ сценариев представляет собой развитие методики анализа чувствительности деятельности в том смысле, что одновременному непротиворечивому (реалистическому) изменению подвергается вся группа переменных. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант. В соответствии с этими расчетами определяются новые значения критериев. Эти показатели сравниваются с базисными значениями и делаются необходимые рекомендации.

Анализ рисков с использованием метода моделирования Монте-Карло представляет собой воссоединение методов анализа чувствительности и анализа сценариев. Это достаточно сложная методика, имеющая под собой только компьютерную реализацию. Результатом такого анализа выступает распределение вероятностей возможных результатов деятельности. Методы анализа рисков применяются как в процессе текущей предпринимательской деятельности, так и при построении инвестиционного проекта при введении инноваций.

Многие финансовые операции связаны с довольно существенным риском. Они требуют оценить степень риска и определить его величину.

Степень риска - это вероятность наступления случая потерь, а также размер возможного ущерба от него.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние предприятия, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль). Тогда потерями будем считать случайное отклонение прибыли, дохода, выручки в сторону снижения, в сравнении с ожидаемыми величинами. Предпринимательские потери - это в первую очередь случайное снижение предпринимательского дохода. Именно величина таких потерь и характеризует степень риска. Отсюда анализ риска прежде всего связан с изучением потерь.

Если удается тем или иным способом спрогнозировать, оценить возможные потери по данной операции, то значит получена количественная оценка риска, на который идет предприниматель. Разделив абсолютную величину возможных потерь на расчетный показатель затрат или прибыли, получим количественную оценку риска в относительном выражении, в процентах.

Говоря о том, что риск измеряется величиной возможных, вероятных потерь, следует учитывать случайный характер таких потерь. Вероятность наступления события может быть определена объективным методом и субъективным.

Объективным методом пользуются для определения вероятности наступления события на основе исчисления частоты, с которой происходит данное событие.

Субъективный метод базируется на использовании субъективных критериев, таких как: статистический, анализ целесообразности затрат, метод экспертных оценок. К таким предположениям могут относиться суждение оценивающего, его личный опыт, оценка эксперта по рейтингу, мнение аудитора-консультанта и т.п.

Суть статистического способа заключается в том, что изучается статистика потерь и прибылей, имевших место на данном или аналогичном производстве, устанавливаются величина и частотность получения той или иной экономической отдачи, составляется наиболее вероятный прогноз на будущее.

Финансовый риск, как и любой другой, имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью.

Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия какого-либо отдельного действия и вероятность самих последствий.

Главные инструменты статистического метода расчета финансового риска:

вариация, дисперсия и стандартное (среднеквадратическое) отклонение.

Вариация - изменение количественных показателей при переходе от одного варианта результата к другому.

Дисперсия - мера отклонения фактического знания от его среднего значения.

Таким образом, величина риска, или степень риска, может быть измерена двумя критериями: среднее ожидаемое значение и колеблемость (изменчивость) возможного результата.

Среднее ожидаемое значение - это то значение величины события, которое связано с неопределенной ситуацией. Оно является средневзвешенной всех возможных результатов, где вероятность каждого результата используется в качестве частоты, или веса, соответствующего значения. Таким образом вычисляется тот результат, который предположительно ожидается.

Анализ целесообразности затрат ориентирован на идентификацию потенциальных зон риска с учетом показателей финансовой устойчивости фирмы. В данном случае можно просто обойтись стандартными приемами финансового анализа результатов деятельности основного предприятия и деятельности его контрагентов (банка, инвестиционного фонда, предприятия-клиента, предприятия-эмитента, инвестора, покупателя, продавца и т.п.)

Метод экспертных оценок обычно реализуется путем обработки мнений опытных предпринимателей и специалистов. Он отличается от статистического лишь методом сбора информации для построения кривой риска.

Данный способ предполагает сбор и изучение оценок, сделанных различными специалистами (данного предприятия или внешними экспертами) вероятностей возникновения различных уровней потерь. Эти оценки базируются на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико.

Лекция 12

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим.

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Успех управления рисками зависит от инструментария, которым располагает риск-менеджер в конкретной экономической, юридической и организационной среде. В самом общем виде средства реагирования на риск могут делиться на четыре класса:

г) комбинированные воздействия на источник, среду и организацию.

Далее эти воздействия можно систематически детализировать по элементам, из которых состоят источник, среда и организация.

Эмпирически арсенал риск-менеджера может быть представлен следующим перечнем:

1) предотвращение риска;

2) уклонение от риска;

3) охрана и физическая защита ценностей;

Процесс управления риском может быть разбит на шесть стадий: определения цели, выявления риска, оценки риска, выбора методов управления риском, применения выбранного метода, оценки результатов.

2. Выяснение риска при помощи сбора различной информации и использования официальных и неофициальных каналов.

3. Анализ (оценка) риска. Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный и количественный.

4. Выбор методов управления риском. В соответствии с результатами предыдущих исследований выбирается тот или иной метод управления риском. Возможна комбинация из нескольких методов.

5. Применение выбранного метода – принятие конкретных шагов по применению того или иного метода. Например, если избрано страхование, то этот шаг заключается в покупке страхового полиса. При этом выбираются разные страховые компании в зависимости от их специализации в области страховых рисков, далее выбирается оптимальная по времени и цене и обеспечению форма страхового полиса.

6. Оценка результатов. Для этого необходима хорошо отлаженная система точной информации, дающая возможность рассмотреть имеющиеся убытки и сами действия, осуществляемые для их предотвращения.

Этапы процесса управления риском можно подразделить на две составляющие – анализ риска и меры по устранению и минимизации риска.

Анализ риска включает сбор и обработку данных по аспектам риска, качественных и количественный анализ риска.

Сбор и обработка данных по аспектам риска – один из важнейших этапов процесса управления риском, поскольку процесс управления в первую очередь предполагает получение, переработку, передачу и практическое использование различного рода информации.

Полученная информация должна быть достоверной, качественной, полноценной и своевременной. Следует отметить, что сбор и обработка информации является важным этапом процесса управления риском независимо от его конкретного содержания. Однако в процессе управления риском к полноте и качеству информации предъявляются особые требования. Это обусловлено тем, что отсутствие полной информации является одним из существенных факторов риска, и принятие решений в условиях неполной информации служит источником дополнительных финансовых и других потерь.

Однако следует помнить, что получение обширных данных требует дополнительных затрат. Следует также учитывать фактор времени. Кроме того, многие виды информации часто составляют предмет коммерческой тайны, получение такой информации либо невозможно, либо также связано с дополнительными затратами. Поэтому в процессе сбора и обработки информации по аспектам риска следует стремиться к достижению оптимальной соотносительности между полнотой и качеством информации, с одной стороны, и стоимостью ее получения – с другой.

Меры по устранению и минимизации риска включает выбор и обоснование предельно допустимых уровней риска, выбор методов снижения риска, формирование вариантов рискового вложения капитала, оценку их оптимальности на основе сопоставления ожидаемой отдачи и величины риска.

Риск не всегда можно измерить. Степень риска может не поддаваться измерению, что, однако, не означает отсутствие риска. Большинство рисков, которые сейчас покрываются стандартными страховыми полисами, когда-то рассчитывать не умели.

Величина чистого риска может быть оценена и объективно, и субъективно. Объективная мера риска опирается на исторические статистические данные о прошлых потерях, на гипотезы о тенденциях, о состоянии и возможном развитии вероятности этого типа потерь сегодня и в будущем. Субъективные оценки опираются на интуицию и личный опыт предпринимателя. Промежуточное положение занимает метод экспертных оценок.

Все осознанно или неосознанно постоянно оценивают степень рискованности своих действий по двум параметрам:

Ø вероятность потерь (чем она выше, тем больше риск);

Ø величина, потерь (чем она больше, тем больше риск).

Обстановку для реализации риска создают экспозиции, опасности и неосторожность:

Ø экспозиция — это объект, который может быть утрачен или поврежден. (например, покупка дома создает экспозицию для владельца, рождение ребенка — это экспозиция для его родителей, найм сотрудника — это экспозиция для работодателя);

Ø опасность — это непосредственная причина потерь: смерть, пожар, авария, наводнение, землетрясения, беспорядки, воровство;

Ø неосторожность — это поведение, которое увеличивает вероятность наступления потерь (например, хранение оружия в заряженном и открытом виде увеличивает вероятность выстрела; превышение скорости увеличивает вероятность и величину потерь и т.д.).

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерить его как вероятность возникновения определенного уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Лекция 10

Исходной стадией оценки риска должно быть построение кривой вероятностей (или таблицы). Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким, показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рисунок 2).

Область, в которой потери не ожидаются, называется безрисковой зоной; ей соответствуют нулевые или отрицательные потери (превышение прибыли).

Под зоной допустимого риска понимается область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они меньше ожидаемой прибыли. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Зона критического риска - это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли. Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но несет убытки в сумме всех бесплодных затрат.

Зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества. К категории катастрофического следует относить вне зависимости от имущественного или денежного ущерба риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая кривая распределения вероятностей потери или графическое изображение зависимости вероятности потерь от их уровня, показывающее, насколько вероятно возникновение тех или иных потерь.

Выделяют два наиболее значимых направления анализа рисков в целом:

Ø качественный анализ;

Ø количественный анализ.

Качественный анализ. Важной специфической особенностью качественного анализа инвестиционных рисков, является его количественный результат. Процесс проведения качественного анализа включает не только описательный аспект выявления возможных причин возникновения риска, анализа предполагаемых последствий и предложений по минимизации выявленных причин риска, но и стоимостную оценку всех мероприятий минимизирующих конкретный риск. Первым шагом в проведении качественного анализа является четкое определение всех возможных причин возникновения риска.

Количественный анализ. Наиболее часто встречающимися методами количественного анализа рисков являются:

Ø анализ чувствительности (уязвимости);

Ø анализ сценариев;

Ø имитационное моделирование рисков по методу Монте-Карло.

Эти методы применяются ко всем видам предпринимательских рисков.

В ходе качественного анализа определяются проверяемые на риск факторы (переменные) предпринимательской деятельности. Задача количественного анализа состоит в численном измерении влияния изменений рискованных факторов на деятельности.

Анализ чувствительности (уязвимости) показывает, насколько сильно изменяется основной показатель проекта при определенном изменении заданных параметров этого проекта. Для проведения анализа чувствительности используется следующий алгоритм:

1. Выбирают основной показатель проекта (чистый приведенный доход, внутренняя норма доходности и т.д.).

2. Выбирают факторы наиболее существенно влияющие на чувствительность (цена реализации, объем продаж, плата за кредит и т.д.).

3. Рассчитывают значение основного показателя для заданного диапазона факторов.

4. Определяют факторы, к которым проект наиболее чувствителен, и принимают решение о реализации проекта или о доработке технико-экономического обоснования.

Анализ чувствительности происходит при "последовательно-единичном" изменении каждой переменной: только одна из переменных меняет свое значение (например, на 10%), на основе чего пересчитывается новая величина используемого критерия. После этого оценивается процентное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на один процент (так называемая эластичность изменения показателя). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

Затем на основании этих расчетов происходит экспертное ранжирование переменных по степени важности (например, очень высокая, средняя, невысокая) и экспертная оценка прогнозируемости (предсказуемости) значений переменных (например, высокая, средняя, низкая). Далее эксперт может построить так называемую "матрицу чувствительности", позволяющую выделить наименее и наиболее рискованные для деятельности переменные (показатели).

Как видно, анализ чувствительности до некоторой степени экспертный метод. Кроме того, не анализируется связь (корреляция) между изменяемыми переменными.

Лекция 11

Анализ сценариев представляет собой развитие методики анализа чувствительности деятельности в том смысле, что одновременному непротиворечивому (реалистическому) изменению подвергается вся группа переменных. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант. В соответствии с этими расчетами определяются новые значения критериев. Эти показатели сравниваются с базисными значениями и делаются необходимые рекомендации.

Анализ рисков с использованием метода моделирования Монте-Карло представляет собой воссоединение методов анализа чувствительности и анализа сценариев. Это достаточно сложная методика, имеющая под собой только компьютерную реализацию. Результатом такого анализа выступает распределение вероятностей возможных результатов деятельности. Методы анализа рисков применяются как в процессе текущей предпринимательской деятельности, так и при построении инвестиционного проекта при введении инноваций.

Многие финансовые операции связаны с довольно существенным риском. Они требуют оценить степень риска и определить его величину.

Степень риска - это вероятность наступления случая потерь, а также размер возможного ущерба от него.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние предприятия, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль). Тогда потерями будем считать случайное отклонение прибыли, дохода, выручки в сторону снижения, в сравнении с ожидаемыми величинами. Предпринимательские потери - это в первую очередь случайное снижение предпринимательского дохода. Именно величина таких потерь и характеризует степень риска. Отсюда анализ риска прежде всего связан с изучением потерь.

Если удается тем или иным способом спрогнозировать, оценить возможные потери по данной операции, то значит получена количественная оценка риска, на который идет предприниматель. Разделив абсолютную величину возможных потерь на расчетный показатель затрат или прибыли, получим количественную оценку риска в относительном выражении, в процентах.

Говоря о том, что риск измеряется величиной возможных, вероятных потерь, следует учитывать случайный характер таких потерь. Вероятность наступления события может быть определена объективным методом и субъективным.

Объективным методом пользуются для определения вероятности наступления события на основе исчисления частоты, с которой происходит данное событие.

Субъективный метод базируется на использовании субъективных критериев, таких как: статистический, анализ целесообразности затрат, метод экспертных оценок. К таким предположениям могут относиться суждение оценивающего, его личный опыт, оценка эксперта по рейтингу, мнение аудитора-консультанта и т.п.

Суть статистического способа заключается в том, что изучается статистика потерь и прибылей, имевших место на данном или аналогичном производстве, устанавливаются величина и частотность получения той или иной экономической отдачи, составляется наиболее вероятный прогноз на будущее.

Финансовый риск, как и любой другой, имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью.

Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия какого-либо отдельного действия и вероятность самих последствий.

Главные инструменты статистического метода расчета финансового риска:

вариация, дисперсия и стандартное (среднеквадратическое) отклонение.

Вариация - изменение количественных показателей при переходе от одного варианта результата к другому.

Дисперсия - мера отклонения фактического знания от его среднего значения.

Таким образом, величина риска, или степень риска, может быть измерена двумя критериями: среднее ожидаемое значение и колеблемость (изменчивость) возможного результата.

Среднее ожидаемое значение - это то значение величины события, которое связано с неопределенной ситуацией. Оно является средневзвешенной всех возможных результатов, где вероятность каждого результата используется в качестве частоты, или веса, соответствующего значения. Таким образом вычисляется тот результат, который предположительно ожидается.

Анализ целесообразности затрат ориентирован на идентификацию потенциальных зон риска с учетом показателей финансовой устойчивости фирмы. В данном случае можно просто обойтись стандартными приемами финансового анализа результатов деятельности основного предприятия и деятельности его контрагентов (банка, инвестиционного фонда, предприятия-клиента, предприятия-эмитента, инвестора, покупателя, продавца и т.п.)

Метод экспертных оценок обычно реализуется путем обработки мнений опытных предпринимателей и специалистов. Он отличается от статистического лишь методом сбора информации для построения кривой риска.

Данный способ предполагает сбор и изучение оценок, сделанных различными специалистами (данного предприятия или внешними экспертами) вероятностей возникновения различных уровней потерь. Эти оценки базируются на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико.

Лекция 12

комбинированное воздействие на источники, среду, организацию.

Инструменты управления рисками – это способ воздействия на рисковый спектр и профиль организации с целью локализации и снижения риска:

уклонение от риска (применяется чаще всего);

сокращение времени нахождения в опасной зоне;

сокращение опасного поведения (достигается при помощи взаимного контроля сотрудников);

сокращение величины потенциальных потерь;

распределение риска по разным объектам (агентам);

распределение риска в пространстве;

сокращение длительности воздействия риска:

потерять много в минимальный промежуток времени;

минимальное количество времени (теряем как можно меньше).

внедрений инноваций (в различных сферах);

развитие сильной корпоративной культуры;

введение моральных ограничений;

применение гибких технологий (для промышленной сферы);

использование явных и скрытых наблюдателей.

Стратегия применения инструментов манипулирования рисками:

выявление источника риска;

прекращение рисковой деятельности или сокращение величины риска, или уменьшение величины опасности;

разделение во времени опасности и объекта, которому она угрожает;

изменение свойств объекта или изоляция риска, или изменение свойства риска;

устранение последствий воздействия риска (является обязательным);

восстановление эффективной деятельности организации.

Методы оценки ресурсов

Метод оценки ресурсов – это способ определения вероятности возникновения риска, его вида, области и степени воздействия, а также возможных последствий для деятельности организации.

Все методы делятся на:

Качественные методы

Используются для определения вида риска и выделения тех рисков, которые требуют быстрого реагирования. Основная задача данной группы методов заключается в определении степени важности рисков.

К качественным методам относятся:

метод дерева решений – заключается в определении конечного числа возможных вариантов развития событий, установления вероятности их реализации и определение качественных и количественных характеристик риска для каждого варианта. Подразумевает выполнение следующих процедур:

Для каждого момента времени t определяется проблема и все возможные варианты дальнейших решений;

Строится сетевой график, где ti является вершиной, из которой исходит конечный набор дуг, равный количеству вариантов развития событий;

Каждой дуге приписывают денежную и вероятностную оценку (показывает возможность такого развития событий);

Исходя из указанных значений, рассчитывается критерий чистой стоимости (NPV);

Анализ вероятностных распределений, полученных результатов;

Чем больше разброс значений указанного критерия (чистой стоимости), тем более рискованным является проект.

метод анализа сценариев – метод анализа рисков, который рассматривает чувствительность данного критерия к изменениям ключевых переменных и диапазон их вероятностных значений.

Применение метода:

экспертным путем разрабатываются возможные варианты развития событий;

из всех сценариев отбираются 3:

рассматриваются основные экономические или финансовые показатели отобранных сценариев;

компания сравнивает полученные результаты, и определяется уровень риска сценариев.

имитационное моделирование методом Монте-Карло. Анализируются все возможные варианты развития событий с определением их экономических показателей и конечных результатов.

анализ чувствительности. Показывает насколько изменился критерий временной стоимости проекта в ответ на изменение 1-й переменной притом, что все остальные переменные не меняются;

В современных условиях высокой рыночной конкуренции и постоянно меняющихся покупательских предпочтений трудно представить себе успешно развивающуюся компанию, в которой не налажен процесс управления рисками.

Управление рисками прежде всего необходимо для принятия управленческих решений в условиях, требующих выбора одного из нескольких вариантов при отсутствии определенности и однозначности преимуществ какого-либо решения.

Многие руководители считают, что они и без специальных технологий управления прекрасно видят возможные риски для компании и смогут вовремя их устранить, основываясь на собственном опыте и интуиции. Они ошибаются, и мы видим огромное количество примеров, когда крупные корпорации испытывают большие трудности в бизнесе или приходят к банкротству именно из-за ошибочных действий руководства.

Даже суперпрофессиональный руководитель не может контролировать качество всех бизнес-процессов и технологических операций компании без выделения управления рисками в отдельный процесс и вовлечения в него всех ключевых менеджеров компании. А если говорить о небольшом бизнесе, то по статистике в течение первого года работы закрываются около 90 % вновь созданных предприятий, и большинство из них — именно по причине некачественного управления предпринимательскими рисками.

ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

По общепринятой в менеджменте рисков классификации под риском подразумевается событие или стечение обстоятельств, которое в случае его реализации может существенным образом повлиять на достижение стратегических целей и текущих задач компании. Влияние риска может оказаться как негативным, т. е. несущим угрозы бизнесу, так и позитивным, предоставляющим возможности для его развития. Именно поэтому процесс управления рисками можно назвать искусством различать, что представляет собой выявленный риск — опасность для деятельности компании или наоборот, шанс ее улучшить.

Система управления рисками — это процесс, осуществляемый как руководством компании, так и ее сотрудниками. Цель этого процесса — выявить потенциальные события, которые могут повлиять на результаты деятельности компании — как положительно, так и отрицательно, и обеспечить приемлемые для компании уровень угроз или степень реализации возможностей.

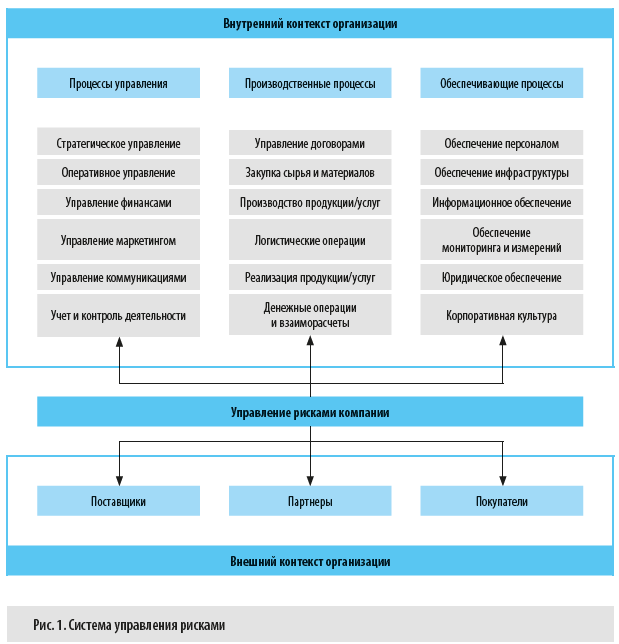

Специфическая особенность данного процесса состоит в том, что он охватывает все без исключения бизнес-процессы компании и реализуется в рамках как внешнего, так и внутреннего контекстов бизнеса (рис. 1).

Основные принципы управления рисками:

1. Управление рисками — неотъемлемая часть ежедневного процесса управления, которая предполагает, что каждый сотрудник обязан выявлять и оценивать риски для наиболее эффективного принятия управленческих решений.

2. Все риски, которые возникают по внешним или внутренним причинам и могут значительно повлиять на достижение целей предприятия, должны идентифицироваться, оцениваться и документироваться, а на основе этой информации — разрабатываться мероприятия по рискам.

3. Процесс управления рисками подразумевает применение единого и стандартизированного подхода к выявлению, оценке и работе с рисками.

4. Руководители всех уровней несут ответственность за своевременное выявление рисков, их оценку, разработку мероприятий по управлению рисками и информирование всех заинтересованных сторон, в том числе работников, о рисках, влияющих на достижение поставленных перед ними целей, а также за накопление знаний о рисках и анализ реализовавшихся рисков.

5. В процессе управления рисками необходим разумный баланс издержек на управление риском и величины возможного ущерба или выгоды от наступления рискового события: если уровень риска приемлемый, а затраты на управление риском превышают возможный эффект, дополнительные мероприятия по работе с этим риском не нужны.

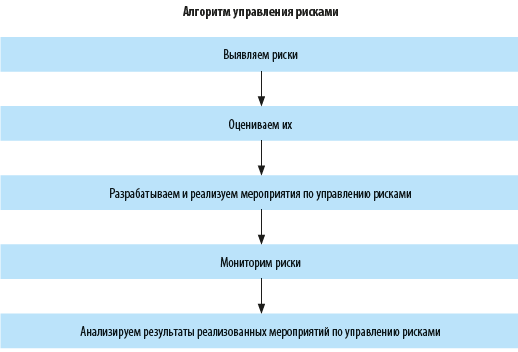

Методы управления рисками (рис. 2):

1. Снижение риска подразумевает воздействие на риск путем снижения вероятности реализации риска или уменьшения негативных/усиления позитивных последствий в случае реализации риска в будущем.

2. Перенос риска предполагает передачу риска (в том числе частичную) другой стороне (например, заключаются договоры страхования, хеджирования, аутсорсинга и др.) — это позволяет уменьшить негативное или усилить позитивное влияние риска на достижение целей компании.

3. Принятие риска допускает возможное наступление последствий риска с определением конкретных источников покрытия ущерба от негативных последствий.

4. Уклонение от риска означает отказ от совершения действий/мероприятий/целей, характеризующихся высокой степенью риска.

Теперь поговорим о том, как управлять рисками.

МЕТОДИКА ОПРЕДЕЛЕНИЯ УГРОЗ И ВОЗМОЖНОСТЕЙ ДЛЯ ЦЕЛЕЙ ПРЕДПРИЯТИЯ

Алгоритм процесса управления рисками представляет собой последовательную цепочку процедур, которые помогают руководству компании эффективно минимизировать угрозы и использовать возможности для достижения целей предприятия (см. схему).

Рассмотрим эти этапы подробнее.

1. Выявляем риски.

На этом этапе определяем внутренние или внешние события, реализация которых может негативно или позитивно отразиться на достижении целей компании.

Как выявлять риски?

В первую очередь риски выявляют:

• в рамках ежегодного цикла планирования;

• в ходе анализа деятельности компании и пересмотра ее целей и бюджета;

• в текущем режиме анализа эффективности процессов компании;

• в ходе производственных совещаний и индивидуальных бесед с сотрудниками компании.

По итогам процедуры выявления рисков формируется классификатор рисков компании и назначаются ответственные по каждому из рисков.

2. Оцениваем риски.

Главная цель оценки рисков — определить уровень рисков и выделить наиболее значимые (критические) риски, которые могут негативно или позитивно влиять на деятельность компании и достижение ее стратегических целей.

Читайте также: