Государственный долг россии 2021 реферат

Обновлено: 04.07.2024

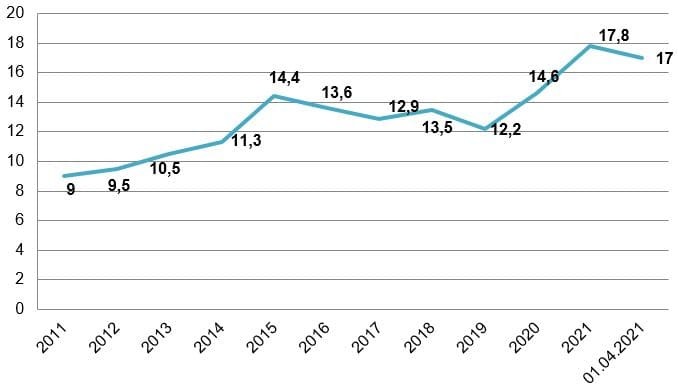

1 июня 2021 г. Счётная палата РФ представила оперативный доклад об исполнении федерального бюджета за I квартал 2021 г. , в котором обозначила, что государственный долг России по состоянию на 1 апреля 2021 г. вырос на 3,6%, достигнув 19,7 трлн руб., и составил 17% прогнозируемого объёма ВВП. Однако этот показатель по-прежнему остаётся одним из самых низких в мире.

В этой статье мы рассмотрим, почему продолжает расти мировой госдолг и как России удаётся сохранять низкий уровень долговой нагрузки.

Динамика российского государственного долга (отношение к ВВП)

Государственный долг — это долговые обязательства государства, используемые для покрытия дефицита бюджета.

В зависимости от кредиторов различают внешний и внутренний долг.

Внешний долг — это обязательства перед другими государствами, международными организациями и другими субъектами международного права. Например, кредиты, выданные международными кредиторами, задолженность по внешнеторговым операциям бюджетных организаций страны.

Внутренний долг — это когда кредиторами являются резиденты субъекта-заёмщика. Например, долг по государственным ценным бумагам (ОФЗ), кредиты, выданные государству кредитными организациями, гарантии государства по ценным бумагам, выпущенным акционерными обществами.

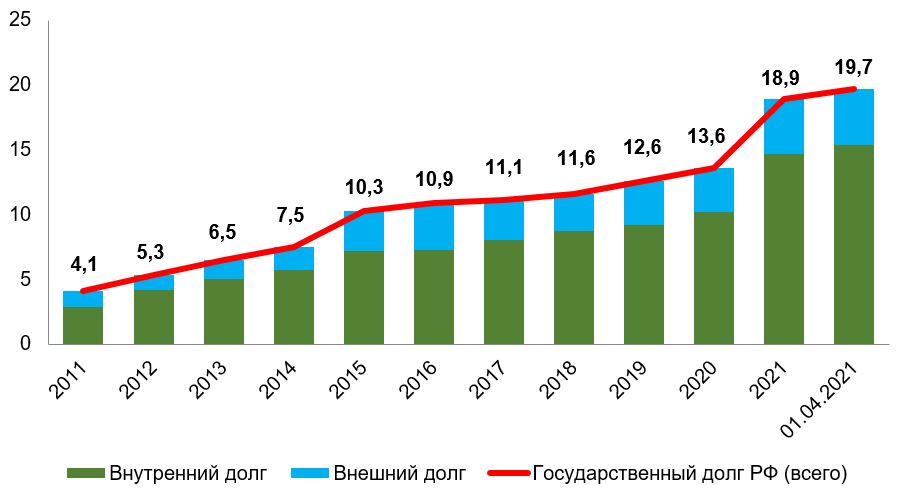

Последнее десятилетие государственный долг РФ планомерно растёт. Резкий скачок госдолга произошёл после замедления темпов российской экономики начиная с 2014 г. Это связано с ухудшением мировой рыночной конъюнктуры и введением санкций со стороны США и ЕС против России, а также, как следствие, исчерпанием резервов и необходимостью финансировать дефицит федерального бюджета.

По данным Счётной палаты РФ внутренний долг России вырос на 45% — до 14,7 трлн руб. в основном за счёт увеличения объёма долга по ОФЗ-ПК в 2,7 раза, по ОФЗ-ПД в 1,3 раза и по ОФЗ-ИН в 1,5 раза. С марта 2020 г. Минфин России разместил ОФЗ почти на 5,5 трлн руб. Таким образом, долг по ОФЗ за год — с марта 2020 по март 2021 г. вырос на 4,7 трлн руб.

Внешний долг увеличился на 23% — до 4,2 трлн руб. В структуре внешнего государственного долга большую долю занимает долг по государственным ценным бумагам, номинированным в иностранной валюте (около 70%), и по государственным гарантиям РФ в иностранной валюте (около 30%).

Динамика государственного долга РФ, трлн руб.

Чтобы объективно оценить, перекрывают ли доходы государства долги, государственную задолженность сравнивают с ВВП. Чем выше показатель, тем труднее государству погасить свою задолженность. Низкий процент госдолга к ВВП говорит о наличии достаточного уровня экономической продукции для покрытия всех обязательств.

По состоянию на 1 апреля 2021 г. отношение госдолга РФ к прогнозируемому уровню ВВП составило 17%. Это немного ниже, чем в конце кризисного 2020 г., однако выше уровня 2019 г. Хотя отношение российского государственного долга к ВВП последние несколько лет растёт, этот показатель остаётся одним из самых низких в мире.

Отношение государственного долга РФ к ВВП, %

На основании долговой нагрузки стране присуждается рейтинг: чем он выше, тем более привлекательна страна для инвестиций. Отношение госдолга к ВВП ниже 30% говорит о низком уровне рисков.

Почему вырос госдолг в I квартале 2021 года?

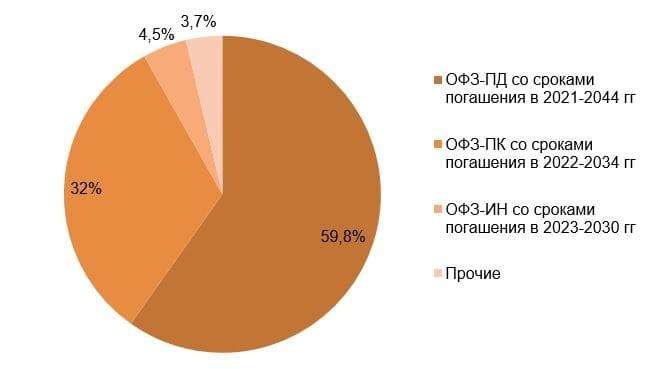

По данным Счётной платы РФ за I квартал 2021 г., государственный долг России вырос на 3,6% — до 19,7 трлн руб., составив 17% от прогнозируемого объёма ВВП. Это произошло за счёт увеличения внутреннего долга на 4,6% — до 15,4 трлн руб., доля которого составляет 78,4% в структуре российского госдолга. Рост внутреннего госдолга обусловлен увеличением обязательств по государственным ценным бумагам (ОФЗ).

Объём долга по ОФЗ-ПД со сроком погашения в 2021–2044 гг. вырос на 8,7%, составив почти 60% в структуре внутреннего долга. Объём долга по ОФЗ-ИН со сроком погашения в 2023–2030 гг. вырос на 14,3% (доля в структуре внутреннего долга — 4%). Дело в том, что в начале 2021 г. доходность по ОФЗ, как с длинными, так и с короткими сроками погашения, увеличилась из-за негативного влияния возросшей доходности на американском рынке. Это обусловлено ростом инфляционных ожиданий в США и санкциями в отношении российского госдолга, введёнными в апреле 2021 г., что отразилось на международных финансовых рынках.

Структура внутреннего долга России на 1 апреля 2021 г.,%

Внешний долг, наоборот, сократился на 1,4% — до 4,2 трлн руб., на его долю в общей структуре госдолга приходится 21,6%.

При этом расходы бюджета РФ на обслуживание госдолга за I квартал выросли на 39% — до 2,38 трлн руб., по сравнению с аналогичным периодом годом ранее.

Динамика расходов на обслуживание госдолга РФ, млрд руб.

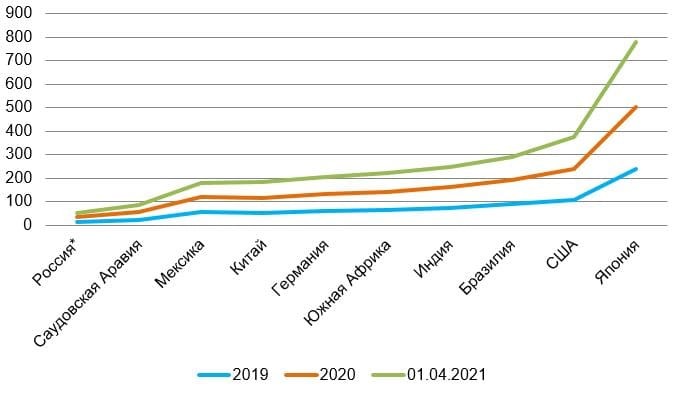

Государственный долг в других странах

По итогам 2020 г. почти во всех странах был зафиксирован рост государственного долга, что вызвано необходимостью привлекать дополнительные финансовые ресурсы на борьбу с пандемией коронавируса. Наиболее сильный рост зафиксирован в развитых странах, таких как США, Япония, Германия.

Самый высокий уровень отношения госдолга к ВВП в последние несколько лет наблюдается в Японии (273,1%), США (132,8%), Бразилии (98,4%), Индии (86,6%), Германии (70,3%).

Всемирный банк определяет пороговую величину для государственного долга на уровне 77% ВВП.

Отношение государственного долга к ВВП в некоторых развитых и развивающихся странах по итогам 2020 г., %

*по России данные МВФ немного разнятся, так как у МВФ другая методика расчёта госдолга

Рис.5. Источник: МВФ

По итогам I квартала 2021 г. на фоне повышения инфляции и роста доходности на американском рынке центральные банки многих стран были вынуждены повысить ключевые ставки для сдерживания внутренней инфляции. Повышение ключевых ставок, а также пессимистичные санкционные и инфляционные ожидания привели к росту доходности по ОФЗ.

По прогнозам МВФ , государственный долг развитых стран продолжит расти до конца 2021 г., что обусловлено необходимостью восстановления экономики после 2020 г.

Почему у России низкий уровень госдолга и будет ли он расти?

Прогнозы Минфина России по поводу государственного долга достаточно оптимистичны. Нефтегазовые доходы начинают восстанавливаться, что означает пополнение доходной части федерального бюджета. В марте 2021 г. Минфин России объявил о сокращении программы займов на 2021 г. Нефтегазовые доходы — это одна из основных причин, почему РФ удаётся сохранять низкий уровень долга.

Кроме того, Россия располагает значительным объёмом ликвидных активов, в виде средств Фонда национального благосостояния, и механизмами, благодаря которым эти резервы могут обеспечить российский рынок ликвидностью для финансирования внутреннего долга.

В конце 2019 г. российский чистый долг имел отрицательное значение, то есть резервы, которыми располагало государство, превысили величину государственного долга. Из-за пандемии коронавируса в конце 2020 г. чистый долг снова стал положительным, так как потребовались займы на поддержку экономики.

Банк России постепенно ужесточает монетарную политику, планируя повышать ключевую ставку ещё минимум два года. Это может создавать более привлекательные условия для новых инвесторов, ведь в остальных странах наблюдается низкий уровень процентных ставок.

На сегодняшний день государственный долг РФ находится на устойчиво низком уровне и, несмотря на рост из-за оттока иностранного капитала, не представляет угрозы для российской экономики.

Актуальность выбранной темы выражена в том, что государственный внешний долг играет важную роль в развитии экономики государства. Рост внешнего долга России депрессивно воздействует на экономику государства, деформирует бюджетный процесс, ставя его в зависимость от долговой ситуации.

Управление внешним долгом сегодня относится к важнейшим вопросам развития финансовых и бюджетных отношений РФ.

Внешний долг оказывает огромное давление на развитие социально-экономических сфер государства, так как при образовании и формировании внешнего долга, возникает ситуация в погашении долга, его обслуживания, что требует бюджетных ресурсов.

Цель работы – проведение анализа государственного внешнего долга России на современном этапе.

Задачи исследования:

изучить сущность государственного внешнего долга и причины его появления;

рассмотреть формы и виды внешнего долга;

выявить методы управления внешним долгом;

рассмотреть текущее состояние внешнего долга;

выявить влияние внешней и внутренней задолженности на экономику РФ

рассмотреть проблемы и пути решения управления государственным внешним долгом в России.

Объектом исследования является государственный внешний долг РФ.

Предметом исследования являются экономические отношения, возникающие в процессе управления внешним долгом.

Методы исследования: сравнительный анализ, изучение и анализ литературы, расчеты, описание.

Методологической основой данной курсовой работы послужили Федеральные законы, Постановления правительства, а также труды ведущих ученных в области финансов. Информационную базу исследования составили материалы российской печати, федеральные законы и постановления правительства информационные обзоры, ресурсы сети Интернет.

Теоретическое и практическое значение работы заключается в том, что она представляет собой научное исследование одной из актуальных проблем современной России, связанной с функционированием государственного внешнего долга.

Структура работы представлена: введением, тремя главами, разделенными на параграфы, заключением и списком литературы.

Экономическое содержание внешнего государственного долга

Сущность государственного внешнего долга и причины его появления

Под государственным внешним долгом понимаются суммарные денежные обязательства государства, выражаемые денежной суммой, подлежащей возврату внешним кредиторам на определённую дату, то есть общая задолженность страны по внешним займам и невыплаченным по ним процентам.

В настоящее время, проблеме государственного внешнего долга уделяется огромное внимание, от того на сколько эффективно выстроен бюджет государства, зависит экономическое и социальное развитие государства, поэтому рассмотрение государственного долга очень актуальный вопрос.

В настоящее время не сформировалось единого мнения относительно понятия государственного долга. Так, по мнению В. М. Федосова и В.М. Огородника под государственным долгом понимается задолженность по непогашенным внутренним государственным займам, а также задолженность по отношению к иностранным кредиторам.

По мнению А.Н. Дж. Долана «государственный долг – это аккумулированная сумма задолженности прошлых лет.

По нашему мнению, государственный долг – это результат денежных и кредитных отношений, при которых государство является заемщиком, а сумма обязательств является государственным долгом.

Заимствования возникают по причине несбалансированного бюджета, увеличением расходов и неспособностью государства развивать рыночные отношения с другими государствами.

Основные причины образования государственного долга:

- Рост государственных расходов на прекращение социальных конфликтов или военного положения,

- Циклический экономический спад,

- Рост влияния политических взаимоотношений и бизнес-циклов,

- Увеличение долгосрочной напряженности в бюджетно-налоговой сфере.

В современной экономике государственные заимствования необходимы для развития страны. Поэтому рациональное использование заимствований сегодня является очень необходимым для выстраиваний экономических и политических взаимоотношений между странами.

Внешний долг оказывает как положительное, так и отрицательное влияние на экономику государства.

К положительным факторам стоит отнести:

обеспечение государственного бюджета финансовыми ресурсами, так как долговые обязательства становятся важным источником финансирования дефицита бюджета;

ускорение социально-экономического развития, благодаря предоставлению государственных кредитов организациям и гарантий по кредитам и займам;

организация сбережений среди населения, посредством выпуска долговых обязательств государством, которые предназначены для покупки физическими и юридическими лицами;

увеличение инвестиций в экономическом развитии государства.

К негативным факторам государственного внешнего долга, стоит отнести:

При чрезмерном развитии рынка государственного долга правительство ограничивает инвестиционные возможности в народном хозяйстве.

Чрезмерное увлечение государства заемными операциями способствует значительному отвлечению бюджетных средств от нужд хозяйственного и социального развития.

Если государство, увлекающееся заимствованиями, делает крен в сторону внешних займов, то возможно не только попадание в чрезмерную зависимость состояния отечественных финансов от состояния финансов международных, но и потеря политической независимости.

К последствиям накопления внешнего долга можно отнести:

1) переложение долгового времени на будущее поколение;

2) перераспределение доходов среди населения;

3) вытеснение, либо сокращение частных инвестиций в силу выпуска государственных ценных бумаг.

Гарантом платежеспособности государства по своим кредитным обязательствам выступает государственный бюджет, за счет имущества которого полностью и без условий обеспечивается внешний долг. Несмотря на то, что кредитные отношения государства обеспечиваются его казной, погашение долговых обязательств и их обслуживание осуществляются за счет доходов федерального бюджета. БК РФ предписывает федеральным органам государственной власти использовать все полномочия по формированию доходов федерального бюджета в целях погашения долговых обязательств и обслуживания долга Российской Федерации.

Таким образом, государственный внешний долг является прямым следствием кредитной политики государства. Его состав зависит от форм государственного кредита, которые используются для привлечения временно свободных денежных средств в распоряжение публичной власти.

1.2. Формы и виды государственного долга

Методы управления государственным долгом

Управление долгом играет важное значение для развития экономики государства.

Управление долгом означает - совокупность денежных мероприятий страны, по использованию долговых отношений, нацеленных на погашение долговых обязательств и формирование благоприятных социально-экономических условий развития страны; так же это одно из направлений финансово-бюджетной политической деятельности государства, связанное с деятельностью страны на внешних и внутренних денежных рынках в качестве заемщика и гаранта.

Управление учитывает привлечение денежных ресурсов методом размещения ценных бумаг или же иных источников, погашение и обслуживание долговых обязательств. Лучший способ обслуживания и погашения муниципального долга - это своевременный его возврат и проценты по нему.

К событиям, содействующим погашению государственного долга, относятся:

1) погашение внешних и внутренних займов;

2) предоставление гарантий;

3) изменение условий выпущенных займов;

4) определение критерий выпуска и размещения новых муниципальных долговых обещаний и др.

Выполнение данных событий находится в зависимости от принятия обоснованных решений в процессе управления государственным долгом, собственно, что основывается на анализе объема и структуры долга, объективной оценке его текущего состояния.

Главные условные характеристики, значимо действующие на принятие административных решений и выбор способов управления госдолгом, включают:

1) процентное соответствие суммы долга и ВВП;

2) долю затрат на погашение и обслуживание госдолга в совместной сумме затрат бюджета.

Управление госдолгом представляет под собой постоянный процесс, который основан на следующих этапах:

1) первый этап ориентируется на предельные размеры муниципальных заимствований и залогов на еще один бюджетный год, выбираются инструменты привлечения ресурсов и увеличения эффективности их применения;

2) второй этап привлекает ресурсы на внешних или же внутренних денежных рынках методом выпуска и размещения государственных ценных бумаг, получения кредита или же предоставления муниципальных гарантий, а вслед за тем эти способы направляются на финансирование текущих бюджетных расходов или инвестиционных планов;

3) третий этап заключается в поисках источников денежных ресурсов для погашения и обслуживания госдолга, понижение совокупных потерь, своевременном выполнении долговых обещаний.

Способы управления госдолгом можно разделить на административные и финансовые.

Административные методы основаны на быстром и точном выполнении отдельных постановлений органов государственной власти и управления, они не предусматривают оценку финансовой производительности и итогов действий по управлению госдолгом.

Финансовые методы состоят в выборе способов и форм обеспечения погашения муниципального долга с помощью анализа денежных показателей и нацелены на максимизацию эффекта от привлекаемых займов при наименьших издержках, связанных с их погашением и обслуживанием.

В условиях долгового упадка, когда правительство испытывает проблемы с выполнением ранее взятых обязательств по погашению и обслуживанию государственной задолженности, применяются надлежащие инструменты:

Рефинансирование - выпуск новых займов в целях покрытия ранее выпущенных долговых обещаний.

Применяются 3 метода рефинансирования госдолга:

1) замена обязательств с истекшими сроками погашения на новые, по сумме эквивалентные погашаемым;

2) преждевременная замена одних обязательств на иные с более длительными сроками погашения;

3) продажа новых облигаций и за счет вырученных средств погашение облигаций с истекшими сроками погашения.

Конверсия займов - использование всевозможных механизмов, обеспечивающих замещение госдолга другими видами обстоятельств, наименее обременительными для экономики государства.

Более распространенными видами конверсии являются обмен долга на акции, замен долга на продукты, обратный выкуп долга заемщиком на особых условиях;

Консолидация займов - изменение сроков действия ранее выпущенных займов;

Аннулирование - отказ от всех обязательств по ранее выпущенным займам. Но использование этого метода ведет к нанесению неисправимого ущерба репутации страны как заемщика;

Реструктуризация долга - погашение долговых обязательств с одновременным осуществлением заимствований.

Вывод по главе: государственный долг играет важную роль в развитии страны имея как положительные воздействия на экономику, так и приводя к негативным последствиям. От того насколько грамотно и эффективно будет выстроена система управления внешними заимствованиями зависит благополучие государства и населения страны.

Управление госдолгом непосредственно воздействует на финансовый подъем, уровень инфляции, ссудного процента, занятости, размера вложений в экономику государства в целом и в реальный сектор экономики

Анализ государственного внешнего долга РФ за 2017-2019 гг.

Текущее состояние государственного внешнего долга

в экономике России

В данной главе рассмотрим текущее состояние внешнего государственного долга РФ, а также выявим влияние государственного долга на экономику России.

Внешний долг России во многом зависит от мировых цен на энергоносители, так как федеральный бюджет России имеет огромную сырьевую зависимость, кроме этого на формирование внешней задолженности нашего государства оказывают влияние санкции со стороны Запада.

Проведем анализ внешней задолженности России за последние десять лет.

На рисунке 1 представлен график, на котором изображен объем государственного внешнего долга РФ за несколько предшествующих лет.

2019/2018 2020/2019

Органы государственного управления

39 143 55 628 43 955 142,11 79,02

Центральный банк

12 077 14 480 11 880 119,90 82,04

Банки (без долговых обязательств перед прямыми инвесторами и предприятиями прямого инвестирования)

114 216 98 844 80 193 86,54 81,13

Прочие секторы (без долговых обязательств перед прямыми инвесторами и предприятиями прямого инвестирования)

204 701 200 320 177 974 97,86 88,84

Банки и прочие секторы - долговые обязательства перед прямыми инвесторами и предприятиями прямого инвестирования

141 615 148 941 140 678 105,17 94,45

Итого

511752 518 213 454 680 101,26 87,74

Источник: [15]

Сегодня долг СССР полностью погашен. На сегодняшний день у России есть только одна страна, которой Россия должна – Южная Корея, объем внешней задолженности перед данной страной составляет 594, млн. долл. США, данная задолженность будет погашена до 2025-2026 года.

При этом стоит отметить, что Россия за последние десять лет простила таких должников как:

- Кубе – 31,7 млрд. долл. США,

- Ираку – 21,5 млрд. долл. США,

- Монголии 11,1 млрд. долл. США,

- Сирии – 0,1 млрд. долл. США.

Снижение внешней задолженности должно укрепить экономику нашей страны, сегодня многие экономисты и эксперты отмечают увеличение валютной ликвидности на финансовом рынке РФ.

Если сравнить внешнюю задолженность России и США, то можно отметить, что государственный долг США в 2018 году превысил 21 трлн. долл. США, это рекордный показатель среди зарубежных стран. При этом внешняя задолженность Америки стремительно увеличивается с каждым годом.

Дефицит бюджета США возник еще в 1960 году, тогда и пришлось занимать займы у внешних кредиторов.

Несмотря на то, что внешняя задолженность США огромная ее продолжают кредитовать, и причина в том, что Америка является самой экономически развитой страной, она обладает высоким кредитным рейтингом и может претендовать на пониженную ставку по кредитам, при этом США является и родиной большинства компаний, работающих в различных странах мира.

Влияние внешней задолженности на экономику РФ

Внешний государственный долг имеет как положительное так и негативное воздействие на экономику России.

При увеличении внешней задолженности правительство снижает инвестиции в экономику страны, что негативно влияет на развитие экономических структур государства.

Кроме этого, при увеличении долговых обязательств увеличиваются расходы бюджета на обслуживание государственного внешнего долга, при этом снижаются расходы на более приоритетные задачи экономического развития.

При этом, в случае с внешней задолженностью расходы могут увеличиваться в зависимости от роста процентных выплат за использование займа.

Как уже было выявлено ранее, внешний государственный долг рассчитывается и уплачивается в иностранной валюте, поэтому, увеличение внешнего долга всегда связано с валютным риском.

Так в 2016 году доля внешней задолженности в ВВП увеличилась по сравнению с 2015 годом с 3,7% до 4%, что было вызвано ростом курса валют, при этом в связи с введением санкций со стороны западных стран в 2017 году доля внутренней задолженности в ВВП увеличилась с 9,5% до 10,6%.

Данные представлены на графике 3.

Таким образом, несмотря на то, что внешний долг в России имеет незначительные темпы роста, доля внешних заимствований в ВВП остается на уровне 4,2%, что немного ниже, чем в 2015 году – 4,5%. Причиной данной ситуации является нестабильность курса валют на мировом рынке.

Рассмотрим показатели долговой зависимости государства исходя из показателей долговой устойчивости.

Таблица 5

Показатели долговой устойчивости РФ, %

Наименование На 1.01.2016 На 1.01.2017 На 1.01. 2018 На 1.01. 2019 На 1.01.2020 Норма

Отношение государственного долга к ВВП 13,5 13,2 14,7 15,2 15,7

Во вторник, 22 февраля, президент США Джо Байден объявил о новых санкциях против России в связи с признанием ДНР и ЛНР. Трансляция велась на канале Белого дома в YouTube.

Что такое суверенный долг?

Государственный долг России — это долговые обязательства, которые возникли в результате государственных заимствований, а также долговые обязательства по государственным гарантиям. Таким образом, это сумма задолженности государства перед внешними и внутренними кредиторами.

Внешний долг — это обязательства перед другими государствами, международными организациями и частными иностранными инвесторами.

Какой у России внешний долг?

По оценке Банка России, объем внешнего долга РФ по состоянию на 1 января 2022 года составил 478,2 млрд долларов США. За прошедший год он увеличился на 11 млрд долларов США.

Какое влияние могут оказать санкции против суверенного долга России на экономику страны?

Введение санкций на российский государственный долг не несет в себе рисков финансовой стабильности, отмечала в марте 2021 года председатель Банка России Эльвира Набиуллина.

Тогда же министр финансов Антон Силуанов отмечал, что Минфин РФ в случае введения дополнительных санкций на российский госдолг будет полагаться на внутренних инвесторов для покрытия потребностей в финансировании дефицита бюджета, а Банк России может поддержать ликвидностью российские банки для работы на рынке ОФЗ.

Какие санкции против суверенного долга РФ ввели американские власти?

Новые санкции в отношении российского государственного долга предполагают запрет американским финансовым институтам любых сделок на первичном или вторичном рынках с российскими рублевыми облигациями федерального займа (ОФЗ) или валютными суверенными евробондами, выпущенными после 1 марта 2022 года.

Раскрыта информация о долгах государств друг перед другом. Россия в списке.

Забавно то, что этот давно назревший вопрос информационной прозрачности достаточно невинной проблемы закрыт не отечественными структурами, отвечающими в том числе за снятие напряжённости в обществе и поддержание нормального имиджа финансовой политики государства.

Как-то незаметно прошла в СМИ информация о довольно примечательном событии: Всемирный банк впервые представил данные о двусторонней задолженности подавляющего большинства развивающихся стран перед другими государствами, в том числе перед Российской Федерацией и Российской Федерации.

Примечательно в этом событии вот что. До последнего времени любая информация о долгах нам или о долгах наших предоставлялась не всегда в полном объёме и далеко не всегда эта информация была свежей. Да и кто её мог предоставлять? Центробанк, например, к этой информации отношения никакого не имеет, как и министерство иностранных дел (в одной из статей именно к этим структурам её автор обращал вопрос о долгах России и перед Россией).

- Нормативно-правовая база

- График погашения государственного внешнего долга Российской Федерации по видам долговых обязательств

- Структура долга

- Выпуски облигаций внешних и внутренних облигационных займов Российской Федерации, размещенные на международном рынке капитала

- Глоссарий

- О программе государственных внешних заимствований Российской Федерации на … год (имеется в виду очередной перспективный год-авт.)

И всё. Но вот теперь граждане России могут узнать, кто и сколько должен нам, кому и сколько должны мы. Есть предположения, что Всемирный банк планирует предоставлять такую информацию ежегодно.

Кто и сколько должен нам

Итак, по данным Всемирного банка, на конец 2019 года около 30 развивающихся стран были должны России почти $22,9 миллиарда по двусторонним займам: это либо долги государств, либо долги юридических лиц, гарантированные государствами.

В списке крупнейших заёмщиков – суверенных должников России – Белоруссия, Венесуэла, Бангладеш, Вьетнам, Йемен, Сирия.

Россия занимает пятое место в списке крупнейших суверенных кредиторов для развивающихся стран (данные Всемирного банка). К слову, больше всех в мире дал взаймы Китай, прокредитовавший развивающихся заемщиков на $149 миллиардов.

Задолженность африканских стран (не считая Египта) перед Россией составила $973 миллиона на конец 2019 года. Это Сомали ($418 миллионов), а также Мозамбик, Эфиопия, Мадагаскар, Замбия, Судан и Танзания. Этим странам их долг, по имеющимся данным, нами пока не списан. В основном они брали кредиты еще у СССР, но есть и новые российские кредиты – у Замбии и Мозамбика, видно из статистики Всемирного банка.

Кому и сколько должны мы

По официальным данным Минфина, внешний долг России на 2021 год составляет почти $56,8 миллиарда.

Известно, что Россия за последние 20 лет простила своим должникам около $140 миллиардов. Нашей стране как правопреемнице СССР, прежде всего отвечающей за долги бывшего Союза, не простили ни копейки. По крайней мере, об этом ничего не известно.

Самый заметный долг Советского Союза – это обязательства перед Парижским и Лондонским клубами кредиторов. Кроме этого – задолженности СССР перед странами бывшего Совета по экономической взаимопомощи (СЭВ), и некоторые другие – всё перед бывшими социалистическими друзьями.

В конце 1991 года между республиками Советского Союза был подписан договор о правопреемстве внешнего экономического долга СССР, согласно которому РСФСР досталось 61,34 процента от общей суммы задолженности – примерно $57 миллиардов. Однако в 1993 году правительство России взяло на себя все обязательства бывших союзных республик по погашению внешнего долга СССР, составлявшего $96,6 миллиардов, получив взамен отказ бывших союзных республик от своих долей в зарубежных активах СССР.

Среди буржуев тоже есть дававшие нам взаймы – и немало. Это и Германия (о долговых обязательствах СССР перед этой страной было забыто после 1945 года),

и США ($722 миллиона на момент распада СССР), и Великобритания (Перед этими странами свои долги мы погасили ещё в 2006 году, и больше у них не занимали). Не вдаваясь в подробности (кому интересно – может найти развёрнутую информацию на эту тему), можно лишь подчеркнуть: в основном Россия по долговым обязательствам СССР расплатилась.

В 90-е годы Россия активно кредитовалась у международного банка и МВФ. И если в 1994 году самостоятельных кредитов было всего на $14 миллиардов (без учета долга СССР), то уже к 1998 году задолженность превысила размер валового продукта и составила 146,4 процента ВВП. По деньгам сумма составила более $188,5 миллиарда. За всю историю России эта сумма государственной задолженности оказалась (пока) наибольшей. Уже к началу 2000 года внешний госдолг уменьшился до $146 миллиардов. Сейчас мы – государство с наименьшим госдолгом среди крупных экономически развитых стран.

А после наложенных в 2014 году на Россию санкции, в связи с чем страна была вынуждена соблюдать строгую финансовую дисциплину в макроэкономике, правительственный долг к 2019 году снизился до $47,5 млрд.

Корпоративный внешний долг вырос и составляет почти $322,6 миллиарда. Это много. Но это не долг государства: сюда входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. И цифра в 322 с лишним миллиарда с течением времени может заметно изменяться – стороны решают свои финансовые вопросы.

А вот государство, несмотря на профицитный бюджет, в последние два года вновь начало брать кредиты и выпускать облигации. Некоторые отечественные эксперты объясняют это желанием государства пополнять бюджет за счёт разницы стоимости кредитов внутри и вне России. Однако, часть экспертов склонна видеть в такой кредитной активности России попытку оживлять собственную экономику, давать бизнесу новые стимулы к развитию.

Российский министр иностранных дел Сергей Лавров в своё время заявил, что на 90 процентов эти списанные долги были невозвратными. И с его утверждением нельзя не согласиться: даже коллектор с пенсионера мог бы взять больше, чем мы с африканского государства-должника.

Ну, в самом деле: мы ведь больше не СССР, чтобы миллиардами просто так разбрасываться. Только на форуме Россия-Африка, который состоялся в Сочи в 2019 году, было подписано контрактов почти на те самые $20 миллиардов. Об этом заявил в своё время советник президента РФ Антон Кобяков. Не стоит удивляться тому, что с тех пор общая сумма контрактов с африканскими странами вполне могла удесятериться.

Государственный долг и суверенный долг - это… Что такое внешний и внутренний госдолг. Структура государственного долга. Что такое санкции против госдолга России и чем они грозят?

Что такое государственный долг

Государственный долг - это сумма задолженности государства перед внешними и внутренними кредиторами, включая займы и начисленные по ним проценты.

Простыми словами, госдолг - это то, сколько денег государство взяло взаймы и теперь обязано вернуть собственным гражданам и иностранцам. Как и любые кредиты, государственный долг нужно обслуживать - выплачивать проценты и постепенно погашать основную сумму долга.

На 1 марта 2021 года государственный (или по другому – суверенный) внешний долг России составляет 56,6 миллиарда долларов, сообщает Министерство финансов РФ. Госдолг США превышает 28 триллионов долларов, сообщает Министерство финансов США.

Однако абсолютный размер государственного долга не говорит о том, хороша или плоха экономическая ситуация в стране. Важнее его величина относительно ВВП, объема экспорта, величина на душу населения и расходы по обслуживанию долга.

У экономистов нет единой точки зрения на то, как госдолг влияет на экономический рост. Одни исследования указывают, что положительно - в странах с более высоким госдолгом активнее растет ВВП. Другие исследования показывают отрицательную связь госдолга с ВВП на душу населения.

Структура госдолга: внешний и внутренний государственный долг

Государственный долг делится на внутренний и внешний.

Внутренний долг - это долговые обязательства правительства перед юридическими и физическими лицами внутри страны. К внутреннему долгу относятся:

- Долг по государственным ценным бумагам (облигации федерального займа etc).

- Гарантии государства под ценные бумаги, выпущенные акционерными обществами.

- Кредиты, выданные государству банками и другими кредиторами.

- Не выплаченные физическим и юридическим лицам компенсации и т.д.

Внутренние обязательства делятся на рыночные и нерыночные.

Рыночные обязательства - это обязательства по выпущенным облигациям.

Нерыночные обязательства возникают в результате исполнения государственного бюджета - к концу года долги бюджетных организаций переоформляются во внутренний долг.

Внешний долг - это задолженность по внешним займам, в иностранной валюте. Внешний долг - долг перед другими государствами, международными организациями и иными субъектами международного права. К внешнему долгу относятся:

- Долг по государственным ценным бумагам.

- Кредиты, выданные государству внешними кредиторами.

- Гарантии государства под кредиты, полученные за рубежом организациями-резидентами.

- Задолженность по внешнеторговым операциям бюджетных организаций.

Что такое реструктуризация госдолга

Когда страна не может выплачивать долг на заранее оговоренных условиях, ей необходима реструктуризация. Реструктуризация долга - это пересмотр условий обслуживания долга: процента, суммы, сроков выплаты. Условия реструктуризации обсуждаются на переговорах должника с кредиторами.

Госдолг России. Сумма Госдолга РФ

Государственный долг России - это сумма долговых обязательств перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, говорится в Бюджетном кодексе РФ.

После распада СССР в 1991 году Российская Федерация взяла на себя обязательства по долгам Советского Союза взамен на отказ бывших союзных республик от зарубежных активов СССР. Длительное время советский долг - до 110 млрд долларов - составлял большую часть внешнего долга России.

На 1 января 2000 года внешний госдолг достиг 146 млрд долларов (суммарный внешний и внутренний госдолг - 84% ВВП). На начало 2007 государственный внешний долг был снижен до 52 млрд долларов (5% ВВП).

На 1 марта 2021 года государственный (или по другому – суверенный) внешний долг России составляет 56,6 миллиарда долларов, сообщает Министерство финансов РФ. Государственный внешний долг России находится в пределах 16-17% ВВП, это очень мало, признают аналитики. Для сравнения, у некоторых стран еврозоны он превышает 100% ВВП.

Общий внешний долг России (включая негосударственный) на 1 апреля 2021 года составляет 459,3 млрд долларов, приводит данные ЦБ РФ. Он полностью покрыт золотовалютными резервами, а этим не может похвастаться ни одна развивающаяся экономика мира.

Впервые в истории наши резервы полностью покрывают внешний долг как государства (он у нас очень небольшой), так и коммерческого сектора. И эти деньги работают, в том числе в полном объеме поступают в российский бюджет доходы от размещения средств Фонда национального благосостояния.

Президент РФ Владимир Путин в послании Федеральному собранию, февраль 2019 года

Что такое санкции против госдолга России и чем они грозят

Внешний госдолг России - это облигации, номинированные в основном в иностранной валюте. Чаще всего покупают такие облигации инвесторы-нерезиденты.

15 апреля 2021 года администрация президента Джо Байдена запретила финансовым учреждениям США участвовать в первичном рынке рублевых или валютных облигаций, выпущенных после 14 июня 2021 года ЦБ РФ, Фондом национального благосостояния, Министерством финансов России, а также кредитовать ЦБ, Минфин и ФНБ.

Санкции могут оказать прямое влияние на объем российского госдолга через спекулятивные денежные потоки, объясняет экономический обозреватель Anews Александр Яковлев. Ведь именно эти деньги подпитывают покупки российских государственных ценных бумаг и помогают долгу расти.

Важно понимать, что санкции по отношению к госдолгу создают риски для рубля. Не цены на нефть, а потоки иностранного капитала на долговом рынке уже несколько лет являются главной силой, которая двигает курс. Российская национальная валюта становится более уязвимой: если горячие спекулятивные деньги по какой-либо причине начнут уходить, рубль может резко ослабеть.

Могут возникнуть проблемы и у российского бюджета, который в некоторой части наполняется за счет продаж государственных ценных бумаг. После того, как их перестанут покупать нерезиденты, Минфину РФ придется договариваться с коммерческими банками об инвестициях в госбумаги, а также с Центробанком о помощи финансовым структурам.

Читайте также: