Форма новой налоговой декларации по енвд и новая инструкция по ее заполнению реферат

Обновлено: 04.07.2024

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2020 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Содержание статьи:

Последнюю декларацию по ЕНВД нужно сдать по итогам 4 квартала 2020 года. С 1 января 2021 вмененку отменят по всей стране. Выберите новый налоговый режим с помощью нашего бесплатного калькулятора. Если вы собираетесь переходить с ЕНВД на другой налоговый режим, прочитайте нашу статью — мы собрали в ней ответы на самые популярные вопросы по системам налогообложения. Не нашли ответа на свой вопрос? Задайте его в комментариях, обязательно ответим.

Способы сдачи декларации

Возможны три способа сдачи отчета:

- его сдает в налоговую непосредственно сам руководитель фирмы, или его официально доверенное лицо, или индивидуальный предприниматель;

- на почту заказным письмом (стандартно для таких документов должно быть уведомление и опись вложения);

- в электронном виде через интернет: с помощью сервиса ФНС или оператора ЭДО.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Сроки и место сдачи декларации по ЕНВД

Сдавать ЕНВД нужно до 20-го числа месяца, который идет за последним месяцем отчетного квартала.

Отчет за 1 квартал 2020 года — до 20 апреля 2020 (20 число приходится на субботу, поэтому срок сместился на понедельник 22-го).

Отчет за 2 квартал 2020 года — до 20 июля 2020.

Отчет за 3 квартал 2020 года — до 20 октября 2020.

Отчет за 4 квартал 2020 года — до 20 января 2021.

Уплатить налог на вмененный доход надо до 25 числа месяца, следующего за отчетным кварталом.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, какие налоги нужно уплатить в текущем месяце и прочитать, как это сделать.

Декларация по ЕНВД с 1 января 2020 года

Еще в 2017 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2018 г. N ММВ-7-3/414@.

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2019 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Декларация по ЕНВД за 1 квартал

Отчетный период по вмененному налогу — квартал. Поэтому уже в апреле 2020 года надо снова сдавать отчет. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В 2020 году 20 апреля приходится на понедельник, поэтому срок не переносится. Заплатить налог надо не позже 25 апреля.

Имейте в виду, что даже если вы не покупали онлайн-кассу и у вас нет возможности применить вычет — вы обязаны использовать новый бланк отчетности. Не забывайте, что с 2020 года действуют повышенные коэффициенты дефляторы, К1 равен 2,005, а значение К2 уточните в местной налоговой.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 21 для первого квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 51.

Декларация по ЕНВД за 2 квартал

Второй отчет в 2020 году подготовьте за период апрель-июнь. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В этом году 20 июля выпадает на понедельник, поэтому срок не переносится. Сдать декларацию можно в электронной или бумажной форме. На бумаге отчет можно отнести в налоговую лично, передать с представителем или отправит по почте. Заплатить налог надо до 25 июля.

Не забывайте применять новый коэффициент дефлятор К1, который равен 2,005 в этом году. Новые значения К2 спросите в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 22 для второго квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 54.

Декларация по ЕНВД за 3 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 23 для третьего квартала. При реорганизации или ликвидации организации в третьем квартале укажите код периода 55.

Декларация по ЕНВД за 4 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 24 для четвертого квартала. При реорганизации или ликвидации организации в четвертом квартале укажите код периода 56.

Из каких разделов состоит ЕНВД

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

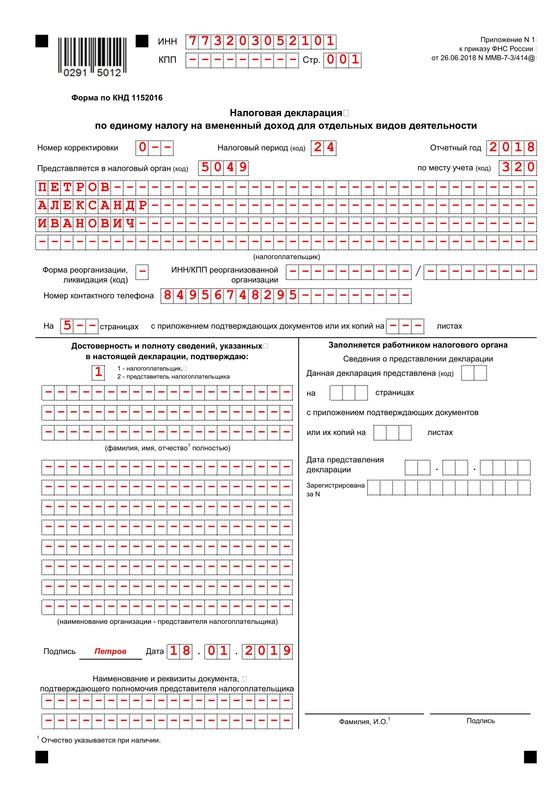

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

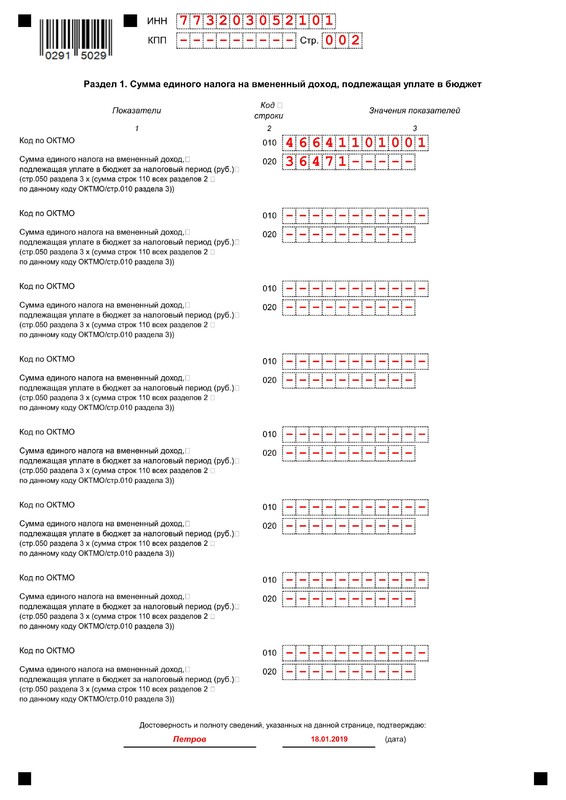

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

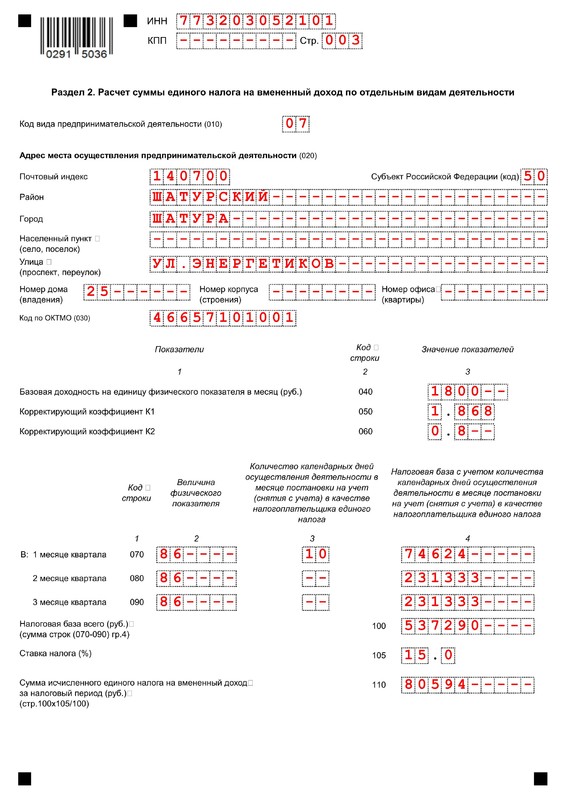

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО. Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала. Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

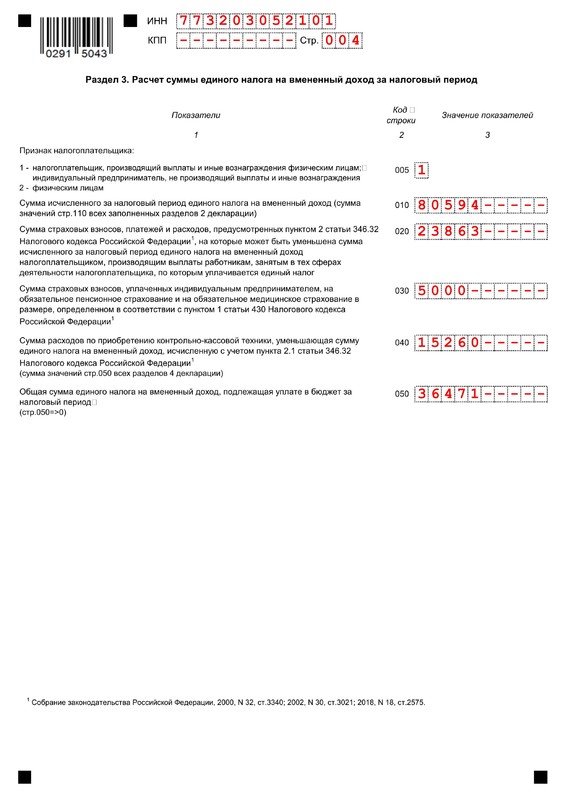

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

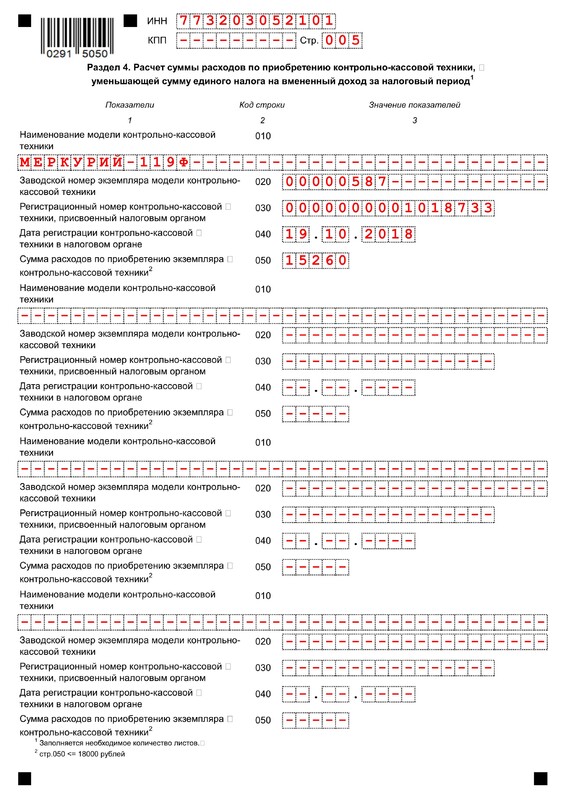

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Как рассчитать ЕНВД

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база × Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

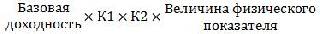

Вмененный доход за месяц = Базовая доходность × К1 × К2 × Физический показатель

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 30.10.2018 № 595 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 с 2020 года увеличился до 2,005.

Нулевая декларация по ЕНВД

Даже если компания/ИП не вели никакой деятельности в отчетном квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Штраф за декларацию ЕНВД 2020

Согласно п 1. ст. 80 НК РФ, плательщики ЕНВД должны сдавать отчет по налогу каждый квартал, то есть четыре раза в год. Если декларацию за 1 квартал 2020 года сдать позднее 20 апреля 2020, то, согласно ст. 119 НК РФ, организация может получить штраф в размере 5 % от суммы налога. Штраф — 5 % от не уплаченной вовремя суммы ЕНВД на основании налоговой декларации за каждый полный/неполный месяц со дня, в который нужно было эту декларацию представить.

Пример: налогоплательщик сдал декларацию за 1 квартал 2020года на три дня позже. Сумма к уплате по декларации — 30 000 рублей. Тогда штраф будет 1 500 рублей.

Готовьте и подавайте ЕНВД через интернет в онлайн-сервисе Контур.Бухгалтерия. Декларация формируется автоматически на основе вашего учета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели работы бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2021 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Пошаговая инструкция по заполнению декларации ЕНВД с наглядными примерами.

- Отчитаться в налоговую и заплатить ЕНВД за IV квартал 2020 года до 20.01.2021

- Форма предоставления декларации

- Декларация ЕНВД 2020: порядок заполнения

- Титульный лист

- Раздел 2

- Раздел 3

- Раздел 4

- Раздел 1

Сдача декларации для работающих на вмененке в 2020 году – процедура ежеквартальная. Сроки – до 20 апреля, июля, октября, января.

И для предприятий, и для ИП, предусмотрена одна декларация на единый вмененный налог по форме КНД 1152016.

Режим ЕНВД действует только до 2021 года. До наступления 2021 года предпринимателм и организациям на ЕНВД нужно выбрать другую систему налогообложения

Форма предоставления декларации

Вариант ручного заполнения уходит в прошлое, но если вы все-таки выбрали именно этот способ, то используйте ручку с синими или черными чернилами, каждый символ прописывайте в отдельное поле. Пустыми поля оставлять нельзя, в них ставят прочерки.

При подготовке в текстовом редакторе применяйте шрифт Courier New размером 16-18. Выравнивание ведется по правому краю.

Форму сдает руководитель или доверенное лицо непосредственно налоговому инспектору в 2-х экземплярах, или в электронном виде. Можно переслать декларацию заказным письмом.

Электронный вариант отчета заверяют цифровой подписью и отправляют по ТКС через спецоператора.

Декларация ЕНВД 2020: порядок заполнения

Если формируете отчет самостоятельно, рекомендуем иметь под рукой приказ ФНС России №ММВ-7-3/353@ от 04.07.2014 с инструкцией по заполнению декларации ЕНВД.

Бланк состоит из 4 частей:

- 1 – сумма платежа в бюджет;

- 2 – расчет для отдельных видов деятельности;

- 3 – расчет за период.

Титульный лист

Как и во всех декларациях, тут указываются наименование налогоплательщика, ИНН, КПП код деятельности, контактный телефон и прочая справочная информация и реквизиты.

![Образец заполнения титульного листа]()

Образец заполнения титульного листа

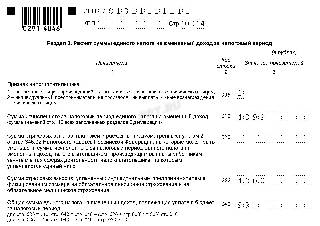

Раздел 2

Начинать формирование отчета нужно с этого раздела.

Для начала выберите код предпринимательской деятельности из Приложения 5 к Приказу ФНС.

Если предприниматель ведет несколько видов бизнеса, облагаемых ЕНВД в местности, относящейся к одной ИФНС, нужно сформировать несколько разделов 2 на каждый из видов.

Введите адрес ведения бизнеса и проставьте код ОКТМО в строчку 030. Каждый город, поселок, село имеют свои коды ОКТМО.

Последовательно проставьте следующие значения:

- базовую доходность (БД) на единицу физического показателя (ФП) – строка 040;

- корректирующие коэффициенты К1 (050) и К2 (060).

Нулевая отчетность на ЕНВД не предусмотрена, и, если бизнес не принес вам дохода или временно приостановлен, вмененный доход все равно нужно задекларировать и перечислить налог в бюджет.

Показатели БД берутся из таблицы в ст.346.29 НК РФ.

К1 – из ежегодно обновляемого приказа Минэкономразвития РФ. На 2019 год коэффициент К1 установлен в размере 1,915.

Расчет налоговой базы проводится по каждому месяцу отчетного квартала.

В строку 070 вбейте:

Величину ФП (количество работников, квадратных метров, посадочных мест, единиц транспорта – в зависимости от вида деятельности).

Число календарных дней использования этого спецрежима. Это поле заполняется, только если в этом месяце ИП или фирма встали на учет в качестве плательщика вмененного налога. В других случаях, если месяцы были отработаны полностью, это поле не заполняется, в нем ставится прочерк.

Налоговую базу, которая рассчитывается по формуле для неполного месяца:

НБ = БД х К1 х К2 х ФП/ КДМ х КОД, где

КДМ – количество дней в месяце, КОД – количество отработанных по спецрежиму дней в месяце.

Для полного месяца:

НБ = БД х К1 х К2 х ФП

Таким же образом заполняются строчки 080 и 090 за второй и третий месяц квартала.

В строке 100 выставляется общая база за квартал, то есть сумма строк 070, 080 и 090. В 105 – ставка, обычно она равна 15%. В 110 – налог за квартал, высчитанный по формуле: стр. 100 х стр. 105/100.

![Образец заполнения раздела 2]()

Образец заполнения раздела 2

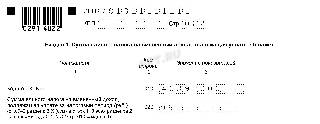

Раздел 3

Заполнение начинается с кода признака налогоплательщика (стр. 005):

- 1 – если в штате есть работники, и за них выплачиваются страховые взносы;

- 2 – когда ИП не имеет сотрудников.

010 – сумма высчитанных налогов. Данные берутся из стр.110 раздела 2. Если таких разделов несколько, итоговые значения по ним суммируются.

020 – страховые взносы за работников, на которые можно уменьшить платеж в бюджет;

030 – страховые взносы индивидуальных предпринимателей за себя;

040 – сумма расходов на приобретение ККТ из раздела 4 (только для ИП);

050 – общий размер платежа в бюджет. Его высчитывают так:

- организации: 010 - 020;

- ИП: 010 - 020 - 030 - 040.

ООО и ИП с работниками не могут уменьшить платеж за счет взносов больше, чем на 50%. Если значение получилось меньше 50%, они должны проставить в строке 050 сумму, равную 50% от налога из строки 040.

ИП без работников уменьшают платеж вплоть до нуля. Если получилось отрицательное значение (т.е. страховые взносы оказались больше налога), ставится 0.

![Образец заполнения раздела 3]()

Образец заполнения раздела 3

Раздел 4

Этот раздел предназначен только для ИП, которые приобретали ККТ и хотят получить налоговый вычет.

Максимальная сумма вычета – 18 000 рублей за каждую кассу. Вы сможете получить вычет до конца 2019 года, если успели зарегистрировать кассу до 1 июля 2019 года. Кроме ИП с сотрудниками, которые занимаются розничной торговлей или оказывают услуги общественного питания – для них срок покупки истек 1 июля 2018 года.

В строках 020-050 раздела 4 укажите заводской и регистрационный номер кассового аппарата, дату регистрации и сумму (не больше 18 тысяч рублей).

Если вы покупали несколько кассовых аппаратов, заполните эти данные по каждому.

![Образец заполнения раздела 4]()

Образец заполнения раздела 4

Раздел 1

Здесь надо внести информацию по коду ОКТМО (010) и ЕНВД, подлежащему оплате (020) для каждого отдельного населенного пункта, в котором ведется налогооблагаемый бизнес, в пределах одной ИФНС.

Сумма строк 020 должна быть равна значению 050 раздела 3. Формула расчета значения поля 020 будет иметь вид:

Все значения 020 суммируются и общий показатель ставится в строку 020 в конце листа.

После того, как все разделы заполнены, нужно пронумеровать все страницы документа, начиная со второй, проставить их количество на титульном листе. Приложить при необходимости документы и подписать. На этом подготовка отчетности завершается.

![Образец заполнения раздела 1]()

Образец заполнения раздела 1

Санкции за нарушения

Несвоевременная подача документа грозит организации штрафом в одну тысячу рублей, если налог был оплачен в положенные сроки.

При неуплаченном налоге начисляются 5% от суммы по декларации за каждый просроченный месяц, но не менее 1000 руб. и не более 30%.

Нулевая декларация по ЕНВД — это отчет, который сдают плательщики налога даже в том случае, если деятельность не ведется. Напомним, что срок действия ЕНВД ограничен 2020 годом.

Декларация по ЕНВД: форма и сроки сдачи

Форма и порядок заполнения декларации утверждены Приказом ФНС от 04.07.2014 № ММВ-7-3/353@. Предоставляется декларация ежеквартально в ИФНС, в которой стоит на учете предприниматель. Сделать это необходимо до 20 числа месяца, следующего за отчетным кварталом (п. 3 ст. 346.32 НК РФ). Если последний день сдачи приходится на выходной или праздничный, то срок переносится на следующий первый рабочий день.

Так, в 2020 году сроки сдачи следующие:

Период отчета Последняя дата сдачи 1 квартал 2020 г. 20.04.2020 2 квартал 2020 г. 20.07.2020 3 квартал 2020 г. 20.10.2020 4 квартал 2020 г. 20.01.2021 Сдать отчетность можно:

- лично или через представителя непосредственно в ИФНС;

- отправив почтой;

- электронно через оператора электронного документооборота или через сайт ФНС.

Ответственность за нарушение сроков сдачи декларации

Очень важно соблюдать сроки сдачи отчета и не забывать предоставлять отчетность, даже если вы не ведете деятельность.

Если опоздать со сдачей декларации или не сдать ее вовсе, то на ИП будет наложен штраф в соответствии со статьей 119 НК РФ. Он составляет 5 % от неуплаченной суммы налога, указанной в декларации, за каждый месяц просрочки (полный и неполный). Минимальный штраф установлен в размере 1000 руб., а максимальный — 30 % от суммы налога. То есть если сумма налога к уплате незначительна или равна нулю, то штраф все равно придется платить.

Кроме штрафа, ИФНС вправе приостановить операции по счетам в банках предпринимателя (ст. 76 НК РФ). Запрет будет действовать до тех пор, пока отчетность не сдана.

Когда нужна декларация с нулевыми показателями

Что делать, если предприниматель не вел деятельность в течение отчетного периода? Сдавать ли отчетность и каким образом это сделать?

Если предприниматель стоит на учете в качестве плательщика ЕНВД, нулевая отчетность для ИП обязательна, даже если деятельность не ведется. Этому правилу необходимо следовать до момента снятия с учета в качестве плательщика ЕНВД, в соответствии с правилами статьи 346.28 НК РФ.

Можно ли сдать декларацию с нулевыми показателями, если деятельность не ведется? Возможны две ситуации:

- ИП прекратило вести деятельность, но сохранились базовые показатели для расчета налога (например, остались собственные или арендованные торговые площади). В этой ситуации налог исчисляется исходя из имеющихся физических показателей и базовой доходности предпринимателя. Такую позицию поддерживают и контролирующие органы (Письмо Минфина от 29.04.2015 № 03-11-11/24875), и судьи (п. 7 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157).

- ИП не ведет деятельность, и физические показатели для расчета налога отсутствуют (собственное имущество продано, договоры аренды расторгнуты, наемных работников нет). Единая позиция по этому вопросу у контролирующих органов отсутствует. Минфин категоричен и требует предоставления отчета до момента снятия с учета в качестве плательщика ЕНВД (Письмо от 15.04.2014 № 03-11-09/17087). В этом случае декларацию по ЕНВД необходимо предоставлять с показателями, которые были отражены в отчете за последний период, в котором велась деятельность. То есть сохраняется обязанность уплаты налога до снятия с учета.

Образец нулевой декларации по ЕНВД для ИП

ИП Савватеев Иван Илларионович стоит на учете в качестве плательщика ЕНВД. Вид деятельности — оказание автотранспортных услуг по перевозке груза. В деятельности использовался 1 грузовой автомобиль. В марте 2019 года он продал транспортное средство, но с учета в качестве плательщика не снялся. Таким образом, за 3 квартал 2019 г. до 22 октября он обязан подать декларацию. Предприниматель следует позиции ФНС и подает нулевую декларацию.

Декларация состоит из титульного листа и трех разделов.

1. Заполняем титульный лист:

- вверху данного листа, а также всех остальных листов отчета заполняем ИНН;

- налоговый период = 22 (Приложение 1 Правил заполнения);

- код места предоставления = 120 (Приложение 3 Правил заполнения).

![1 страница]()

2. Заполняем раздел 1.

В данном разделе заполняем только код ОКТМО. Сумма налога, как показывает образец нулевого отчета по ЕНВД для ИП, в нашем случае равна нулю и в строке 020 проставляем прочерк. Код ОКТМО ищите в сервисе Федеральной адресной системы.

![]()

3. Заполняем раздел 2.

Строка 010 заполняется согласно Приложению 5 порядка заполнения. В ней ставим код 05.

Далее заполняем адрес осуществления деятельности и ОКТМО. Базовую доходность указываем в соответствии со ст. 346.29 НК РФ, коэффициент К1 — в соответствии с Приказом Минэкономразвития России от 30.10.2018 N 595 (на 2019 год он равен 1,518), К2 — согласно ст. 2 Закона Санкт-Петербурга от 17.06.2003 № 299-35. В строках указания физического показателя, налоговой базы и исчисленного налога ставим прочерки.

![]()

4. Заполняем раздел 3.

Поскольку у ИП нет наемных работников, то в строке 005 проставляем 2. Если в отчетном квартале ИП уплачивал страховые взносы, то их необходимо указать в строках 020 и 030. Савельев И.И. уплатил фиксированные страховые взносы в размере 5000 руб. В строке 040 проставляем прочерк.

![]()

Пример заполнения отчета ЕНВД при приостановке деятельности, если сохранились физические показатели для расчета налога

Изменим условия примера:

Савватеев И.И. не осуществлял деятельность по перевозке грузов в 3 квартале 2019 г., но транспортное средство не продал. Тогда следует исчислить и уплатить в бюджет налог на вмененный доход.

Титульный лист и адресные показатели заполняем аналогично заполнению нулевой декларации.

Само заполнение целесообразно начать с раздела 2.

За каждый месяц необходимо рассчитать налоговую базу по формуле:

![]()

И рассчитать сумму налога, умножив налоговую базу за квартал на налоговую ставку.

![]()

Заполняем раздел 3. Определяем сумму налога к уплате путем уменьшения исчисленного налога на сумму уплаченного фиксированного страхового взноса.

![]()

Теперь заполняем сумму к уплате в разделе 1.

![]()

Порядок прекращения ведения деятельности на ЕНВД

Из всего вышесказанного ясно, что если предприниматель решил прекратить деятельность, то это необходимо оформить. Просто перестать сдавать отчетность нельзя. Это приведет к штрафным санкциям со стороны проверяющих органов.

Если вы решили больше не вести деятельность, подпадающую под режим обложения ЕНВД, то, согласно ст. 346.28 НК РФ, необходимо подать в ИФНС заявление. Сделайте это в течение пяти дней со дня прекращения предпринимательской деятельности, которая подпадает под этот режим налогообложения. Форма заявления утверждена Приказом ФНС от 11.12.2012 № ММВ-7-6/941@.

1.1. Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности (далее - Декларация) заполняется налогоплательщиками, осуществляющими предпринимательскую деятельность, облагаемую единым налогом на вмененный доход на территории муниципальных районов, городских округов, городов федерального значения Москвы и Санкт-Петербурга.

1.2. Декларация состоит из:

Раздела 1 "Сумма единого налога на вмененный доход, подлежащая уплате в бюджет";

Раздела 2 "Расчет суммы единого налога на вмененный доход по отдельным видам деятельности";

Раздела 3 "Расчет суммы единого налога на вмененный доход за налоговый период".

II. Общие требования к порядку заполнения и представления Декларации

2.1. При заполнении Декларации значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Показатель номера страницы (поле "Стр."), имеющий три знакоместа, записывается следующим образом:

Например, для первой страницы - "001"; для десятой страницы - "010".

2.3. При заполнении Декларации должны использоваться чернила черного, фиолетового или синего цвета.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

2.4. Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком "." ("точка").

Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: при указании десятизначного идентификационного номера налогоплательщика (далее - ИНН) организацией в поле "ИНН" из двенадцати знакомест показатель заполняется следующим образом "5024002119- -".

При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 - 18 пунктов.

2.5. При заполнении Декларации в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее - КПП) организации в соответствии с пунктом 3.2 настоящего Порядка.

2.6. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту "по месту учета" указывается код "215", а в верхней его части указываются ИНН и КПП по месту нахождения организации-правопреемника. В реквизите "налогоплательщик" указывается наименование реорганизованной организации.

В реквизите "ИНН/КПП реорганизованной организации" указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности.

В Разделе 1 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (далее - код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика единого налога на вмененный доход реорганизованная организация.

Коды форм реорганизации и код ликвидации организации (обособленного подразделения) приведены в Приложении N 2 к настоящему Порядку.

III. Порядок заполнения Титульного листа Декларации

3.1. Титульный лист Декларации заполняется налогоплательщиком, за исключением раздела "Заполняется работником налогового органа".

3.2. При заполнении Титульного листа необходимо указать:

1) ИНН, а также КПП, который присвоен организации как налогоплательщику единого налога на вмененный доход тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям предусмотрены в пункте 2.6 настоящего Порядка).

Для индивидуального предпринимателя указывается:

ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной приказом МНС России от 27 ноября 1998 г. N ГБ-3-12/309, или со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 09-2-2, утвержденной приказом МНС России от 3 марта 2004 г. N БГ-3-09/178, или согласно Свидетельству о постановке на учет физического лица в налоговом органе на территории Российской Федерации по форме N 2-1-Учет, утвержденной приказом ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@, или согласно Свидетельству о постановке на учет физического лица в налоговом органе по форме N 2-1-Учет, утвержденной приказом ФНС России от 11 августа 2011 г. N ЯК-7-6/488@.

ИНН и КПП по реквизиту "ИНН/КПП реорганизованной организации" указываются с учетом положений пункта 2.6 настоящего Порядка;

2) номер корректировки.

При представлении в налоговый орган первичной Декларации по реквизиту "номер корректировки" проставляется "0- -", при представлении уточненной Декларации - указывается номер корректировки (например, "1- -", "2- -" и так далее).

3) налоговый период, за который представляется Декларация.

Коды, определяющие налоговый период, приведены в Приложении N 1 к настоящему Порядку;

Читайте также: