Размещенные и объявленные акции кратко

Обновлено: 25.06.2024

Акционерное общество (сокращенно АО) – это тот тип предприятия, при организации которого у собственника появляется ряд вопросов, для решения которых необходима помощь юриста. В частности это касается видов акций, которые обязан разместить собственник в уставном капитале. Объявленные акции – это в частности тот вид акций, который нуждается в более детальном изучении, однако при грамотном управлении они могут принести большую выгоду для учредителя.

Объявленные акции: понятие и особенности размещения

Капитал должен содержать 2 вида акций: объявленные и размещенные.

Предприятие в форме акционерного общества по закону обязано иметь устав, в котором присутствуют несколько обязательных акций. Владельцы предприятия (они же учредители) должны иметь в своем капитале два типа акций: размещенные и объявленные. В уставе зафиксированы размещенные акции, а именно их количество, а также стоимость.

Из этих акций формируется уставной капитал предприятия. Согласно действующему законодательству, акции распределяются между учредителями. Однако здесь существуют определенные ограничение: для предприятий открытого типа общая сумма всех распределенных акций — не менее 1000-кратного МРОТ на момент выпуска, а для закрытого предприятия достаточно 100-кратного МРОТ.

Объявленные дополняют основные акции: они могут размещаться при решении, что необходимо провести увеличение стоимости уставного капитала. Это происходит в случае, если размещаются дополнительные акции либо конвертируются ценные бумаги. Стоит отметить, что поскольку объявленные акции – это дополнение к уже действующим, то сами дополнительные акции фиксируются только в пределах уже объявленных.

Порядок размещения дополнительных и объявленных ценных бумаг

Не все объявленные акции можно представить к размещению!

На данный момент существует несколько способов размещения дополнительных и соответственно объявленных ценных акционных бумаг на предприятии. Среди них выделяются такие пути, как:

- Через собрание всех акционеров предприятия, которые по ходу обсуждения примут совместное решение об увеличении стоимости уставного капитал компании;

- Затем непосредственно разрабатывается сам алгоритм и этапы процесса размещения акционных бумаг (здесь необходимо напомнить, что дополнительные акции размещаются в границах уже объявленных);

- Затем идет подготовка и регистрация проектов эмиссии (она происходит в региональных или муниципальных подразделениях Министерства Финансов РФ);

- Окончательный выпуск ценных бумаг на рынок акций.

Обязательно необходимо отметить еще ряд важных моментов. Не все акции, которые являются объявленными и имеются в рамках одной компании, можно представить к размещению – это можно делать лишь с их некоторым количеством. Кроме того, владельцы предприятия в форме акционерного общества имеют право, согласно законодательству РФ, изменять устав предприятия и само количество объявленных ценных бумаг неограниченно.

Стоит отметить, что устав всегда регламентирует такие корректировки учредителей, а кроме того может определить нормированное количество ценных бумаг, которые можно разместить в будущем. В данном случае все зависит от рациональности при принятии решений совета учредителей.

Дело в том, что подозрение может вызвать ситуация, если небольшое АО объявит выпуск миллиона акций. Либо же в случае, когда количество учредителей достаточно большое, а акционерное общество относится к открытому типу предприятия, то рационально выпускать небольшое количество таких ценных бумаг, но при этом с высоким номиналом.

При этом негласно существуют определенные критерии, которые аргументируют выпуск определенного количества объявленных акций:

- Уставной капитал компании и его размер;

- Тип АО;

- Количество учредителей и акционеров;

- Перспективы предприятия;

- Финансовая ситуация;

- Оценка риска новых направлений развития;

- Отрасль;

- Географическое месторасположение;

- Филиалы компании и представительства.

При принятии решения учредители в комплексе рассматривают данные критерии, а затем исходя из такого анализа, определяют количество акций, подлежащих к выпуску.

Количество и выпуск объявленных акций

Объявленные акции по своему количеству либо равны ли превышают остальные акционные бумаги АО.

Далее подробно рассмотрены критерии нормы выпуска объявленных акций и порядок их выпуска. Важен тот момент, что объявленные акции по своему количеству либо равны ли превышают остальные акционные бумаги АО. В среднем для предприятия в форме акционерного общества предусмотрено количество объявленных акций, которое равно 15 тыс. штук.

Такой вид акционных бумаг не документируется, однако при согласовании их выпуска обязательно должна быть предоставлена информация об их общем количестве, номинальной стоимости и обязательными условиями фиксирования на рынке.

Таким же образом принимается решение об алгоритме и порядке оформления и выпуска этого вида акций. Их количество и номинальный размер также определяются по средством голосования учредителей.

Для того, чтобы избежать большую часть конфликтных ситуаций при принятии решения, на большинстве предприятий разрабатываются специальные положения, которые регламентируют вопросы по выпуску объявленных акций, что дает возможность ссылаться на документ при голосовании совета. Особенно это помогает, учитывая тот факт, что решение дел в акционерном обществе может длиться продолжительное время из-за его структуры. Именно поэтому предоставление более широких полномочий совету директоров способно увеличить эффективность работы АО (конечно, это происходит только с согласия акционеров).

Конвертация – это один из важнейших процессов, которым управляет акционерное общество. С его помощью возможно разместить дополнительные акции в границах объявленных для дальнейшего перемещения в ценные бумаги. При этом обмен ценных бумаг на объявленные акции может происходить только в соответствии с их категорией.

Кроме того, еще одной особенностью объявленного типа акций является формирование подписного капитала. В это случае производится распределение акций, а затем происходит их запись на общую сумму данного капитала (объявленного).

Для того, чтобы в дальнейшем вносить изменения в устав АО, который регламентирует номинал и количество объявленных акций, необходимо проводить общее собрание акционеров (совет директоров не имеет полномочий для решения этого вопроса). Благодаря этому примечанию, сами акционеры имеют гарантию получения эмиссии при дальнейшем приобретении объявленных акций. В Уставе также могут быть закреплены основные правила при размещения данных акций в целях увеличения эффективности работы АО.

Если учредители и акционеры приняли решение о реорганизации АО-эмитента, то в соответствующих документах должна быть предоставлена информация об их категориях, номиналах и количествах. Также заносится информация об алгоритме их размещения.

В целом все вопросы по размещению данного типа акций должны быть приняты в соответствии с решением большинства акционеров, поскольку они в большей степени зависят от них. Однако здесь уже встает вопрос доверия к совету директоров. На практике, если акционеры полностью доверяют учредителям, то они могут отдать решение по данному вопросу на их ответственность, либо закрепить эти моменты в Уставе АО либо сопровождающих положениях.

Таким образом, объявленные акции – это неотъемлемая часть процессов, происходящих в рамках закрытого либо открытого акционерного общества. Многие вопросы по данному типу регулирует общее собрание участников общества, однако из-за сложной структуры управления некоторые предприятия делают исключения. Это происходит с целью увеличить эффективность работы предприятия и принятия важных решений.

Видео о видах акций:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Статья 27. Размещенные и объявленные акции общества

1. Уставом общества должны быть определены количество, номинальная стоимость акций, приобретенных акционерами (размещенные акции), и права, предоставляемые размещенными привилегированными акциями каждого типа. Приобретенные и выкупленные обществом акции, а также акции общества, право собственности на которые перешло к обществу в соответствии со статьей 34 настоящего Федерального закона, являются размещенными до их погашения.

(в ред. Федерального закона от 25.02.2022 N 25-ФЗ)

(см. текст в предыдущей редакции)

Уставом общества могут быть определены количество, номинальная стоимость, категории (типы) акций, которые общество вправе размещать дополнительно к размещенным акциям (объявленные акции), и права, предоставляемые этими акциями. При отсутствии в уставе общества этих положений общество не вправе размещать дополнительные акции.

Уставом общества могут быть определены порядок и условия размещения обществом объявленных акций.

(п. 1 в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

2. Решение о внесении в устав общества изменений и дополнений, связанных с предусмотренными настоящей статьей положениями об объявленных акциях общества, за исключением изменений, связанных с уменьшением их количества по результатам размещения дополнительных акций, принимается общим собранием акционеров.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

В случае размещения обществом ценных бумаг, конвертируемых в акции определенной категории (типа), количество объявленных акций этой категории (типа) должно быть не менее количества, необходимого для конвертации в течение срока обращения этих ценных бумаг.

Общество не вправе принимать решения об изменении прав, предоставляемых акциями, в которые могут быть конвертированы размещенные обществом ценные бумаги.

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

3. Решение о внесении в устав непубличного общества изменений и дополнений, связанных с предусмотренными настоящей статьей положениями об объявленных привилегированных акциях общества, которые предусмотрены пунктом 6 статьи 32 настоящего Федерального закона, за исключением изменений, связанных с уменьшением их количества по результатам размещения дополнительных акций, принимается общим собранием акционеров единогласно всеми акционерами общества.

Для классификации акций используются разные параметры. Чаще всего, речь идет об обычных и привилегированных ценных бумагах, отличающихся возможностью голосовать на собраниях акционеров и гарантированностью дохода. Однако, существуют и другие виды акций, например, размещенные и объявленные. Попробуем разобраться в их особенностях.

Правовое регулирование вопроса

Определения

Под размещенными понимаются акции, уже приобретенные и оплаченные акционерами, а также выкупленные самим обществом. Они могут быть эмитированы при создании АО или позднее, в процессе ведения хозяйственной деятельности.

Ответ на вопрос, что такое объявленные акции, также звучит достаточно просто. Термин означает дополнительные ценные бумаги, выпуск которых объявлен или уже произошел, но не наступил факт продажи и оплаты. Цель выпуска объявленных акций общества – увеличение капитализации предприятия и привлечение средств инвесторов.

Обязательным условием эмиссии выступает внесение корректировок в устав АО, а также определение количества, вида и номинальной цены объявленных акций. Кроме того, выпуск дополнительных ценных бумаг не должен нарушать права владельцев уже размещенных акций и, прежде всего, привилегированных. Невыполнение любого из перечисленных требований является прямым нарушением действующего законодательства и лишает общество права на выпуск ценных бумаг.

Особенности размещенных и объявленных акций

Анализ сказанного выше позволяет определить несколько принципиальных отличий между размещенными и объявленными акциями:

первые всегда эмитируются при создании АО;

они в обязательном порядке оплачены и принадлежат – либо акционерам, либо самому обществу;

для выпуска вторых требуется изменение действующих уставных документов;

дополнительным условием эмиссии объявленных акций становится определение их вида, количества и номинальной цены.

Важный правовой нюанс рассматриваемой темы состоит в том, что после размещения и оплаты статус акций меняется. Ценные бумаги перестают быть объявленными и становятся размещенными. Мы готовы предоставить любые дополнительные консультации по вопросу эмиссии акций и решению возникающих при этом проблем.

3.1. Акции

Первым и наиболее доступным для понимания обывателя инструментом является акция. Все, кто хоть что-то слышал о биржевой торговле, смотрел кино, читал книги, знает, что их можно купить, их можно продать. Набрав определенный процент акций в собственность, можно влиять на определенные процессы. Но самым простым и понятным способом манипуляции с этим активом всегда будет спекуляция. Однако акция это не просто инструмент спекуляции, она несет в себе гораздо больший потенциал.

Акция - эмиссионная ценная бумага, закрепляющая право ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Акция является бессрочной ценной бумагой. Она обращается на рынке до тех пор, пока существует выпустивший её эмитент. Эмитент не обязан ее выкупать.

Различают размещенные и объявленные акции.

Размещенные акции - это реализованные акции. Они определяют величину уставного фонда акционерного общества.

Объявленные акции - это акции, которые акционерное общество вправе размещать дополнительно к размещенным.

Количество объявленных акций определяется в уставе. Наличие объявленных акций упрощает вопрос увеличения уставного капитала акционерного общества. Если акционеры наделяют данным правом совет директоров, то он может принимать решения об увеличении уставного фонда в объеме, не превышающим стоимость объявленных акций, без созыва собрания акционеров.

Существует две основные характеристики акции это курсовая стоимость и дивиденды.

Так же у акции есть номинальная или нарицательная стоимость. Сумма номинальных стоимостей всех размещенных акций составляет уставной капитал акционерного общества. Номинальная стоимость всех размещенных привилегированных акций не должна превышать 25% уставного капитала акционерного общества. Номинальная стоимость всех обыкновенных акций должна быть одинаковой. Одинаковой также должна являться номинальная стоимость привилегированных акций одного типа.

Номинальная стоимость акции, как правило, не совпадает с ее рыночной стоимостью. На рынке цена определяется в результате взаимодействия спроса и предложения на акции. Данные переменные зависят от перспектив прибыльности предприятия. На вторичном рынке цена акции может принимать любые значения. На первичном рынке она, как общее правило, не может опускаться ниже номинальной стоимости. Из данного положения существуют исключения. Во-первых, при размещении дополнительных обыкновенных акций они могут быть реализованы акционерам данного акционерного общества по цене не ниже 90% от их рыночной стоимости. Во-вторых, при размещении дополнительных акций при участии посредника цена их может быть ниже рыночной на размер вознаграждения посредника. При учреждении акционерного общества акции размещаются по номинальной стоимости.

Капитализация - это показатель, характеризующий объем капитала компании в рыночной оценке, воплощенный в акциях. Он определяется как произведение текущей рыночной цены размещенных акций на их количество.

Следующей характеристикой акции является доход, который она приносит акционеру. Доход по акции может быть представлен в двух формах - в виде прироста курсовой стоимости и в качестве периодических выплат по акции. Во втором случае доход называют дивидендом. Прирост курсовой стоимости акции может составить существенную часть доходов инвестора. Чтобы его реализовать, акцию необходимо продать. В противном случае существует опасность, что в следующий момент курс бумаги может упасть см. пример рис. 3.1.1.

Рисунок 3.1.1 Динамика курсовой стоимости акций Лукойл за период с 1997 г. по 2008 г.

Дивиденд – выплата на акции и облигации. Дивиденд может быть постоянный (фиксированный), как у облигаций, и меняющийся в зависимости от финансового состояния компании.

Акционерное общество вправе выплачивать дивиденды раз в год, полгода, квартал. Дивиденды, выплачиваемые раз в полгода или квартал, называются промежуточными. Дивиденды, выплачиваемые по итогам года, называют годовыми. Решение о выплате промежуточных дивидендов принимается советом директоров акционерного общества. Решение о выплате годовых дивидендов — общим собранием акционеров по рекомендации совета директоров. Дивиденд не может быть больше рекомендованного советом директоров и меньше суммы выплаченных промежуточных дивидендов.

Дивиденды могут выплачиваться деньгами или иным имуществом, если это предусмотрено уставом акционерного общества. Они выплачиваются из чистой прибыли за текущий год. Дивиденды по привилегированным акциям могут выплачиваться за счет специально предназначенных для этого фондов.

Если инвестор менее склонен к риску, ему следует остановиться на акциях, по которым регулярно выплачиваются дивиденды, хотя в этом случае их цена может расти и не очень быстро. Большая надежность такой стратегии состоит в том, что инвестор реально получает доход уже в период владения акцией. Даже если в будущем курсовая стоимость упадет, то все равно он уже реализовал часть дохода.

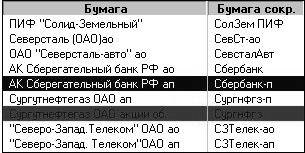

При торговле на бирже скажем, на ММВБ вам придется столкнуться с двумя видами аббревиатур перед кодом бумаги: “ао” и “ап” см. рис 3.1.2.

Рисунок 3.1.2 Вариант отображения акций в торговом терминале.

На рисунке видно что различные акции имеют различные сочетания букв после своего названия. Сургутнефтегаз ОАО “ап” – это акции привилегированные, АК Сбербанк РФ “ао” – это акции обыкновенные. Любые акции делятся на категории или формы выпуска.

Выделяют две основные категории акций: обыкновенные и привилегированные.

Акция обыкновенная. Держателей обыкновенных акций можно считать реальными владельцами компании. Они принимают на себя самый большой риск. По сути, обыкновенные акции можно считать бессрочным кредитом. Владение акцией дает право рассчитывать долю прибыли компании. Права, связанные с акциями, перечисляются в уставе компании. Самое важное право акционера - это право голоса на собраниях компании по вопросам политики компании, одобрения дивидендов, предложенных директорами, избрания директоров, а также право на пропорциональную долю активов компании в случае прекращения ее деятельности.

Основное отличие обыкновенных акций это то, что они не дают права на получение фиксированного дивиденда. Дивиденды по ним выплачиваются, только если компания получила прибыль.

Существует несколько вариантов обыкновенных акций.

Отсроченные акции. Ярким примером таких акции является ситуация, когда компания являлась собственностью и контролировалась, например, одной семьей. Её владельцы, не желая брать займов, в то же время не хотели терять контроль над компанией. Т.к. при размещении дополнительных акций среди новых акционеров, их право голоса “растворилось” бы. В таких ситуациях выделяют учредительские акций. По таким акциям дивиденды часто не выплачиваются в целях сохранения большего права голоса.

Привилегированные обыкновенные акции. Эти акции, схожие с привилегированными. Часто дают преимущественное право на получение дивидендов, по сравнению с обыкновенными акциями. А так же право на получение капитала в случае прекращения деятельности компании. Также по ним высока вероятность получения дополнительного права голоса.

Акция привилегированная. Привилегированные акции, как правило, не предоставляют своим владельцам права участвовать в голосовании на собрании акционеров. Однако право участвовать в голосовании может быть закреплено за владельцем привилегированных акций в уставе акционерного общества. Также такое право появляется у владельцев привилегированных акций, если собрание акционеров принимает решение о не выплате дивидендов по привилегированным акциям или обсуждает вопросы, касающиеся имущественных интересов владельцев этих акций, в том числе вопросов о реорганизации и ликвидации общества.

Привилегированные акции, предоставляют преимущественное право их владельцам на получение дивидендов и ликвидационной стоимости предприятия при прекращении его деятельности.

Привелегированные акции имеют ряд характеристик долговых инструментов. Эти характеристики ведут к ограничению риска, а как следствие, к ограничению прибыли. Как правило, по привилегированным акциям выплачиваются дивиденды по фиксированной годовой ставке. Однако некоторые привилегированные акции считаются акциями участия. Это означает, что помимо права на фиксированную сумму дивидендов. Они дают право на долю оставшейся прибыли.

Привилегированные акции тоже можно разбить по присущим им характеристикам.

Кумулятивные и Некумулятивные привилегированные акции. Если дивиденды по акциям накапливаются из года в год за те финансовые годы, когда компания не получила достаточной прибыли для выплаты этих дивидендов. По законам большинства стран компании должны выплачивать проценты по своим долговым инструментам. Даже если в какой-либо год компания не получит достаточной прибыли, ей придется произвести выплату за счет своего капитала. Если она не выполнит обязательства перед кредиторами, то это может привести к ликвидации компании. Привилегированные акции дают право собственности. Законодательство, как правило, не допускает выплаты дивидендов по ним из капитала. Такие привилегированные акции дают право на получение накопленных дивидендов за прошлый год (годы) прежде, чем держатели обыкновенных акций могут получить какие-либо дивиденды – это кумулятивные привилегированные акции. Если такое накопление не допускается, акции называются некумулятивными.

Привилегированные акции, подлежащие или не подлежащие выкупу. Такие акции имеют фиксированную дату выкупа или не подлежат выкупу.

В последние двадцать лет привилегированные акции встречаются все реже. В качестве акций в случае возврата капитала они стоят после всех дебиторских обязательств компании; дивиденды по ним начисляются, только когда компания получает прибыль, да и тогда только после выплаты процентов по всем долговым инструментам. Более того, если это не акции участия, цена на такие акции вряд ли будет увеличиваться с ростом прибыли компании. Следовательно, поскольку этот инструмент несет в себе высокий риск и дает низкий доход, требования к его рыночной доходности значительно выше, чем к доходности практически любого другого финансового инструмента.

Привилегированные конвертируемые акции можно обменять на другие акции — обыкновенные или иные разновидности привилегированных. Условия конвертации определяет эмитент. Владение привилегированной акцией связано с меньшим риском для инвестора, так как она предоставляет ему право получить дивиденды и ликвидационную стоимость в первую очередь по сравнению с владельцами обыкновенных акций. В то же время в случае успешной работы предприятия ее владелец получит скорее всего менее высокий дивиденд по сравнению с его величиной по обыкновенной акции, если это не привилегированная акция, дивиденд по которой не определен. Купив привилегированную конвертируемую акцию, инвестор страхует себя в определенной степени на случай не очень успешной деятельности акционерного общества. В то же время оставляет возможность, конвертировать акцию в обыкновенную, повысив уровень своих доходов.

Однако при торговле на бирже, например ММВБ, вы не найдете ссылки на рейтинги. И ценные бумаги группируются не по данным рейтинговых агентств. Ценные бумаги группируются по правилам установленным биржей.

Пример деления Российского Рынка Акций по отрослям.

Нефтяной рынок акций: Лукойл (А1, обыкновенные, имеет фьючерсную пару), Сургутнефтегаз (внесписочные, обыкновенные и привилегированные, имеет фьючерсную пару) – наиболее ликвидные акции, Татнефть (А1, обыкновенные и привилегированные)

Энергетический рынок акций: Мосэнерго (А1, обыкновенные, имеет фьючерсную пару), Саратэнерго (внесписочные, обыкновенные и привилегированные), Дальэнерго (внесписочные, обыкновенные и привилегированные).

Телекоммуникационный рынок акций: Ростелеком (А1, обыкновенные и привилегированные, имеет фьючерсную пару), Уралсвязьинформ (А1, обыкновенные и привилегированные), Сибтелеком (А1, обыкновенные и привилегированные).

Государственные ЦБ: Сбербанк (А1, обыкновенные и привилегированные, имеет фьючерсную пару).

Рынок металлов: ГМКНорНикель (Б, обыкновенные).

Причем согласно тем же правилам биржи ценные бумаги могут перемещаться из одного котировочного списка в другой, по прошествии времени.

ЦЕЛЬ ПРИОБРЕТЕНИЯ АКЦИЙ

И так еще раз повторим, какие цели может преследовать трейдер, приобретая акции:

- получение дивидендного дохода,

- получение возможности участвовать в управлении предприятием,

- получение дохода от спекуляции акциями.

Когда человек, обладающий достаточным количеством собственного капитала, принимает решение стать частным инвестором и получить доступ к ведению торгов на фондовом рынке, он обращается к брокеру.

| Forex торговля на Alpari | Перейти на сайт |

| Открытие Инвестиционного счета в тинькофф банке | Перейти на сайт |

Брокер, заметив, что клиент, обратившийся к нему, обладает слабыми познаниями в сфере фондовых торгов, обязательно предложит посетить обучающие курсы. Но очень часто происходит так, что посещение курсов стоит немалых денег, а у начинающего частного инвестора может попросту не оказаться достаточного количества свободного времени на их посещение, поскольку начинающий инвестор, как правило, имеет основной вид занятости и бросать его ради новых начинаний нецелесообразно.

Какие бывают виды акций?

В таких случаях необходимо принимать решение о самостоятельном освоении фондового рынка и начинать необходимо с изучения разновидностей акций, которые торгуются на фондовых биржах.

Обыкновенные и привилегированные акции

Вообще, под понятием акция скрывается разновидность ценной бумаги, которая является строгим свидетельством того, что инвестор привлек собственные средства в капитал акционерного общества и имеет право на получение дивидендной прибыли.

При дальнейшем изучении акций сразу возникает вопрос, чем отличаются привилегированные акции от обыкновенных акций.

Обыкновенная акция – это ценная бумага, которая наделяет своего держателя правом получения дивидендной прибыли, закрепляет за ним право на получение части имущества акционерного общества в случае его ликвидации, а также позволяет принимать участие в акционерных собраниях и голосовать за принятие (отклонение) решений внутри АО.

В свою очередь привилегированная акция – это акция с твердым фиксированным доходом, которая дает держателю специальные права, но при этом накладывает на него определенные ограничения.

Основные отличия привилегированных акций от обычных

Основным отличием привилегированной акции от обычной — это процесс получения прибыли.

Обычные акции дают доход от прибыли и какой объём будет выделен на дивиденды решает совет директоров.

Привилегированные акции дают доход в любом случае и вне зависимости от прибыльности акционерного общества. Единственное исключение возможно если компания работает в убыток.

Так же владельцы привилегированных акций не могут голосовать во время встречи акционеров по поводу насущных решений. Исключение бывает если компания работает в минус. Но тут всё зависит от устава компании.

Иными словами, усваивая для себя, акции привилегированные и обыкновенные в чем разница, достаточно будет уяснить, что дивидендная доходность по привилегированной бумаге не зависит от текущей прибыли акционерного общества, но при этом наиболее часто такая акция лишает держателя права голоса на акционерных собраниях.

При рассмотрении вопроса о том, как определяется стоимость привилегированной акции, необходимо уяснить, что существует два классических методов оценки ее стоимости:

- Рыночная стоимость обыкновенных акций, помноженная на определенный коэффициент;

- Подразумевает тот же принцип оценки, но вычитывает определенный дисконт стоимости.

Размещенные и объявленные акции

При дальнейшем изучении акций и их классификации приходит еще одна немаловажная классификация размещенных и объявленных акций, отличие между которыми необходимо понимать.

Размещенные акции – это те ценные бумаги, которые выпустило АО и приобрели акционеры. Иными словами они представляют собой те акции, величина стоимости которых определяет текущий уставной капитал акционерного общества.

Объявленные акции – это те акции, которые АО может разместить в качестве дополнения к уже существующим размещенным акциям с целью увеличения уставного капитала. Принятие решения о выпуске объявленных акций происходит только на акционерных собраниях.

Казначейские и квазиказначейские акции

Более глубокое изучение рынка ценных бумаг требует изучить отличие казначейских и квазиказначейских акций. Казначейские акции – это акции, которые ранее были размещенными акциями и находились у акционеров, но затем были выкуплены самим акционерным обществом. Казначейские акции не принимают участие в голосованиях и не дают право получать дивиденды.

Квазиказначейские акции – это те казначейские акции, которые АО перемещает на баланс дочерней компании. Квазиказначейские акции, размещенные в дочерней компании, дают материнской компании возможность контроля путем получения права голоса.

Кумулятивные акции

Особым случаем уплаты дивидендов являются кумулятивные акции – это те же самые обыкновенные акции, которыми в определенных случаях выплачивается дивидендная доходность держателю обыкновенных акций. Наиболее часто кумулятивные акции используются акционерным обществом в период серьезных финансовых трудностей.

Кумулятивные привилегированные акции – это те акции, которые дают гарантированное право на получение дивидендов, даже если таковые не выплачивались в текущий период. Иными словами, акционерное общество берет на себя обязательство, что в случае, если держатель кумулятивных привилегированных акций не получил дивидендов в текущем году из-за финансовых проблем АО, то эта дивидендная прибыль будет компенсирована держателю в последующие годы.

Портфель и портфельные акции

Любой достаточно грамотный частный инвестор знает, что хранить весь свой капитал в акциях одной лишь компании достаточно рискованно, поэтому с этой целью каждый инвестор формирует портфель. Портфель акций – это общая совокупность всех ценных бумаг, которыми владеет один конкретный инвестор (юридическое или физическое лицо).

Таким образом, портфельные акции – это любой из ранее рассмотренных видов акций, находящихся в портфеле инвестора. Исключение составляют казначейские и квазиказначейские акции, поскольку завладеть ими инвестору невозможно по определению.

Инвестор сам определяет ликвидные портфельные акции и занимается расчетами их совокупной доходности. При правильном распределении капитала портфельные акции внутри портфелей позволяют обыгрывать множество рисков, поскольку если какие-то из акций в портфеле не принесут доходности, то инвестор получит прибыль от акций других акционерных обществ.

Акции с особыми правами

Помимо уже рассмотренных разновидностей акций, существует еще следующий ряд терминов, необходимых для рассмотрения:

- Конвертируемые акции

- Голосующие акции

- Именные акции

- Золотые акции

Конвертируемые акции – это особый вид привилегированных акций, которые по желанию держателя могут быть конвертированы. В свою очередь конвертация акций – это процесс обмена конвертируемых акций на обычные акции того же АО или на его облигации. Курс конвертирования устанавливается в специальных условиях конверсионных привилегий.

Голосующие акции – это обобщенный термин для акций, наделенных правом голоса на собрании акционеров. Для понимания того, за кем закреплено большее влияние на итоги голосований, необходимо разбираться в пакетах акций.

Золотая акция – это особая ценная бумага, держатель которой обладает особыми правами на управление акционерным обществом. В классическом понимании, держателями такой акции определяются только государства либо определенные муниципальные образования.

В ряде случаев, золотая акция отличается тем, что на практике она появлялась тогда, когда какое-либо государство имело полный контроль над акционерным обществом, после чего было принято решение о проведении приватизации компании, то есть ее продажи. Когда компания выйдет на рынок и будет продана (акции будут размещены), то ее новые акционеры в определенный момент могут принять решение о ликвидации компании. Но государство, которому ранее принадлежала компания, может быть заинтересовано в том, чтобы эта компания продолжала свое существование и после приватизации (продажи), поэтому перед продажей оно может выпустить для себя золотую акцию, с помощью которой в дальнейшем простым решением сможет предотвратить ликвидацию на собрании акционеров.

Читайте также: